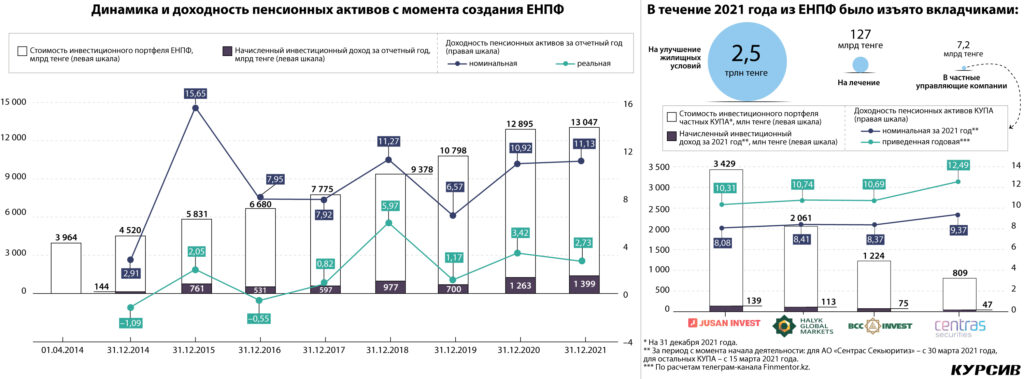

По итогам прошлого года доходность пенсионных активов ЕНПФ составила 11,13%, или 2,73% с поправкой на инфляцию. Объем средств в фонде вырос, несмотря на масштабные изъятия вкладчиками сверхдостаточных накоплений. «Курсив» изучил, как изменилась структура инвестиционного портфеля ЕНПФ за последний отчетный год.

Разрешение гражданам воспользоваться частью накопленных ими пенсионных денег, превышающих порог достаточности, стало в прошлом году громким сюрпризом для казахстанцев. В 2021 году неожиданный подарок пожелали (и успели) принять около 880 тыс. человек, изъявших из системы в общей сложности порядка 2,6 трлн тенге (округленные данные ЕНПФ). Почти вся эта сумма (2,5 трлн тенге) был потрачена на улучшение жилищных условий, в том числе 1,7 трлн тенге – непосредственно на покупку жилья по гражданско-правовым сделкам.

На лечение было направлено 126,5 млрд тенге, на перевод в частные управляющие компании – лишь 7,2 млрд тенге. Общий объем изъятых средств был эквивалентен 20% от стоимости пенсионных активов на начало прошлого года.

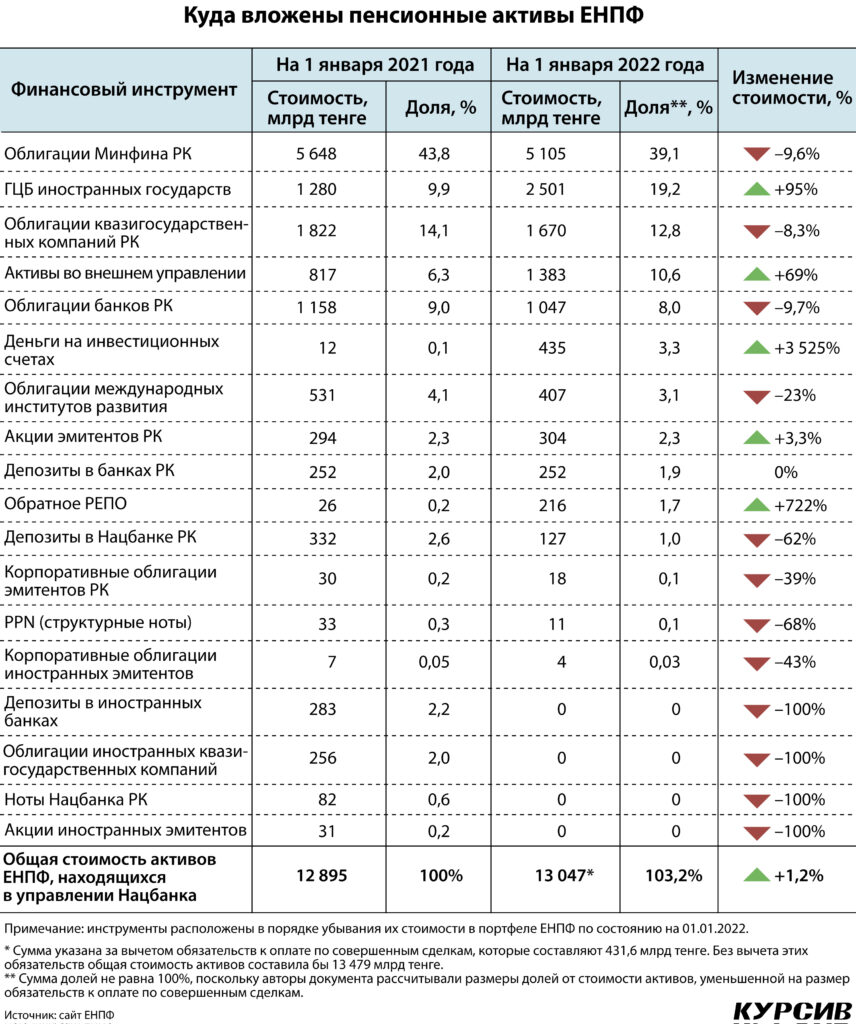

Несмотря на столь крупные изъятия, активы ЕНПФ по итогам года выросли (за счет притока новых регулярных взносов и заработанного Нацбанком инвестдохода) на 1,2% (с 12,90 трлн до 13,05 трлн тенге). Начисленный за год инвестиционный доход составил 1,4 трлн тенге. Доходность пенсионных активов (ПА), распределенная на счета вкладчиков ЕНПФ, сформировалась на уровне 11,13% при инфляции 8,40%. Соответственно, в реальном выражении доходность составила 2,73% годовых (исторические данные по объему ПА и доходности см. на инфографике).

Меньше государства

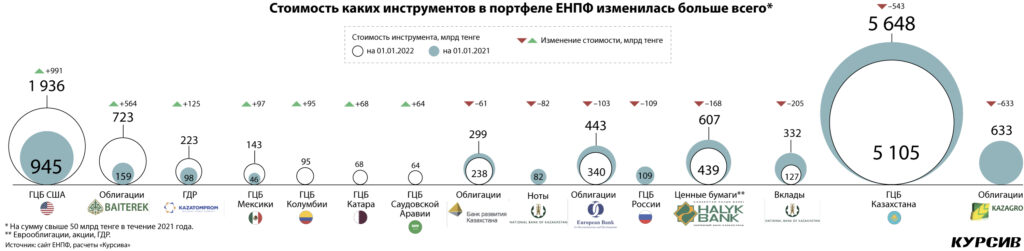

Основную долю в структуре ПА ЕНПФ продолжают занимать облигации Минфина РК, но за прошлый год она сократилась на 4,7 п.п. (с 43,8 до 39,1%). В денежном выражении вложения в суверенные бумаги Казахстана снизились на 543 млрд тенге. На конец 2021 года средневзвешенная доходность к погашению по этим бумагам составила 9,4% годовых в нацвалюте и 3,4% в долларах.

Заметно снизились вложения управляющего портфелем ЕНПФ в собственные инструменты. Объем депозитов, размещенных в Нацбанке, уменьшился с 332 млрд до 127 млрд тенге (–62% за год), инвестиции в ноты Нацбанка сократились с 82 млрд тенге до нуля. В портфеле ЕНПФ находятся также облигации АО «Казахстанский фонд устойчивости» («дочка» Нацбанка) на сумму 147 млрд тенге. Погашение этих бумаг должно состояться в 2032 году, за прошлый год их стоимость в пенсионном портфеле не изменилась.

Внешнее – внешним

По итогам 2021 года из портфеля ЕНПФ (без учета той части ПА, которую Нацбанк передал во внешнее управление) практически исчезли ценные бумаги иностранных корпоративных эмитентов. На начало прошлого года стоимость этих инструментов составляла 294 млрд тенге (в основном это были облигации квазигосударственных компаний), на конец года от этой суммы осталось менее 4 млрд тенге.

В частности, в течение года были полностью реализованы бумаги «Газпрома» (на начало года их стоимость в портфеле составляла 40 млрд тенге), Сбербанка России (32 млрд), китайских компаний Sinopec (37 млрд) и State Grid (34 млрд), индонезийской Perusahaan Listrik Negara (26 млрд тенге) и всех остальных зарубежных корпораций, за исключением одной. Этим единственным эмитентом, чьи бумаги сохранились в портфеле ЕНПФ, является австрийская «дочка» банковской группы UniCredit, в евробонды которой вложено 3,93 млрд тенге пенсионных средств.

Квазигосы и банки

Объем вложений ПА в казахстанский корпоративный сектор изменился не столь существенно. Стоимость облигаций местных квазигосударственных компаний в портфеле ЕНПФ снизилась за год на 152 млрд тенге (с 1,82 трлн до 1,67 трлн тенге), их доля – с 14,1 до 12,8%. При этом резко выросла долговая нагрузка холдинга «Байтерек» перед ЕНПФ – с 159 млрд до 723 млрд тенге, или на 564 млрд тенге. Это произошло вследствие того, что в 2021 году «Байтерек» присоединил к себе «КазАгро» и, соответственно, унаследовал его долги. На начало прошлого года в портфеле ЕНПФ находились облигации «КазАгро» общей стоимостью 633 млрд тенге. В августе «Байтерек» произвел частичный обратный выкуп бумаг «КазАгро» на сумму 37,4 млрд тенге, а ранее, в феврале, досрочно выкупил у ЕНПФ собственные долговые бумаги на сумму 33,3 млрд тенге. Также в прошлом году ЕНПФ продал евробонды Банка развития Казахстана и компании «Қазақстан темір жолы» за 66 млрд и 13 млрд тенге соответственно и получил 5 млрд тенге от Аграрной кредитной корпорации в качестве погашения основного долга по облигациям. Покупок облигаций квазигоссектора за пенсионные деньги в 2021 году не было.

Вложения ЕНПФ в облигации казахстанских коммерческих банков снизились за год на 111 млрд тенге (с 1,16 трлн до 1,05 трлн тенге), в результате доля этого инструмента в пенсионном портфеле сократилась с 9 до 8%. В отличие от квазигосударственного сегмента, банковскому сектору удалось привлечь новые инвестиции от ЕНПФ. В рамках госпрограммы «Экономика простых вещей» ЕНПФ в июне приобрел облигации Bank RBK на сумму 13,2 млрд тенге, а в декабре – Евразийского банка и того же Bank RBK в общем объеме 15,8 млрд тенге (с доходностью 11,85% во всех трех случаях). Между этими датами, в сентябре, Bank RBK выкупил у ЕНПФ собственные долговые бумаги на сумму 45,8 млрд тенге и продал пенсионному фонду новые облигации в объеме 24,5 млрд тенге (с доходностью 12,5%).

Однако в целом банки намного больше возвращали, чем привлекали. Халык в течение прошлого года погасил евробонды на сумму 75 млрд тенге. Также погашение (или выкуп) облигаций произвели Jusan (в размере 18 млрд тенге), дочерний Сбербанк (8 млрд), Хоум Кредит (7,9 млрд), Kaspi (7,7 млрд), дочерний Альфа-Банк (5,4 млрд) и принудительно ликвидированный AsiaCredit Bank (6,4 млрд).

В структуре портфеля ЕНПФ продолжает фигурировать АТФБанк в качестве дочерней организации Jusan Bank, хотя в октябре этот игрок добровольно сдал лицензию и прекратил существование. На начало текущего года задолженность АО «АТФБанк» (ДБ АО «Jusan Bank») перед ЕНПФ по выпущенным облигациям и размещенным вкладам составляла 152 млрд и 20,5 млрд тенге соответственно.

Стоимость акций казахстанских эмитентов в портфеле ЕНПФ изменилась незначительно (рост с 294 млрд до 304 млрд тенге за год), доля этого инструмента сохранилась на уровне 2,3%. В этом сегменте ЕНПФ провел за год всего четыре сделки. Две из них (продажа маленьких пакетов KazTransCom и АТФБанка за 520 млн тенге) можно назвать техническими, они связаны с желанием новых собственников консолидировать акционерные доли. Кроме того, в феврале прошлого года ЕНПФ продал акции «Казахтелекома» на сумму 10,5 млрд тенге. А самая крупная сделка прошла в декабре, когда Халык Банк осуществил обратный выкуп у ЕНПФ своих долевых бумаг на сумму 141 млрд тенге. Покупок акций казахстанских эмитентов со стороны ЕНПФ в прошлом году не было.

В этих условиях (отсутствие покупок и крупная распродажа) поддержать совокупную стоимость пакета казахстанских акций в портфеле ЕНПФ помог единственный эмитент – «Казатомпром». За прошлый год стоимость акций национальной атомной компании, находящихся в собственности ЕНПФ, выросла с 98 млрд до 223 млрд тенге, или на 125 млрд тенге.

Запад в помощь

Снижение стоимости всех перечисленных выше инструментов (облигации Минфина, депозиты и ноты Нацбанка, отечественные и иностранные корпоративные бумаги) должно было с запасом компенсироваться ростом стоимости других инструментов, поскольку в целом пенсионные активы за год увеличились. Таких инструментов обнаружилось два, и оба они валютные. Во-первых, почти вдвое (с 1,3 трлн до 2,5 трлн тенге) выросли вложения ПА в суверенные иностранные облигации, а внутри этого инструмента резко возросли инвестиции в госбумаги США (с 0,95 трлн до 1,94 трлн тенге). Также ЕНПФ активно покупал ГЦБ Мексики (143 млрд тенге на конец года), Колумбии (95 млрд), Катара (68 млрд) и Саудовской Аравии (64 млрд).

С другой стороны, полной распродаже подверглись ГЦБ Чили (их стоимость в портфеле ЕНПФ составляла 22 млрд тенге на начало прошлого года) и России (109 млрд). Российские суверенные евробонды были реализованы в марте и апреле, поэтому данное инвестиционное решение не может иметь отношения к той сложной геополитической ситуации вокруг РФ, которая начала накаляться в конце октября.

Вторым инструментом в портфеле ЕНПФ, вложения в который сильно возросли, стали активы, переданные Нацбанком во внешнее управление. За прошлый год они увеличились с 0,82 трлн до 1,38 трлн тенге (+69%). Внешние управляющие уполномочены заниматься индексным инвестированием ПА в глобальные акции, облигации развивающихся стран и корпоративные облигации инвестиционного уровня. В 2021 году инвестдоход по активам, находящимся во внешнем управлении, составил 141 млрд тенге. По иностранным ГЦБ аналогичной информации нет, но известно, что средневзвешенная доходность к погашению суверенных бондов в портфеле ЕНПФ на конец года составила 1,2% годовых.

Частичный переток пенсионных средств из тенговых бумаг Минфина РК в долларовые инструменты привел к некоторому изменению структуры портфеля ЕНПФ в разрезе валют. Доля тенговых активов в 2021 году сократилась с 70,9 до 67,2%, долларовых – увеличилась с 28,9 до 32,7%. Доход ЕНПФ от переоценки иностранной валюты по итогам прошлого года составил 68,3 млрд тенге.