Какие тренды сформировались на рынке оптовой и розничной торговли

Kursiv Research продолжает анализировать торговлю – оптовую и розничную. В 2021 году сформировались три тренда. Во-первых, совокупный товарооборот (розница и опт) увеличился на 18,7% в номинальном выражении, также выросли инвестиции в отрасль – на 37,5%. Эти показатели были отрицательными по итогам 2020 года.

Во-вторых, наблюдается высокая инфляция в оптовых продажах, и она перетекает в розницу. Третий тренд – правительство РК, для которого торможение инфляции стало важнейшей задачей, активно взялось регулировать цены. Эти действия могут создать ценовые искажения и рыночные дисбалансы, которые окажут негативное влияние на отрасль в среднесрочной перспективе.

Четыре фактора для роста

Товарооборот розничной торговли по итогам минувшего года достиг 13,4 трлн тенге, что в номинале больше результата 2020-го на 15,5%. В сопоставимых ценах ситуация остается оптимистичной для отрасли – реальный прирост составил 6,5%.

Розничная торговля состоит из двух компонентов – продовольственные и непродовольственные товары. Дела оказались лучше у предпринимателей, которые продают в розницу непродовольственные товары. Положительная динамика в сопоставимых ценах зафиксирована на уровне 9,6%, без учета инфляции наблюдается взрывной рост – на 17,5%.

Значительно хуже сложилась ситуация у предпринимателей, которые реализуют продовольственные товары. Номинальный рост в 15,5% только на первый взгляд может показаться отличным результатом. Если же скорректировать эту динамику на уровень инфляции, то прирост оказывается на уровне статистической погрешности – всего 1%.

Общая ситуация в розничной торговле в 2021 году заметно отличается от той, что была годом ранее. В 2020 году положительный вклад был у продовольствия (+7,0% с учетом инфляции), а непродовольственные товары (–10,1%), наоборот, тянули весь сектор вниз (–4,1%).

Тому, что расходы на продовольствие были сдержанными на фоне роста расходов на непродовольственные товары, способствовало несколько факторов.

Первый – в минувшем году начал реализовываться отложенный спрос на непродовольственные товары, который был накоплен в карантинный 2020-й. Неопределенность в 2020 году вынуждала людей откладывать покупку дорогостоящих товаров, а торговые площадки под непродовольственные товары (магазины бытовой техники, одежды и так далее) в первую очередь оказались под карантинными ограничениями.

Кредитование является вторым фактором, который толкал вверх продажи непродовольственных товаров. С одной стороны, в минувшем году население активно оформляло новые потребительские кредиты – портфель таких займов вырос до 7,2 трлн тенге против 3,9 трлн тенге в 2020-м (прирост на 88,5%).

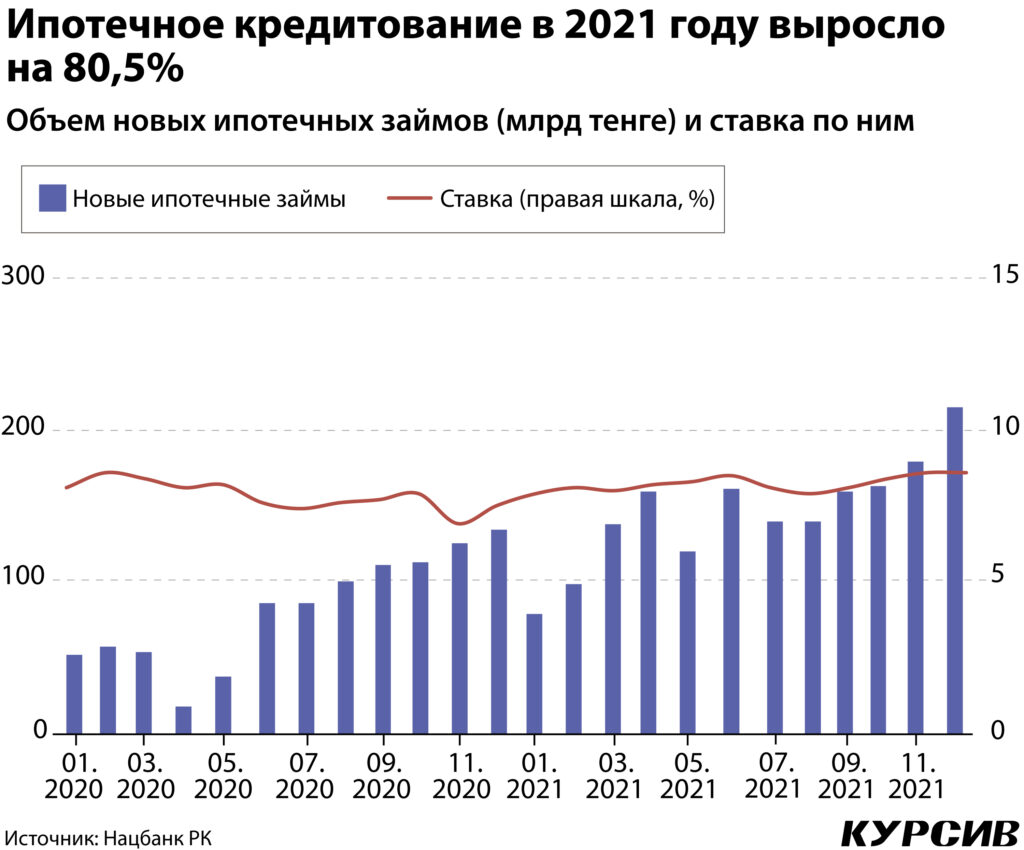

С другой стороны, госпрограммы льготного кредитования («Баспана Хит», «7–20–25») и использование части пенсионных накоплений стимулировали выдачу ипотеки. В прошлом году объем новых ипотечных займов составил 1,7 трлн тенге, что больше итогов 2020 года на 80,5%. Покупка жилья обеспечила дополнительный спрос на мебель и бытовую технику.

Третий фактор – рост реальных доходов населения. Согласно данным Бюро нацстатистики, по итогам 2021 года среднемесячная зарплата составила 249 тыс. тенге, а индекс реальной зарплаты – 8,3%.

Четвертый фактор: инфляция в сегменте непродовольственных товаров была ниже. Индекс розничных цен на продовольственные товары по итогам минувшего года составил 111,1%, на непродовольственные товары – 107,2%.

Оптом дороже

Оборот оптовой торговли достиг 23,8 трлн тенге, продемонстрировав положительную номинальную динамику в 20,2%. В сопоставимых ценах рост составил 10,5%.

Оптовая торговля росла благодаря продажам непродовольственных товаров и товаров производственно-технического назначения, которые увеличились на 24,1% в номинале, в реальном выражении – на 19,5%. Продажи продовольствия, наоборот, сдерживали товарооборот: номинальный прирост составил 4,8%, в реальных величинах динамика оказалась отрицательной –4,2%.

Ценовая конъюнктура больше благоволила бизнесу, который реализует непродовольственные товары. Индекс оптовых цен на эту группу товаров по итогам 2021 года составил 103,9%. Чего не скажешь о продовольственном сегменте. Индекс оптовых цен на продовольственные товары составил 109,4%, превысив уровень ИПЦ.

Как ранее отмечал Kursiv Research («Промтовары в плюсе, продовольствие в минусе»), сформировалась группа факторов, которые толкают цены на продовольствие вверх. В первую очередь растут мировые цены, например, реальный индекс FAO за 2021 год составил 132,7 пункта, что стало рекордным уровнем за последние 30 лет. У других факторов внутристрановая природа: отсутствие складских мощностей, удорожание кормов, неэффективная система субсидирования.

Торговые тренды

В 2021 году обозначились три тренда в розничной и оптовой торговле. Первый тренд отражает восстановление отрасли. Эта сфера по понятным причинам в 2020 году оказалась в числе тех, которые больше остальных понесли ущерб от карантинных ограничений. Совокупный товарооборот тогда сократился на 2,2% в номинале, инвестиции в отрасль уменьшились на 22,4%. Но 2021-й был годом восстановления: общий товарооборот увеличился на 18,7%, инвестиции выросли на 37,5%, перекрыв потери предыдущего года.

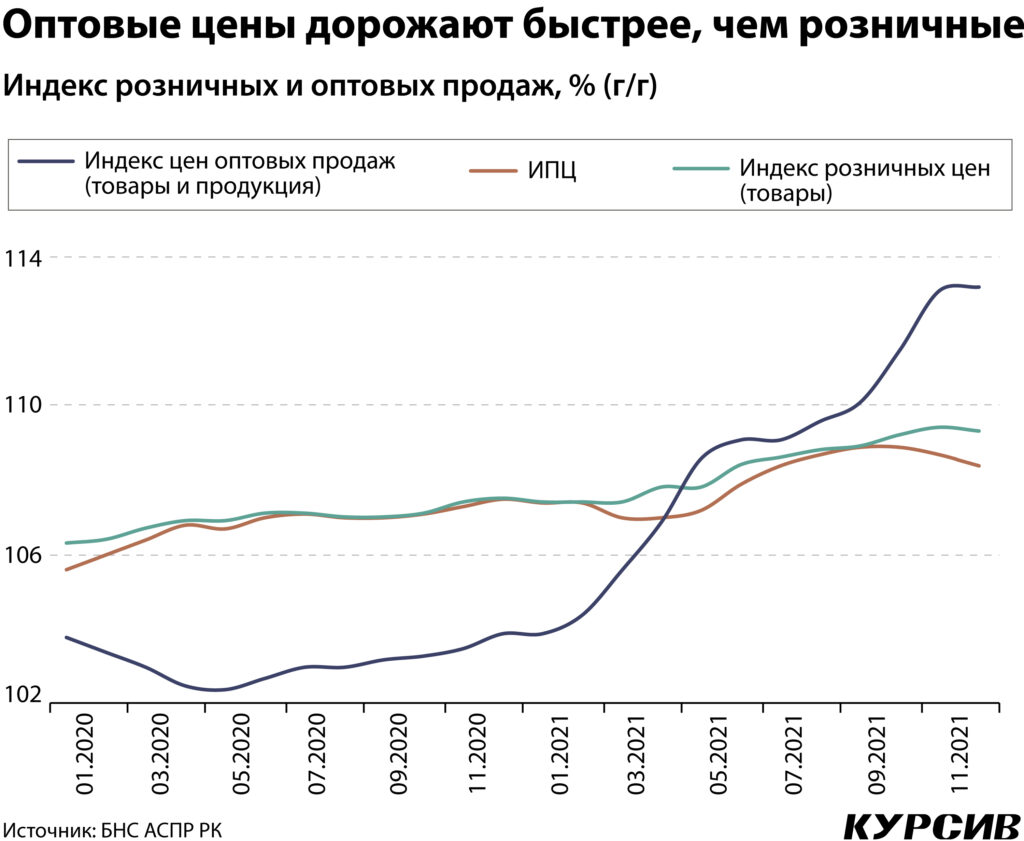

Остальные тренды связаны с высокой инфляцией. Второй тренд обозначился в мае 2021 года, когда разрыв между инфляцией оптовых и розничных продаж оказался в пользу оптовиков, составив 0,8 п.п. С начала 2020 года разрыв был в пользу розничных цен. К концу 2021 года тренд усилился – разрыв составил 3,9 п.п. Это создает предпосылки для активного перетекания инфляции производителей и оптовиков в розницу в ближайшие месяцы.

Третий тренд – чтобы сдержать инфляцию, правительство предлагает местным властям активнее пользоваться таким инструментом, как установление предельных цен на социально значимые продовольственные товары (СЗПТ), куда входят 19 позиций.

Неявные издержки

У третьего тренда имеются негативные последствия для торговой отрасли, поэтому его следует разобрать отдельно. Правительство РК за последние пять месяцев два раза презентовало комплекс антиинфляционных мер. Общее место этих документов – кабмин, по сути, предлагает притормозить инфляцию регулированием цен на СЗПТ и на энергетические товары (бензин, газ и уголь), а также заморозкой коммунальных тарифов.

Стремление правительства регулировать цены вполне объяснимо. Высокая инфляция бьет по самочувствию именно наименее обеспеченных слоев населения. Регулирование цены на короткой дистанции способно стабилизировать динамику цен, а эффект от монетарных инструментов проявляется не сразу. Напомним, Нацбанк РК в конце января поднял базовую ставку до 10,25%.

Согласно исследованию Всемирного банка (Guenette, J.D., 2020), развивающиеся страны прибегают к регулированию цены чаще, чем развитые экономики. Власти развивающихся стран предпочитают воздействовать на продуктовые и энергетические товары, поскольку львиная доля в потребительской корзине населения – расходы на продовольствие, энергетические товары и коммунальные услуги.

Положительная сторона административного вмешательства в том, что оно исправляет провалы рынка, которые появляются из-за наличия слабой конкуренции и преобладания неестественных монополий. Но стабилизация рыночных всплесков происходит лишь на коротком горизонте. В долгосрочной перспективе искаженные ценовые сигналы и дисбаланс в экономике приводят к дефициту регулируемого товара, созданию теневого рынка и замедлению инвестиций в таргетируемом секторе.

В декабре 2021 года Центробанк России выпустил аналитический доклад «Регулирование цены: когда нужно остановиться?». В нем авторы документа говорят о том, что «регуляторы цен часто попадают в ловушку: краткосрочные первоначальные успехи в регулировании – в виде прекращения или торможения роста цен на регулируемые товары – создают искушение продолжать и еще больше развивать ценовое регулирование, вместо того чтобы вовремя остановиться».

Считается, что рыночные дисбалансы от регулирования цен проявляются спустя несколько лет. И пока негативные последствия от регулирования цен в Казахстане выражены неявно. В 2021 году посевная площадь (предварительные данные) гречихи увеличилась на 71,2%, подсолнечника – на 26,8%, лука – на 7,3% по сравнению с 2020 годом. Между тем сократилась посевная площадь риса (–7,3%), капусты (–5,1%) и моркови (–1,3%). Все эти позиции входят в список СЗПТ.

В случае активного госрегулирования цен на продовольствие в 2022 году возрастает риск сокращения производства продукции из списка СЗПТ и сокращения инвестиций в торговлю.