В ответ на выросшую в разы волатильность обменного курса тенге Национальный банк прибег к повышению базовой ставки. Опыт применения этого инструмента в РК в предыдущие периоды свидетельствует, что его эффективность вызывает вопросы.

Играем на повышение

В последний день зимы 2022 года, 28 февраля, ЦБ РФ прибег к повышению ключевой ставки с 9,5 до 20,0%. Для России, которая в полной мере использует инструмент ставки вот уже восемь лет, это самое высокое значение: предыдущий рекорд был достигнут в декабре 2014-го – 17%.

Председатель Банка России Эльвира Набиуллина заявила, что для «поддержания привлекательности депозитов и защиты сбережений граждан от обесценения нужно повысить процентные ставки до уровней, которые компенсируют гражданам возросшие инфляционные риски».

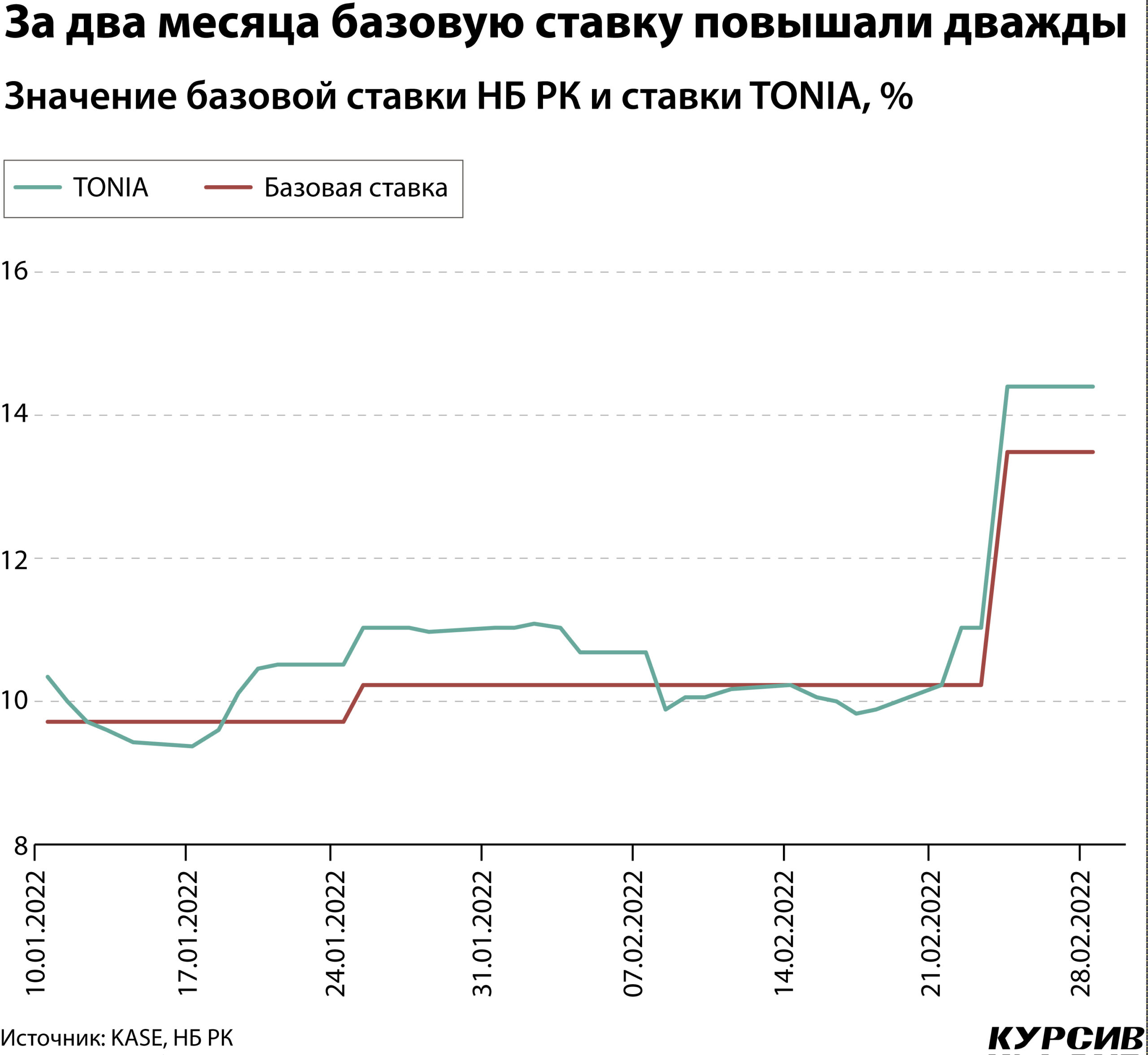

НБ РК пошел на повышение ставки в первый день военной операции на территории Украины – 24 февраля – с 9,75 до 13,50%. Казахстанский ЦБ объяснил это «необходимостью поддержания стабильности цен на фоне реализации рисков со стороны внешнего сектора при существенном ухудшении геополитической ситуации».

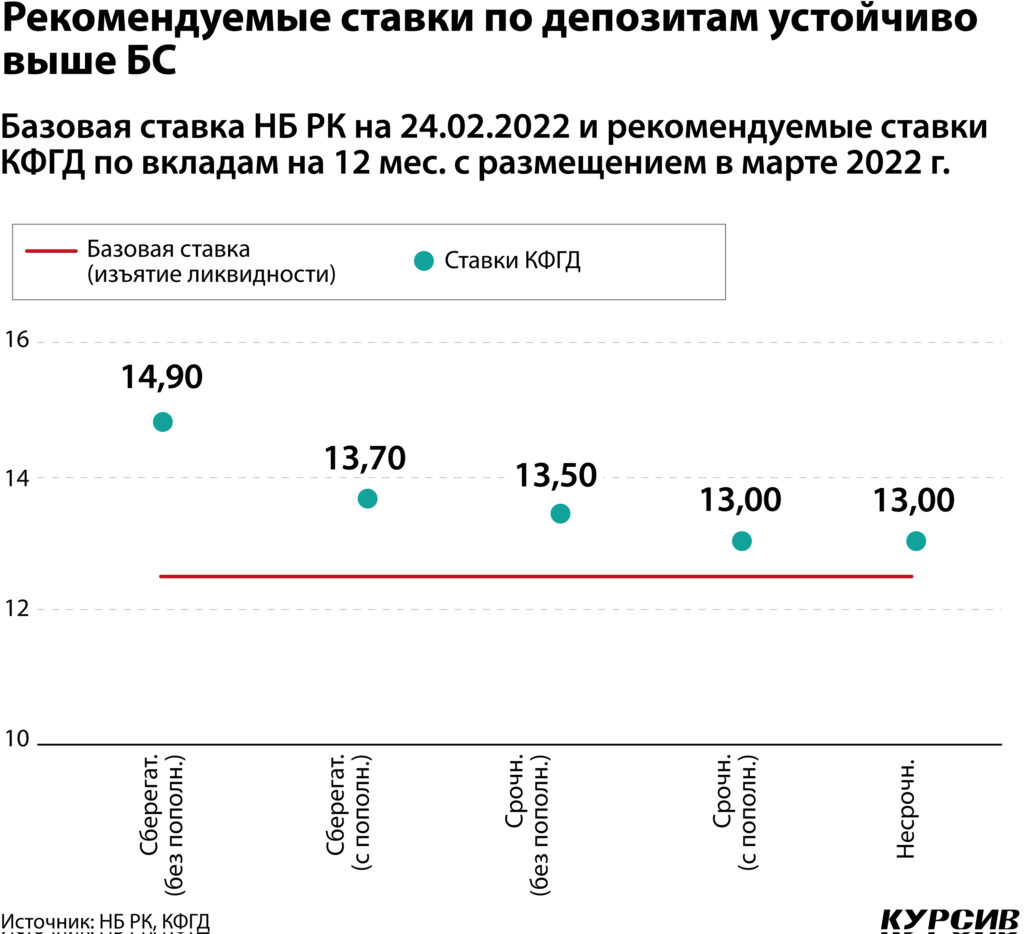

Эффективность действия ставки в период кризисных явлений целиком связана с качеством работы трансмиссионного механизма денежно-кредитной политики. После повышения ставки происходит рост процентов по потребительским кредитам, ипотеке, а также по кредитам на оборотку и инвестиционные цели бизнеса. Более привлекательными становятся сбережения. Домохозяйства, а также предприятия откладывают потребление. В результате инфляция снижается, но вместе с тем замедляется и экономический рост. Период между решением по ставке и изменением инфляции может составлять от трех до шести кварталов.

Американские горки казахстанской ставки

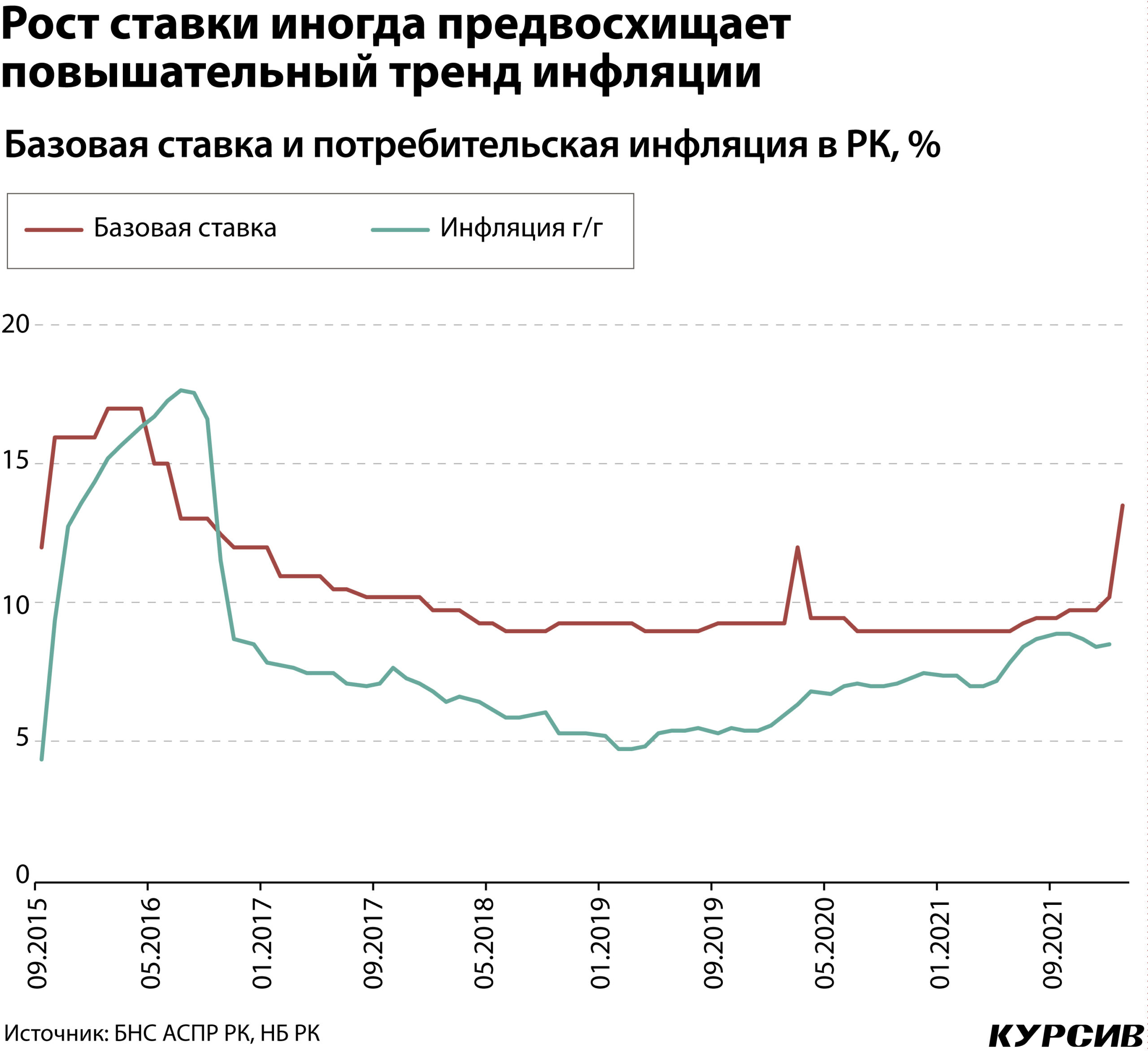

Нацбанк РК уже третий раз реагирует повышением базовой ставки на нестабильность обменного курса и перетеканием этого эффекта в инфляцию. Первым опытом был кризис 2015–2016 годов, когда Казахстан перешел к политике инфляционного таргетирования и начал использовать канал ставки. Тогда же (в феврале 2016 года) был достигнут максимальный уровень – 17%. Это решение было продиктовано резким ростом инфляции и девальвацией тенге: в сентябре 2015-го – феврале 2016 года курс обвалился на 61%, а инфляция разогналась с 4,4 до 15,2%.

Однако смягчать денежно-кредитную политику монетарным властям пришлось опережающими темпами. Уже в мае ставку снизили на 2 п.п., в июле – еще на 2, а к концу года она снизилась в общей сложности на 5 п.п. благодаря опережающему процессу замедления инфляции (с 17,7% на пике до 8,5%), который, в свою очередь, был обязан укреплению тенге на 10%. В результате укрепления подешевел непродовольственный импорт, и это подействовало на инфляцию сильнее, чем удешевление денежного предложения.

В марте 2020 года НБ РК резко повысил ставку с 9,25 до 12,00% после обвального падения цен на нефть и коррекции обменного курса на 17%. Инфляция по итогам марта составляла 6,4%, а основной разгон инфляции пришелся на вторую половину года, когда базовую ставку снижали, стремясь разогреть экономику.

Нынешнее повышение ставки произошло ввиду коррекции обменного курса и на фоне устойчиво высокой инфляции. С 22 февраля по 1 марта тенге просел на 15% (максимальные значения).

«Денежно-кредитная политика (ДКП) Нацбанка РК, проводимая в рамках инфляционного таргетирования, направлена на предупреждение распространения последствий внешнего шока на экономику страны, обеспечение макроэкономической стабильности и защиту тенговых активов», – сообщили в НБ РК.

Рубль и инфляция

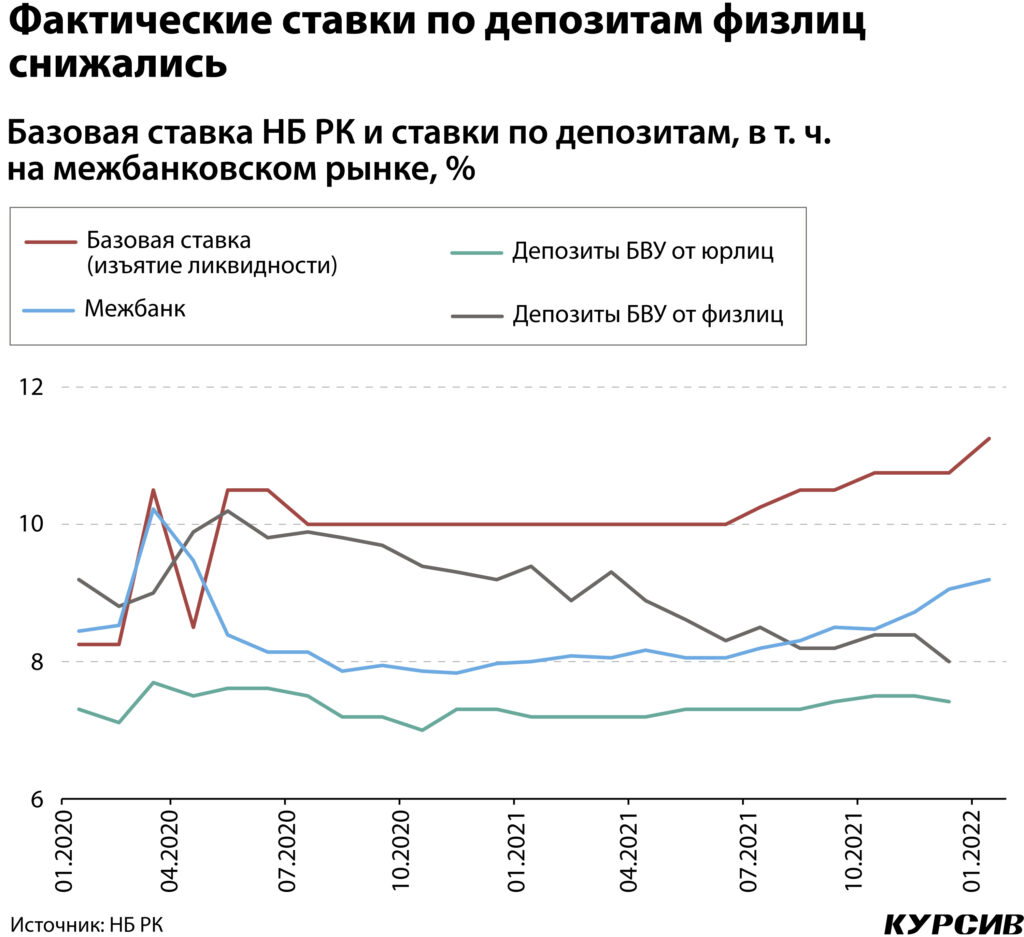

Активное применение ставки в случае колебаний на валютном рынке и ограниченное при управлении инфляционными трендами связано с тем, что трансмиссия через процентный канал недостаточно эффективна.

«Эффективность процентного канала ограничивается на двух параллельных этапах: этапе трансмиссии ставок финансового рынка на стоимость банковских продуктов и этапе переноса изменений краткосрочных ставок денежного рынка на ставки по долгосрочным инструментам», – отмечают аналитики Нацбанка РК в Стратегии ДКП до 2030 года.

В нынешних условиях фоном роста базовой ставки является замедление в бизнес-сфере из-за январских событий. По итогам января индекс деловой активности компаний, рассчитываемый НБ РК, скорректировался с 50,6 до 50,0 пункта, что указывает на нейтральный уровень активности. Высокие ставки и курс рубля будут оказывать давление на казахстанских производителей. На это будут накладываться шоки, связанные с пробками и разрывами отдельных цепочек поставок.

Более серьезное влияние на цены внутреннего рынка оказывает импорт инфляции. По итогам торгов в последние несколько дней тенге укрепляется. С начала года тенге укрепился почти на 10%.

Учитывая, что доля импорта из РФ составляет около 40%, и преимущественно это потребительские товары, даже несмотря на девальвацию тенге к доллару, уже в ближайшие месяцы будет наблюдаться замедление инфляции, которая будет быстрее приближаться к таргету НБ РК.