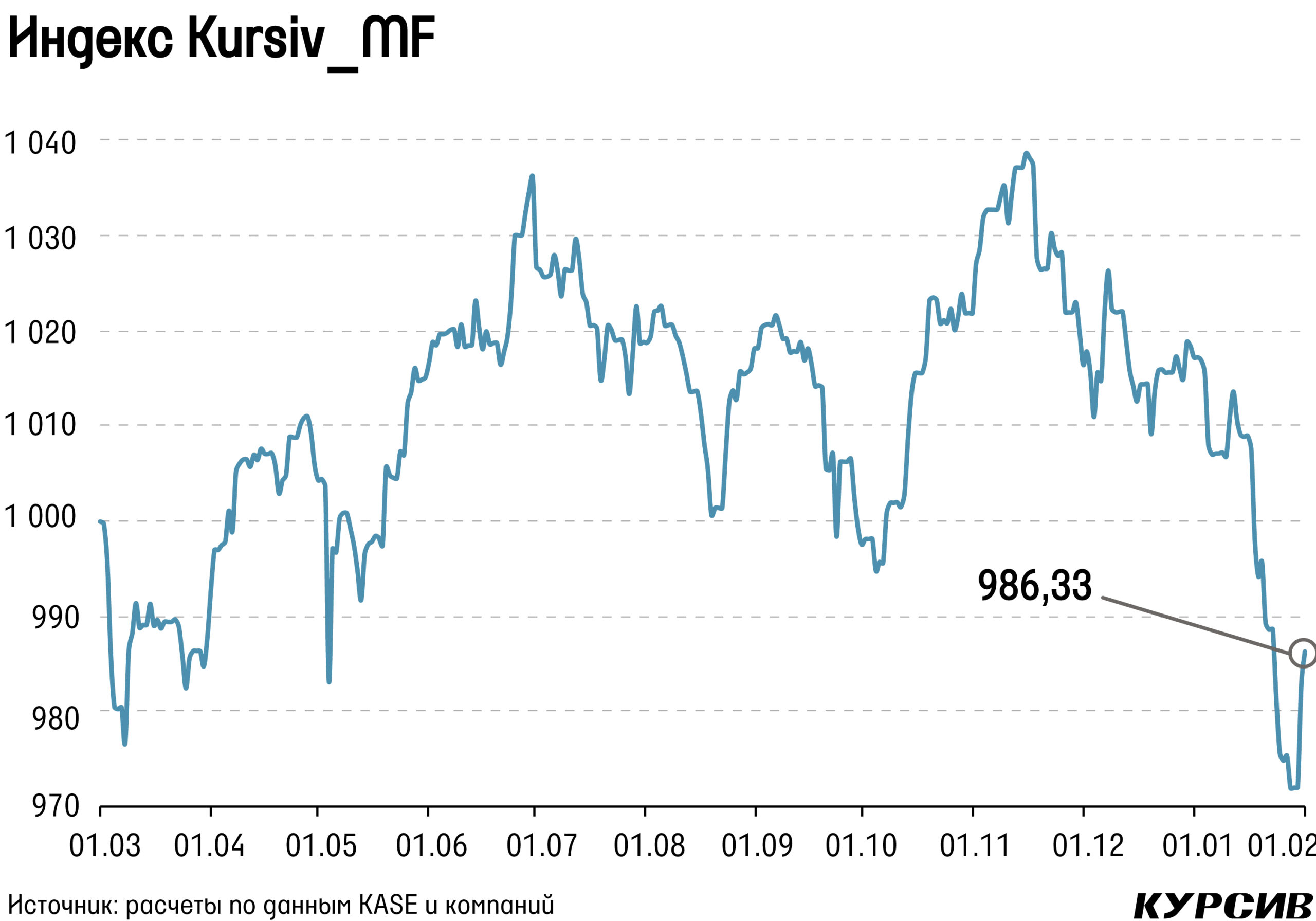

Индекс Kursiv_MF упал почти на 31 пункт за первый месяц 2022 года

Индекс Kursiv_MF – это агрегированный показатель усредненной динамики прироста стоимости ценных бумаг паевых инвестиционных фондов (ПИФ) казахстанских управляющих компаний и ПИФов, представленных на Казахстанской фондовой бирже (KASE) или вне этой площадки, за исключением ETF.

По итогам января 2022 года в нашем списке находилось 20 ПИФов (открытых, закрытых и интервальных), данные о которых присутствуют в открытом доступе, а значения стоимости паев регулярно публикуются. С января 2022 года в индекс был включен ИПИФ Halyk Global, в результате чего значения предыдущих периодов были пересчитаны.

В минувшем месяце усредненная динамика этих фондов оказалась отрицательной: с 1 января 2022 года по 1 февраля 2022 года значение индекса сократилось с 1 017,26 до 986,33 пункта.

В отчетном периоде сократилась стоимость всех 20 ПИФов.

Внешний фон в течение месяца оказался неблагоприятным для портфельных инвесторов. Ключевые индексы широкого рынка упали (1 февраля 2022 года к 3 января 2022 года): S&P 500 – на 5,21%, Nasdaq – на 9,23%, Dow Jones – на 3,22%. Индекс FTSE-100, напротив, прибавил 0,41%.

Динамика стоимости пая и комментарии участников рынка

Jusan Invest

В индекс Kursiv_MF учитываются показатели пяти паевых фондов Jusan Invest – это интервальные ПИФы doSTAR, allGA, harMONEY, abyROI, allEM. Все пять ПИФов в январе продемонстрировали отрицательную динамику: doSTAR (–5,02%), allGA (-3,00%), allEM (–1,54%), harMONEY (–1,34%) и abyROI (–0,43%).

Динамика посчитана редакцией на основе значений на 1 января 2022 года и 1 февраля 2022 года.

Причиной снижения стоимости фондов allGA и harMONEY в компании объясняют высокую неопределенность на рынке акций США. Напряжение было вызвано волнениями инвесторов по поводу риска инфляции в стране. Уровень годовой инфляции в США достиг 39-летнего максимума и составил 7,00%. На итоговой пресс-конференции глава ФРС Джером Пауэлл сделал заявление о готовности регулятора повысить ключевую ставку в марте этого года.

«Экономика США продемонстрировала устойчивость влиянию омикрона, что является еще одним поводом для ФРС усилить риторику по сворачиванию стимулов на рынке облигаций в скором времени. По словам Пауэлла, вопрос сокращения баланса будет обсуждаться после первого повышения ключевой ставки», – сообщили в Jusan Invest. Индекс S&P 500 – главный мировой бенчмарк рынка акций – завершил январь на уровне 4515 пунктов, тогда как в конце 2021 года индекс завершался на уровне 4766 пунктов.

На стоимость активов фонда doSTAR в значительной степени повлиял сохраняющийся геополитический риск, а также нагнетающаяся ситуация на информационном поле, отмечают в инвесткомпании. «На фонд также повлиял негативный фон на мировом рынке в связи с увеличением ожиданий по скорому и более резкому ужесточению монетарной политики ФРС, а также замедлению роста корпоративной прибыли», – прокомментировали в компании.

Расчетные стоимости инвестиционных паев abyROI и állEM за январь снижались на фоне нарастающего беспокойства по поводу ужесточения денежно-кредитных условий и угрозы конфликта из-за российских войск на границе с Украиной. Инвесторы начали подготовку к повышению ставок ФРС в марте этого года в ответ на растущую инфляцию в США. И это привело к неустойчивому началу года для рынка облигаций США, к которым традиционно чувствительны их аналоги развивающихся стран.

В Jusan Invest отмечают, что в январе наблюдался приток пайщиков – самым популярным оказался ИПИФ doSTAR, так как для инвесторов появилась возможность заработать на просадке цены паев данного фонда в связи с присутствием геополитических рисков в России. Также позитивную динамику показал ИПИФ harMONEY. Этот фонд имеет потенциал стабильного роста цены пая с низким уровнем волатильности. При этом инвесторы, для того чтобы подобрать подходящее соотношение риска к доходности, довольно часто комбинируют паи из всех ПИФов компании.

Freedom Finance

В январе стоимость ЗПИФ «Фонд первичных размещений» сократилась на 15,39%, стоимость ИПИФ Fixed Income выросла на 8,52%.

«В январе ЗПИФ продолжил тренд снижения, который начался в середине ноября. Стоимость фонда за январь упала на фоне снижения NASDAQ на 10,16% и IPO ETF – на 20,17%. Давление на рынок было из-за роста инфляции и ожидания рынка по поводу дальнейшей политики ФРС. Тем не менее 31 января ЗПИФ нашел поддержку на уровне $22,6 и продемонстрировал локальный рост в феврале», – отмечает Алем Бектемиров, аналитик ИК «Фридом Финанс».

По словам Романа Попова, заместителя директора департамента казначейства «Фридом Финанс», на снижение стоимости фонда Fixed Income повлияла общая тенденция падения по всем мировым индексам в январе.

Аналитики отмечают, что по ЗПИФ высокая активность фиксировалась с 12 по 25 января на фоне сильной волатильности на рынке. Тогда средний объем торгов составил 66,5 млн тенге против среднего объема торгов в остальные дни января – 11,8 млн тенге.

Halyk Global Markets

В периметре индекса Kursiv_MF один фонд инвесткомпании Halyk Global Markets – ИПИФ Halyk Global. По итогам января его стоимость сократилась на 2,2%.

В компании причину понижательной динамики видят в падении индексов широкого рынка (S&P500 и NASDAQ 100). Этому, по мнению аналитиков компании, способствовали высокие инфляционные ожидания и ожидания по ужесточению денежно-кредитной политики ФРС, а также рост геополитической напряженности. Горячо растущему рынку акций требовался «сброс пара» в виде коррекции, и причины для этого, как обычно, нашлись.

«ПИФ Halyk Global со смешанной сбалансированной стратегией, имеющей акцент на рынок акций, отразил в динамике стоимости пая эту январскую коррекцию. Однако благодаря диверсификации по классам активов и управлению динамической аллокацией влияние было не таким драматичным», – прокомментировали ситуацию в компании.

Несмотря на ситуацию в стране в начале января 2022 года, активность пайщиков осталась на уровне ноября – декабря 2021 года. В среднем количество покупок паев было таким же, как и в предыдущие пару месяцев. Однако объем в денежном выражении операций, связанных с покупкой паев, значительно меньше, чем в декабре 2021 года. В январе преобладали повторные покупки паев уже действующими пайщиками, тогда как в ноябре и декабре прошлого года доля первичных приобретений паев составила в среднем 90% от общего объема покупок паев ПИФа.