В январе банковский сектор страны просел почти по всем ключевым показателям. Этому факту трудно найти иное объяснение, кроме как связать его с трагическими событиями, произошедшими в Казахстане в самом начале года.

Статистика Нацбанка о ключевых показателях банковской системы в разрезе отдельных игроков выходит в конце месяца, следующего за отчетным. Порой случается так, что на момент публикации эти данные уже теряют свою актуальность. Именно это произошло с январской отчетностью: по итогам февраля цифры изменятся (вернее, они уже изменились, но неизвестно насколько) очень сильно – хотя бы из-за переоценки банками валютных обязательств. Тенге спикировал вниз вслед за рублем, рухнувшим от жесточайших антироссийских санкций после ввода войск в Украину, и на каком уровне будет нащупан новый равновесный курс, сегодня не может знать никто. Тем не менее январская статистика представляет очевидный интерес в связи с той трагедией, которая потрясла Казахстан в начале года.

В городах, где обстановка была особенно накалена (прежде всего в Алматы, где сконцентрирована наибольшая доля кредитов и депозитов), банки смогли вернуться к полноценной работе только во второй половине месяца. Разумеется, этот вынужденный простой не мог не отразиться на результатах деятельности БВУ. Кроме того, существовали риски оттока клиентских средств из системы, потому что вкладчики из-за непонятной политической ситуации элементарно могли запаниковать (а некоторые крупные клиенты, для которых ситуация была вполне понятна, могли целенаправленно попытаться вывести свои деньги в максимально возможных объемах). К счастью, эти риски, судя по отчетности, не реализовались.

Активы

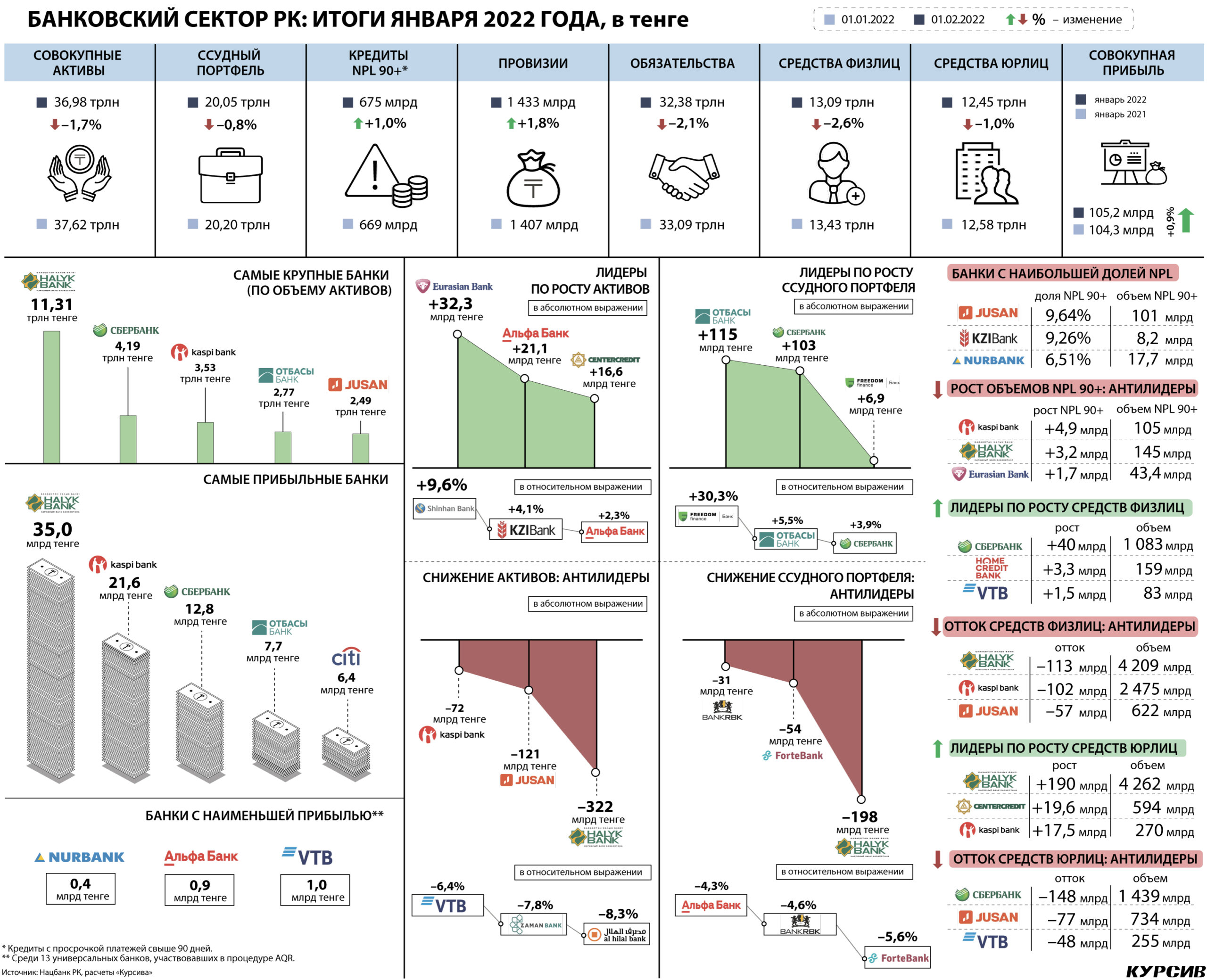

Совокупные активы сектора уменьшились за месяц на 1,7%, или на 646 млрд тенге (с 37,6 трлн до 37 трлн). Для сравнения: год назад за аналогичный период активы продемонстрировали рост на 0,4%. Из 22 работающих в Казахстане банков лишь восьми удалось добиться прироста в размерах. Лучшую динамику показали Евразийский (+32 млрд тенге за январь), Альфа (+21 млрд) и БЦК (+17 млрд). Среди участников AQR в плюсе оказались также Bank RBK (+10 млрд) и Хоум Кредит (+5,5 млрд).

Наибольшее снижение активов в абсолютном выражении произошло в Халыке (–322 млрд тенге). Вторым в списке антилидеров ренкинга идет Jusan (–121 млрд тенге), но в процентном соотношении он просел в размерах гораздо существеннее Халыка (–4,6% против –2,8% за месяц). Из участников AQR отрицательную динамику продемонстрировали также Kaspi (–72 млрд), Forte (–65 млрд), ВТБ (–32 млрд), Сбер (–31 млрд), Нурбанк (–17 млрд) и Алтын (–6 млрд).

Состав пятерки крупнейших игроков по итогам января не изменился (см. инфографику). Но находящийся на шестой строчке Forte приблизился по объему активов к Jusan. На старте года их разделяло 126 млрд тенге, спустя месяц отрыв сократился до 70 млрд.

Уместно вспомнить, что накануне слияния с АТФБанком Jusan заявлял о намерении войти в топ-3 крупнейших. В текущей ситуации (если антироссийские санкции не повлияют радикально на бизнес местного Сбербанка) нельзя исключать, что вместо этого Jusan покинет топ-5.

Кредиты: динамика

Совокупный ссудник БВУ в январе сократился на 0,8%, или на 154 млрд тенге (с 20,2 трлн до 20,05 трлн). Практически все это снижение пришлось на сделки обратного РЕПО (–151 млрд тенге), то есть объемы клиентского кредитования за месяц почти не изменились. Год назад портфель просел существеннее (–1,1% за месяц). Скорее всего, для января это влияние сезонного фактора.

Положительную динамику ссудника продемонстрировали всего семь игроков, из них значительно прибавили только два: государственный специализированный Отбасы (+115 млрд тенге за месяц) и Сбер (+103 млрд). При этом в структуре прироста Отбасы обратное РЕПО составило 67 млрд, а у Сбера – 100 млрд тенге, обеспечив фактически весь прирост. Из участников AQR помимо Сбера подрасти удалось Евразийскому (+5,1 млрд) и ВТБ (+2,6 млрд без учета РЕПО). У Банка Фридом Финанс портфель без учета РЕПО увеличился на 4 млрд тенге.

Наибольшее снижение ссудника (–198 млрд тенге за месяц) произошло в Халыке, и ровно на столько же сократилось его присутствие на рынке обратного РЕПО. Если исключить из банковских портфелей сделки РЕПО и пренебречь межбанковскими займами, то именно клиентское кредитование в январе больше всего просело в Kaspi (–27 млрд тенге), Bank RBK (–13 млрд), Алтыне (–11 млрд), а также в Альфе (–7,3 млрд), БЦК (–4,6 млрд) и Нурбанке (–4,5 млрд).

Кредиты: качество

Безнадежная просрочка, которая снижалась пять последних месяцев, в январе увеличилась совокупно на 6,6 млрд тенге, или на 1%. Наибольший рост произошел в Kaspi (+4,9 млрд тенге за месяц), Халыке (+3,2 млрд), а также в Евразийском (+1,7 млрд) и Forte (+1,0 млрд). При этом Kaspi и Халык с запасом нарастили провизии (+6 млрд тенге у каждого), у Евразийского объем резервов не изменился, а вот у Forte они уменьшились на 1,6 млрд тенге. В целом провизии в системе выросли за месяц на 26 млрд тенге.

Доля NPL в совокупном ссуднике по итогам января увеличилась на 0,06 п. п. (с 3,31 до 3,37%). Показатель находится на низком уровне и не представляет угрозы для сектора (в отличие от показателя, характеризующего уровень кредитов Стадии 3 по МФСО). Тройку банков с наибольшей долей NPL составляют Jusan (9,64%), турецкий КЗИ (9,26%) и Нурбанк (6,51%).

Долговая нагрузка

Совокупные обязательства сектора снизились в январе на 2,1%, или на 708 млрд тенге

(с 33,1 трлн до 32,4 трлн). В структуре обязательств объем средств физлиц уменьшился за месяц на 2,6%, юрлиц – на 1,05%. Для сравнения: в январе прошлого года обязательства выросли на 0,2% за счет положительной динамики корпоративных вкладов (+1,6%) при отрицательной динамике вкладов населения (–0,5%).

Таким образом, определенный, пусть некритичный, отток денег с клиентских счетов в начале года все-таки произошел. Напомним, что 11 января в ходе своего выступления в парламенте президент Токаев заявил о высоком риске вывода капитала отдельными ФПГ и распорядился «обеспечить четкое наблюдение, проверку и контроль всех транзакций и лиц, необоснованно выводящих средства из страны».

Средства населения

Остатки на счетах физлиц в банках страны по итогам января сократились на 345 млрд тенге

(с 13,4 трлн до 13,1 трлн). До этого розничные средства в системе росли 11 месяцев подряд (начиная с февраля прошлого года), а самый высокий месячный рост был зафиксирован не далее как в декабре (+4,2% к ноябрьской сумме).

В разрезе отдельных игроков нетто-оттоки средств населения зафиксировали девять из 13 участников AQR. Наибольшему «опустошению» со стороны своих клиентов-физлиц подверглись Халык (–113 млрд тенге, или –2,6% за январь) и Kaspi (–102 млрд, или –4,0%), что неудивительно просто-напросто потому, что эти банки являются безоговорочными лидерами по привлечению новых вкладов. По итогам прошлого года прирост розничных средств в этих банках составил 707 млрд и 561 млрд тенге соответственно.

Еще два игрока (Jusan и Forte) отчитались о серьезных январских оттоках, которые в относительном выражении оказались даже существеннее, чем у вышеназванного дуэта лидеров. Из Jusan физлица забрали на нетто-основе 57 млрд тенге (–8,4% за месяц), из Forte – 44 млрд (–7,2%). У остальных ушедших в минус участников AQR оттоки не превысили 10 млрд тенге. В эту когорту попали БЦК (–8,7 млрд), Евразийский (–6,5 млрд), Bank RBK (–4,5 млрд), Нурбанк (–2,6 млрд) и Алтын (–2,5 млрд).

На этом фоне имеется четверка банков, которым удалось сохранить (а одному даже заметно приумножить) клиентскую аудиторию. Этим единственным стал Сбер, где розничные средства выросли за месяц на 40 млрд тенге (+3,8%). Остальные приросли несопоставимо меньше: Хоум Кредит – на 3,3 млрд тенге, ВТБ – на 1,5 млрд, Альфа – на 0,2 млрд (этот прирост мог быть сформирован просто за счет «бумажной» капитализации вознаграждения). Уникальный результат Сбера позволяет не исключать даже такую фантастическую версию, что очень крупный и очень нервный депозитор мог забрать свои деньги из банка, принадлежащего резидентам Казахстана (таковыми, судя по размеру оттоков, могли стать Халык, Kaspi, Jusan или Forte), и на всякий случай переложить их в дочернюю организацию иностранной структуры. Так или иначе, но ни у одной из четырех российских «дочек» оттоков средств физлиц в январе не произошло.

Средства бизнеса

Совокупный объем корпоративных вкладов в январе уменьшился на 132 млрд тенге (с 12,6 трлн до 12,45 трлн). В этом сегменте наблюдалась ситуация, зеркально противоположная розничному тренду. Наибольший приток зафиксирован в Халыке (+190 млрд тенге за месяц), максимальный отток – в Сбере (–148 млрд). Таким образом, по динамике средств всех категорий клиентов Халык в январе вышел в плюс (+76 млрд тенге), а Сбер ушел в минус (–108 млрд). Две другие российские «дочки» в январе также испытали существенный отток корпоративных депозитов: ВТБ – на 48 млрд тенге, Альфа – на 34 млрд. Война в Украине может усугубить этот тренд для российских дочерних банков и в целом негативно повлиять на их конкурентоспособность. С другой стороны, у казахстанских банков без иностранного участия появляются шансы на передел рыночных долей в свою пользу.

Помимо Халыка притоки бизнес-вкладов в январе фиксировали еще девять игроков, в том числе четыре участника AQR, но привлеченные ими суммы (на нетто-основе) оказались на порядок ниже. В БЦК средства юрлиц за месяц выросли на 19,6 млрд тенге, в Kaspi – на 17,5 млрд, в Bank RBK – на 11,8 млрд, в Евразийском – на 6,7 млрд.

Что касается оттоков, то компанию российским «дочкам» составили Jusan (–77 млрд тенге за январь), Алтын (–38 млрд), Нурбанк (–15 млрд) и Forte (–7 млрд). В Хоум Кредите, который тоже является российской «дочкой», но узко специализируется на работе в розничном сегменте, корпоративные вклады в январе уменьшились на 1 млрд тенге. Если суммировать корпоративные и розничные оттоки, то абсолютно худшую динамику в секторе продемонстрировал Jusan (–134 млрд тенге).

Прибыль

Несмотря на вынужденный январский простой и понесенный ущерб от погромов, сектору удалось превзойти прошлогодний финансовый результат. Совокупная прибыль БВУ выросла в годовом выражении на 0,9% и превысила 105 млрд тенге в последнем отчетном месяце. Здесь надо учитывать, что в прошлом году на рынке еще присутствовал АТФ, чья прибыль в январе (заработанная в основном за счет высвобождения провизий) составила почти 19 млрд тенге (это был третий результат в секторе после Халыка и Kaspi). Без учета АТФ прибыль сектора, заработанная в январе текущего года, выросла на 23% относительно аналогичного периода 2021-го.

В пятерку самых прибыльных организаций по итогам января вошли Халык (35 млрд тенге за месяц), Kaspi (21,6 млрд), Сбер (12,8 млрд), Отбасы (7,7 млрд) и Ситибанк (6,4 млрд). В секторе есть один убыточный игрок – это турецкий КЗИ (–3 млн тенге). Среди участников AQR наименьшую прибыль показали Нурбанк (0,4 млрд тенге), Альфа (0,9 млрд) и ВТБ (1,0 млрд).

Три банка смогли существенно улучшить прошлогодний финансовый результат. В эту тройку вошли Халык (+5,2 млрд тенге относительно прибыли, заработанной в январе 2021 года), Сбер (+4,2 млрд) и Евразийский (+3,3 млрд). БЦК превзошел себя прошлогоднего на 1,3 млрд тенге. У пяти участников AQR (Jusan, ВТБ, Алтын, Нурбанк, Bank RBK) рост прибыли не превысил 1 млрд тенге.

Четыре участника AQR недосчитались прибыли по сравнению с прошлым годом. Два из них (Forte и Хоум Кредит) уступили прошлогоднему результату совсем немного, порядка 100 млн тенге. Альфа-Банк проиграл себе годичной давности 2 млрд тенге. А самое большое отставание от прошлогоднего результата зафиксировал Kaspi (–3,1 млрд). Обращает на себя внимание тот факт, что три игрока из этого квартета (кроме Forte) либо занимаются исключительно розницей, либо делают на нее главную ставку (как Альфа).

Статистика одного месяца не дает оснований делать далеко идущие выводы, например, о некоем насыщении рынка потребительского кредитования. Возможно, розничной бизнес-модели, с учетом январских трагических событий, просто не хватило полноценных рабочих дней. Либо банки на фоне политического кризиса, вызванного массовыми протестами, решили умерить свои аппетиты и ужесточить риск-процедуры в рамках выдачи беззалоговых займов. Так или иначе, сегодня главным риском в банковской системе видится девальвация тенге, окончательная глубина которой пока неизвестна и во многом зависит от внешних обстоятельств. И в этой ситуации главный риск исходит не от тенговых розничных кредитов, а от валютных корпоративных заемщиков.