Западные санкции не просто подорвали конкурентоспособность российских банков в РК. Как минимум в одном случае налицо полный исход материнской компании с местного рынка. Акционеров Альфа-Банка ситуация вынудила срочно искать покупателя для своей казахстанской «дочки». Новым владельцем станет БЦК.

Вечером 20 апреля БЦК сообщил о принципиальной договоренности о покупке 100% простых акций АО ДБ «Альфа-Банк» Казахстан. «После юридического завершения сделки Банк ЦентрКредит проведет ребрендинг банка. Принятые меры будут способствовать выходу банка из санкционных списков США и ряда других стран. Таким образом, это будет полностью казахстанский банк с полным спектром банковских услуг для физических и юридических лиц», — говорится в сообщении. Правда, через час новость исчезла с интернет-площадок участников сделки.

Как рассказали «Курсиву» три не зависимых друг от друга источника, в своего рода тендере на покупку дочерней Альфы было три участника, но победил БЦК (информация об этом просочилась на рынок еще вчера днем). Подробности сделки, включая цену и критерии выбора покупателя, нашим собеседникам неизвестны.

Сначала было слово

В отличие от государственных Сбера и ВТБ частный Альфа-Банк, конечным местом прописки которого является герцогство Люксембург, не сразу угодил в самый жесткий санкционный пакет. Началось с того, что США и Европа запретили предоставлять Альфе финансирование и покупать новые ценные бумаги банка, а затем персонально наказали Михаила Фридмана и Петра Авена (совладельцы Альфы) за «сотрудничество с режимом». Это произошло 24 февраля и не затронуло операционную деятельность казахстанской Альфы (если говорить только о технических сторонах этой деятельности и не брать в расчет изменения в поведении клиентов, которые наиболее заметно выразились в оттоке корпоративных вкладов).

Настоящий прессинг в отношении Альфы начался 6 апреля, когда банк был включен в санкционный SDN-лист (полная блокировка активов, связанных с финансовой системой США).

Минфин США дал Альфе ровно месяц на завершение сделок с контрагентами, которые после 6 мая станут невозможны (расчеты в инвалюте, переводы через международные платежные системы, использование корсчетов американских банков). С этой даты клиентам казахстанской Альфы (в ее текущем положении, без учета влияния смены акционеров) будут доступны только операции в тенге и рублях, а карточные транзакции – только в «родной» сети банкоматов и терминалов.

Но даже тенговые операции будут доступны только гипотетически, поскольку уже 7 апреля банк ввел ограничения для своих клиентов. По состоянию на 18 апреля лимит на снятие наличных составлял 200 тыс. тенге в сутки. Планка в 100 тыс. тенге установлена на переводы по номеру телефона в другой банк, оплату налогов и штрафов. По номеру счета в другой банк физлицо может перевести до 100 тыс. тенге в сутки. Для юрлиц переводы по номеру счета в мобильном приложении вообще недоступны, а в отделении такие переводы возможны «без ограничений», но при условии, что их целевое назначение – погашение кредита юрлица в Альфа-Банке. Выдача новых кредитов в банке временно приостановлена.

На официальные странички Альфы в соцсетях обрушился поток клиентских жалоб – как от физлиц, так и от предпринимателей. Оператор отвечает, что лимиты введены в связи с возросшим объемом заявок на исполнение платежей, переводов и снятие наличных, для того чтобы «удовлетворить большее количество заявок на ежедневной основе».

11 апреля управляющий директор Альфы Андрей Тимченко записал видеообращение, в котором сообщил, что банк будет продан. «Идет поиск новых инвесторов, планируется смена акционеров. Заинтересованных в покупке акций и кредитного портфеля много, это как местные, так и зарубежные представители», – отметил он.

13 апреля в десятом часу вечера АРРФР опубликовало пресс-релиз о текущей ситуации в Альфе. Регулятор рассказал, что из-за одномоментных заявок клиентов банк столкнулся с дефицитом ликвидности. По информации агентства, за пять рабочих дней (с 7 по 13 апреля) клиенты забрали из банка порядка 100 млрд тенге. «Для привлечения дополнительной тенговой ликвидности банком приняты меры по продаже части ссудного портфеля другим БВУ. Кроме того, рассматривается полная смена акционера, что приведет к выводу банка из санкционного списка», – сообщили в АРРФР, обнадежив, что «в ближайшее время ситуация с исполнением платежей будет стабилизирована и ограничения будут сняты».

Альфа официально не объявляла о продаже части ссудника конкурентам (чтобы высвободить ликвидность для компенсации оттока клиентских средств). Известно, что ВТБ в середине марта продал Евразийскому банку портфель льготных автокредитов, выданных по линии Банка развития Казахстана (официального сообщения в этом случае тоже не было, информация была размещена на сайте Евразийского в формате объявления для заемщиков). А вот дочерний Сбер 13 апреля публично уведомил, что продал Халыку часть розничного портфеля в объеме 330 млрд тенге (основной долг). Сюда вошли все льготные автокредиты, а также часть беззалоговых займов, займов на неотложные нужды (вероятно, это розничные ссуды под залог недвижимости. – «Курсив») и ипотеки. Спустя еще два дня Халык проинформировал о выкупе у Сбера части коммерческого портфеля в объеме 110 млрд тенге (включая 5 млрд тенге по линии фонда «Даму»). Периметром сделки было охвачено около 7,5 тыс. компаний МСБ, 73% из которых до этого не были клиентами Халыка.

Оседлавшие цифровизацию

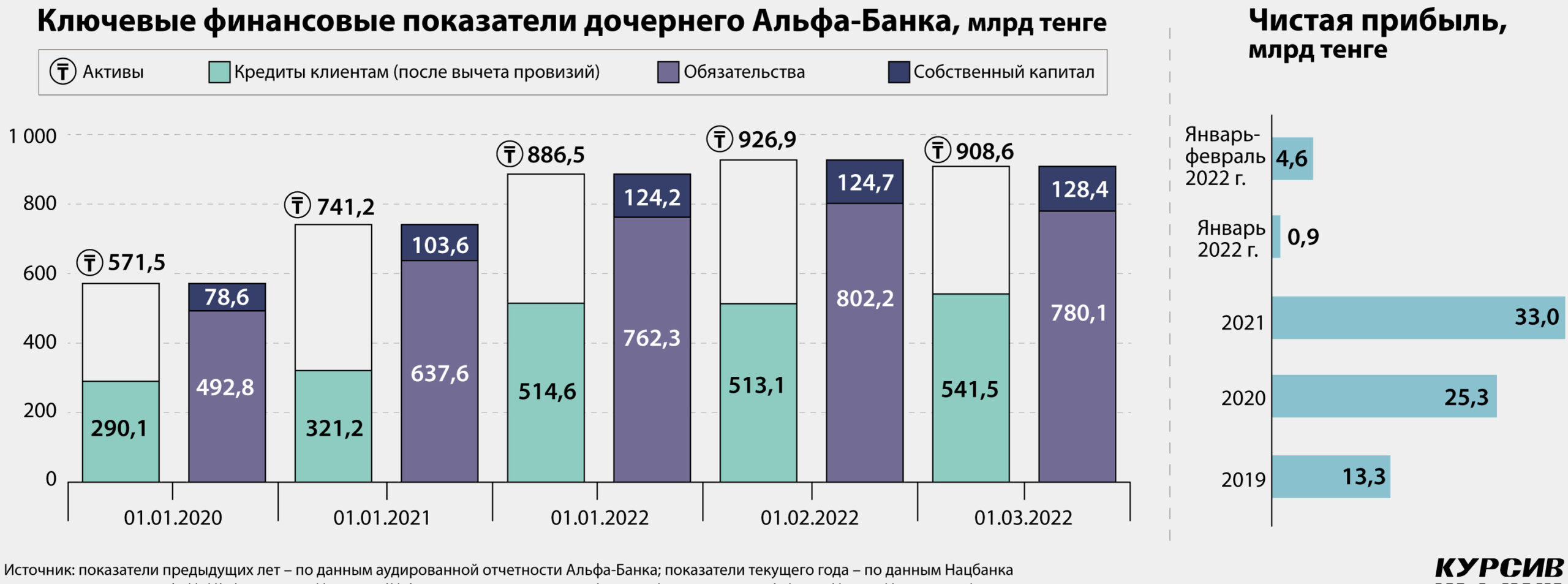

До введения санкций Альфа находилась во вполне здоровом состоянии, а предыдущий год и вовсе выдался для нее ударным с точки зрения развития бизнеса. В 2021 году, по данным Нацбанка, ссудный портфель Альфы увеличился на 206 млрд тенге, или на 58,5%. По темпам роста кредитования это второй (после Kaspi) показатель в секторе среди 13 участников AQR; относительно всего рынка (+27,9%) Альфа росла более чем вдвое быстрее.

Банк уже успел выпустить аудированную отчетность, согласно которой его чистая прибыль в 2021 году достигла 33 млрд тенге. По результативности это пятый показатель среди участников AQR (после Халыка, Kaspi, Сбера и Forte), хотя по своим размерам (объем активов) Альфа лишь девятая из тринадцати. В годовом выражении прибыль Альфы выросла на 7,7 млрд тенге, или на 30,4%.

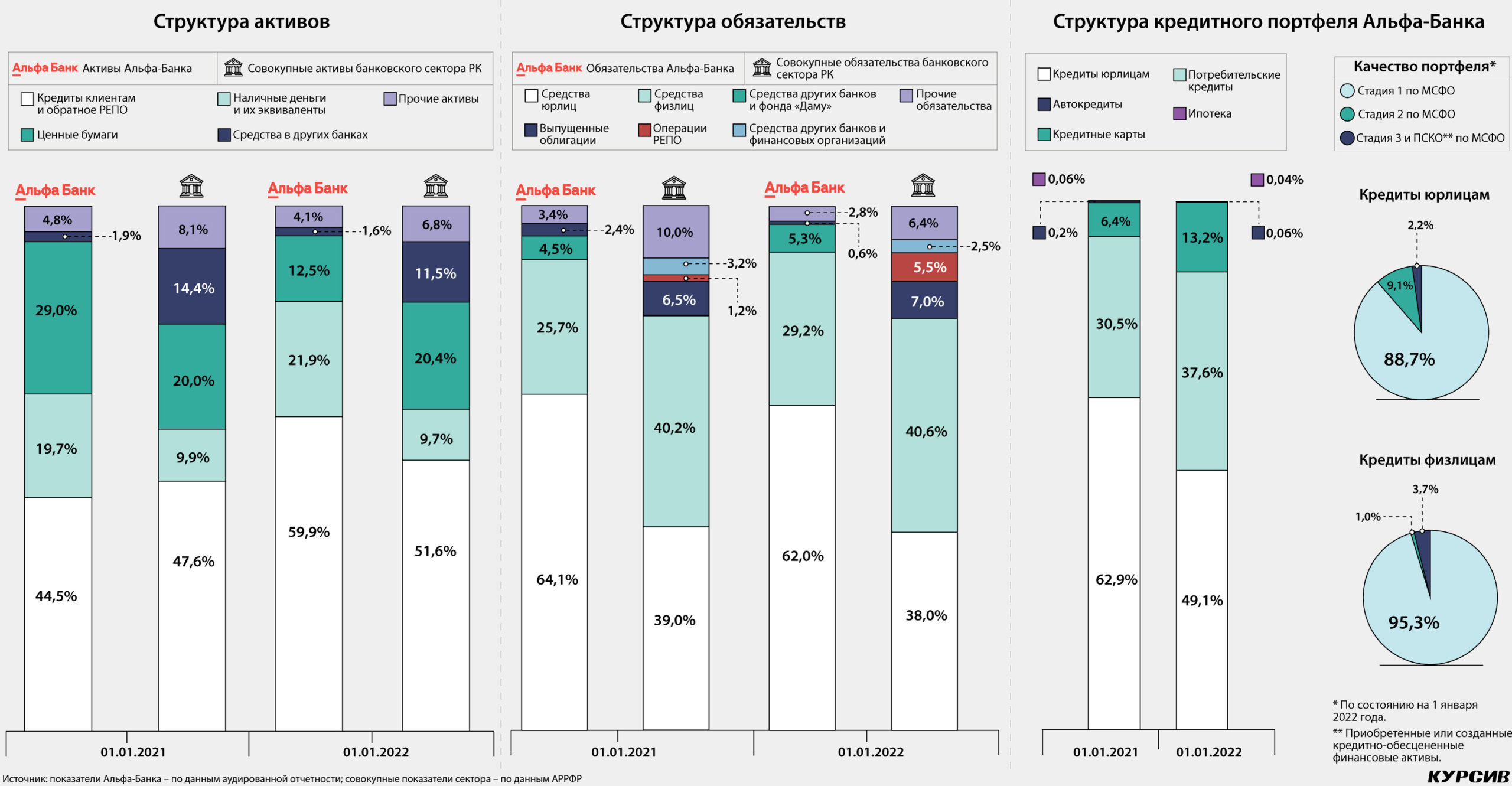

В прошлом году банк резко нарастил розничное необеспеченное кредитование: объем потребительских займов увеличился с 102 млрд до 201 млрд тенге (почти вдвое), займов по кредитным картам – с 21,3 млрд до 70,4 млрд (более чем втрое). Корпоративный портфель тоже вырос, но заметно медленнее (с 210 млрд до 262 млрд тенге). В результате доля бланковых кредитов населению в ссуднике Альфы взлетела за год с 36,9 до 50,8%, а доля займов юрлицам сократилась с 62,9 до 49,1%. Ничтожный вес в портфеле занимают автокредиты и ипотека (0,1%). Таким образом, сегодня кредитный бизнес банка практически в равных долях представлен корпоративными заемщиками и необеспеченными розничными займами.

Банку удается сохранять хорошее качество портфеля. В рознице доля займов Стадии 1 (здоровые кредиты по классификации МСФО) составляла на начало года 95,3%, доля займов Стадии 3 (обесцененные, то есть необслуживаемые кредиты) – 3,7%. В корпоративном сегменте на здоровые займы приходилось 88,7% соответствующего портфеля, на Стадию 2 (значительное увеличение кредитного риска) – 9,1%, на безнадежные активы – 2,2%. На 1 марта текущего года, по данным Нацбанка, объем просроченных хотя бы на один день кредитов в Альфе составлял 26,5 млрд тенге (основной долг) при сформированных провизиях в размере 22,9 млрд тенге.

В структуре активов Альфы доля ссудника по итогам прошлого года выросла с 44,5 до 59,9%. Этот показатель существенно выше, чем в целом по сектору (51,6%, по данным АРРФР). Чтобы нарастить кредитование, Альфа распродала часть ценных бумаг, в результате их вес в активах снизился с 29 до 12,5% (с 215 млрд до 111 млрд тенге). При этом Альфа не сократила и даже приумножила долю других высоколиквидных инструментов: вес наличных денег и их эквивалентов в активах банка увеличился с 19,7 до 21,9% против секторального показателя в 9,7%. В абсолютных цифрах Альфа на конец года располагала наличностью в размере 194 млрд тенге. Разумеется, этой суммы не хватило, когда банк столкнулся с массовыми изъятиями.

Черный лебедь

Фондирование Альфы на конец года было на 91% сформировано привлеченными средствами клиентов (для сравнения: в целом по сектору доля клиентских денег в обязательствах составляла 78,6%). В январе прошлого года банк решил сократить долговую нагрузку и выкупил две трети собственных облигаций на сумму 10,5 млрд тенге (выпущены в октябре 2019-го номиналом 15 млрд тенге на 7 лет под 10,75% годовых). Спустя ровно год после этого выкупа банк (видимо, на фоне резкого роста кредитования) зарегистрировал новый выпуск «коротких» бондов на сумму 30 млрд тенге под 10,5% с погашением через 360 дней. Последствия начавшейся через месяц войны показали, что банк эти деньги не спасут. Размещение бумаг не состоялось.

По данным Нацбанка, в январе юрлица забрали из Альфы 34 млрд тенге на нетто-основе, в феврале – еще 78 млрд. Причем реальный февральский отток был наверняка выше номинального, поскольку тенге в этом месяце ослаб на 14,2%. Что касается физлиц, то они по итогам двух месяцев обеспечили притоки, но за счет валютных вкладов: тенговые остатки снизились на 14 млрд тенге, долларовые – выросли на $62 млн. Долларизация розничных средств в Альфе повысилась с 49,5% на 1 января до 61,4% на 1 марта. Разумеется, когда в апреле, за месяц до вступления в силу самых жестких санкций, люди ринулись в Альфу за своими деньгами, высокая доля валютных депозитов только усугубила и без того критическую ситуацию с ликвидностью.

В аудированной отчетности Альфы (подписана 17 марта 2022 года) сказано, что «в период с 23 до 28 февраля наблюдалось снижение по средствам клиентов» и банк предпринял ряд мер для стабилизации ситуации: повысил ставки по вкладам, привлек тенговую ликвидность через свопы и репо, приостановил новые кредитные выдачи. Российская Альфа открыла казахстанской «дочке» кредитную линию на сумму $202 млн (условия финансирования не раскрыты). По состоянию на 17 марта невыбранный остаток от этой суммы составлял $190 млн (или 96,7 млрд в тенговом эквиваленте). Как было отмечено выше, с 7 по 13 апреля клиенты опустошили банк примерно на 100 млрд тенге (данные АРРФР). Видимо, ресурсы акционеров на этом оказались исчерпаны.