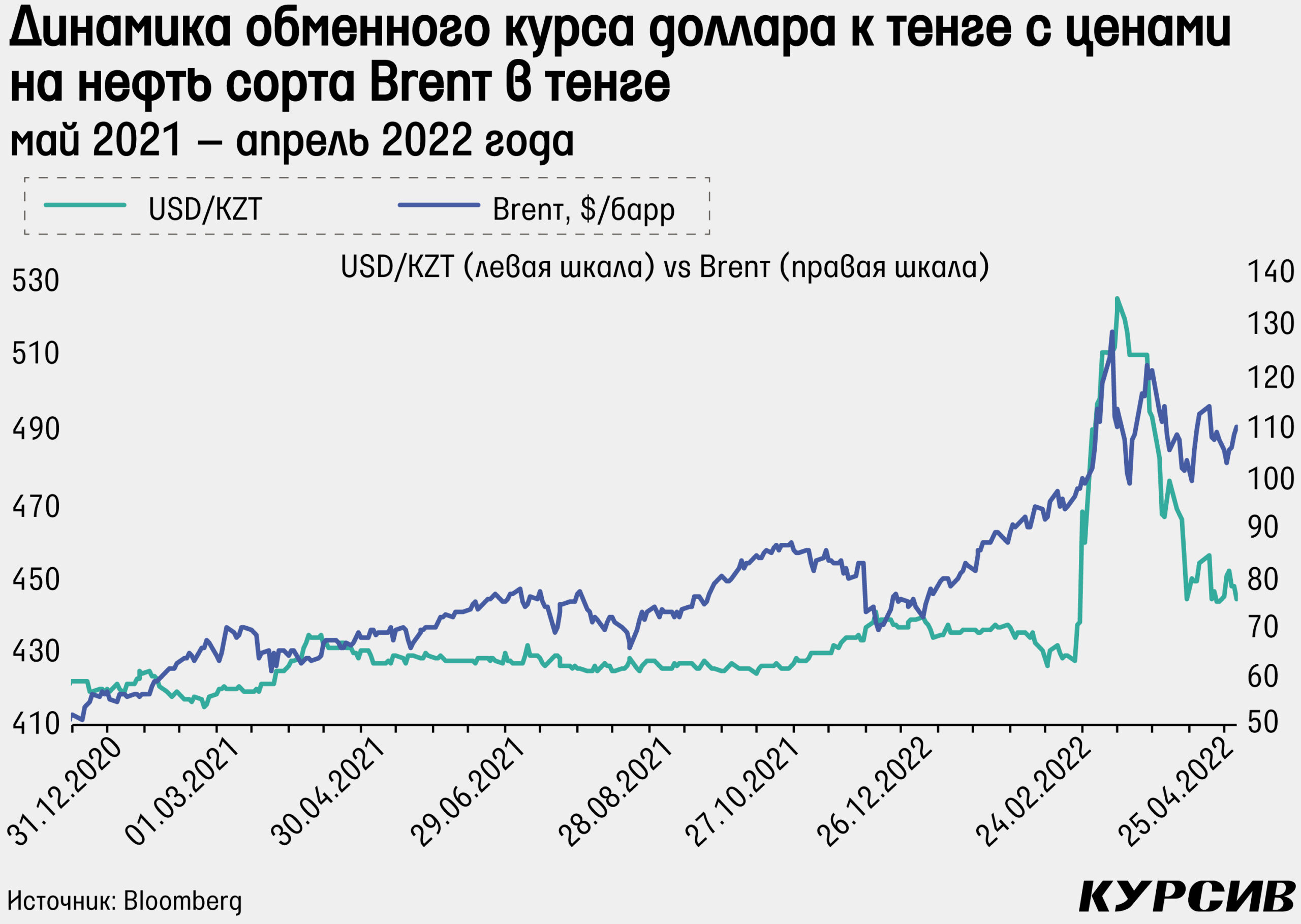

Цены на нефть показывают рост пятый месяц подряд. Но на этот раз рост по итогам месяца оказался мизерным и составил примерно 1%, а волатильность значительно снизилась после мартовских событий, когда в моменте цена достигала почти $139 за баррель нефти сорта Brent.

Начало месяца прошло на фоне сообщений о продаже нефти из стратегических резервов США в размере 60 млн баррелей, к которым также присоединились члены МЭА с аналогичным объемом.

«Быков» поддерживали новости о полных санкциях в отношении Сбербанка, Альфа-Банка и Московского кредитного банка. На этом фоне казахстанские клиенты дочерних компаний Сбербанка и Альфа-Банка начали массово снимать средства, что привело к тому, что этим банкам пришлось начать продажу кредитного портфеля казахстанским банкам. Большая часть портфеля Сбербанка была куплена Народным банком, а Альфа-Банк был приобретен БЦК и в итоге переименован в ECO Bank.

Также «быков» на нефтяных рынках поддержали различные новости и сообщения о скором полном эмбарго на российскую нефть со стороны ЕС. С другой стороны, ситуация с коронавирусом и жестким локдауном в Китае оказывала давление на цены в апреле.

В начале мая полностью заработал главный экспортный маршрут Казахстана, нефтепровод КТК, а итоговые потери, по оценкам Министерства энергетики, составят примерно 300–350 тыс. тонн. Подобный показатель незначителен, учитывая, что в стране ожидают нефтедобычу в объеме 88 млн тонн в 2022 году.

Несмотря на стабильно высокие цены на нефть и укрепление курса, в апреле индекс KASE показал наихудший результат с января 2015 года. Снижение индекса за месяц составило 9,4%, что оказалось выше темпов падения в прошлом году после дивидендной отсечки. Основное снижение среди бумаг индекса пришлось на «КазТрансОйл», Kcell и KEGOC, которые упали на 21, 18 и 11% соответственно. Также заметное снижение показали акции Народного банка и «Казатомпрома», которые упали на 7,4 и 6,5%.

Падение «КазТрансОйла» произошло из-за того, что руководство компании предложило выплатить дивиденды в размере 26 тенге, что более чем в 5 раз меньше прошлогоднего показателя и намного меньше ожиданий рынка. Бумаги Kcell подешевели на фоне предложения цифрового министра Багдата Мусина о необходимости демонополизации «Казахтелекома» через продажу одного из сотовых операторов. Если же «Казахтелеком» будет продавать именно долю в Kcell, то справедливо предположить, что цена продажи вряд ли окажется заметно выше цены продажи Jusan Bank в прошлом году. Выход «Казахтелекома» из Kcell увеличивает конкуренцию на рынке, что вряд ли поможет продать компанию за высокую цену. Результат KEGOC был обусловлен выходом финотчета за 2021 год, где раскрываются существенные финансовые потери от безвозмездной передачи дочернего ТОО «РФЦ по ВИЭ» государству.

Учитывая, что «КазТрансОйл» значительно снизил дивиденды, а Народный банк вовсе отложил их выплату, вряд ли в этом году дивидендное ралли сможет оказать позитивное влияние на индекс в мае. С другой стороны, мы также не увидим значительного падения из-за отсечек в июне. Ценовое давление на мировых фондовых рынках, повышение базовой ставки и внутренние причины некоторых компаний пока не позволяют рассчитывать на быстрое восстановление индекса KASE.

Резкое укрепление

Национальная валюта после мартовских качелей продолжила укрепление, начатое в середине марта. За апрель укрепление составило почти 6%, а за доллар в конце месяца давали 443 тенге. Российская валюта укрепилась более чем на 17% в течение апреля и ушла ниже 71 рубля за один доллар. Подобная динамика стала возможна благодаря введенным мерам по ограничению оттока капитала из России. На фоне более резкого укрепления рубля кросс-курс рубль/тенге также повысился и ушел выше 6 тенге, достигнув 6,25 в конце месяца, обновив исторические максимумы. В апреле Нацбанк не проводил каких-либо валютных интервенций; в марте НБ РК продал почти $1 млрд. Укрепление рубля и тенге происходит на фоне рекордного роста доллара на мировых рынках.

Индекс доллара показывает рост шестой месяц подряд, а сам рост составил почти 5% в месяц. Такой месячный рост индекса доллара не наблюдался с января 2015 года. Фоном этого процесса стали сообщения о том, что некоторые директора ФРС поддерживают повышение ставки сразу на 75 базисных пунктов в мае. В итоге ФРС подняла ставку на 50 б. п., что является самым резким повышением ставки с 2000 года. Иена и евро благодаря «голубиной» монетарной политике регуляторов показывают многолетние минимумы относительно доллара.

Индекс доллара продолжает находиться выше тренда роста, превысив показатели марта 2020 года и обновил 7-летние максимумы. Пока индекс находится на долгосрочной горизонтальной линии сопротивления, которая берет начало в 2015 году, что может несколько остудить пыл доллара в ближайшие недели.

Новое повышение ставки

После того как 9 марта НБ РК сохранил ставку на уровне 13,5%, 26 апреля базовая ставка была вновь поднята до 14%. В пресс-релизе отмечается, что увеличение ставки было обусловлено тем, что Нацбанк проводит антиинфляционную политику из-за роста инфляционного давления на фоне геополитических рисков, глобального роста цен, а также из-за роста цен в странах – торговых партнерах. Нацбанк вновь отмечает, что сохраняется пространство для последующего ужесточения монетарных условий с учетом инфляционных ожиданий, новых прогнозов по инфляции (следующее решение будет основано на этих прогнозах), совокупного спроса и импорта, а также с учетом реализации дополнительных инфляционных шоков. Следующее решение будет объявлено 6 июня 2022 года.

В России же в апреле ключевая ставка была снижена, причем дважды. С начала 11 апреля – с 20 до 17%, а затем и до 14% – в последний рабочий день месяца.

В первом пресс-релизе ЦБ отмечал, что риски для финансовой стабильности перестали нарастать, а инфляция показывает замедление темпов роста, согласно недельным данным, за счет укрепления рубля. Также ЦБ отмечает устойчивый приток средств на срочные депозиты. В следующем пресс-релизе ЦБ практически повторил вышеупомянутые тезисы, добавив такие факторы для инфляции, как эффективность процессов импортозамещения и масштаб и скорость восстановления импорта. Дальнейшие решения по ключевой ставке будут приниматься с учетом оценки рисков со стороны внешних и внутренних условий, реакции на них финансовых рынков и с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте. Также ЦБ допускает возможность продолжения снижения ключевой ставки на ближайших заседаниях.

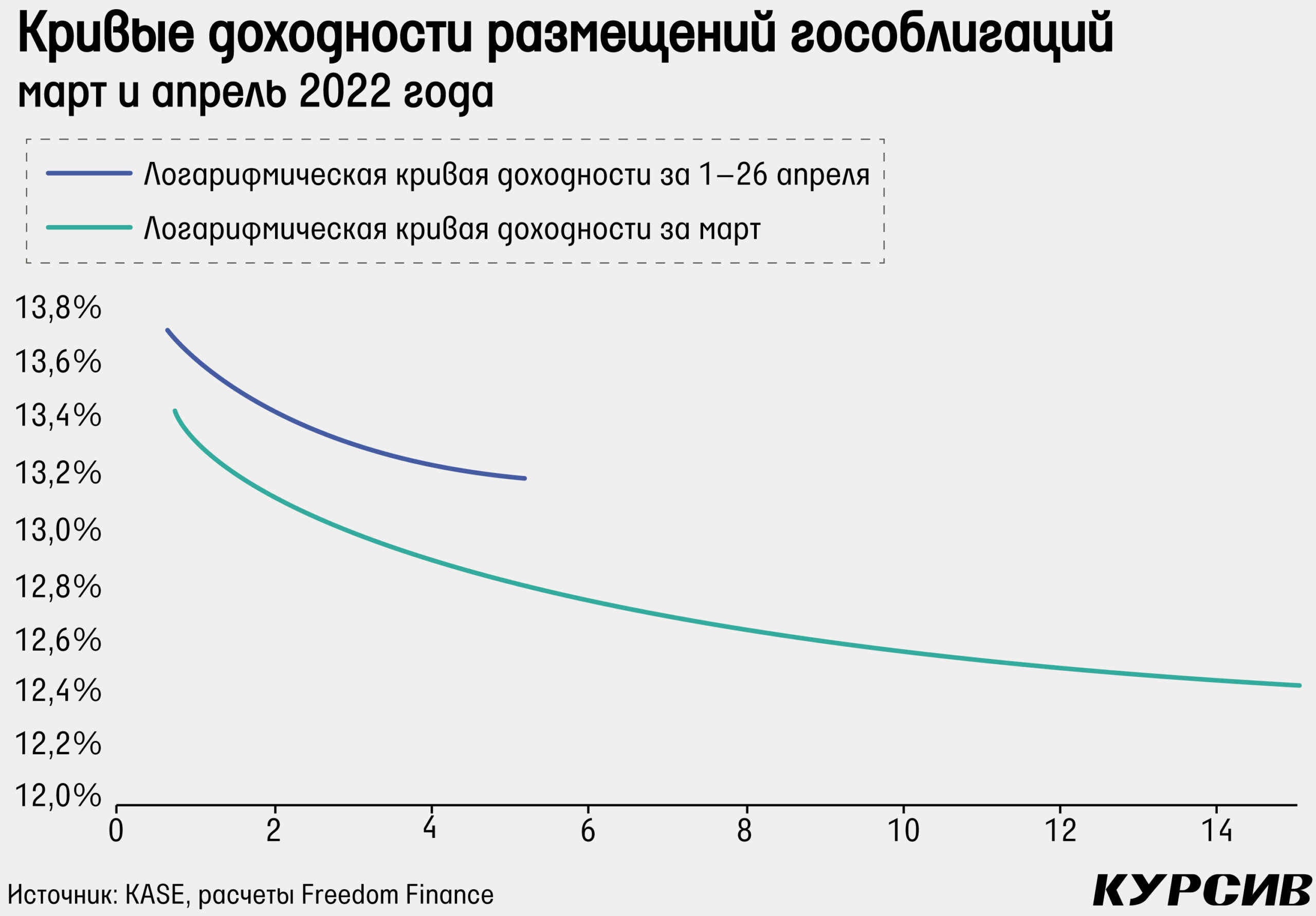

В апреле доходность на денежных и облигационных рынках Казахстана показала рост, вероятнее всего, на фоне ожиданий по увеличению базовой ставки. Облигации Минфина показывали рост как до повышения базовой ставки, так и после. Доходность 4-летних облигаций выросла с 12,6% 24 марта до 13,62% 20 апреля, а 27 апреля эти же облигации были размещены с доходностью 13,76%. В то же время доходность месячных нот НБ РК оставалась на прежнем уровне до заседания, а после него выросла с 13,46 до 13,93%. Ставки РЕПО TONIA не показали заметного роста и к концу апреля даже ушли ниже 13%.

На российском рынке доходность ОФЗ продолжила падать вместе с укреплением рубля и снижением ключевой ставки. Доходность однолетних ОФЗ упала с максимумов 24 марта в 16,48% до 12,42% в день первого понижения ставки и до 10,19% в последний день апреля.

Инфляция

Инфляция в РК в апреле составила 2,0% м/м, а годовая инфляция ускорилась с 12,0 до 13,2%, что является самым высоким показателем с октября 2016 года. Основной вклад в месячную инфляцию в апреле внес сегмент продуктов питания (64%). Продукты питания продолжили расти в цене, показав динамику в 3,2% м/м после мартовских 5,8% м/м.

Самый большой вклад в месячную инфляцию среди различных сегментов продуктов питания на этот раз внесли хлебобулочные изделия (вклад 15%) и мясо (13%), тогда как лидер последних шести месяцев – компонент «фрукты и овощи» (11%) – оказался лишь на третьем месте.

Хлебобулочные изделия и крупы в среднем выросли в цене на 4,4% м/м, что выше мартовского роста в 3,7%. Основными подорожавшими продуктами в этом сегменте стали мука (+7,5% м/м), макаронные изделия (+5,7% м/м), крупы и хлеб (+3,5%). Мясо и мясопродукты в среднем выросли в цене на 2,2% м/м, во многом за счет роста цен на колбасные изделия (+2,9% м/м). Однако такой темп роста несколько ниже мартовского роста в 2,9% м/м. А вот фрукты и овощи в среднем выросли в цене на 3,4% м/м, что значительно ниже мартовских 13,9% м/м, но все еще выше прошлогоднего апреля с 1,9% м/м.

На этот раз лидерами роста стали фрукты: яблоки подорожали на 7,7%, лук, капуста и морковь – на 16, 9,8 и 8,5% соответственно. Цены на огурцы и помидоры показали сезонное падение, которое на этот раз составило 17,2 и 6,2% м/м.

Кроме продуктов питания также довольно значительный вклад в месячную инфляцию внесли сегменты «разные товары и услуги» и «одежда и обувь», которые сильно зависят от обменного курса. Одежда и обувь выросли в цене на 1,7% м/м, что чуть выше мартовского роста в 1,6% м/м. В основном рост произошел из-за повышения цен на обувь. А в сегменте «разные товары и услуги» значительный рост цен фиксирован по таким позициям, как шампунь, зубная паста, мыло и услуги парикмахера. Цены на бытовую технику показали большую корреляцию к укрепившемуся тенге, снизившись на 5,8% м/м после мартовского роста на 13,5% м/м.

Размещения государственных облигаций РК

На рынке государственных облигаций Казахстана в апреле состоялось 12 размещений на общую сумму более 256 млрд тенге, что на 25% больше результата марта. Средневзвешенный спрос на предложение составил 96,7% против 113,5% в марте из-за более низкого спроса по шести размещениям за неделю-две перед повышением ставки.

В этот раз наихудший спрос наблюдался по коротким бумагам. Спрос на предложение по однолетним облигациям в двух размещениях составил 81 и 54%, вероятно, на фоне неуверенности рынка относительно ставок в этом году. И все же после повышения ставки до 14% спрос на предложение по последующим выпускам оказался выше 100%. Также в конце апреля резко увеличились объемы размещения вместе с доходностью. Так, доходность 4-летних облигаций выросла с 13,62 до 13,76% за одну неделю, а доходность 3-летних бондов выросла с 13,56 до 13,81% за две недели.

Мы обновили кривые доходности размещений за два последних месяца (март и 1–26 апреля), чтобы посмотреть на динамику доходности до заседания по базовой ставке, которое состоялось в конце апреля. Доходность повысилась еще до того, как было объявлено о повышении ставки. Форма кривой так и остается инверсной, то есть сохраняется отрицательный спред между доходностью длинных и коротких облигаций.

Облигации квазигосударственных компаний

В квазигосударственном секторе в апреле состоялось четыре размещения по облигациям «Продкорпорации». Причем на первом размещении 7 апреля по доходности 15,5% компания продала только 100 облигаций на сумму 100 тыс. тенге. Однако затем было привлечено 19,7 млрд тенге по доходности 16,25%, а после поднятия базовой ставки, под конец апреля нацкомпания привлекла 4,9 млрд тенге по доходности 16,9%.

Акции программы «Народное IPO», включая «Казатомпром» и Kaspi.kz

ГДР «Казатомпрома» на Лондонской фондовой бирже после мартовского роста в 8,5% в апреле показали падение почти в 9%, растеряв весь предыдущий рост. Снижение происходило на фоне спада цен на уран (–9% в месяц). Однако в течение апреля урановые цены также обновили недавние максимумы и достигли $64 за фунт. Столь высоких значений рынок не видел с апреля 2011 года (месяц до аварии на АЭС в Фукусиме). Фактором коррекции могло стать укрепление тенге.

Акции «КазТрансОйла» падают четвертый месяц подряд. К концу апреля цена составила 800 тенге, а месячное падение – 21,1%. Главной причиной такого падения стала новость о предлагаемых руководством дивидендах в размере 26 тенге, что чуть более чем в 5 раз меньше прошлогодних дивидендов в размере 132 тенге. Такого снижения дивидендов у компании в период ее публичного статуса еще не было. Это стало шоком для рынка, так как компания обычно платила дивиденды в размере почти 100% от чистой прибыли. К тому же повышение базовой ставки сделало доходность тенговых дивидендов менее привлекательной. Причинами такого решения КТО называет рост расходов по оплате труда, а также по оплате услуг сервисных компаний. Из других новостей отметим повышение экспортных тарифов на перекачку нефти на 20%, что должно повысить выручку компании примерно на 8%.

Акции KEGOC после нескольких месяцев стабильных котировок показали резкое падение в цене на 10,6%. В итоге в конце месяца цена достигла 1669 тенге. Основным фактором снижения стал отчет компании за 2021 год. Из-за безвозмездного дарения 100% дочернего ТОО «РФЦ по ВИЭ» государству KEGOC значительно потерял в чистой прибыли, а также в собственном капитале (–37,1 млрд тенге). Эта транзакция существенно снижает будущую прибыль компании и, следовательно, дивиденды, а также увеличивает вес чистого долга по балансу. Сам же отчет оказался несколько нейтральным, так как, несмотря на рост выручки в размере 4% г/г, рентабельность значительно снизилась, в том числе из-за негативной переоценки основных средств на 7,9 млрд тенге. В итоге прибыль компании упала на 19% г/г и составила 150,63 тенге на одну акцию. Кроме того, отметим, что в марте производство электроэнергии выросло на 4,9% относительно февраля, а относительно марта прошлого года производство увеличилось на 0,2%. В целом за I квартал производство электроэнергии выросло на 0,2% г/г.

ГДР Kaspi.kz после падения в течение пяти месяцев подряд почти на 65% с конца октября наконец-то показали отскок по итогам месяца. Рост цены в апреле составил 29,7% (до $65). В моменте ГДР компании поднимались до $72,4, что лишь на пару долларов ниже цены до начала военного конфликта между Россией и Украиной. Также Kaspi.kz умеренно отчитался за I квартал 2022 года: компания показала годовой рост финансовых показателей и по большей части оправдывает собственные прогнозы роста на 2022 год. Кроме того, компания заявила о запуске программы обратного выкупа акций на сумму до $100 млн. Процентные доходы компании в I квартале 2022 года составили 123 млрд тенге, увеличившись на 39% г/г и снизившись на 0,5% к/к. Сумма комиссионных и транзакционных доходов выросла на 42% г/г и упала на 18% к/к во многом из-за сезонного высокого показателя IV квартала 2021 года и январских событий. В итоге квартальная чистая прибыль Kaspi.kz составила 117 млрд тенге (–19% к/к; годовой рост составил 57%).