Нынешний год для казахстанского фондового рынка не задался с первых дней. Январские события обвалили котировки казахстанских эмитентов еще до того, как пришел кризис, связанный с российским вторжением на территорию Украины, и в полной мере проявилась глобальная коррекция, вызванная ростом ставки ФРС. К середине мая индекс KASE ослаб на 23% относительно уровня начала года. Эксперты, опрошенные «Курсивом», считают, что спад может продлиться до лета-осени.

Второй после 2014-го

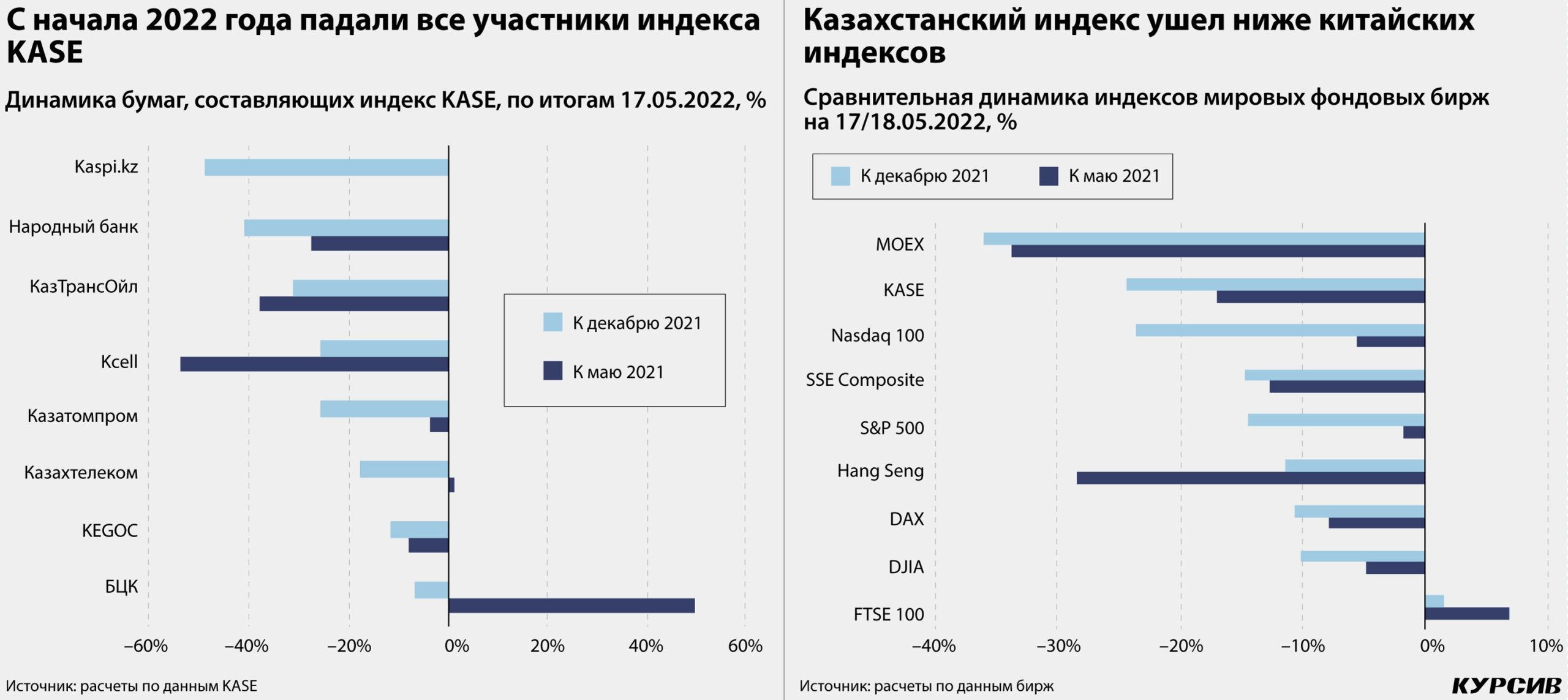

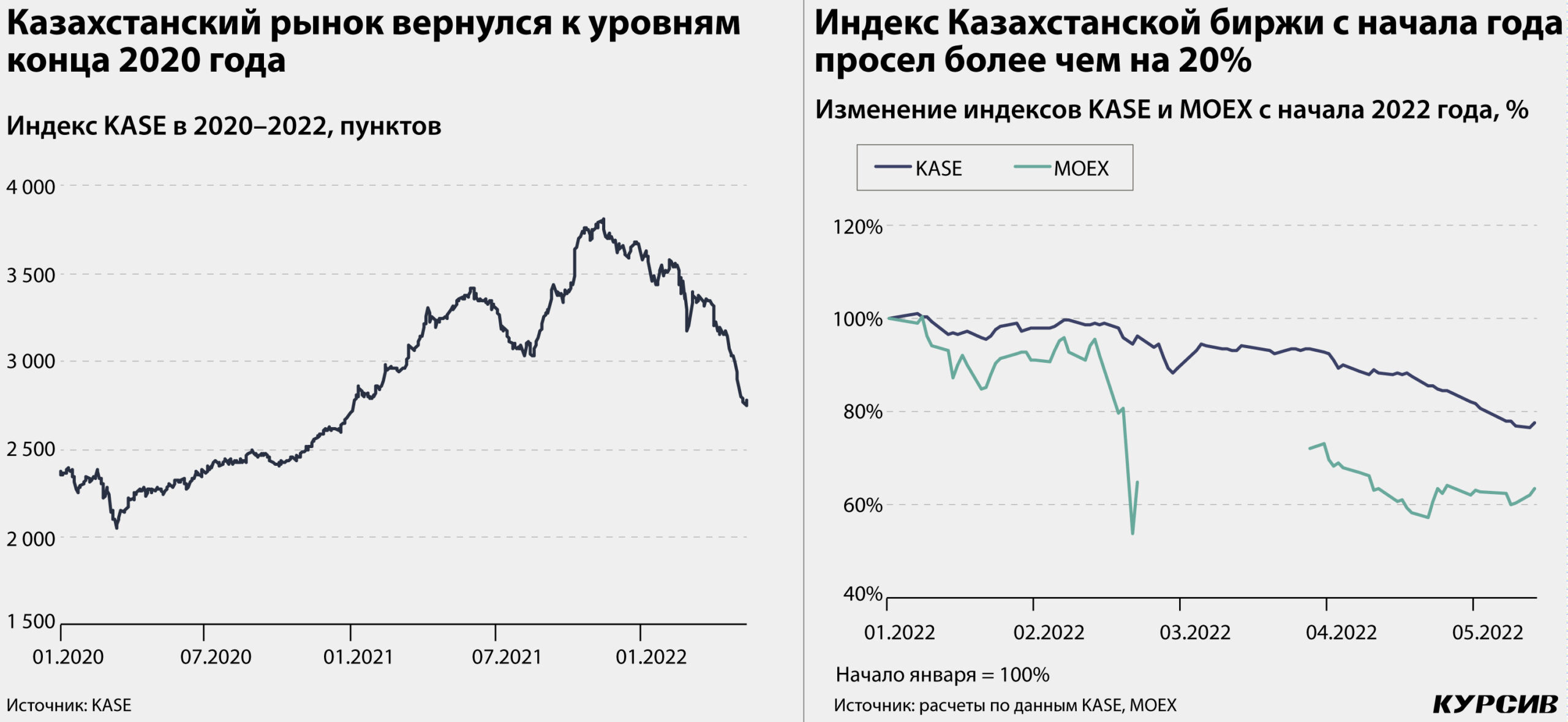

Текущая нижняя точка рынка была достигнута 16 мая этого года – тогда индекс KASE опустился до уровня 2745,26 пункта. В последний раз этот «эшелон» индекс проходил в январе 2021 года, когда шел в уверенный затяжной рост. Общая коррекция за последние 4,5 месяца составила –23%. Более глубокий спад рынок демонстрировал только в 2014 году, когда с сентября по декабрь индекс KASE потерял 41%.

Обвал 2014 года объяснялся критически ухудшающимися ценами на нефть (цена на нефть Brent за четыре месяца потеряла 37%) и ожидаемой на этом фоне девальвацией тенге. В нынешнем году цены на нефть оказались, пожалуй, единственным позитивным фактором.

Первым ударом по позициям казахстанских эмитентов были январские события, размах которых был настолько серьезным, что торговля на KASE на несколько дней остановилась. Одномоментно обвалились котировки казахстанских эмитентов на иностранных площадках.

«События января, когда в течение продолжительного времени фондовый рынок был практически парализован, оказали значительное негативное влияние на котировки казахстанских эмитентов, особенно тех, которые котируются на международных биржах. Наши эмитенты, банки и добывающие компании понесли репутационные издержки в глазах иностранных инвесторов», – говорит председатель правления брокерской компании «Евразийский Капитал» Аскар Айткожа.

Проблем добавило и изменение политики в отношении эмитентов из числа нацкомпаний.

«В среднесрочном плане эти события негативно повлияют на прибыль национальных компаний через заметное увеличение оплаты труда персоналу», – прогнозирует аналитик «Фридом Финанс» Данияр Оразбаев.

Не успел рынок отскочить, как пришел следующий кризис.

«После стабилизации ситуации в стране индекс вернулся к осторожному росту, и в это время случилось военное вторжение России в Украину, – рассказывает Мурат Кастаев, генеральный директор DAMU Capital Management. – Высокая взаимосвязь казахстанской экономики и российской, возможные проблемы с экспортом нашей нефти и риски подпадания под вторичные санкции повлекли за собой отток инвесторов из казахстанских активов и снижение индекса KASE».

Не лучшим образом повлияла на ситуацию и девальвация тенге в феврале – марте, составившая 20% (правда, к маю курс вернулся на ранние февральские значения).

Сравнение изменения индексов KASE и MOEX (Мосбиржа) с начала года не только демонстрирует серьезную зависимость двух рынков, но и показывает, что в сравнении с российским рынком, который по состоянию на середину мая потерял 37% (на пике спада – до 46%), казахстанский показывает негативную, но не трагическую динамику.

Одним из последствий роста геополитической нестабильности и девальвации стал всплеск инфляции, который некоторые эксперты также называют в числе факторов, неблагоприятно влияющих на фондовый рынок. По итогам апреля потребительские цены показали годовой рост на 13,2%, Нацбанк РК был вынужден повысить базовую ставку до 14,0% – и это тоже было отрицательным стимулом для инвесторов.

Проблем добавил и внешний фон: в США началось форсированное ужесточение монетарной политики.

«В марте ФРС США впервые с 2018 года подняла базовую ставку в ответ на рекордную за 40 лет инфляцию в стране, в мае ставка была повышена еще раз. Также регулятор объявил о планах по сокращению баланса более чем на $1 трлн в год, – объясняет Аделина Казангапова, директор департамента управления инвестпортфелем SkyBridge Invest. – Стремительным «пандемийным» ростом фондовый рынок был обязан программе количественного смягчения, запущенной в марте-апреле 2020 года и направленной на стимулирование рынков. Теперь ситуация обратная: баланс будет сокращаться, ставка – повышаться, что означает сокращение ликвидности на рынках и ухудшение кредитных условий. Особенно сильно на это реагируют компании технологического сектора, как более зависимые от заемных средств».

Среди других негативных стимулов Казангапова указывает опасения по поводу экономики Китая, власти которого следуют политике нулевой терпимости к COVID-19, вводят новые локдауны, что вызывает сбои в логистике.

На этом фоне падают не только казахстанский и российский индексы, но и маркеры других развивающихся и развитых рынков. С начала года шанхайский SSE Composite просел на 15%, гонконгский Hang Seng – на 11%, S&P 500 – на 14%, Nasdaq 100 – на 24%.

По мере ухудшения внешнего фона проблемы стали «подкидывать» и локальные игроки. Данияр Оразбаев напоминает о наполнившем рынок пессимизмом решении руководства «КазТрансОйла» предложить дивиденды впятеро ниже, чем год назад, о давлении регулятора на «Казахтелеком» с тем, чтобы он продал Kcell, плохой отчетности KEGOC, который отразил существенные убытки от безвозмездной передачи государству своей «дочки» – РФЦ по ВИЭ.

В итоге самое глубокое падение с начала года показали Kaspi.kz (–49%) и Народный банк (–41%) с листингом в Лондоне; бумаги еще одного резидента LSE, «Казатомпрома», подешевели на 25%. Срезавший дивиденды «КазТрансОйл» потерял 31%, пребывающие в неопределенности «Казахтелеком» и Kcell – соответственно 17 и 26%. Наименьший спад среди участников индекса KASE фиксировался у KEGOC (–11%) и Банка ЦентрКредит (–7%).

Стабилизируй это

Падение индекса KASE – критическое, но опрошенные «Курсивом» эксперты считают, что ситуация может быть хуже. Внешний фон стабильно негативен, позитивные тренды в национальной экономике неявны.

«Все будет зависеть от того, смогут ли центробанки победить инфляцию без ущерба экономическому росту, – говорит Аделина Казангапова. – Пока ясно, что регулятор США не намерен реагировать на снижение фондового рынка и твердо намерен сдержать рост цен. Эксперты сходятся во мнении, что регулятору будет довольно сложно ужесточить денежно-кредитную политику в достаточной мере для того, чтобы ослабить инфляцию и при этом не спровоцировать рецессию в экономике США, которая является реальной угрозой для экономики в ближайшие два года. Фондовый рынок может относительно спокойно пережить рост ставок, если это будет сопровождаться позитивной динамикой корпоративных прибылей и экономики. Полагаю, что мы еще не увидели дна и снижение фондового рынка продолжится».

Аскар Айткожа считает, что успехи в борьбе с инфляцией в развитых странах заставят ждать себя до конца года, а конфликт вокруг Украины «не закончится в ближайшее время, а кроме того, может усилиться и расшириться, предсказать конец падения пока не представляется возможным».

Мурат Кастаев ожидает стабилизацию во втором полугодии: «К тому времени возможно какое-то разрешение ситуации в Украине и возврат аппетита инвесторов к риску, инфляция – как глобальная, так и казахстанская – пойдет на спад и риски инвестирования в Казахстан снизятся».

Данияр Оразбаев прогнозирует, что восстановление начнется ближе к концу лета, «когда будут более понятны ориентиры по инфляции и базовой ставке и перспективы по финансовым показателям и дивидендам эмитентов на 2022 год».

«Индексу могут позволить расти некоторые внутренние факторы, – считает аналитик «Фридом Финанс». – Например, Народный банк может выплатить отложенные дивиденды в конце лета, как это было в 2020 году, что поддержит стоимость. К тому же Халык недавно выкупил часть кредитного портфеля Сбера, что может улучшить его фундаментальную привлекательность. Подобная же история может произойти и с БЦК, который купил дочерний банк Альфа-Банка. Также дальнейшее повышение цены урана может поддержать акции «Казатомпрома».

Обычное состояние падающего рынка – попросить государство о помощи. Эксперты, опрошенные «Курсивом», разделяют мнение, что никаких мер прямого участия вроде выкупа бумаг казахстанских эмитентов от государства сейчас не требуется. Необходимый для возвращения позитива набор мер – стабилизация обменного курса, гибкость в оперировании базовой ставкой, а также проведение аккуратной внешней политики, которая бы минимизировала тяжелые эффекты от санкций против РФ на казахстанскую экономику.

«Снижение турбулентности в нынешней геополитической ситуации, укрепление национальной валюты, привлечение еще большего количества местных и зарубежных инвесторов помогло бы стабилизации ситуации и восстановлению индекса KASE», – говорит ведущий специалист управления аналитики BCC Invest Алима Алимбек.

Аскар Айткожа акцентирует внимание на сложных задачах, стоящих перед казахстанской дипломатией: «Казахстану необходимо оставаться максимально нейтральным, продолжая активно сотрудничать по экономическим вопросам как с Западом, так и с Россией, не нарушая санкционного режима, чтобы не попасть под вторичные санкции».

«От государства требуется лишь следить за соблюдением правил игры, чтобы эмитенты не нарушали закон и соблюдали все нормативы и регулятивные документы. Также государство должно сосредоточиться на привлечении на биржу новых эмитентов, чтобы увеличить репрезентативность индекса и его устойчивость. С другой стороны, надо стимулировать и приход на биржу новых игроков – управляющих компаний и большого количества частных инвесторов», – говорит Кастаев.

Аделина Казангапова развивает тему: «Государство должно принимать меры не по поддержке отдельных компаний, а вести комплексную работу по развитию фондового рынка страны, включающую упрощение удаленного доступа иностранных инвесторов на фондовый рынок Казахстана, внедрение механизма справедливого налогообложения с учетом убытков, полученных инвесторами, развитие инфраструктуры, повышение общей финансовой грамотности населения».

Данияр Оразбаев называет в числе возможных мер поддержки новые SPO/IPO нацкомпаний, а также повышение эффективности управления этими структурами «через увеличение дивидендов, снижение необоснованных трат, защиту прав миноритарных акционеров».