Как на экономику РК повлиял геополитический шторм последних трех месяцев

С 24 февраля, когда РФ вторглась на территорию Украины, прошло 100 дней. За это время в отношении России – одного из важнейших торгово-экономических и логистических партнеров РК – введены тысячи санкций, оказались разорванными старые цепочки поставок, остановлена работа десятков компаний. Kursiv Research определил каналы и масштаб фактического влияния изменившейся геополитической ситуации на реальный сектор экономики Казахстана.

Влияние антироссийских санкций на банковский сектор «Курсив» оценивал в предыдущих публикациях. Санкции привели к резкому сокращению активности (в случае Сбербанка и ВТБ), а в случае Альфа-Банка – к уходу с рынка российских игроков. Альфу российские акционеры продали в минувшем апреле, но, по-видимому, и уход Сбера с ВТБ – дело времени. Сбер уже продал портфель розничных кредитов. Козыри казахстанских «дочек» российских банков – широкое участие в госпрограммах и комфортный режим для участников внешнеэкономической деятельности – в условиях санкций перестают действовать.

Куда более сложные эффекты распространились на реальный сектор экономики (под реальным сектором в данной статье понимаются все отрасли экономики, кроме финансового сектора). Мы распределили зафиксированные оперативной статистикой эффекты по каналам воздействия.

Канал курса

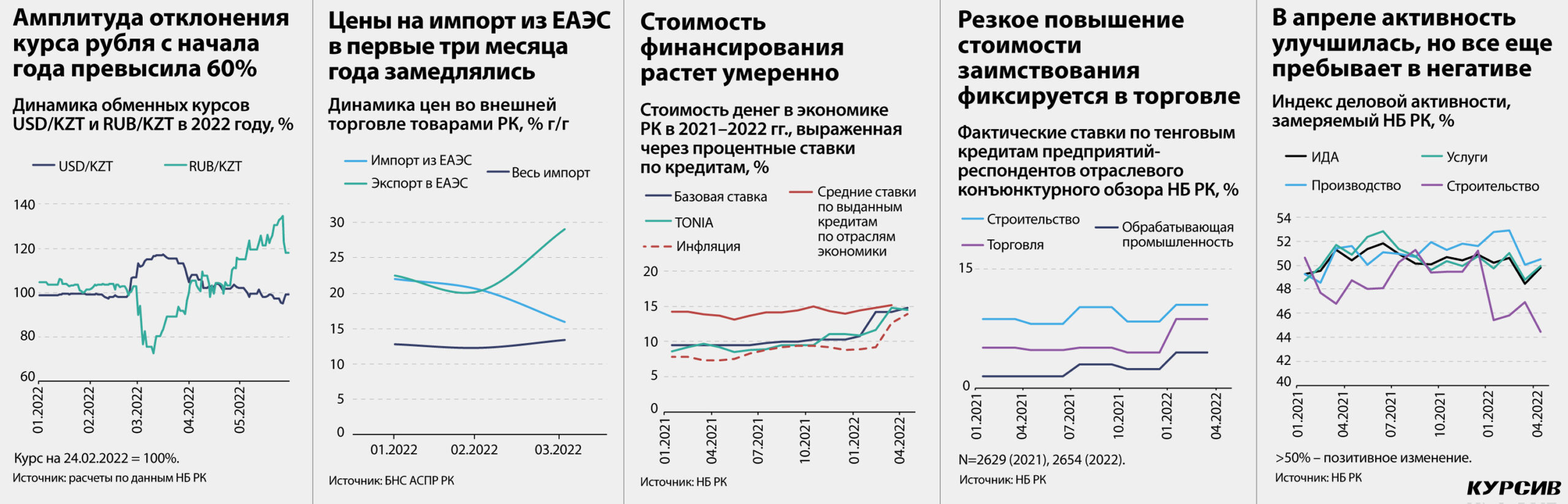

Самый быстрый канал, через который глобальная нестабильность воздействует на экономику РК, – обменный курс. Для Казахстана критично изменение курса двух валют – американского доллара и российского рубля: в первой валюте номинировано около 90% экспорта и более 60% импорта, во второй – более 30% импорта.

Более стрессового периода, чем три месяца после 24 февраля этого года, для обменного курса РК не было, пожалуй, за всю историю казахстанской рыночной экономики. Сначала тенге испытал мощное обесценение к доллару и укрепление к рублю. Долларовое ралли достигло пика 16 марта на отметке 512,19 тенге (+17,1% к уровню 24.02.2022). Рубль уже к 10 марта упал до 3,98 тенге (–27,6%). Затем в течение трех недель рубль укрепился до довоенного уровня и продолжил расти. Последний пик, который фиксировала российская валюта, – 7,41 тенге, или +34,7% к уровню 24 февраля. На этом фоне доллар вернулся к февральским значениям к концу апреля.

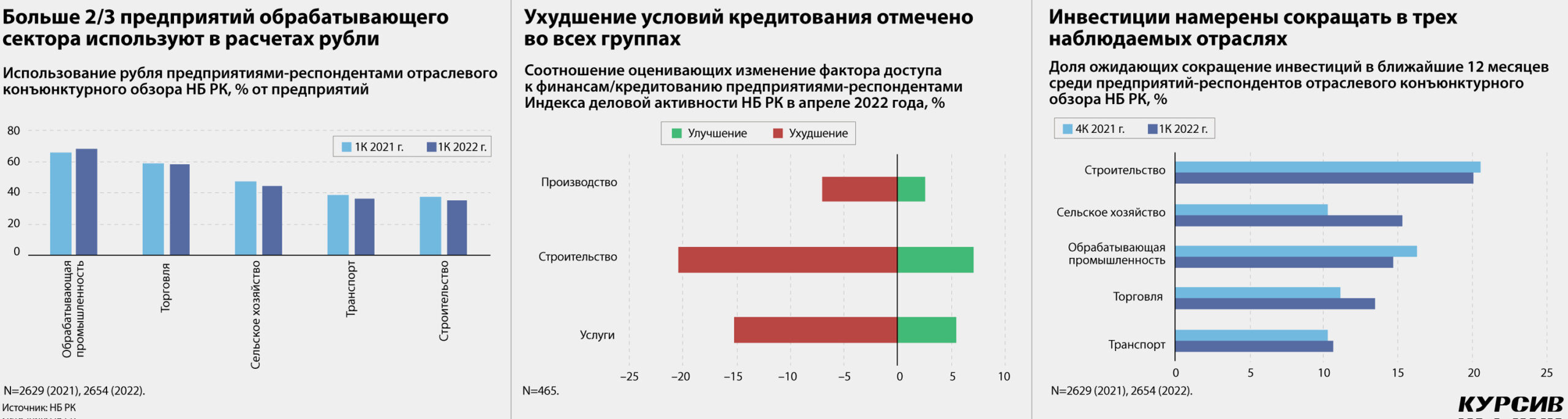

Общая амплитуда колебания обменного курса за три месяца составила по USD/KZT – 22%, по RUB/KZT – 62,4%. Такая высокая волатильность обменного курса на таком коротком временном отрезке сформировала стрессовый сценарий для той части участников рынка, операции которых осуществляются в инвалюте. Согласно конъюнктурному обзору НБ РК за I квартал этого года, расчеты в рублях проводит большинство предприятий в обрабатывающей промышленности (68%) и торговле (59%), а также чуть менее половины сельхозпредприятий (44%) и более трети компаний в транспортном секторе (37%) и строительстве (35%). Причем эта доля стабильна в ретроспективе нескольких лет.

Фактор высокой волатильности обменного курса вынуждал компании откладывать отдельные сделки, а также формировать запасы в инвалютах, что добавляло негатива на валютном рынке.

Канал ставки

Стандартным ответом НБ РК на резкое ослабление национальной валюты является повышение базовой ставки. Хотя базовая ставка позиционируется как средство для управления инфляцией, в РК ее используют для предотвращения «бегства» вкладов и средств на текущих счетах в доллар. С февраля по май НБ РК провел два раунда повышения ставки, увеличив ее в общей сложности на 3,75 п.п. – до 14%.

Следом за базовой ставкой подтянулись значения ставки TONIA (однодневное репо с ГЦБ), причем в марте средние значения этой ставки были уже выше 14%, а объем среднесуточных операций по сравнению с февралем вырос на 16%, в апреле – еще на 15%.

Изменение стоимости фондирования «перетекло» и в ставки по выданным кредитам предприятиям в отраслях экономики: в феврале ставки в тенге выросли на 0,8 п.п. – до 14,8%, в марте – еще на 0,3 п.п. – до 15,1%. В марте разрыв между средними ставками по кредитам и годовой инфляцией (то есть значение реальной средней ставки по кредитам банков предприятиям) сократился вдвое – с 6,1 до 3,1 п.п. – наименьшее значение за последние два года. Но вряд ли в нынешних условиях низкие реальные ставки стимулируют фирмы активнее кредитоваться.

НБ РК в конъюнктурном обзоре за январь – март этого года фиксирует рост ставок в квартальном выражении по всем основным отраслям реального сектора. К IV кварталу минувшего года фактические ставки по тенговым кредитам увеличились на 0,7 п.п. для фирм в обрабатывающей промышленности и строительстве, в торговле (отрасль, где субсидирование ставки по госпрограммам представлено в наименьшей степени) – на 1,4 п.п.

Это, в свою очередь, вызвало ухудшение условий кредитования, которые оценивают респонденты другого обзора НБ РК – Индекса деловой активности (ИДА). В апрельском отчете по ИДА большая часть респондентов из всех наблюдаемых секторов фиксировала ухудшение условий, наибольший негатив фиксировался в строительстве и услугах.

Канал цепочек поставок

Развитие стрессового сценария на валютном рынке, санкции, отказ ряда производителей от поставок не только готовой продукции, но и сырья и комплектующих в РФ и Беларуси, а также ограничения на вывоз отдельных видов продукции из России привели к проблемам для казахстанских производителей и импортеров.

Доля РФ и Беларуси в валовом импорте в Казахстан – 41%, а также 98% от всего импорта в РК из стран ЕАЭС (по итогам I квартала 2022 года). Поскольку внешнеторговая статистика приходит с лагом в полтора месяца, по состоянию на конец мая доступны лишь данные за март. Накопленный рост всего импорта в первые три месяца года составил 16%, отдельно из стран ЕАЭС – 12%. Непосредственно в марте импорт в годовом выражении сократился на 1,5%. При этом цены на импортируемую из ЕАЭС продукцию выросли на 16% г/г.

Kursiv Research проанализировал крупнейшие статьи импорта из стран ЕАЭС, доля которых превышает 50% в валовом импорте. На фоне ограничений на вывоз из РФ резко сократились поставки сахара (–25% при росте цены на 33%). Ограничения касались и пшеницы, однако импорт зерновых вырос на 37% при росте цен на 3%. Еще одна позиция, по которой наблюдался высокий темп роста импорта из ЕАЭС, – электроэнергия (+22%). Существенно сократились поставки хлебобулочных изделий и мыломоющих средств (по –13%). На 21% упал импорт сельхозмашин.

Изменение объемов поставок уже в течение апреля оказало негативное влияние на темпы производства в основных отраслях промышленности. Горнодобывающий сектор к марту замедлился на 10,2%, а в годовом выражении спад составил 0,8%. Обрабатывающая промышленность в апреле просела к марту на 3,9%, в годовом выражении рост замедлился с 11,8% в марте до 3,6% в апреле. Замедление до 0,5% м/м произошло в пищепроме, производство напитков сократилось на 2%. В черной металлургии спад составил 3,5%, в цветной – 6,5%. Машиностроение упало на 11,2% м/м.

Замедление, которое наблюдается в отраслях горнодобывающей промышленности и химпроме, связано с проблемами в цепочке поставок. Старые маршруты, проходящие через РФ, перестали быть надежными, а новые либо еще не запущены, либо пока не смогли принять все экспортные объемы. Многие казахстанские компании (горнорудные, химические, машиностроительные, АПК) приобретали сырье и компоненты на Западе через компании-дистрибуторы из РФ – эти связи теперь разрушены.

Естественным следствием разрывов цепочек поставок стал рост запасов готовой продукции на промышленных предприятиях. Расчеты. по данным Бюро нацстатистики, показывают, что остатки в марте выросли сразу на 6,7%, в апреле – еще на 4,1%. В 2,5 раза увеличились запасы готовых к отгрузке фосфорных удобрений, в 4 раза – цинка, на 90% – первичного алюминия, на 9% – феррохрома.

При этом на фоне растущего внутреннего спроса и перебоев с импортом по отдельным продуктам остатки в натуральных объемах в феврале – апреле динамично сокращались: нерафинированного подсолнечного масла – на 15%, муки – на 17%, сахара – на 18%.

Проблемы в цепочках поставок привели к ускорению общей инфляции с 8,7% по итогам февраля до 13,2% по итогам апреля. Продовольственная инфляция в этот же период ускорилась с 10 до 17,9%.

Газ, тормоз

Геополитический шторм последних месяцев еще не успел нанести существенного вреда экономическим агентам в РК, но уже ударил по настроениям лиц, принимающих решения: такого критического снижения предсказуемости внешней среды они не испытывали с начала пандемии коронавируса. А если сложить все факторы вместе, то нынешний кризис может стать если не самым тяжелым, то самым изматывающим за всю историю рыночной экономики в РК.

Конечно, такого падения объемов выпуска, как фиксировалось в 1990-х, в этот раз не будет, однако зашкаливающий уровень неопределенности может оказаться критичным для многих предприятий. Экономика прошла лишь начальный период кризиса, а наиболее сложные этапы, когда фирмам придется адаптироваться к новым условиям, впереди: по прогнозам экспертов ЦБ РФ, «первичная подстройка компаний и производственных цепочек к новым условиям функционирования» растянется до конца 2022 года.

Если скачки обменного курса, нестабильность в отношении привлечения финансирования, перебои в поставках продолжатся, это вызовет решение ряда компаний из сегмента МСБ уйти с рынка либо на длительный период свернуть планы по расширению бизнеса.

Частично негативный тренд уже фиксируют обзоры НБ РК. Композитный показатель ИДА по итогам апреля два месяца находится в зоне негативных значений из-за растущего пессимизма представителей строительного сектора и сферы услуг, а также слабого оптимизма промышленников. Участники конъюнктурного обзора по итогам I квартала уже отмечали ухудшение перспектив: доля представителей торговли, сельского хозяйства и транспорта, которые ожидали сокращения инвестиций, в ближайшие 12 месяцев за первые три месяца 2022 года выросла.