Как сформировать новые тарифы по обязательному автострахованию

Мегаполисы Казахстана и «окружающие» их области фактически стали единым целым – агломерациями. У автолюбителей из агломераций, независимо от места регистрации их машины, одинаковые шансы попасть в ДТП. Однако жители областей платят за страховку меньше, чем жители мегаполисов. Поэтому страховщики ждут поправок, которые могут устранить эту несправедливость и сделать тарифы обязательного автострахования индивидуальными.

В мае в сенат поступил законопроект, который должен изменить методику расчета страхового тарифа. О пересмотре страховых тарифов профессиональные участники рынка просили давно. Действующий тариф был введен в 2005 году, и его базой служили доходы домохозяйств. Страховщики говорили, что нужно увеличить тарифы в убыточных регионах. На что регулятор отреагировал рекомендацией сократить расходы по привлечению клиентов.

Компромиссным решением стало предложение регулятора поменять не сам тариф, а подход к его формированию. Для этого, в частности, вводится новый коэффициент – таргетированная убыточность по региону, с помощью которой будут корректировать текущие региональные коэффициенты. Предполагается, что таргетированная убыточность позволит справедливо рассчитать страховой тариф для каждого региона РК на основе исторической убыточности автострахования в данной локации. Если текущая убыточность в регионе составляет 40%, а регулятор посчитает, что должна быть 80%, то страховые тарифы там снизят в два раза – и наоборот.

Однако есть несколько моментов, на которые регулятору стоит обратить внимание, пока закон с поправками еще не вступил в силу.

Во-первых, нужно учитывать фактор региональной агломерации. Под этим термином подразумевается экономическая и территориальная интеграция двух близлежащих регионов, к примеру, Нур-Султан и Акмолинская область, Алматы и Алматинская область. К агломерации мы также относим Жамбылскую область, на территории которой активны автовладельцы из Туркестанской области.

Так, в Алматы зарегистрировано 500 тыс. транспортных средств. Еще 200–250 тыс. автомобилей, зарегистрированных в Алматинской области, ежедневно въезжают в мегаполис. Но страховые тарифы для автовладельцев из Алматы (нагрузочный коэффициент – 2,96) на 66% выше страховых тарифов для автовладельцев из области (нагрузочный коэффициент – 1,78), хотя водители из области преимущественно эксплуатируют машину на территории мегаполиса. То же самое наблюдается в столичной агломерации: в Акмолинской области тариф на 40% ниже, чем в Нур-Султане.

Во-вторых, при проведении актуарных расчетов необходимо тщательно проверять базовую статистику. Нужно убедиться, что методология сбора и обработки первичных данных, интерпретация самих данных достоверна.

Проблема состоит в том, что страховщики по-разному отражают свои расходы по страховым выплатам в финансовой отчетности. Кто-то распределяет свои убытки (выплаты по страховкам) по месту продажи страховых полисов, а кто-то по месту обращения страхователя за выплатой, то есть по месту, где проходил суд.

В итоге при изменении методики расчета страховых тарифов в предлагаемой редакции регулятор рискует необоснованно повысить тарифы значительной группе автомобилистов, не участвующих в региональной агломерации.

Попробуем оценить, какая часть автовладельцев может столкнуться с необоснованным повышением тарифов.

Анализ основан на более 190 тыс. судебных постановлений по статье 610 Административного кодекса (нарушение правил дорожного движения, повлекшее ДТП). Отметим, что среднегодовое количество урегулированных страховщиками убытков составляет 65–70 тыс. дел. Таким образом, анализ покрывает три финансовых года.

Постановления содержат сведения об участниках ДТП, месте и времени ДТП и сведения о суде, принявшем решение. Таким образом, статистические данные позволяют понять, какое количество ДТП произошло по вине автовладельцев, чьи транспортные средства зарегистрированы вне территории данного суда.

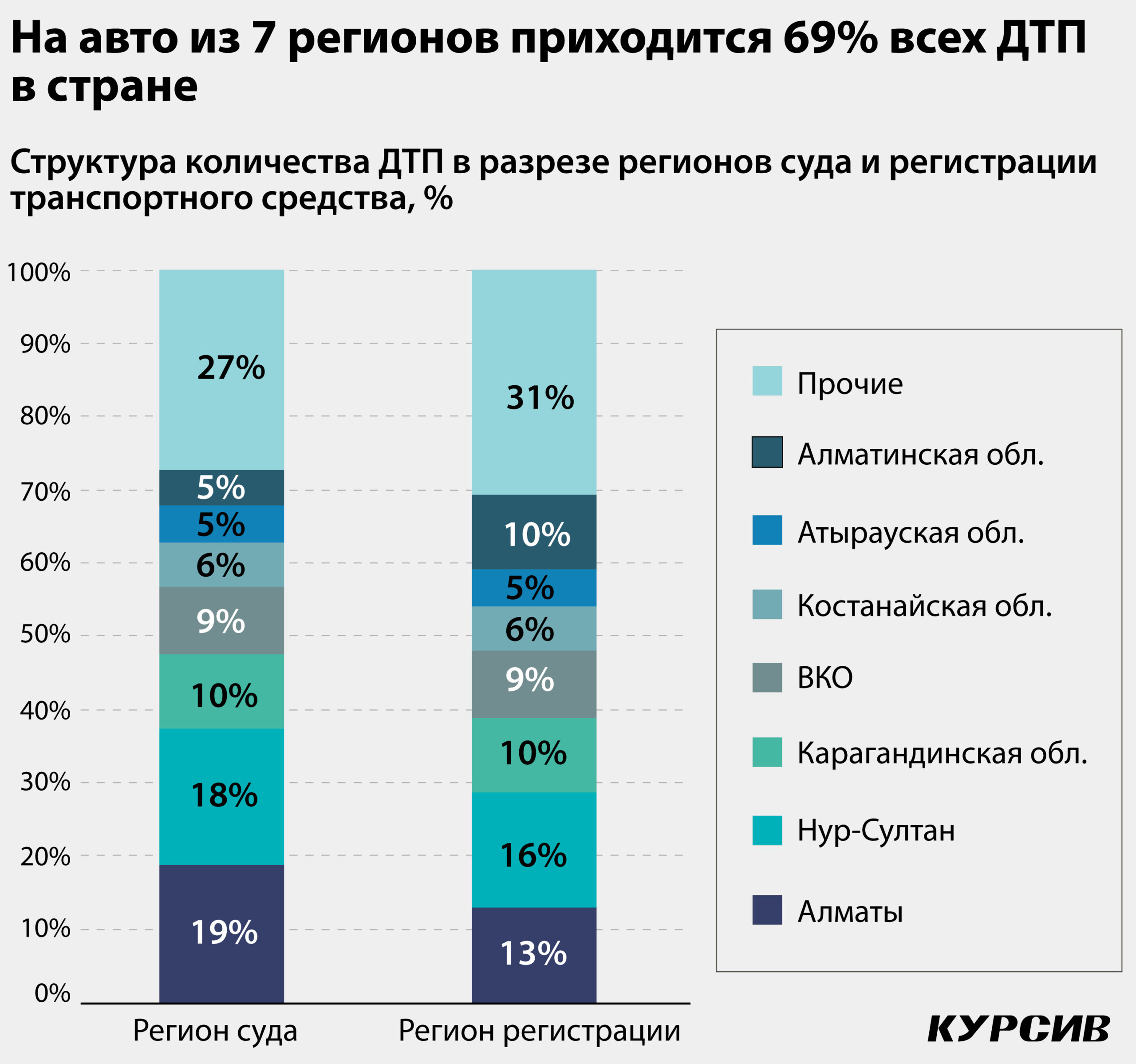

Так, практически во всех регионах Казахстана более 90% ДТП совершают «местные» автовладельцы. То есть регион суда и регион регистрации транспортного средства совпадают.

Однако в пяти регионах – Алматы и Нур-Султане, Алматинской, Акмолинской и Жамбылской областях (это то, что мы относим к агломерациям) – иная ситуация.

Алматы

Лишь в 59% случаев, рассмотренных судами города Алматы, виновниками ДТП являются автовладельцы, чьи транспортные средства зарегистрированы в Алматы; в 32% случаев, рассмотренных судами города Алматы, виновниками ДТП являются автовладельцы, чьи транспортные средства зарегистрированы в Алматинской области.

Нур-Султан

В 77% случаев, рассмотренных судами города Нур-Султана, виновниками ДТП являются автовладельцы, чьи транспортные средства зарегистрированы в Нур-Султане; в 7% случаев, рассмотренных судами города Нур-Султана, виновниками ДТП являются автовладельцы, чьи транспортные средства зарегистрированы в Акмолинской области.

Алматинская область

В 76% случаев, рассмотренных судами области, виновниками ДТП являются автовладельцы, чьи транспортные средства зарегистрированы в области; в 18% случаев, рассмотренных судами области, виновниками ДТП являются автовладельцы, чьи транспортные средства зарегистрированы в Алматы.

Акмолинская область

Лишь в 70% случаев, рассмотренных судами области, виновниками ДТП являются автовладельцы, чьи транспортные средства зарегистрированы в области; в 19% случаев, рассмотренных судами области, виновниками ДТП являются автовладельцы, чьи транспортные средства зарегистрированы в Нур-Султане.

Жамбылская область

В 85% случаев, рассмотренных судами области, виновниками ДТП являются автовладельцы, чьи транспортные средства зарегистрированы в Жамбылской области; в 5% случаев, рассмотренных судами области, виновниками ДТП являются автовладельцы, чьи транспортные средства зарегистрированы в Туркестанской области.

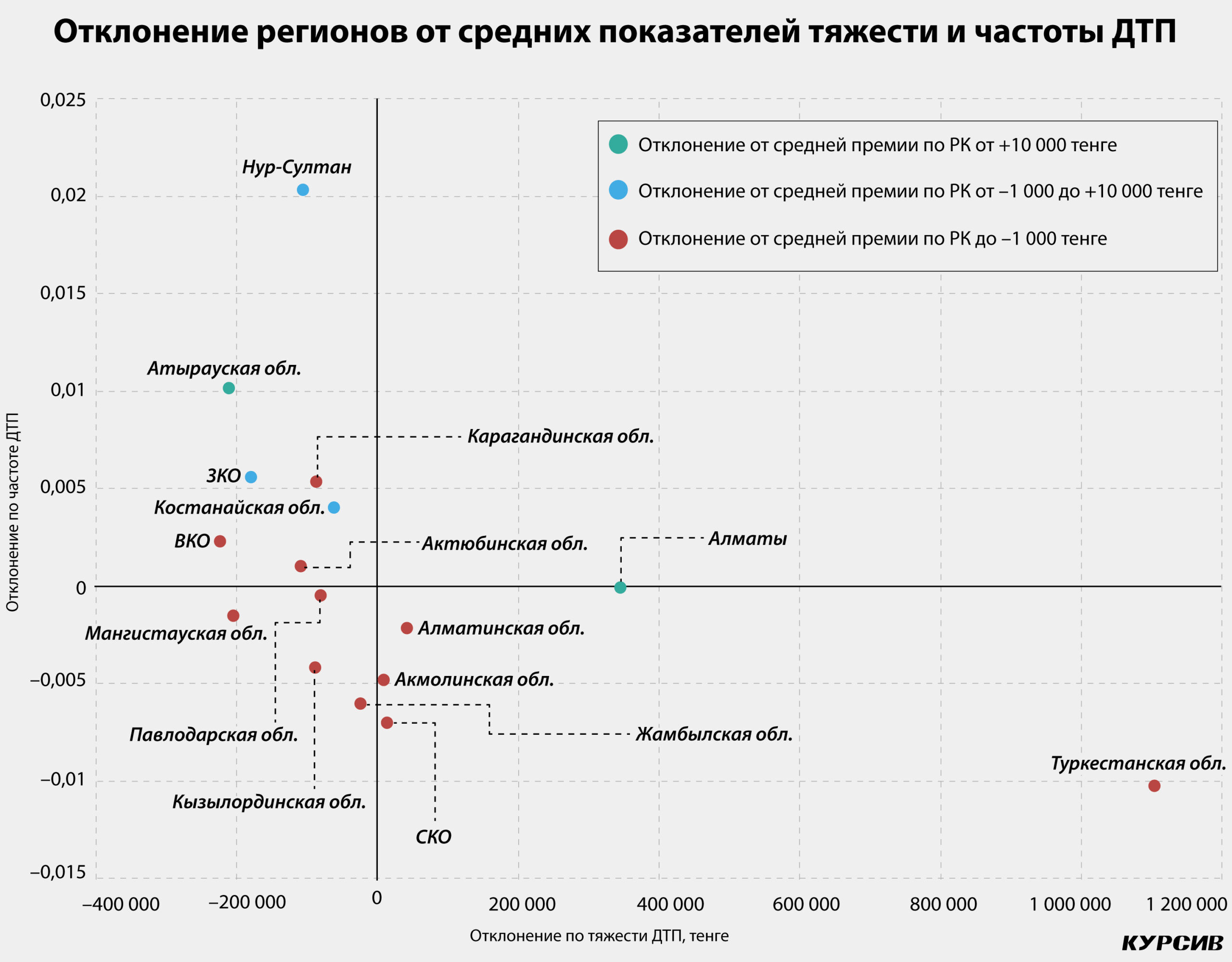

Совмещая статистику ДТП по регионам (регион ДТП определен по ГРНЗ транспортного средства) и статистику зарегистрированных транспортных средств в разрезе регионов РК, можно рассчитать вероятность ДТП в разных регионах.

Вероятность ДТП по всему Казахстану составляет 1,5%. Такую же вероятность ДТП имеют автовладельцы Алматы. А вот владельцы ТС, зарегистрированных в Алматинской области, рискуют попасть в аварию с вероятностью 1,3%. Самую высокую вероятность ДТП имеют автовладельцы из Нур-Султана – 3,5%. Самую низкую – автовладельцы из Туркестанской области (0,5%).

Если игнорировать фактор региональной агломерации, новые страховые тарифы будут необоснованно увеличены для значительной части автовладельцев, не участвующих в региональной агломерации. По оценкам, только в Алматинской области необоснованное повышение страховых тарифов в 2024 году коснется более 250 тыс. автовладельцев (6% от всего автопарка страны), а в Акмолинской области – почти 120 тыс. автовладельцев (еще 3% от всего парка страны).