Российские инвесторы считают казахстанские облигации, номинированные в рублях, более рискованными, чем ОФЗ. И это несмотря на то, что рейтинги ОФЗ отозваны, а бумаги Минфина РК, по сути, единственные в рублевом сегменте, эмитент которых имеет инвестрейтинги от всех агентств «большой тройки».

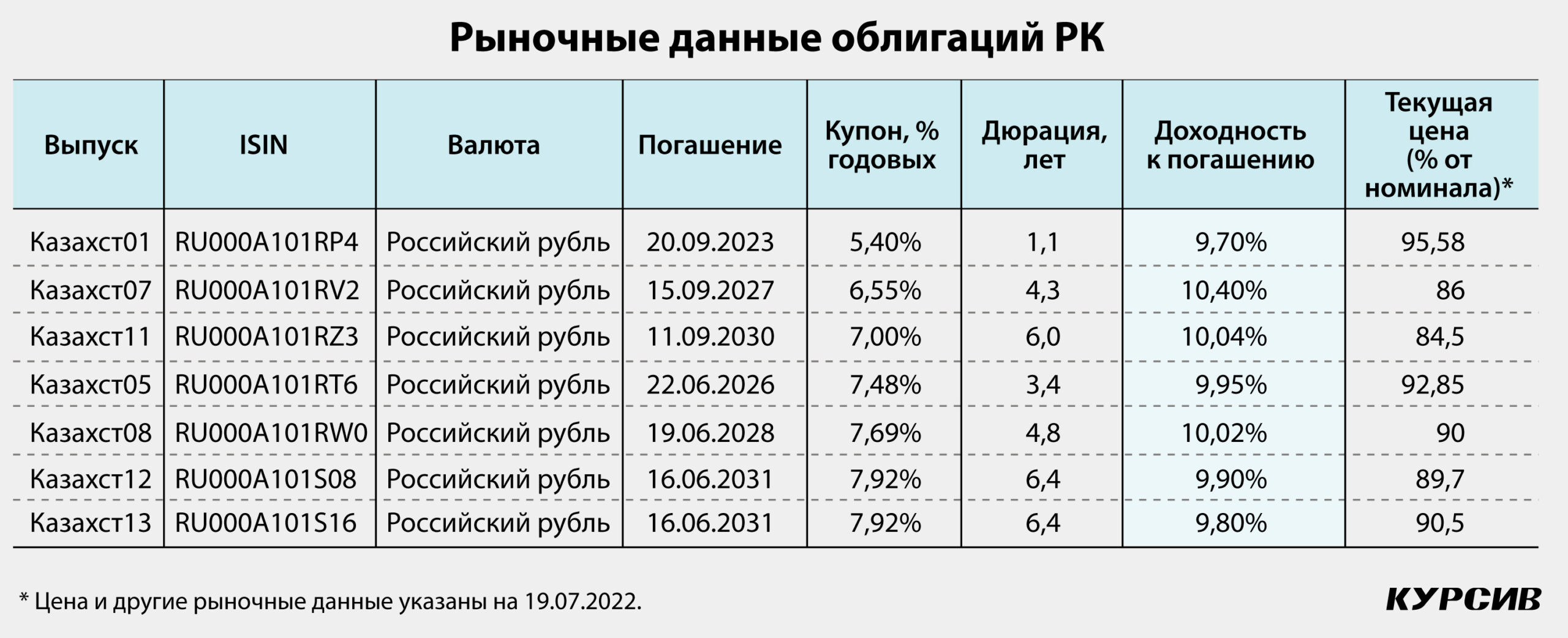

На Московской бирже торгуются семь выпусков суверенных облигаций РК общим объемом 80 млрд рублей. Все выпуски включены в первый уровень листинга и доступны для неквалифицированных инвесторов.

Напомним, что правительство Казахстана дважды выходило на российский долговой рынок. Осенью 2020 года Минфин Казахстана разместил на Мосбирже дебютные рублевые бонды. Инвесторам было предложено три выпуска: трехлетние бонды на 20 млрд рублей, а также семилетние и десятилетние бумаги на 10 млрд рублей каждый выпуск. Ставка купона для трехлетних бумаг была установлена в размере 5,40% годовых, семилетних – 6,55% годовых, десятилетних – 7% годовых. Летом 2021 года своих покупателей нашли еще четыре выпуска в рублях. Минфин РК удвоил объем заимствований, разместив на Мосбирже и Astana International Exchange (AIХ) пятилетние, семилетние, а также два выпуска десятилетних бумаг на 10 млрд рублей каждый выпуск. Ставка купона по облигациям составила: на 5 лет – 7,48%, на 7 лет – 7,69%, на 10 лет – 7,92%.

В настоящее время рублевые облигации РК компенсировали потери I квартала и торгуются по доходности в диапазоне 9,73–10,46% годовых. Например, самый короткий выпуск Казахст01 с погашением в сентябре 2023 года вернулся на уровни, отмечавшиеся до закрытия рынка в конце февраля. Так, сходив в марте по доходности в область выше 18% (это была реакция российского облигационного рынка на повышение Банком России ключевой ставки с 9,5 до 20% годовых), сейчас он торгуется на уровне 10%, что соответствует значениям конца февраля.

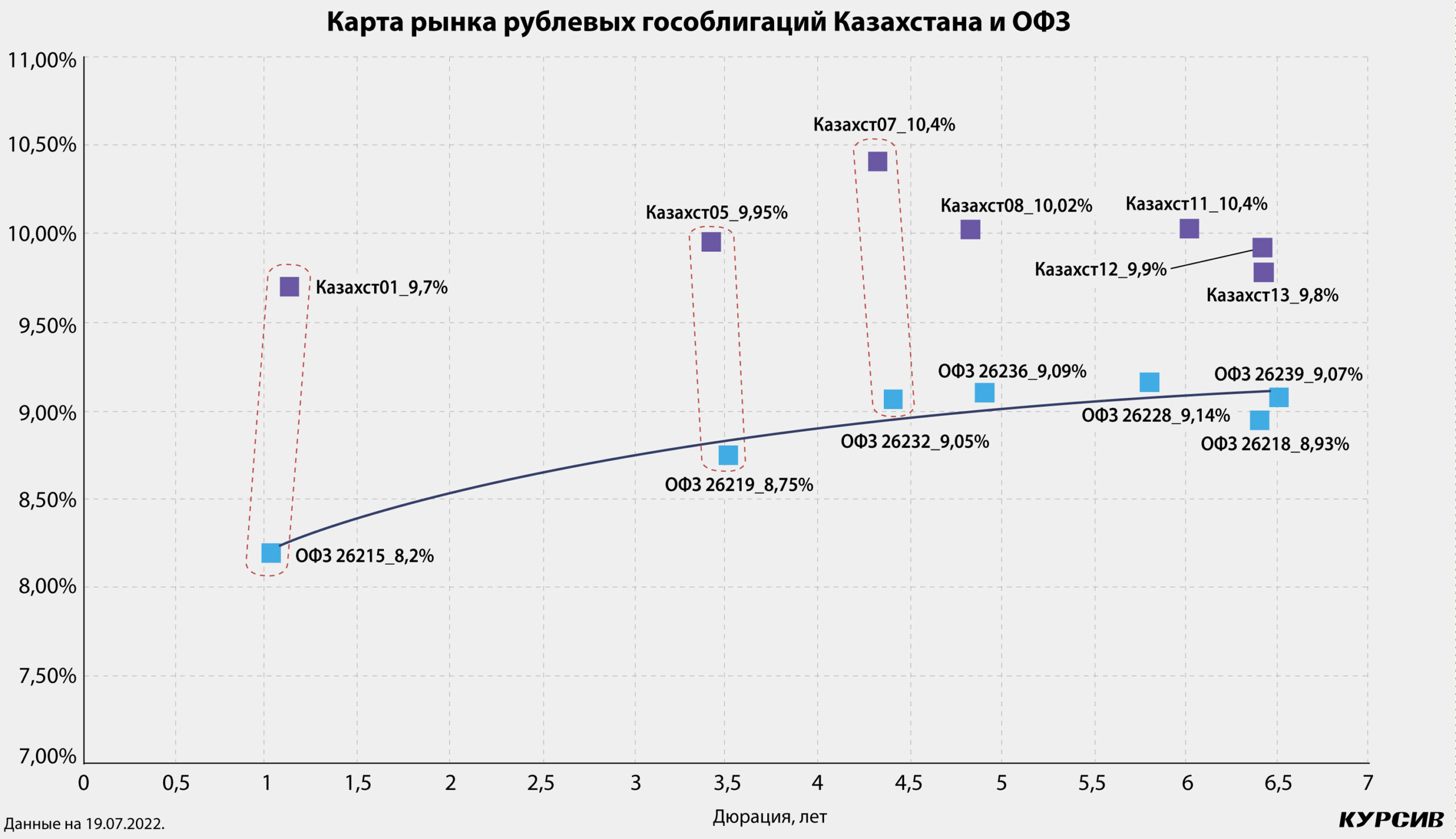

Биржевая ликвидность – ахиллесова пята российского облигационного рынка. Уровни ликвидности ОФЗ и остальных сегментов рублевого долгового рынка просто несопоставимы. Отчасти в этом причина расширенных по сравнению со своими историческими значениями кредитных спредов бумаг. Так, спред доходности выпуска Казахст01 к кривой ОФЗ (G-спред) на текущий момент составляет 150 б.п., а по выпуску Казахст07 – 135 б.п., тогда как их среднее историческое значение находится в районе 100 б.п.

После исключения российских бумаг из глобальных долговых индексов и фактического обнуления ведущими международными агентствами кредитных рейтингов российских эмитентов (включая Минфин РФ) облигации Казахстана стали, по сути, единственными бумагами в рублевом сегменте, эмитент которых имеет инвестиционные рейтинги от всех агентств «большой тройки».

Таким образом, инвестиционный кейс казахстанских облигаций, номинированных в российской валюте, выглядит несколько парадоксально: они торгуются с большей доходностью, чем ОФЗ, притом, что по последним были отозваны международные кредитные рейтинги. Аналитики считают, что нормализация G-спредов является лишь вопросом времени – несмотря на блокировку в РФ активов иностранных инвесторов из недружественных стран, более качественный долг (казахстанские госбумаги) не может длительное время торговаться в терминах доходности выше менее качественного долга. Это означает сужение возможностей для приобретения рублевых облигаций Минфина Казахстана по привлекательным ценам.