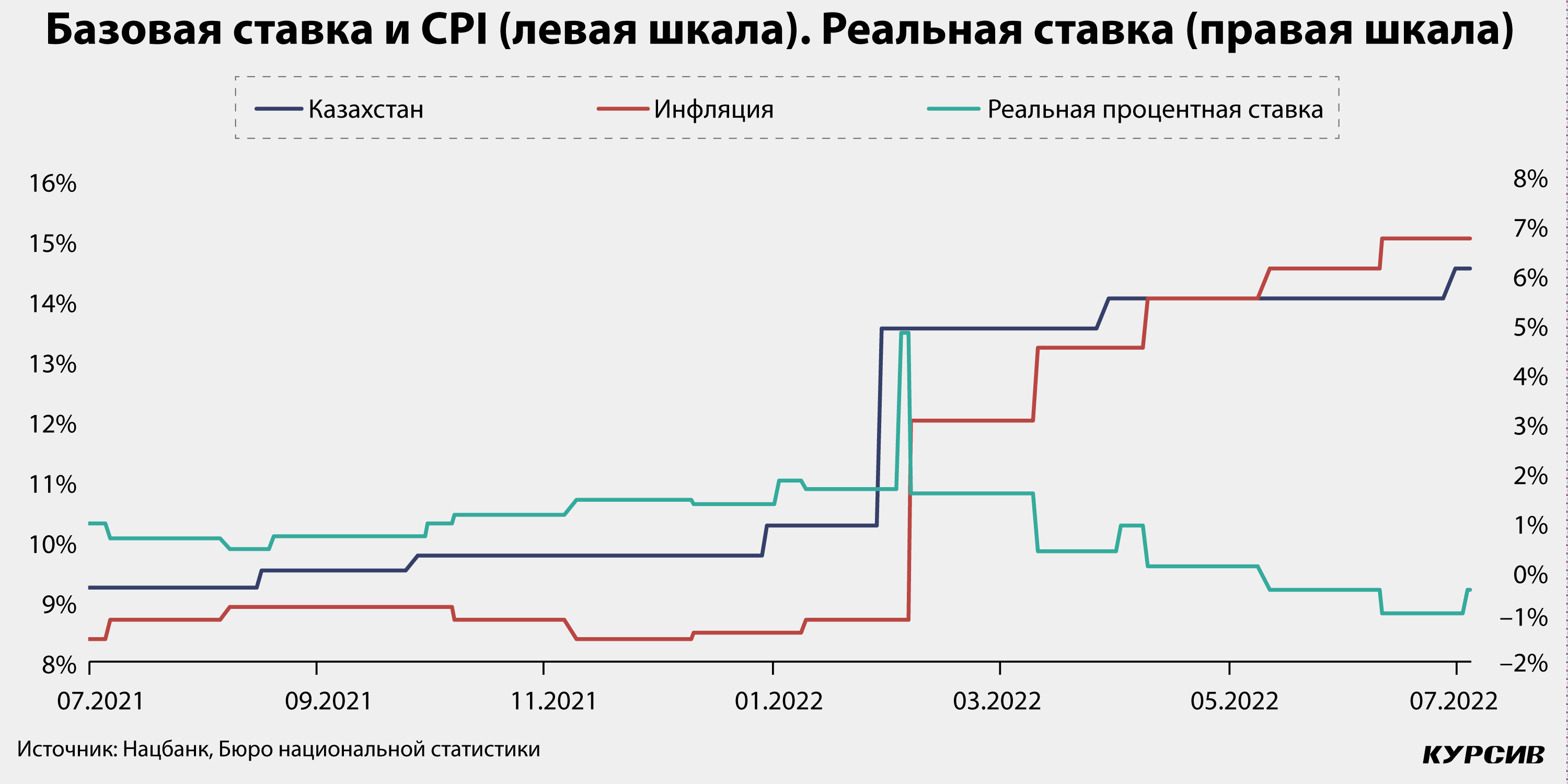

Базовая ставка сегодня составляет 14,5%, и об эту цифру уже сломано немало копий. Чтобы взвесить все за и против, мы организовали специальный круглый стол, посвященный инфляционному таргетированию в РК и пределам эффективности базовой ставки. Трех с половиной часов напряженной дискуссии экспертам и участникам рынка, однако, оказалось недостаточно для консенсуса – очевидно, заседания будут продолжаться.

Сабит Хакимжанов:

– Инфляция – процесс крайне разносторонний, со множеством игроков, и в стандартных моделях многие факторы, влияющие на инфляцию, просто не учитываются – по крайней мере, в таких странах, как Казахстан, с малой и сырьевой экономикой. Да, мы с 2016 года превратили базовую ставку в инструмент, на который мы нацеливаем денежный рынок. Для того чтобы выйти на цели по инфляции, Нацбанк устанавливает ставку в тех рамках, которые объективно задаются внешними условиями. Во всем мире существует иерархия денег: есть резервные активы центральных банков ведущих стран, есть свободно конвертируемая валюта, так называемые деньги второго уровня, и есть резервные деньги национальных банков, которые не являются свободно конвертируемыми. И тенге – одна из таких валют. Стоимость ее во многом зависит, например, от ставок в инвалюте, от форвардных ставок, и эти форвардные ставки тоже отражают ожидания рынка по валютному курсу, по инфляции.

Если мы посмотрим на дифференциал инфляции с другими странами, это тоже один из долгосрочных факторов, который не так быстро, но тем не менее влияет. Эти факторы необходимо учитывать, ибо альтернативой является риск высокой долларизации. Нет никакой гарантии, что если мы отойдем от определенных принципов защиты курса, то этот риск не реализуется, что станет большим провалом с точки зрения финансовой и ценовой стабильности.

Основные соображения макроэкономической политики – это выбор между потреблением сегодня и потреблением завтра. Если вы готовы терпеть риски, то решения могут быть совершенно иными, однако ответственная макроэкономическая политика предполагает, что вы не дисконтируете будущее слишком сильно – и это определяет более долгосрочные приоритеты.

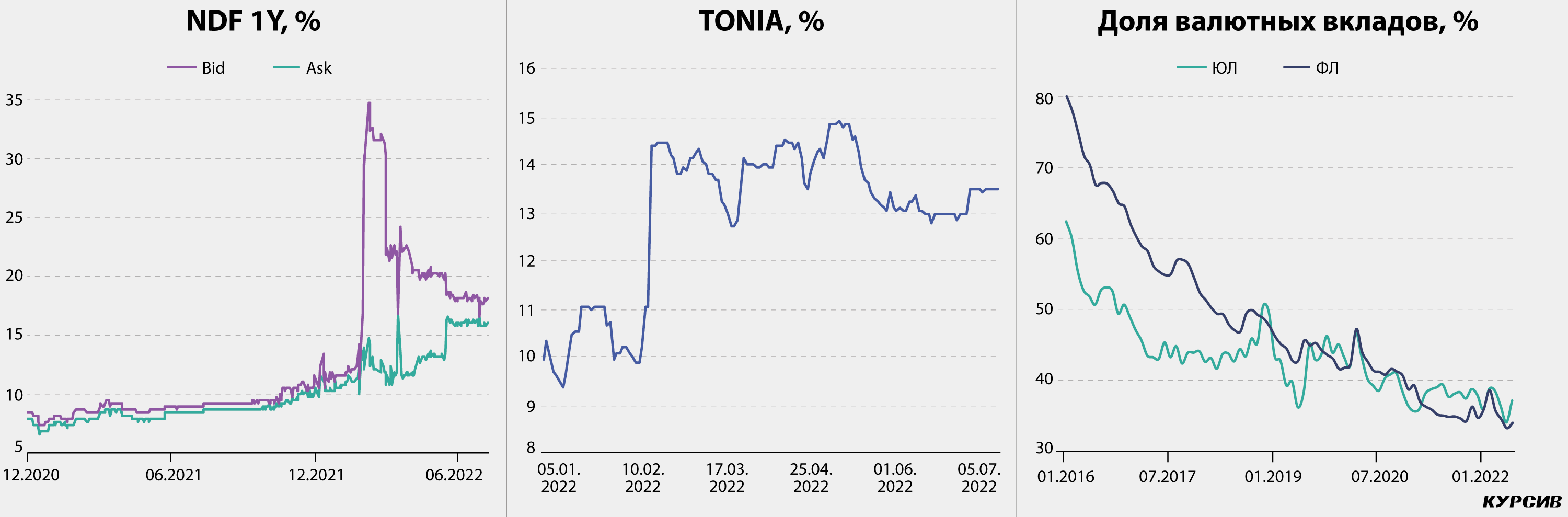

Мы видим, что весной этого года ставки на бидах подскочили и резко возросла стоимость страхования от ослабления тенге – для тех участников, у которых обязательства в долларах. В этот момент нельзя было отреагировать иначе, поскольку возникала соответствующая угроза.

Для того чтобы Центральный банк мог убедительно проводить свою политику и предупреждать такого рода атаки, у участников рынка – в том числе офшорного рынка форвардов – должно быть понимание того, что ЦБ готов отреагировать на любые угрозы должным образом. Если Центральный банк не способен объяснить свою готовность поднимать ставки в условиях, когда нужно (а сейчас именно такие условия), то эффективность резко ослабевает, потому что мы работаем на ожиданиях. Независимость – это идеал, к которому мы стремимся, но реализовать независимость в случае, когда у ЦБ или государственной политики нет достаточно широкой поддержки, крайне сложно. Устойчивость и убедительность политики резко ослабевают без поддержки – мы видели, что происходило в Турции, таких примеров много.

Казахстан не просто сырьевая экономика – ресурсы в основном принадлежат государству. И когда у нас резко возросли сырьевые ресурсы, государственные расходы росли намного быстрее. Подобная история продолжалась на протяжении последних двадцати лет, когда темпы роста госрасходов стабильно превышали 20%, вплоть до 2012 года. Это намного выше, чем сумма целевой инфляции и темпов роста ВВП. Расхождение происходит за счет реального усиления обменного курса – а вместе с ним усиливаются и симптомы голландской болезни, падает конкурентоспособность, страна теряет способность вырваться из сырьевой ловушки. Поэтому задача здесь – ограничение темпов роста государственных расходов, фискальная политика должна быть более сдержанной, что приведет к снижению инфляции.

В периоды нефтяного роста мы не видим инфляцию, потому что финансируем дефицит. Разница между дефицитом и ненефтяным дефицитом – это та часть дефицита, которая финансируется за счет нефтяного фонда, около 10%. Для дальнейшего роста нам следовало бы поддерживать эту десятипроцентную разницу – но чем дальше растет экономика, тем больше необходимость в ее финансировании с помощью нефти.

Перспективы роста с помощью такого нефтяного финансирования ограничены возможностями Национального фонда. Тем более этот рост связан не с производственными способностями, но с разного рода потреблением.

Фискальные правила, которые позволят отойти от этой схемы, сокращают объем финансирования за счет нефтяных доходов, стабилизируют трансферт и уменьшают темпы роста государственных расходов.

Вообще, у меня и многих моих коллег возникает ощущение, что наблюдатели не совсем понимают, как работает кредит и как он связан с ДКП. Качество кредита определяется в момент его погашения. Способность заемщиков погасить кредит ограничена, как и само их количество. Когда мы ставим задачу увеличить и стимулировать кредит, нам нужно учитывать, способна ли экономика его абсорбировать. Способность банка абсорбировать кредитный риск, конечно, зависит от капитала, способности банка отсеивать некредитоспособных заемщиков, но в целом равновесное значение кредита – это величина, которая зависит от предложения, а не от спроса. Среди малого бизнеса в этом смысле риски значительно выше. Чем больше стоимость фондов, тем банкам невыгоднее предлагать кредит по более низкой ставке. С другой стороны, чем больше ставка, тем больше заемщиков, которые в принципе не планируют возвращать кредит.

Если Национальный банк неправильно установит базовую ставку и она окажется слишком низкой, мы увидим либо уход в валютные депозиты, либо перебазирование из банковского сектора в другие активы. Поэтому проблема снижения стоимости фондов решается только через снижение инфляции.

Ерлан Мукашев:

– Что ж, мы сейчас прослушали хороший теоретический курс. Только по сути это откат на 23 года назад. В 99-м у нас в последний раз была такая ставка и такая инфляция. Все мы прекрасно знаем, как формируются коммерческие ставки банков второго уровня: это плюс 1,5–3% годовых в лучшем случае, то есть для потребителей ставки уже сейчас доходят до 20% годовых. Я не знаю ни одного сектора экономики, кроме сырьевого, который генерит такую доходность. В основном доходность – 10–20% годовых, соответственно, с такими ставками развивать бизнес в Казахстане невозможно. Предприниматели либо выживают, либо стагнируют, либо пользуются субсидиями госинститутов развития.

Наша инфляция – это результат глобального фактора, последствие рекордной инфляции в США и еврозоне. Вы не можете регулировать базовой ставкой Нацбанка инфляцию в Казахстане, не производя ничего фактически.

А Казахстан ничего интересного не производит. Я это точно знаю, мы продаем товары и услуги в нашем молле, и основная категория товаров – это импорт, а он инфлирует по всему миру, поскольку планета Земля два года из-за пандемии ничего не производила в сфере товаров и услуг, но выпустила очень много денег.

Я бы предложил провести деноминацию один к тысяче – таким образом мы бы имели хороший высушенный тенге, да и смешно наблюдать такое количество миллионеров-чиновников, это подрывает уважение к национальной валюте.

Базовая ставка не должна быть выше 5%, а коммерческая ставка по кредитам – выше 7–8%. Это позволит сократить огромное количество искусственного субсидирования на рынке.

Людям должны быть невыгодны депозиты. Необходимо, чтобы они вкладывали их в фондовый рынок, недвижимость, реальную экономику. Без дешевых кредитов невозможно развитие экономики. Простой постулат, его еще Адам Смит сформулировал: чем выше ставка кредитования, тем хуже развивается экономика. В нашем случае сегодня экономика не развивается вообще. Проводить совещания правительства по телевизору, не будучи в регионах, строить развязки возле торгового центра по десять лет и рассказывать сказки про белого бычка и стратегии прекрасного будущего никому не интересно – за 30 лет устали от этого.

Предлагаю также перевести Нацбанк РК в Алматы – есть прекрасные здания акиматов. Я вообще считаю, что Алматы нужно развивать как финансовый хаб, а Нур-Султан – как административную столицу, тому есть хорошие примеры: Нью-Йорк и Вашингтон, Стамбул и Анкара и так далее.

Политику управления Нацфонда необходимо реформировать по примеру Норвегии. Сейчас вы держите 25% в equity, а 75%, по-моему, в облигациях и долговых инструментах. Я бы поменял пропорцию с точностью до наоборот: 75 положил в equity. Почему бы не отправить группу Нацбанка на стажировку в Норвегию. Думаю, это будет на пользу всем. Не хочу обижать ни коммерческие банки, ни Нацбанк, мы никакие не оппозиционеры, просто хотим сказать: Новый Казахстан нужно развивать по-новому.

Данияр Оразбаев:

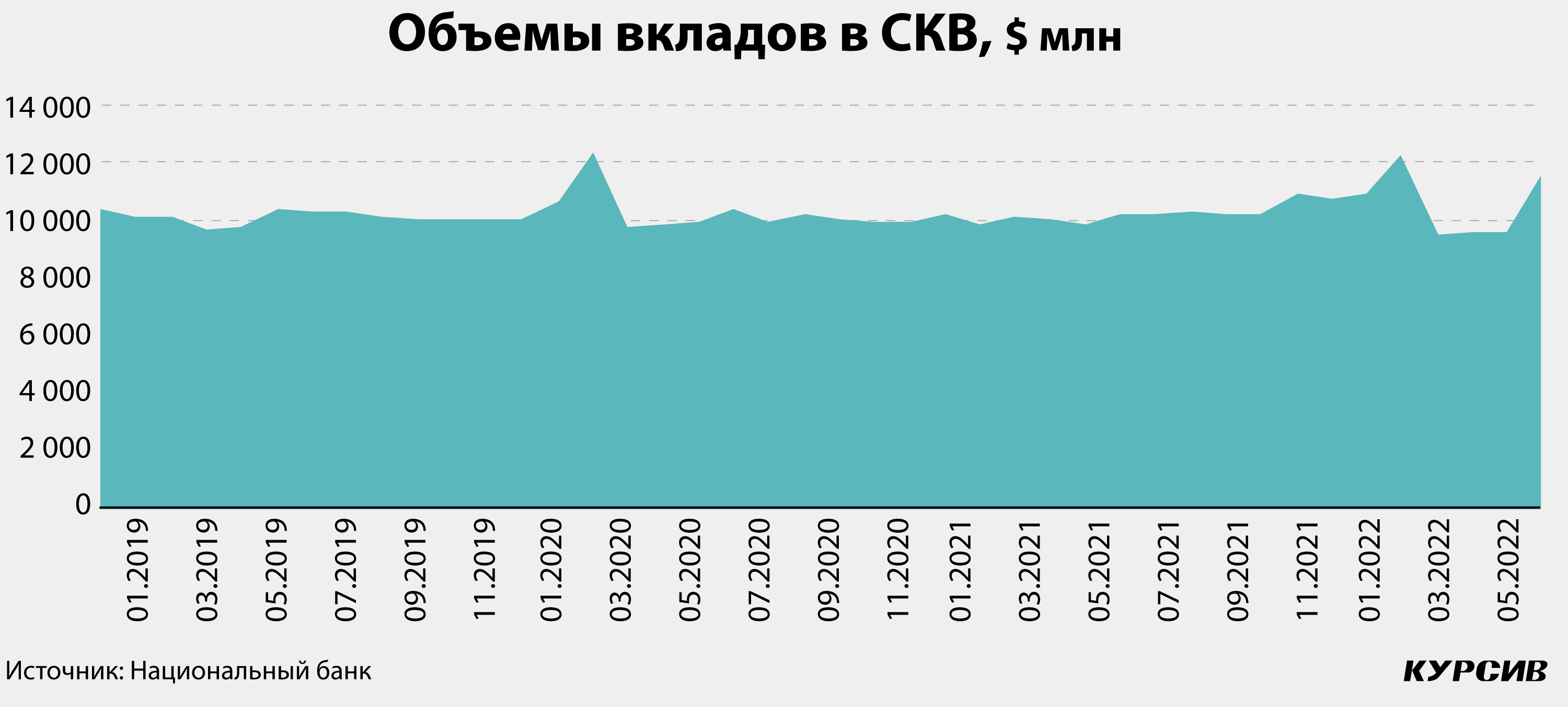

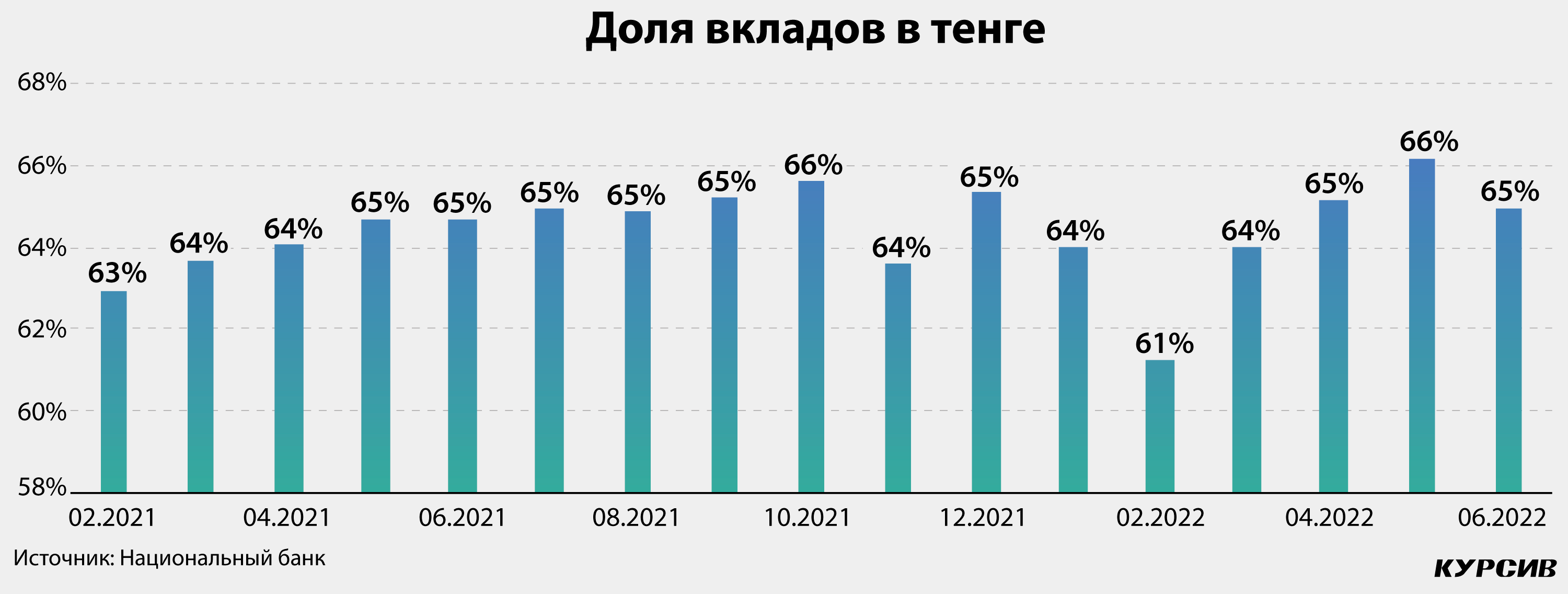

– Снижение долларизации у нас не происходит при повышении базовой ставки, притом что долларизация вполне снижалась при ставке и 9%. Это свидетельствует о том, что базовая ставка не сильно влияет – для держателей депозитов важнее опять-таки стабильность курса. С февраля 2022 года резко снизился объем тенговых депозитов – вопреки тому, что базовая ставка повышается.

Доля нерезидентов в нотах очень низкая – впрочем, она исторически была не слишком высока. В целом же наблюдается готовность экономических агентов получать доходность ниже базовой ставки, что тоже о чем-то говорит.

Влияние ставки на объемы изымаемой ликвидности тоже не слишком велико – на этот параметр больше влияют ожидания рынка по дальнейшей динамике обменного курса. Как мне кажется, как только обменный курс стабилизировался, рынок стал активнее использовать инструменты ДКП. По госдолгу мы получаем меньшую доходность, чем базовая ставка.

Вообще, доля монетарной инфляции у нас довольно низкая – влияет импорт и различные внутренние факторы (например, производство продуктов питания).

Российский импорт тоже просто так не заменишь. Если у местного производителя возникнет желание заменить тот или иной товар из РФ, ему нужна уверенность в том, что курс рубля будет оставаться на высоте довольно долгое время. Такой уверенности у рынка нет, мы все понимаем, что российская экономика сама по себе достаточно нестабильна.

Таким образом, мы не видим особого влияния базовой ставки на кредиты и депозиты. Рынок готов получать доходность ниже базовой ставки – и дальнейший ее рост, продиктованный инфляцией, будет иметь все меньшую эффективность.

Рахим Ошакбаев:

– Эффективность – это слабо сказано. Мое твердое убеждение состоит в том, что денежно-кредитная политика, которая практикуется здесь с 2015 года, она даже не контрпродуктивна, а, я бы сказал, катастрофически деструктивна.

Не хочу ударяться в жанр «мы же говорили», но ведь в 2015 году, когда только переходили к этому режиму и велись разные отчаянные споры, мы уже указывали на весьма маргинальное сочетание инфляционного таргетирования и свободно плавающего валютного курса. В условиях нашей маленькой замкнутой экономики, которая очень зависима от экспорта сырья, цены на которое априори волатильны, подобное сочетание может привести к катастрофическим последствиям, в первую очередь в связи с систематическим обрушением доходов населения и потерей уверенности в росте своего благосостояния. Что, в принципе, и произошло.

Итак, официальная инфляция в ходе данного эксперимента выросла до 15%. Здесь имеет смысл совершить экскурс в прошлое: а что нам обещал Нацбанк за истекший период? Господин Акишев, помнится, грозился довести уровень инфляции к 2020 году до 4%, чего, очевидно, не случилось. В 2021 году божились, что инфляция через год вернется в коридор 4–6%. Тоже мимо. Сейчас главный приоритет правительства и Нацбанка – это обуздание продовольственной инфляции. Но это сизифов труд, проблема всегда актуальна, но ее пытаются решать старыми инструментами, которые не дают никакого эффекта, и все повторяется как кошмарный сон. Из последних обещаний Нацбанка, которые точно не сбудутся, – прогноз о 7,5–9,5%.

Мы все понимаем, что есть официальная и субъективная инфляция.

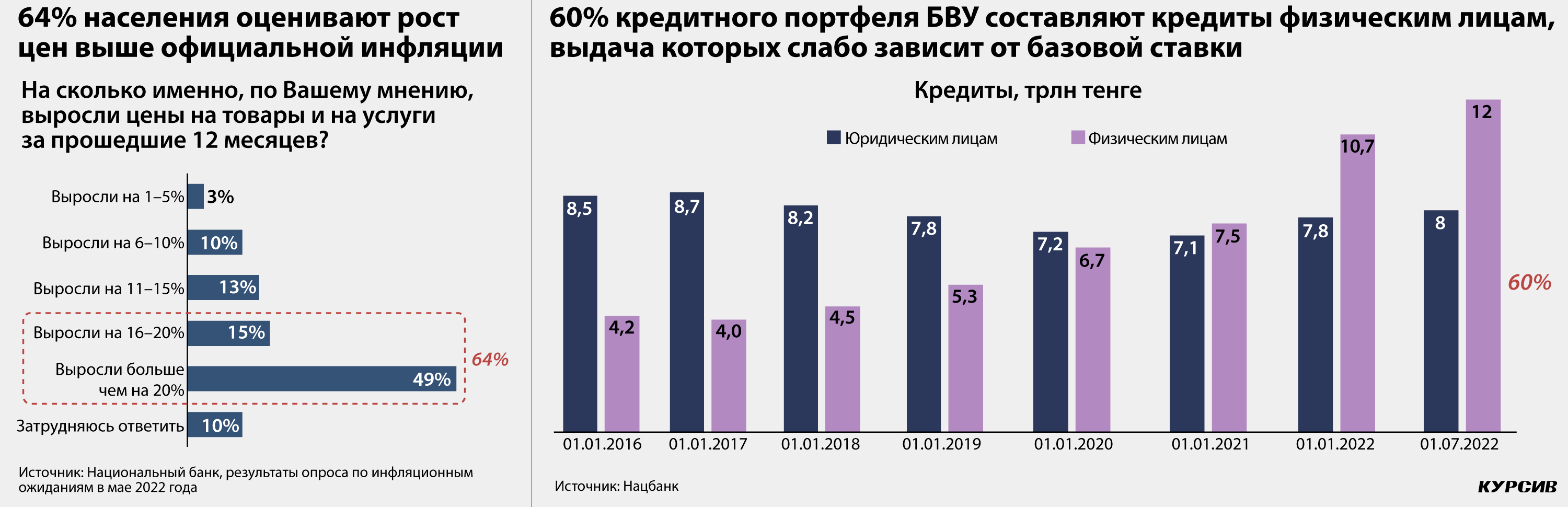

Если мы говорим о субъективной, то 64% населения оценивают ее выше официальных данных, это дает повод предположить, что текущие цифры инфляции занижены. Коллеги уже обратили внимание на то, что ключевой фактор инфляции – это удорожание импорта. Но мы утверждаем, что на инфляцию влияет не только ослабление национальной валюты, но и ее волатильность, так называемый эффект храповика (храповик – механизм, не позволяющий колесу проворачиваться в обратную сторону. Ряд экономических показателей (например, цены), увеличившись в краткосрочном периоде, не обязательно снижаются до первоначального уровня. – «Курсив»).

Девальвационные ожидания традиционно высоки. Если тенге ослабляется, то импортные товары, естественно, дорожают. Однако если он вдруг укрепляется, то экономические агенты не верят в долгосрочность подобной перспективы и держат цены на том же уровне, закладывая высокий риск. В итоге тенге действительно ослабляется. Это одно из фундаментальных последствий проводимой политики под названием свободно плавающий, а на самом деле свободно падающий курс. Девальвационные ожидания всегда остаются высокими, в итоге мы теряем доверие к национальной валюте, что и служит ключевым фактором долларизации. Плавающий курс – это важнейший проинфляционный фактор. Если тенге ослаб к рублю на 60%, соответственно, подорожал импорт из России, что тоже является проинфляционным фактором. Притом что корреляции курса тенге с ценой на нефть почти нет – в отличие от того же рубля.

Вклад монетарных факторов составляет менее 50%, это совпадает с выводом коллег из Freedom Finance. А коль скоро основные факторы немонетарные, то возникает вопрос: насколько рационально пытаться бороться с инфляцией, ограничиваясь только базовой ставкой?

Насколько безальтернативно, как утверждает Национальный банк, сочетание свободно плавающего курса с инфляционным таргетированием? Согласно последнему обзору МВФ, самым распространенным режимом является все же таргетирование валютного курса, в то время как политику плавающего курса применяют только 32 страны, а из них только десять перешли на режим инфляционного таргетирования, в основном это развитые страны, и только два девиантных случая – Россия и Казахстан. У нас даже есть конспирологическая версия, почему так произошло: вероятно, это такой закрытый клуб адептов МВФ.

При катастрофическом снижении кредитования экономики тезисы о том, что экономика не может абсорбировать кредиты, выглядят достаточно странно. Возможность абсорбировать кредит зависит все-таки от его стоимости.

Я согласен с коллегами: происходит глобальный трансферт благосостояния от домохозяйств и предпринимателей в сторону финансового сектора – и базовые параметры этого задаются нашей подражательной монетарной политикой.

Портфель льготного и субсидированного кредитования в прошлом году составил 3,4 трлн тенге. Полагаю, что этот эрзац и субститут является дополнительным проинфляционным фактором, который к тому же имеет альтернативные издержки – эти 3,4 трлн тенге могли бы финансировать гораздо более важные вещи, будь то социальные расходы или, например, детские сады. У нас 900 000 детей в возрасте от года до шести не ходят в сад!

Что до долларизации, то ее уровень все равно остается высоким, и часть валютной наличности уходит из банковской системы условно в ячейки. При ставке в один процент держать их на депозитах вообще смысла нет. Поднимите руки, кто из присутствующих держит доллары под один процент в нашей банковской системе.

Елена Бахмутова:

– Рахим, а что, было бы легче, если б одномоментно 15 июля тенге девальвировался? А он бы все равно девальвировался – без этого невозможно было сбалансировать рынок. Либо это происходит постепенно через ожидания, как сейчас, либо одномоментно. На мой взгляд, для предпринимателей ничего не изменится.

А поддерживать фиксированный курс у нас возможности как у страны нет. Вот Рахим сейчас критиковал людей за то, что они якобы не отвечают за свои слова, но можно посмотреть и на прогнозы социально-экономической политики, которые менялись два раза в год, и никто почему-то не считал нужным смотреть, в какой мере они соответствуют прошлым высказываниям. Уровень персонала НБ заметно отличается от других государственных органов, и если можно кому-то доверять, так это тем отчетам, которые публикует Национальный банк.

Чистые финансовые активы государства в процентах к ВВП в 2022 году составляют 2,5%.

Такого никогда не было. В самые тяжелые годы было 11,3%, а в лучшие времена цифра доходила до 40,2%.

Это означает, что наше государство живет не по средствам. После 2015 года Нацфонд проедается просто катастрофическими темпами, что представляет угрозу устойчивости. Трансферты из Нацфонда составляют 4,5 трлн тенге, и я сильно сомневаюсь, что в будущем году эта сумма уменьшится.

Насколько эластичен у нас процентный канал и вообще трансмиссионный механизм?

Не вполне.

Есть ли в этом вина только Нацбанка?

Нет.

У нас впервые за долгие годы за первое полугодие идет профицит текущего счета. $6,6 млрд. То есть по идее у нас должно быть укрепление обменного курса. По факту мы видим снижение. Кроме того, произошло снижение валютных активов Нацфонда, а также снижение золотовалютных резервов.

Получается, что у нас, несмотря на улучшение торгового баланса, несмотря на положительный текущий счет, есть ожидание по снижению курса тенге.

У нас есть биржевой и небиржевой курс. Около 20% – это торги на бирже, и 80% идет вне биржи. Я дала себе труд посмотреть высказывания Нацбанка. Все, что он продает для целей перечисления трансфертов из Национального фонда, он делает только на бирже. Если идут какие-то вливания, это тоже происходит на бирже.

Посмотрим последние цифры, недавно госпожа Молдабекова давала комментарий, начиная с 2020 года на бирже продавалась валюта для целей пополнения трансфертов из Нацфонда. Где-то она варьировалась в диапазоне от $500 до $700 млн. В июле опубликованы точные данные: это $599,2 млн. Общий объем трансферта – 518 млрд тенге.

Все остальное, что было перечислено в бюджет в виде трансфертов, шло за счет тенговых поступлений в Нацфонд и остатков, которые там были. Плюс есть валютная выручка, которую продает квазигосударственный сектор. Это $543,9 млн.

Вот, наверное, и все, кого мы видим в качестве продавцов валюты в Казахстане. Несмотря на огромные суммы экспорта, валютная выручка, которая прямо влияет на ожидание по курсу, больше базируется на этих цифрах. Но, повторюсь, 80% – это внебиржевые торги, которые вообще-то не должны оказывать влияние на курс.

Мой вывод из этих цифр: скорее всего, у нас есть ожидание по дальнейшему обесцениванию тенге.

Влияет ли на это базовая ставка? Напрямую, поскольку нет положительной ставки с точки зрения депозитов.

Поспорю с коллегами, которые делали вывод, что базовая ставка никак не влияет на рост кредитования физических лиц. Влияет!

Понятно, что инфляция имеет совокупные факторы, но они при этом точно монетарные.

За прошлый год M3 выросла почти на 24%, причем, по заключениям эксперта, это было связано с продажей золота и увеличением кредитования физических лиц (не только потребителей, в том числе и ипотеки).

То есть какой-то фактор монетарный, безусловно, присутствует.

Почему у нас не работает в должной мере трансмиссионный канал через процентный канал? Базовая ставка прямо влияет на валютный рынок, а он, в свою очередь, влияет на ожидание депозиторов в большей степени, чем все остальное, и косвенно влияет на кредитный канал. Но здесь эластичность снижена.

Вторым инструментом эффективной ДКП является управление государственным долгом. Попробуем дать себе отчет: у нас вообще-то эффективно работает канал управления госдолгом? Начнем с того, кто вообще покупает госдолг? Представители Freedom Finance утверждают, что якобы контрагенты готовы покупать его даже по пониженной ставке. Но это не так! Посмотрите в отчете по финансовой стабильности: у нас количество участников 4,4%, и это, между прочим, повысилось по сравнению с прошлым годом, когда было 3,8%. А кто там участник? ЕНПФ! Сорок процентов. Дальше это клиенты Нацбанка – 16%, это, я так понимаю, внебюджетные фонды. То есть получается, что 56–57% – это те, которым все равно, что они держат в портфеле. Они не заинтересованы в ликвидности, и полагаться на их суждения можно только опосредованно.

В 2024–2025 годах предстоят огромные погашения по еврооблигациям. Как их будет гасить бюджет – никому не приходит в голову.

У нас нет должной координации между фискальными и монетарными органами на уровне даже этого элементарного инструментария управления государственным долгом. Поэтому для начала само Министерство финансов должно больше прислушиваться к участникам рынка – и совсем они, кстати, не готовы покупать госбумаги по пониженной ставке. К сожалению, Минфин по-прежнему таргетирует ставку вместо того, чтобы таргетировать объем. Они заинтересованы в привлечении некоторого объема для финансирования дефицита бюджета, а ставку должен определять рынок. Но рынок будет определять его только в том случае, если там будет достаточное количество игроков, которые заинтересованы в последующей ликвидности рынка государственных ценных бумаг.

Да, присутствие нерезидентов влияет, но оно очень волатильно – от 7 до 2%.

Слава богу, что присутствие нерезидентов в нотах стало меньше! Оно должно быть в ГЦБ, минфиновских бумагах, а ноты, в свою очередь, должны выпускаться на 28 дней, как сейчас делает Национальный банк, – или абсорбировать ликвидность через семидневные опционы, это абсолютно правильно.

Мы все время говорим, что банки не кредитуют экономику. Раньше такого кредитования прямого посредством бюджета или квазигоссектора не было, а сейчас оно появилось. Как недавно БРК победоносно заявлял, 50% кредитов корпоративного портфеля банковского сектора выдает Банк развития. Это за пределами банковского сектора, он не является банком второго уровня. Разве это хорошо?

Это говорит о том, что часть кредитующих организаций за пределами банков второго уровня базируется не на основном фондировании, то есть не на основном канале депозитов фондирования, который связан с этой базовой ставкой. Она связана с бюджетом. Бюджет налево и направо выдает бюджетные кредиты. Вот выдали 200 млрд бюджетного кредита под 0,03% Фонду промышленности. Он их вернет. Через 15 или 10 лет, точно не помню. Но скажите, пожалуйста, что произойдет с 200 млрд тенге через 10 лет, притом что у нас тот же самый Минфин занимает под 13% эти 200 млрд? Он их отдал под 0,03%, и он их вернет, так и быть, в Фонд промышленности через 10 лет, если тот доживет до того времени.

Таким образом идет разрушение стоимости.

Обслуживание госдолга сейчас доходит до 13,5% от дохода бюджета за минусом трансфертов из Нацфонда. Но 15% – уже предельная величина, дальше идет неустойчивость. Теперь считайте, вот сейчас у нас 725 млрд пошло на обслуживание госдолга. В бюджете заложено триллион двести – понятное дело, не хватит, придется корректировать, будет около триллиона четырехсот. Любые будущие бюджетные кредитования или финансирование через уставный капитал квазигосударственного сектора – это все будущие обязательства бюджета.

Нужно начинать с того, чтобы жить по средствам и выполнять свои собственные обещания – или по крайней мере обещания своих предшественников.

Нужно четко осознавать, что означают сегодняшние траты бюджета для будущего поколения. Нужно отказаться – пусть это поначалу и болезненно – от всех государственных программ, которые напрямую предоставляют фондирование за счет бюджетных средств, не связанных с рыночной стоимостью денег. Тогда эффективность процентного канала, а потом и кредитного, начнет работать.

Эльдар Шамсутдинов:

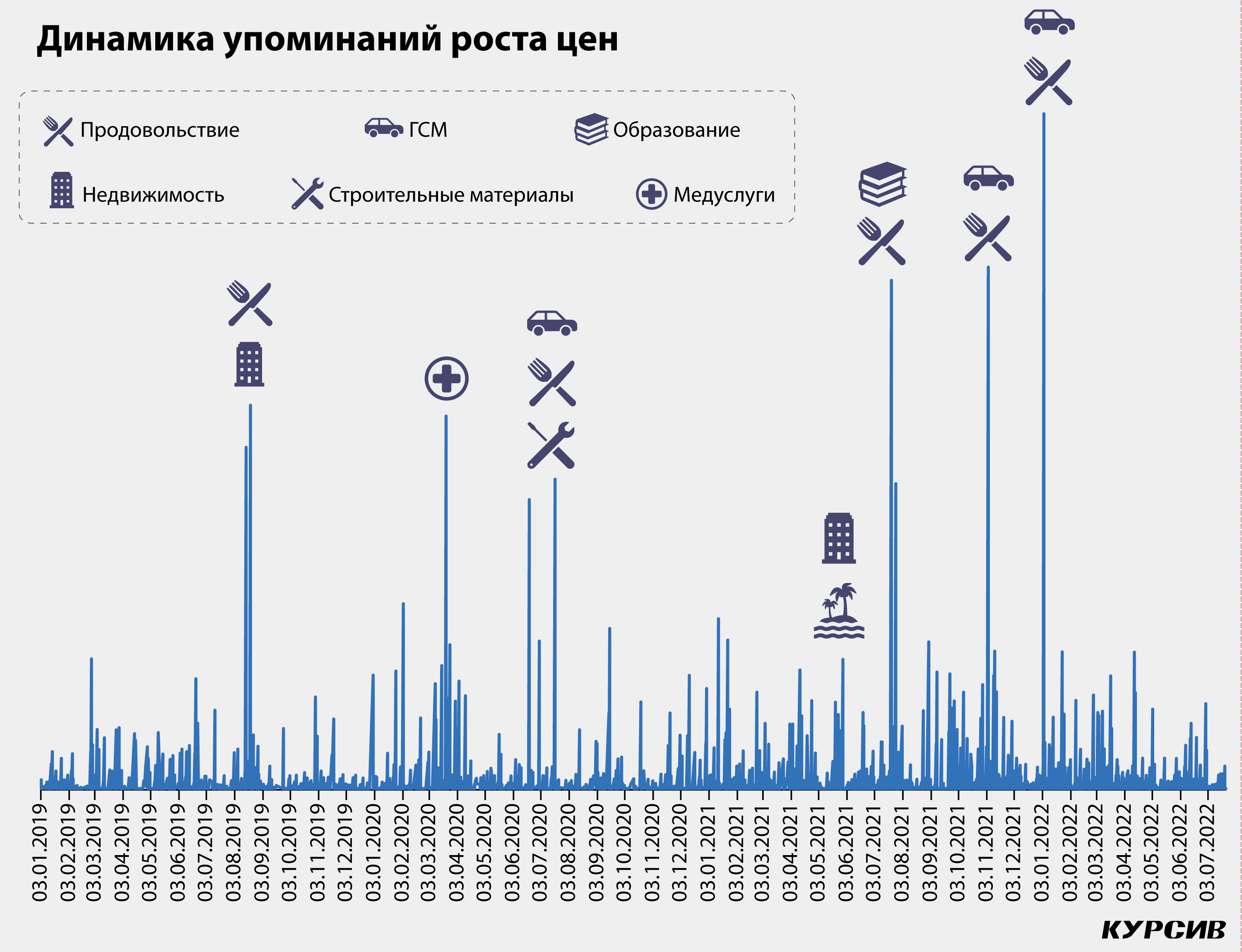

– К упомянутому тут вопросу об альтернативном измерении цен – мы как раз решили самостоятельно замерять инфляционные ожидания и перейти от опросов, которые могут содержать определенные когнитивные искажения, непосредственно к постам и комментариям в фейсбуке, учитывая аккаунты, зарегистрированные в Казахстане, на казахском и русском языках.

Чаще всего люди сетуют на рост продовольственных цен. Есть сезонные всплески. Так, например, в августе – сентябре люди начинают жаловаться на рост цен на образование, в карантин жаловались на рост цен на медуслуги.

В 2020 году стало больше нейтральных упоминаний, но это не значит, что люди радуются росту цен. Скорее они рассчитывают на то, что дальнейшего повышения не предвидится. К 2022 году комментарии сократились в разы, но они стали острее и злее – люди конкретно жалуются на все: выросли в цене сахар, ГСМ, яйца.

И если раньше жаловались женщины, то в 2021 году к ним присоединились мужчины 25–44 лет, вполне реактивная аудитория. К 2022 году аудитория вообще стала очень зрелой мужской – 35–44 года и 45–59 лет.

Интересно, что экспертам верят и именно они формируют ожидания. При этом эксперту совершенно необязательно выступать в СМИ и быть экономистом – достаточно просто иметь определенный социальный капитал. Вчера он рекламировал чемоданы, сегодня он рассказывает про экономику – для нас это нормально, ему доверяют. Главное, чтобы его риторика была интуитивно доступной и немножко непонятной. При этом как только человек называет себя финансистом, доверие к нему резко падает – нужно представляться именно экономистом.

Алмас Чукин:

– Я не просто экономист, я ценовик. Для меня цены – главный сигнал экономики. Высокая цена дает сигнал росту производства, низкая – дает кривую неприбыльности, в этом смысле результат тридцатилетнего подавления цен на газ очевиден. Если мы держим низкие субсидированные цены на газ, который стал косвенной причиной январских событий, поэтому газа в стране-то и нет.

Я постоянно твержу о том, что у нас под экономикой лежит огромная мина, потому что 30 лет политики засыпали острые вопросы деньгами. Там проблема – давайте дадим субсидию, здесь проблема – еще. У нас очень мало что осталось, что не зависело бы от государственного субсидирования или регулирования цен. Когда мы говорим о сегодняшней инфляции, которая, кстати, на мой взгляд, идет вниз, думаю, мы прошли пик и, честно говоря, мы 14% годовых недоберем. Но худшее у нас впереди, если мы начнем размораживать наши цены и возвращать их к реальному уровню. Возьмем последнее решение Минэнерго. Сто литров дизеля в день будут наливать человеку по правам. В принципе, это открытый призыв к жуткой спекуляции и коррупции, то есть 400 – реальная цена, а 200 – в подарок от государства. Я понимаю государство: деваться ему некуда, так как если сегодня задрать цены до 400, то мы получим реакцию похлеще января. Но эта западня нас ждет, и мы к ней так или иначе движемся.

А бюджетные правила – это просто костыль, который мы себе придумываем. Это примерно как алкоголик, пытаясь завязать, устанавливает себе правило «не больше двух рюмок с утра». Тут я полностью согласен с Бахмутовой – она хорошо раскрыла этот диссонанс, когда у нас монетарная политика служит попыткой вылечить фискальную.

Не спасут нас никакие бюджетные правила, потому что мы их тут же нарушим. Кроме того, правила вообще не работают в экономике – в экономике работают умные головы. А вот с господином Ошакбаевым я ни в чем не соглашаюсь уже последние семь лет. Возьмем его любимый тезис про фиксированный курс. Но если фиксироваться к доллару, мы бы приобрели американскую инфляцию. Даже если брать идеальную страну с фиксированным курсом Эмираты, они тем не менее притащили б свои 4%. Фиксированный курс – это не панацея ни от чего.

Галим Хусаинов:

– Вся инфляция завязана на производительности труда. Если темпы нашей производительности будут ниже – а они ниже – тех стран, откуда мы импортируем товар, у нас будет перманентная инфляция, это закон природы.

Любой фиксированный курс в Казахстане неизбежно приведет к девальвации. Мы можем зафиксировать лаг в пять лет – после опять мы опять обесценим валюту. Если мы возьмем исторический отрезок в десять лет, то инфляция была 7,5% – наверное, это и есть наш предел, ниже которого мы никогда не спустимся, что бы ни делал Нацбанк. Дальше нужны структурные реформы, и начинать нужно с институциональной среды – об этом много говорят, но действий мало, по крайней мере банкиры на себе этого не ощущают.

Бюджетные расходы у нас приводят не к росту экономики, а к росту потребления.

Простые вещи производительными не могут быть в теории. Производить 10 тысяч тазиков и миллион тазиков – это разные вещи. В этом смысле мы никогда не будем конкурировать с Китаем. То же самое, когда мы стараемся построить верхнеуровневую экономику, привозить сюда сборочные производства, разлив соков, табак делать.

Это тоже не производительная экономика, и она не принесет нам никакой выгоды. Так мы обходим налоги и пытаемся здесь увеличить спрос, просто идет давление на импорт.

То же самое в строительстве. Если мы стимулируем строительный сектор, мы не можем искусственно покупать квартиры до тех пор, пока не научились зарабатывать.

Мы выдаем дешевые субсидии, но это искусственное наращивание экономики с одноразовым эффектом, мы не получаем никакого мультипликатора. Мы можем свести инфляцию к 10%, даже к 8%, но кредита по запросу бизнесменов под 7% в ближайшие десять лет при текущей политике точно не будет, это невозможно.

Стоимость фондирования напрямую зависит от инфляции. Сабит весьма наглядно рассказал об этом. Однако стоимость риска зависит полностью от институциональной среды – пока мы не сделаем ее нормальной, стоимость риска будет высокой. У нас сейчас в корпоративном секторе стоимость риска минимум 3%, а то и выше. И все идет к тому, чтобы ухудшить среду по взысканию кредитов. Это связано с запретом на взыскание жилья, сложно банкротить, запрещают торги и так далее.

Другая проблема – премии, которые банки закладывают себе как маржу. Но маржа зависит от конкуренции. Но наш суперконцентрированный банковский сектор не позволяет ей развиваться. У нас в стране сейчас осталось 22 банка, причем на первую десятку приходится 95% кредитного портфеля страны. Соответственно, если у меня есть возможность закладывать премию в 5%, я и буду ее закладывать. Только если мой конкурент поставит два, но у меня конкурента нет. Откуда тут взяться дешевому кредиту?

Максим Барышев:

– Большая инфляция – это в первую очередь сигнал населению: покупай сейчас, а то станет дороже. Что говорит увеличение ставки НБ? Наоборот, больше откладывай на потом, экономь. Но это работает в определенных экономиках и при условии, что у населения есть излишек денег. У нас же сейчас 60% закредитованности населения.

Алишер Кожасбаев:

– Я, кстати, во всем согласен с Еленой Леонидовной, кроме одного – что невозможно снизить расходы госбюджета. Я вот возглавляю комиссию по бюджету в Министерстве индустрии, и поверьте, сокращать есть много чего. Я, например, не понимаю смысла существования в нормальной экономике Банка развития Казахстана и особенно его дочерней организации «БРК-Лизинг». Когда Нацбанк пытается стоимость денег увеличить, они, наоборот, создают дисбалансы в экономике.

Инфляция у нас действительно по преимуществу завезенная. Это и неудивительно в условиях, когда 25% всей долларовой массы, когда-либо напечатанной человечеством, эмитированы за последние 24 месяца. Вот мы ее и импортировали.

Пора честно признать, что сегодняшняя инфляция – проблема больше экономическая, а не финансовая, это проблема отрицательного платежного баланса. Я опять-таки согласен с Еленой Леонидовной, что кадровый состав Национального банка выше, чем во многих государственных органах, но тем не менее я иной раз не понимаю их логики, когда читаю в новостях, что Нацбанк собирается снизить какой-то спрос. НБ, видимо, не понимает, как народ живет, и давно на базар не ходил – там никакого спроса снижать не надо. Я понимаю, почему Нацбанк повышает ставку, но я в оппозиции к тотальной рассогласованности государственных политик.

Казахстан – страна с такой маленькой экономикой и такими огромными богатствами – ежегодно прирастает медленнее темпов роста мировой экономики! Что нужно для ускорения? Растить малый и средний бизнес. Нам нужны новые крупные предприятия, не созданные государством, так как они не работают. Нужно, как в нормальных странах, вырастить нормальный МСБ, дать ему стать крупным и выйти на экспорт.

Правительство рапортует о бешеном росте доли МСБ в ВВП. У нас действительно бешеными темпами растет количество зарегистрированных предприятий МСБ. Вот только все это фикция, потому что число занятых людей за все эти годы бешеного роста практически не увеличилось. Кто ж там работает – во всех этих зарегистрированных компаниях? Говорят, что созданы хорошие условия, введен мораторий на проверки, увеличились субсидии. Я вам как практикующий предприниматель скажу, что это полная ерунда – новых предприятий появилось очень мало, это в основном старые возобновили работу. А почему возобновили? Да просто снижается порог по НДС, поэтому приходится доходы делить на разные ипэшки, чтобы порог не переходить – вот и весь рост МСБ в нашей стране. У меня у самого на десять компаний стало больше, что вполне законно.

Я не верю в так называемый индекс производительности труда, поскольку у нас Министерство труда само же его и разработало. Есть куда более внятный показатель – произведенный ВВП в час в долларах. Например, в ЮАР это $22 в час, в России – 26,5, в Южной Корее – 37, в Норвегии – 99. У нас – одиннадцать! Кто тогда обеспечит рост ВВП своими руками? Нам нужно просто фантастически увеличить производительность труда.

Яна Шойбекова:

– Все, что я сегодня слышу, – это верхнеуровневые ощущения от того, что происходит на самом деле. Для того чтобы эффективно развивать бизнес, нужно идти не сверху вниз от показателей, но наоборот – снизу вверх. У нас же на все беды, будь то пандемия или война соседнего государства, один ответ: а давайте бизнес загрузим. Завтра деньги кончатся, ну давайте налоги повысим – все как пять веков назад.

Если посмотреть на сырье как на реальные инвестиции, считаю, что управляют ими совершенно неправильно. А по поводу ставки всем и так понятно: ни один адекватный бизнесмен не пойдет за ставкой в 20%. А субсидии по всем программам закончились еще в марте, господа. Кажется, это называется рекурсия – ходим по кругу, обсуждаем и ничего не решаем. Вместо того, чтобы ходить по кругу, мне кажется, стоит сосредоточиться на правильной циркуляции денег в стране.

Магбат Спанов:

– К вопросу о хождении по кругу. Я живу в эпоху реформ с 86-го года, когда еще был студентом, и, честно говоря, уже подустал. Конечно, все цифры, которые тут прозвучали, они правильные, но мы забываем еще об одной цифре – впервые в Казахстане число бедных превысило 2 млн человек. Впервые появились голодающие, по статистике – 0,7% населения!

О каком росте экономики тут говорить?! Завтра не январь, завтра февраль будет. Не Октябрьcкая пока революция, но все же.

Я всегда был противником амнистии капитала, но, видимо, пришло время вернуться к этой практике: стране категорически не хватает денег. После января часть людей уехала из страны, я их назвал «Дубайский каганат», у них есть деньги, надо с ними договариваться, нужен национальный консенсус, а не сажать и рейдерством заниматься.

Еще один момент – частично ввести частную собственность на землю. Я как политэконом скажу: без этого фактора производства ни о каком росте производительности речи быть не может. Кроме того, мне кажется, пора уже прийти к закрытию «Самрук-Казыны». Получается, у нас три бюджета: республиканский, «Самрук-Казыны» и Нацфонда. Соответственно, правительство себя вольготно чувствует. Надо работать в этом плане. Что до инфляции, то без разницы, завозная она или нет, важна покупательная способность. Нам не нужны дешевые товары, нам нужны доступные товары.

Дэвид Найт:

– 86-й год – это еще куда ни шло. Нынешний уровень мировой инфляции (и даже где-то стагфляции) скорее отбрасывает нас в 70-е. Хорошая новость состоит в том, что сейчас куда больше стран и центральных банков, включая Казахстан, исповедуют принцип таргетирования инфляции. Важно осознавать, что в данном случае промедление смерти подобно – в 70-е годы центральные банки отреагировали на подскочившую инфляцию со значительным опозданием, поэтому спешно введенные тогда ставки были выше и болезненнее для бизнеса и сохранялись дольше. Все можно было бы обставить куда мягче, если бы центробанки спохватились раньше. В современной ситуации все случилось более-менее вовремя, поэтому есть надежда, что мы совладаем с инфляцией в перспективе от года до трех лет.

Рахим Ошакбаев:

– Все это напоминает какую-то борьбу нанайских мальчиков. Вот у нас Досаев был первым вице-министром и утверждал тогда, что во всем Нацбанк виноват, не дает дешевых кредитов экономике. И что же? Как только он сам ушел в Национальный банк, сразу же подтвердилась старая казахская пословица: точка зрения зависит от кочки сидения.

Магбат правильно говорит: население-то беднеет. Эти два миллиона человек, они реально все перевернут, если ничего не изменится. Мы с вами игнорируем ключевого стейкхолдера. В январе у нас уже был февраль – если пользоваться аллюзиями на Февральскую революцию. У нас даже не голландская болезнь, а вид систематической политической коррупции, в которой все госуправление и регулирование подчинено целям создавать преференции определенной группе бенефициаров. Система не сломана, она хорошо работает, просто не в наших интересах, мы с вами всего лишь декорации этой системы. Елена Леонидовна, которая девять лет управляла всем финансовым надзором, сейчас воздевает руки к небу, мол, Нацфонд тратит не пойми на что. Хочется сказать: так ведь Нацфонд тратит на разгребание тех завалов, которые вы же и создавали! Целевой трансферт идет на спасение банков. Вы личной ответственности не чувствуете?

Иными словами, базовая проблема – политическая. Все люди, которые были причастны к управлению экономикой и потерпели фиаско, должны уступить место даже не другим людям, а настоящей значимой дискуссии со здоровым переходом на личности и взыванием к персональной ответственности. Другое дело, что такие дискуссии должны проходить как минимум в парламенте, пока мы не пересоберем нашу систему. Иначе мы встретимся с вами через год с теми же тезисами.