Утрата конкурентоспособности российскими дочерними банками повлекла за собой существенное перераспределение долей на отечественном банковском рынке. Наиболее успешные игроки в этих условиях всего за полгода сумели нарастить свои доли в разных сегментах на величину от двух процентных пунктов и выше.

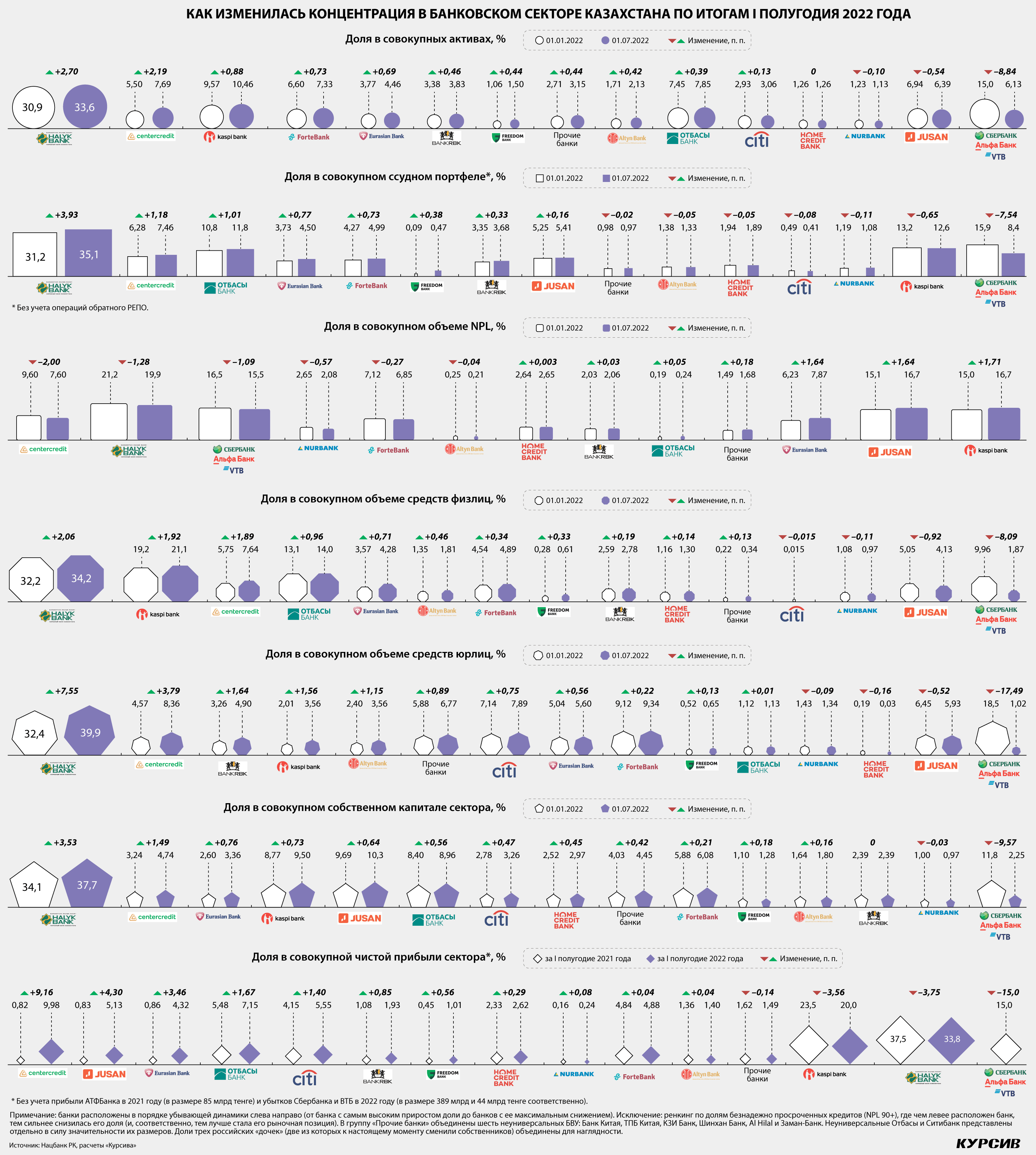

Для большей наглядности того, насколько снизилось влияние подсанкционных российских «дочек» в секторе, «Курсив» объединил показатели Сбера, Альфы и ВТБ и представил их в инфографике как единого игрока. На начало года эти банки сообща контролировали более одной седьмой рыночного пирога почти во всех ключевых сегментах (за исключением рынка розничных депозитов). По истечении полугодия их доля в активах сектора упала с 15 до 6,1% (–8,8 п. п.), в кредитах – с 15,9 до 8,4% (–7,5 п. п.), в средствах юрлиц – с 18,5 до 1% (–17,5 п. п.), в средствах физлиц – с 10 до 1,9% (– 8,1 п. п.), в собственном капитале – с 11,8 до 2,3% (–9,6 п. п.) Что касается финансового результата, то за первую половину прошлого года Сбер, Альфа и ВТБ заработали 15% от общей прибыли сектора. В текущем году Сбер и ВТБ ушли в убыток, в результате суммарная прибыль трех российских «дочек» сложилась отрицательной (–429 млрд тенге за полгода).

На фоне происходящих потрясений больше всех преуспел крупнейший банк страны, который за полгода стал еще крупнее. Доля Халыка в совокупных активах сектора увеличилась на 2,7 п. п. (до 33,6%), в ссудном портфеле – на 3,9 п. п. (до 35,1%), в средствах на счетах физлиц – на 2,1 п. п. (до 34,2%). А самый высокий прирост Халыку обеспечили притоки денег от корпоративных клиентов: доля этого банка на рынке средств юрлиц выросла с 32,4 до 39,9%, или сразу на 7,6 п. п. Таким образом, по состоянию на 1 июля из каждых пяти тенге, лежащих в банках на счетах бизнес-клиентов, два тенге находились в Халыке и только три тенге были распределены между остальными игроками (всего в стране 22 банка).

Чтобы понять ценность этих процентных пунктов, можно сравнить, как менялась доля Халыка, допустим, на рынке средств населения (данный показатель отражает, с одной стороны, степень доверия домохозяйств к банку, с другой – выгодность условий по вкладам и удобство пользования деньгами, если речь идет о карточных счетах).

Накануне поглощения Казкома (июнь 2018-го) доля Халыка на рынке розничных средств составляла 20,6%, месяц спустя она подскочила до 36,8% и под занавес года достигла максимальных 37,9%. Затем в течение трех лет показатель только снижался: 34,0% на начало 2020-го, 33,1% – на начало 2021-го, 32,2% – на начало 2022-го. Таким образом, потеряв 5,7 п. п. за последние три года, в текущем году Халык отыграл существенную часть этих потерь, нарастив свою долю на 2,1 п. п.

Следующим банком, которому удалось заметно повысить свою системную значимость, стал БЦК – во многом благодаря чрезвычайно выгодной сделке по «удочерению» Альфы. Удельный вес БЦК в совокупных активах вырос с 5,5 до 7,7% (+2,2 п. п.), в средствах населения – с 5,8 до 7,6% (+1,9 п. п.), в средствах юрлиц – с 4,6 до 8,4% (+3,8 п. п.). Доля БЦК в совокупном ссуднике увеличилась не столь значительно (на 1,2 п. п., до 7,5%), но все равно этот прирост оказался вторым по величине на рынке (после Халыка). Зато БЦК сразу на 9,2 п. п. (с ничтожных 0,8 до 10%) увеличил свою долю в общей прибыли сектора. Органически банк не смог бы добиться такого роста: из 78,6 млрд тенге, заработанных им в первой половине текущего года, 50 млрд тенге составили дивиденды от купленной Альфы. В августе БЦК сообщил, что получит от новоиспеченной «дочки» еще 30 млрд тенге дивидендов. Однако в последующем доля БЦК в совокупном финансовом результате сектора будет снижаться, потому что органически те же Халык и Kaspi зарабатывают гораздо больше.

Kaspi, в силу своей специализации на рознице, не имел столько шансов на активное участие в переделе рынка, сколько его конкуренты с развитым корпоративным направлением. Тем не менее он нарастил свои доли не только в сегменте вкладов населения, но и в сегменте средств бизнес-клиентов. На рынке розничных депозитов доля Kaspi выросла за полгода на 1,9 п. п. (с 19,2 до 21,1%), по счетам юрлиц прирост составил 1,6 п. п. (с 2 до 3,6%). Что касается доли в совокупных активах, то она подросла на 0,9 п. п. (с 9,6 до 10,5%). Банк сохраняет второе место в списке крупнейших БВУ, однако отставание от лидирующего Халыка за прошедшие полгода увеличилось, а отрыв от догоняющего БЦК уменьшился. А вот часть своей доли в совокупном ссудном портфеле Kaspi потерял: она сократилась на 0,65 п. п. (с 13,2 до 12,6%), и это худшая динамика в секторе (разумеется, без учета подсанкционных игроков). Пока другие банки покупали кредиты, в том числе розничные, у российских «дочек», Kaspi, судя по всему, просто наблюдал за этим процессом. За первое полугодие ссудник Kaspi вырос на 3,6%, тогда как большинство конкурентов прибавили значительно серьезнее. В частности, у Халыка, БЦК, Forte и Евразийского рост кредитных портфелей составил от 20 до 30%.

Помимо российских «дочек» в секторе есть еще два банка, у которых доля в совокупных активах снизилась. У Jusan снижение составило 0,54 п. п. (с 6,9 до 6,4%), у Нурбанка – 0,1 п. п.

(с 1,2 до 1,1%). Данная динамика объясняется тем, что оба этих банка с начала года испытывают оттоки клиентских средств. Доля Jusan на рынке розничных счетов и депозитов сократилась за полгода на 0,9 п. п., по корпоративным счетам – на 0,5 п. п. У Нурбанка соответствующие доли уменьшились на 0,11 и 0,09 п. п.

Отсюда следует, что физлица и компании, которых санкции заставили закрыть счета в российских «дочках», не предпочли Jusan и Нурбанк в качестве замены. Более того, из этих банков забирали средства их собственные клиенты, что трудно объяснить чем-либо иным, чем январскими беспорядками в стране и их политическими последствиями в контексте неопределенности перспектив конечных собственников этих БВУ.

В целом сложившуюся на 1 июля расстановку сил в секторе можно охарактеризовать как некое «новое равновесие». На балансе бывшей Альфы (которая будет присоединена к БЦК) оставалось 156 млрд тенге кредитов (0,74% от совокупного ссудника) и 60 млрд тенге клиентских средств (0,23% от всех денег клиентов в системе). Даже если эти доли полностью достанутся БЦК, существенно его позиции (и без того усиленные) они не улучшат. Съежившийся до карликовых размеров ВТБ вряд ли сможет удивить чем-то рынок в условиях, пока действуют санкции (а конца этому процессу не видно). А вот от кого можно ожидать сюрпризов (неизвестно, с каким знаком), так это от Сбера, который на днях официально перешел в собственность холдинга «Байтерек».

Клиентских средств здесь тоже почти не осталось (1,1% от общего объема в системе), зато кредитный портфель остается очень внушительным (1,5 трлн тенге, или 7,1% от совокупного ссудника). Интрига заключается в том, как долго намерен управлять «Байтерек» (читай: государство) своей новоиспеченной «дочкой», в рамках какой стратегии он намерен ее развивать и будет ли это развитие строиться на рыночных принципах.