В июле банковская система страны ощутила мощный приток средств от корпоративных клиентов: за месяц остатки на счетах юрлиц выросли сразу на 7,2%. Прибыль сектора, без учета подсанкционных игроков, увеличилась год к году почти на 60%. «Курсив» изучил свежую статистику Нацбанка.

Фондирование: юрлица

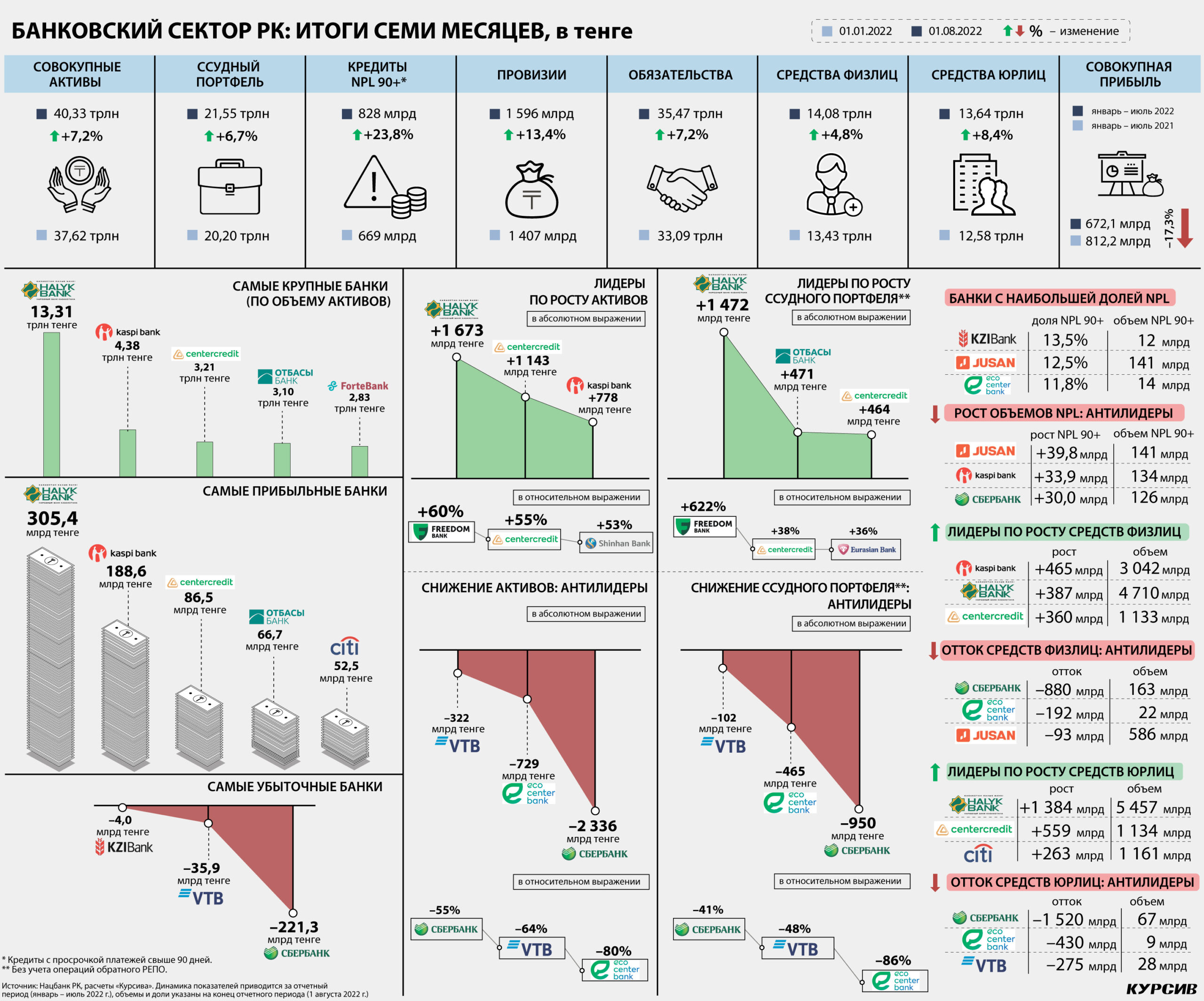

В номинальном выражении корпоративные счета и вклады в системе растут высокими темпами уже два месяца подряд. После того как с января по май их объем просел на 890 млрд тенге (с 12,6 трлн до 11,7 трлн), в июне за счет прироста на 1,04 трлн все предыдущее снижение было, казалось бы, отыграно. Однако стремительная июньская динамика (+8,9%) была во многом не следствием новых денежных притоков, а результатом резкого ослабления тенге (на 13,4% за месяц) и соответствующей курсовой переоценкой валютных средств компаний. В июле тенге вел себя относительно стабильно, подешевев к доллару лишь на 1,44%. Поэтому июльский номинальный прирост в размере 912 млрд тенге (+7,2%) можно с допустимой погрешностью считать равным чистому притоку в реальном выражении.

В разрезе отдельных БВУ наибольший урожай в июле собрали три игрока. В Халыке средства юрлиц выросли на 375 млрд тенге за месяц, в Ситибанке – на 157 млрд, в Евразийском – на 141 млрд. Их доля в общем нетто-притоке составила почти 74%. Далее идут Forte (+76 млрд тенге) и БЦК (+69 млрд), причем последний прирастает уже не за счет своей новой «дочки»: большинство бизнес-клиентов бывшей Альфы вывели оттуда деньги до наступления лета. Умеренный рост продемонстрировали Kaspi (+46 млрд), Алтын (+26 млрд), Нурбанк (+25 млрд) и Банк Фридом Финанс (+21 млрд). И даже в подсанкционном ВТБ показатель увеличился на 6,4 млрд тенге.

На фоне высокого совокупного роста в секторе имеется шесть банков (в том числе четыре участника AQR), у которых средства юрлиц в июле снизились. В бывшей Альфе, где по состоянию на начало июля бизнес-клиенты держали лишь 11 млрд тенге, номинальный нетто-отток составил 2 млрд. В Bank RBK остатки на счетах юрлиц сократились на 1,9 млрд. Из подсанкционного Сбера компании забрали 30 млрд. А худшую динамику месяца (–52 млрд) продемонстрировал Jusan.

Что касается динамики с начала года, то в целом средства юрлиц в системе выросли на 1,06 трлн тенге, или на 8,4% (тенге за этот период ослабел на 10,5%). Явным лидером по привлечению корпоративных вкладов является Халык (+1,4 трлн тенге за семь месяцев), за которым с заметным отставанием расположился БЦК (+559 млрд). Шесть игроков преодолели планку прироста в 100 млрд тенге: Ситибанк (+263 млрд), Kaspi (+247 млрд), Евразийский (+220 млрд), Bank RBK (+212 млрд), Алтын (+176 млрд) и Forte (+117 млрд). Из универсальных банков прибавили также Фридом (+38 млрд) и Нурбанк (+16 млрд).

У пяти участников AQR по итогам семи месяцев произошли оттоки. Подсанкционные банки потеряли почти всех своих вкладчиков: в бывшей Альфе средства юрлиц сократились на 98%, в Сбере – на 96%, в ВТБ – на 91% (суммы оттоков в абсолютном выражении см. в инфографике). Косвенно санкции ударили по Хоум Кредиту, откуда бизнес-клиенты забрали свои деньги из-за временного отсутствия международных рейтингов: остатки на счетах юрлиц здесь уменьшились на 19 млрд тенге, или на 79%. Единственным неподсанкционным игроком, допустившим отток корпоративных средств, стал Jusan, где объем вкладов юрлиц просел на 108 млрд тенге, или на 13,4%.

Фондирование: физлица

Население в июле пополняло свои банковские счета значительно менее активно, чем компании. За месяц совокупный приток розничных средств составил 368 млрд тенге, или 2,7%. Для сравнения: в июне вклады физлиц номинально выросли на 1 трлн тенге (+7,9%), но июньский прирост был во многом сформирован за счет валютной переоценки.

Лучшую динамику привлечения в июле продемонстрировал Kaspi, где остатки на счетах физлиц увеличились на 149 млрд тенге. Второй результат показал БЦК (+85 млрд за месяц). За ними с примерно одинаковым приростом расположились Хоум Кредит (+37 млрд), Евразийский (+32 млрд) и Фридом (+30 млрд). Далее идет компактная группа из четырех игроков: Алтын (+19,2 млрд), Jusan (+19,1 млрд), Bank RBK (+18,3 млрд) и Халык (+16,4 млрд). Замыкает список банков с положительной динамикой Forte (+6,9 млрд).

В подсанкционных организациях оттоки розничных средств в июле продолжились: бывшая Альфа (–28 млрд тенге), Сбер (–22 млрд), ВТБ (–7 млрд). Единственным игроком, не находящимся под санкциями, но допустившим оттоки, стал Нурбанк (–1,3 млрд).

За период с начала года вклады физлиц в секторе номинально увеличились на 644 млрд тенге (с 13,4 трлн до 14,1 трлн), или на 4,8%. В тройку лидеров прироста вошли Kaspi (+465 млрд за семь месяцев), Халык (+387 млрд) и БЦК (+360 млрд). Четвертое место занял Евразийский (+139 млрд). Положительной динамики, если ограничиться универсальными банками, добились также Алтын (+86 млрд), Фридом (+76 млрд), Forte (+67 млрд), Хоум Кредит (+60 млрд) и Bank RBK (+52 млрд).

Что касается оттоков, то они произошли у пяти игроков. В относительном выражении худшую динамику ожидаемо демонстрируют бывшая Альфа (–90% с начала года), Сбер (–84%) и ВТБ (–83%). Помимо них аутсайдерами ренкинга являются Нурбанк и Jusan. В Нурбанке средства физлиц за семь месяцев сократились на 13 млрд тенге, или на 8,9%. Со счетов в Jusan население забрало на нетто-основе 93 млрд тенге, в результате его розничный депозитный портфель просел на 13,6%.

Активы

Активы сектора с начала года выросли на 7,2% (+2,7 трлн тенге), в том числе в июле рост составил 2,8% (+1,1 трлн тенге). Единственным игроком (не считая подсанкционных), у кого активы в июле снизились, стал Forte (–45 млрд тенге за месяц). И наоборот, наибольшего месячного прироста добился Kaspi (+278 млрд).

За весь отчетный период лучшую динамику активов в абсолютном выражении показывают Халык (+1,7 трлн тенге за семь месяцев) и БЦК (+1,1 трлн). Существенно прибавили также Kaspi (+778 млрд) и Евразийский (+557 млрд). За ними с достаточно высокой плотностью следуют Forte (+347 млрд), Отбасы (+299 млрд), Bank RBK (+261 млрд), Алтын (+256 млрд), Сити (+248 млрд) и Фридом (+238 млрд). Прирост Хоум Кредита выглядит скромнее (+88 млрд), Нурбанк почти не растет (+7 млрд). И если на старте года Хоум Кредит и Нурбанк по своим размерам были крупнее Фридома, то сейчас уже Фридом опережает их в ренкинге крупнейших БВУ.

У четырех игроков, включая трех подсанкционных, активы по итогам семи месяцев уменьшились. Динамика Сбера, ВТБ и бывшей Альфы представлена в инфографике. Четвертым банком в этом списке антилидеров стал Jusan (–79 млрд тенге).

Кредиты

Совокупный ссудник сектора (включая обратное РЕПО и межбанковские займы) увеличился с начала года на 6,7% (+1,35 трлн тенге), в том числе в июле – на 1,1% (+240 млрд). Собственно клиентское кредитование (если вычесть сделки РЕПО и пренебречь межбанком) выросло сильнее – на 10,6% за семь месяцев (с 19,35 трлн до 21,40 трлн тенге).

По абсолютному приросту портфеля (здесь и далее – без учета РЕПО) безоговорочным лидером является Халык (+1,5 трлн тенге с начала года). За ним идут Отбасы (+471 млрд) и БЦК (+464 млрд). Далее расположились Евразийский (+263 млрд), Kaspi (+253 млрд) и Forte (+222 млрд), причем Kaspi активизировался именно в июле, продемонстрировав в этом месяце лучшую динамику кредитования на рынке (+162 млрд). Планку в 100 млрд тенге прироста преодолели еще три игрока: Bank RBK (+128 млрд), Jusan (+105 млрд) и Фридом (+104 млрд). Достаточно скромно наращивают свои портфели Хоум Кредит (+31 млрд), Алтын (+29 млрд) и Нурбанк (+13 млрд). Отрицательную динамику среди универсальных БВУ показывают только три подсанкционных банка.

Определенную тревогу вызывает опережающий рост безнадежно просроченных займов (NPL). С августа прошлого года их объем в системе падал на протяжении пяти месяцев подряд и к концу года достиг минимума (669 млрд тенге, или 3,3% от совокупного ссудника). В текущем году просрочка, наоборот, ежемесячно растет: на 1 августа объем дефолтных кредитов составил 828 млрд тенге, увеличившись за семь месяцев на 159 млрд (+24%). Хотя в целом по системе доля NPL продолжает оставаться низкой (3,84%), у отдельных игроков дисциплина заемщиков испортилась заметно.

Худшую динамику NPL демонстрируют четыре банка: Jusan (+40 млрд тенге с начала года), Kaspi (+34 млрд), Сбер (+30 млрд) и Евразийский (+24 млрд). В Сбере весь этот нежелательный прирост сформировался именно в июле и, как сообщили «Курсиву» в пресс-службе, объясняется просроченным долгом одного крупного корпоративного заемщика.

«С ним велись переговоры по проведению реструктуризации. В августе клиент возобновил погашение по обновленному графику и был исключен из списка NPL», – рассказали в Сбере.

Евразийский тоже подводят отдельные бизнес-клиенты, а нарушение ими графика платежей банк объясняет «общим ухудшением внешних макроэкономических условий».

«Прирост NPL в основном складывается за счет корпоративных заемщиков, по которым уровень кредитного риска абсорбирован в полной мере», – отметили в пресс-службе банка.

В Jusan доля юрлиц и физлиц в структуре прироста NPL составляет 77 и 23% соответственно, сообщили в пресс-службе банка. В банке уточнили, что основные проблемы по-прежнему создает «старый» портфель, доставшийся от Цесны и АТФ. Кроме того, возникла новая просрочка в розничном сегменте в результате «активного беззалогового кредитования в конце 2021-го и в мае 2022 года».

«Данный сегмент имеет исходно повышенный уровень неработающих займов. Указанные риски были ожидаемы, с созданием соответствующих провизий», – подчеркнули в Jusan.

В пресс-службе Kaspi предложили обратить внимание на то, что за последние годы уровень NPL в банке упал с 8,14% (начало 2019-го) до 3,91% (начало 2022-го), что наглядно свидетельствует об улучшении качества портфеля. «Показатель на начало 2022 года был аномально низким, что объясняется постепенным выходом из пандемийного периода. В течение 2022 года показатель был нормализован», – прокомментировали в Kaspi.

В пресс-службе регулятора «Курсиву» сообщили, что главная причина наблюдаемого прироста NPL – нарастание геополитической неопределенности, повлекшее за собой ограничения логистических поставок и валютную переоценку, при этом доля NPL находится в пределах исторического минимума. По сведениям АРРФР, банки с опережающим графиком выполняют индивидуальные планы по снижению уровня неработающих активов: на сегодня эти планы, согласно которым объем стрессовых активов в секторе должен сократиться с 2,7 трлн тенге в 2020 году до 0,9 трлн тенге в 2026-м, исполнены на 59%. Дополнительно в текущем году банки приняли индивидуальные планы по сокращению проблемных займов в розничном сегменте. «Данными мероприятиями планируется охватить порядка 634 тыс. заемщиков-физлиц на сумму 331 млрд тенге, в том числе путем полного или частичного прощения задолженности по займам», – проинформировали в АРРФР.

Прибыль

Совокупная прибыль сектора сократилась в годовом выражении на 17,3% (с 812 млрд тенге за семь месяцев 2021-го до 672 млрд в 2022-м), однако линейно сравнивать показатели прошлого и нынешнего года не совсем корректно. Во-первых, год назад в статистике еще фигурировал АТФБанк, чей вклад в общую прибыль (в основном за счет высвобождения провизий, сформированных в рамках сделки с Jusan) составил 127 млрд тенге, что сопоставимо с финансовым результатом Kaspi (165 млрд). Для сравнения: сам Jusan за семь месяцев прошлого года заработал лишь 8,5 млрд тенге.

Во-вторых, в текущем году суммарный результат сектора оказался сильно подпорчен «черным лебедем» в лице антироссийских санкций. Сбер ушел в убыток на 221 млрд тенге после прошлогодней прибыли в размере 78 млрд. Убыток ВТБ, год назад заработавшего 5 млрд тенге, в этом году составил 36 млрд. Прибыль Альфы снизилась с 21 млрд тенге за семь месяцев 2021 года до 6,6 млрд в 2022-м (при этом Альфа дважды выплатила дивиденды материнскому БЦК на общую сумму 80 млрд тенге). Если очистить совокупную прибыль сектора от результатов АТФ и трех российских «дочек», то для 19 оставшихся игроков динамика получится более чем оптимистичной: их общий чистый доход год к году вырос на 341 млрд тенге (с 582 млрд до 923 млрд), или на 58,6%.

В абсолютном выражении наибольшего прироста прибыли добился БЦК (+80 млрд тенге к результату годичной давности), за которым идет Халык (+51 млрд). А вот следующие две строчки занимают банки, которые раньше, до провозглашения курса на строительство «нового Казахстана», не отличались особой эффективностью. Евразийский нарастил прибыль почти в девять раз (с 5,2 млрд до 45,6 млрд), Jusan – почти шестикратно (с 8,5 млрд до 47 млрд). БЦК тоже можно отнести к этому списку: год назад он заработал всего 6,7 млрд тенге, а в текущем году, даже без учета дивидендов от Альфы, его прибыль возросла до 36,5 млрд, или в 5,5 раза.

На фоне этого трио не очень впечатляет даже динамика Kaspi, который улучшил свой прошлогодний финансовый результат на 24 млрд тенге, или на 14,6%. Возможно, Kaspi прибавляет меньше конкурентов из-за снижения кредитной активности. С начала года его ссудник вырос на 10%, опередив по темпам роста только Хоум Кредит (+8,3%) и Нурбанк (+5,6%). При этом в секторе есть игроки, которые растут в два и даже в три раза быстрее. Например, в Евразийском кредитный портфель увеличился на 36%, в Forte – на 27%, в Халыке – на 24%, в Bank RBK – на 20%. С другой стороны, в абсолютном выражении Kaspi по-прежнему зарабатывает несопоставимо больше остальных партнеров по цеху (кроме Халыка). Например, в июле прибыль Kaspi составила 31 млрд тенге, и это больше, чем заработали Евразийский, Forte и БЦК вместе взятые (29,5 млрд).