Что мешает Air Astana выйти на листинг

В 2011 году Air Astana попала в список приватизируемых компаний. С тех пор ее неоднократно включали в планы приватизации через «Народное IPO». 15 сентября глава «Самрук-Казыны» опять заявил, что компания готова к листингу. Но при существующей структуре собственности IPO авиаперевозчика может так и остаться лишь намерением.

Блокирующий механизм

В 2001 году, когда правительство Казахстана и британская оборонная компания BAE Systems создали Air Astana, каждый из собственников владел 50% акций авиаперевозчика. Сейчас у Фонда национального благосостояния «Самрук-Казына» (читай: у правительства РК) 51%, а у BAE Systems – 49%.

Однако этот «двухпроцентный» перевес не дает возможности фонду самостоятельно принимать решение об IPO. В уставе Air Astana указано, что размещение объявленных акций производится по решению собрания акционеров.

«25% акций достаточно, чтобы заблокировать любые решения в компании. У BAE System 49%. Такая доля позволяет существенным образом влиять на корпоративные решения в Air Astana», – напоминает Данияр Темирбаев, исполнительный директор Qazaq Association of Minority Shareholders (QAMS).

Переговоры со вторым акционером о листинге компании длятся уже много лет – с 2011 года, когда Air Astana внесли в приватизационный список. В 2012 году заместитель главы «Самрук-Казыны» Куандык Бишимбаев говорил, что частный акционер еще не дал своего согласия на размещение бумаг компании.

Позже власти Казахстана стали периодически озвучивать информацию, что BAE Systems готов вывести часть своего пакета на листинг. «Для нас очень принципиальна координация со вторым акционером, то есть от них в настоящий момент мы уже получили предварительное согласие на такое же размещение части своего пакета акций», – говорил в 2019 году Алмасадам Саткалиев, работавший тогда руководителем дирекции по управлению активами АО «Самрук-Казына».

Какая сейчас позиция у частного акционера, неизвестно. «Самрук-Казына» на запрос «Курсива» не ответил. Пресс-служба BAE Systems обещала прокомментировать ситуацию, но до выхода газеты в печать редакция ответа не получила.

Безвоздушное пространство

С 2011 года казахстанская сторона обнародовала несколько схем размещения. Например, в 2012 году «Самрук-Казына» собирался продать 10–15% акций, предварительно выкупив весь «британский» пакет, чтобы сохранить за собой контроль. Но эта сделка не состоялась.

Позже появилась идея выводить по 50% от доли каждого акционера. В таком случае у BAE Systems останется 24%, у госфонда – 26%, у казахстанцев в руках (если это будет «Народное IPO») должно оказаться 25%, остальные – у любых других инвесторов.

«Но при размещении должны быть соблюдены условия, предотвращающие концентрацию free float в одних руках. Скорее всего, предусмотрят такой вариант – у биржи для этого есть разные механизмы», – говорит Темирбаев.

В 2019-м «написали» еще один сценарий первичного размещения – с дополнительной эмиссией акций. «Так называемый механизм «кэш-ин», который позволит деньги от эмиссии хотя бы частично сохранить для реализации текущих инвестиционных потребностей компании», – объяснял Саткалиев.

При таком варианте, комментирует Темирбаев, акционеры не продают свои пакеты, а происходит выпуск новых акций. «В этом случае компания получает дополнительный капитал, то есть бенефициаром этого IPO станет сама Air Astana. «Самрук-Казына» и BAE Systems должны будут отказаться от права преимущественной покупки бумаг. Их доля, конечно же, размоется», – отметил исполнительный директор QAMS.

При любом сценарии ключевым моментом всегда остается «доминирование» фонда «Самрук-Казына» (и шире – инвесторов из Казахстана) над BAE Systems. Фонд не ответил на запрос «Курсива», для чего это необходимо.

Однако объяснение можно найти в многочисленных соглашениях правительства РК с другими странами о воздушном сообщении. «Общим местом» для них является условие, чтобы авиакомпания, которая осуществляет международные перелеты, принадлежала Казахстану или казахстанцам.

«Каждая Договаривающаяся Сторона будет иметь право отказать в предоставлении разрешения на полеты, когда [другая сторона] не имеет доказательств того, что преимущественное владение и действительный контроль над этим авиапредприятием(ями) принадлежат Договаривающейся Стороне, назначившей это авиапредприятие(я), ее органам или гражданам» – это цитата из соглашения между кабминами Казахстана и Узбекистана.

Сигнальные огни

С вопросом, где может пройти размещение Air Astana, больше определенности. «Планируем таргетировать международное IPO», – сказал 15 сентября председатель правления АО «Самрук-Казына» Алмасадам Саткалиев.

«Скорее всего, был предложен вариант размещаться только на внутреннем рынке. Однако BAE System, наверное, как компромиссный вариант предложил: «Да, мы соглашаемся, но тогда параллельно должно быть и IPO на международном рынке», – предполагает Данияр Темирбаев.

Двойное размещение пройдет, вероятнее всего, в Казахстане и Лондоне – «в поле видимости» британского акционера.

Точных сроков размещения Саткалиев не озвучил. Лишь сказал, что это произойдет, «как только восстановятся международные рынки». Что глава «Самрук-Казыны» будет считать однозначным восстановлением, неясно. «Курсиву» до момента выхода материала ФНБ не ответил на этот вопрос.

По мнению Темирбаева, главным сигналом станет изменение политики в отношении процентных ставок со стороны центральных банков западных стран, прежде всего США, ЕС и Великобритании.

«В какой-то момент они должны остановиться и не повышать дальше процентные ставки, – говорит Данияр Темирбаев. – Сейчас рынки в ожидании. Непонятно, насколько сильно и как долго будут повышать процентные ставки регуляторы западных стран. Другой вопрос заключается в том, как долго просуществуют повышенные ставки. Это очень важные вопросы. Если хоть какая-то определенность по этим вопросам будет, тогда это будет первым сигналом для выведения на IPO акций Air Astana».

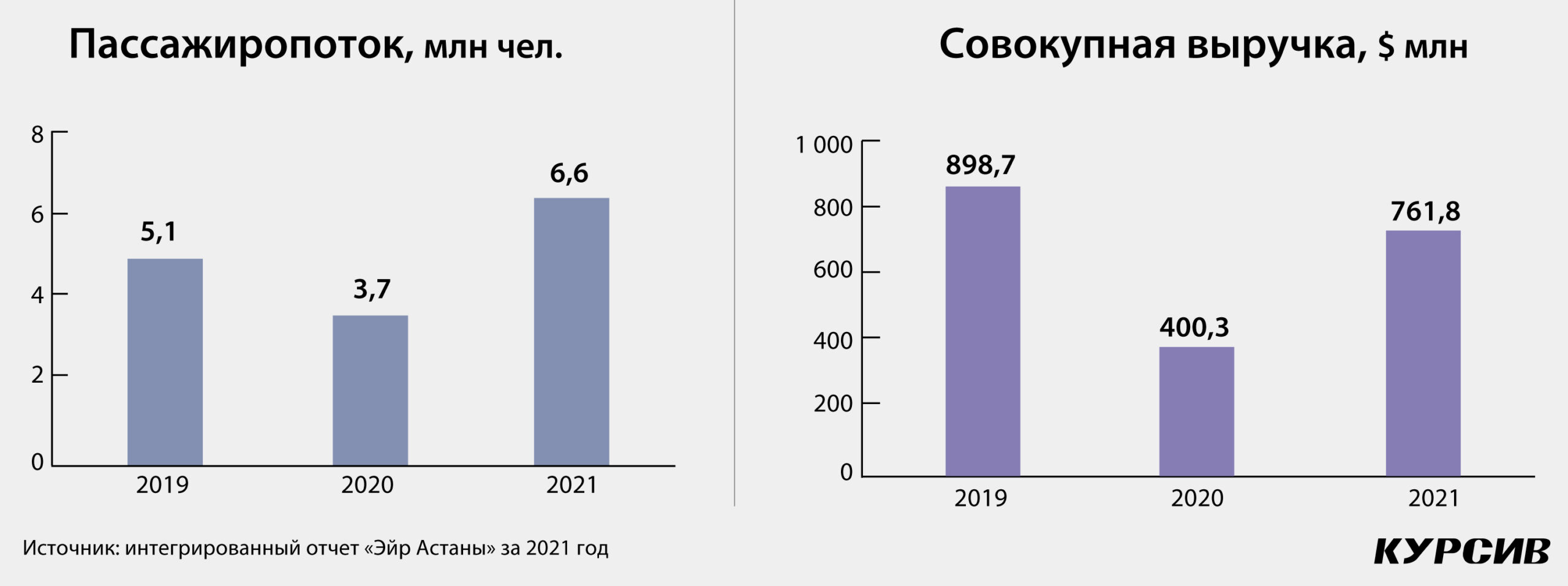

Вторым сигналом эксперт называет улучшение экономики авиаперелетов. При нынешней стоимости нефти и авиакеросина позитивных изменений ждать не приходится.

«Единственное, что я точно знаю, сроки IPO обозначили не на этот год, – делится информацией Темирбаев. – По-моему, это будет не раньше чем в 2023 году, а возможно, и в 2024-м».