Более половины мирового облигационного долга номинировано в долларах США. Решения ФРС определяют конфигурацию процентных ставок в долларах США и оказывают непосредственное влияние на формирование кривой доходности по американским казначейским обязательствам, на которые ориентируется международный рынок еврооблигаций.

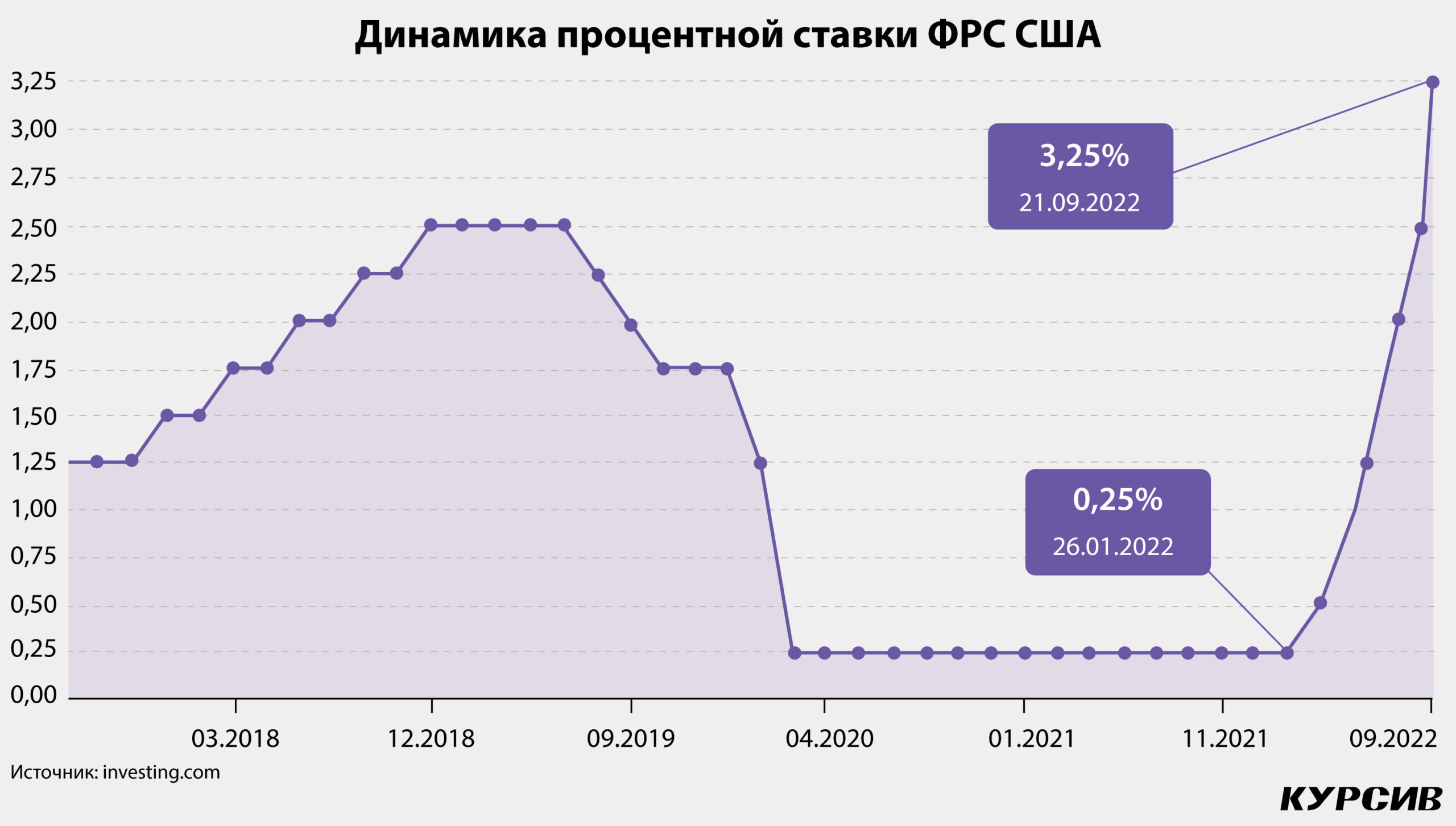

В 2022 году стартовал очередной цикл повышения процентных ставок с исторических минимумов. В этом году регулятор уже пять раз повышал процентную ставку (последний раз 21 октября – на 0,75%, до 3,25%). Ключевая ставка США уже превысила значения 2018–2019 годов и находится на самом высоком уровне со времен финансового кризиса 2008 года.

Влияние с запозданием

Исторически сложилось так, что ФРС действовала медленно и обдуманно, постепенно повышая или понижая ставки на четверть процентного пункта. Исключения составляли масштабные чрезвычайные ситуации, такие как теракты 11 сентября или финансовый кризис, который положил начало Великой рецессии. И действительно, в начале пандемии коронавируса ФРС снизила ставки почти до нуля в рамках программы спасения.

В прошлом году ФРС вообще воздержалась от повышения ставок и начала повышать ставки в марте этого года. Сейчас она находится на пути к тому, чтобы вывести показатель за пределы «нейтральной» зоны примерно в 2,5%, где ставки не замедляют и не стимулируют экономику, и на «ограничительную территорию», которая ослабляет потребительский спрос и снижает инфляцию.

Чрезмерное повышение процентных ставок также означает усиление риска того, что экономика вскоре может быть втянута в рецессию. Влияние повышения ставок любого масштаба на экономику происходит с запаздыванием, поэтому даже первое осторожное повышение ставки с марта, возможно, еще не возымело эффекта, не говоря уже о гораздо более серьезных повышениях, которые последовали за этим. Действия ФРС уже приводят к повышению ставок по ипотечным кредитам и заставляют экономистов понижать прогнозы роста. Но в полной мере масштабные повышения ставок ФРС все равно не проявят себя до конца этого года или 2023 года.

Итоги заседания Федеральной резервной системы 21 октября – третье подряд масштабное повышение процентной ставки на 75 базисных пунктов – до нового целевого диапазона от 3 до 3,25%. До конца года ставка может достигнуть 4,4%, ожидают в ФРС. Основатель крупнейшего в мире хедж-фонда Bridgewater Associates Рэй Далио не исключает дальнейшего роста ставки до 6%. Единственное, что почти наверняка побудит ФРС снизить ставки, – рецессия, поскольку сокращающаяся экономика обычно подавляет спрос и останавливает рост цен.

Помимо резкого повышения процентных ставок ФРС проводит «количественное ужесточение». Так, с 1 июня Федрезерв каждый месяц продает казначейские облигации на сумму $30 млрд и ипотечные – на $17,5 млрд. В сентябре объем продаж планово увеличен – до $60 млрд для казначейских и $35 млрд для ипотечных бумаг. ФРС ускорение сворачивания баланса не планирует.

Инфляция правит бал

Виной ужесточения денежно-кредитной политики ФРС является инфляция, которая почти не демонстрирует признаков улучшения. Инвесторы были шокированы неожиданным ростом потребительских цен в США в августе, особенно по таким статьям расходов, как жилье и продукты питания.

Индекс потребительских цен, опубликованный Министерством труда США 13 сентября, вырос на 0,1% в августе – выше ожиданий экономистов, которые ждали падения на 0,1% после паузы, зарегистрированной в июле. Снижение цен на энергоносители не помогло полностью компенсировать увеличение расходов на услуги и другие категории расходов.

В годовом исчислении общая инфляция составила 8,3% по сравнению с 8,5% в июле. То есть показатель все еще близок к максимуму последних 40 лет и превышает более чем в три раза целевой уровень 2%.

Удивительный скачок произошел несмотря на падение цен на бензин в последние месяцы. Ранее они превысили рекордные $5 за галлон в начале лета после взлета цен на нефть. По данным Американской автомобильной ассоциации, текущий средний показатель по стране составляет $3,70. Но тенденция снижения цен на бензин может не сохраниться, особенно если энергоносители еще подорожают в конце года.

Однако базовый индекс потребительских цен (после исключения цен на энергоносители и продукты питания) вырос еще больше. В период с июля по август он увеличился на 0,6%, что соответствует ежегодному увеличению на 6,3%. Это больше, чем 5,9%, зарегистрированных в предыдущий период.

Проблемы с инфляцией в США настолько серьезные, что в августе был принят специальный закон о снижении инфляции – пакет мер, который включает стимулы для экологически чистой энергии и увеличивает некоторые налоги для богатых и крупных компаний. Хотя экономисты не верят, что законодательство окажет немедленное влияние на инфляцию, однако оно может ослабить ценовое давление в долгосрочной перспективе.

Тревожная кривая

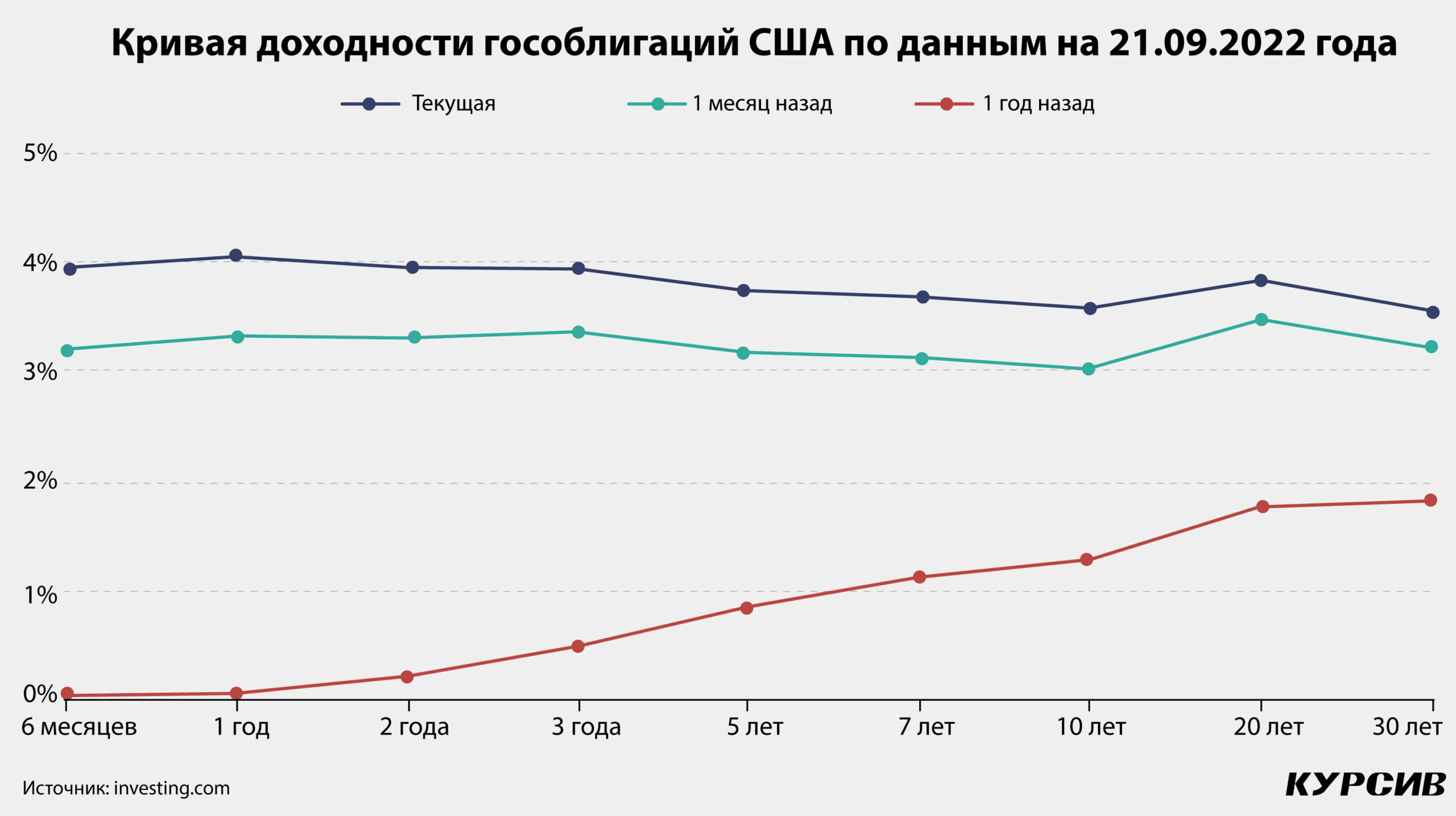

Кривая доходности гособлигаций США (US yield curve) в своей самой простой форме – кривая, соединяющая ставки доходности по облигациям Казначейства США со сроком погашения от 3 месяцев до 30 лет. Инструмент годится как бенчмарк для оценки стоимости других долговых инструментов стран в качестве показателя целевой безрисковой доходности. Риск дефолта по долговым бумагам правительства США близок к нулю. ФРС не имеет прямого влияния на «длинный» конец кривой, зато «короткий» полностью определяется ее политикой. Соответственно, когда денежные власти переходят к «нормализации» политики, они поднимают ключевую ставку, но «автоматического» подъема доходностей по длинным бумагам может и не произойти. Долговой рынок переносит прогнозы по ставкам на повышение доходностей облигаций США, что происходит за счет снижения их котировок.

На данный момент кривая доходности гособлигаций США отчетливо показывает кратный рост доходностей казначейских облигаций по всей длине. При этом краткосрочные облигации выросли в доходности сильнее долгосрочных. С момента начала ужесточения денежно-кредитной политики и повышения ставок в сравнении с прошлыми данными кривая преимущественно приняла плоский вид. При плоской кривой процентные ставки по коротким бумагам (до года) находятся на уровне с более длинными бумагами. Это значит, что доходности по длинным бумагам «не успевают» расти вслед за повышением ключевой ставки, и спред между длинными и короткими бумагами уменьшается. Уплощающаяся кривая – это уже тревожный сигнал для ФРС. Она указывает на риски возникновения рецессии в США и отражает критическое восприятие инвесторов дальнейшего повышения ставок, что может повлечь за собой инверсию кривой.

Отрастили доходность

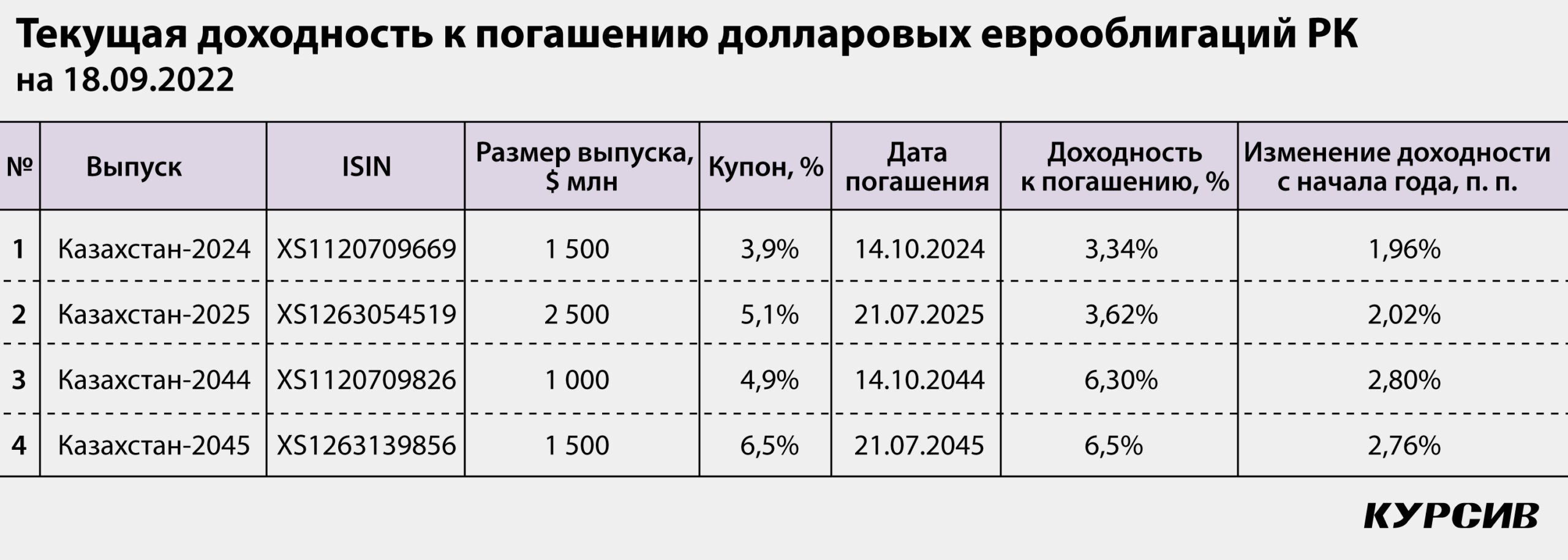

Резкое повышение ставок ФРС, вызвавшее рост доходностей казначейских облигаций США, привело к существенному росту доходностей долларовых еврооблигаций РК. Больше всего потеряли в цене и, соответственно, выросли в доходности долгосрочные еврооблигации РК с погашением в 2044 и 2045 годах. Так, доходность облигаций Казахстан-2044 выросла с начала года на 2,8% и составляет на текущую дату 6,30% годовых. Доходность облигаций Казахстан-2045 выросла с начала года на 2,76% и достигла 6,52% годовых.