Британский акционер прокомментировал IPO авиаперевозчика Air Astana

Согласен ли иностранный владелец 49% акций Air Astana, чтобы компания вышла на биржу? Это ключевой вопрос, ответ на который определит будущее перевозчика. Казахстанский собственник компании «Самрук-Казына» сообщал, что договоренности с BAE Systems достигнуты. Пресс-служба британского акционера ответила на запрос «Курсива», так ли это на самом деле.

В 2001 году, когда правительство Казахстана и британская оборонная компания BAE Systems создали Air Astana, каждому из собственников принадлежало по половине акций авиаперевозчика. Теперь Фонд национального благосостояния «Самрук-Казына» (от имени правительства) владеет 51% акций, а BAE Systems – 49%. Последнему это дает возможность заблокировать любое решение другого акционера, в том числе попытку вывести бумаги компании на биржу.

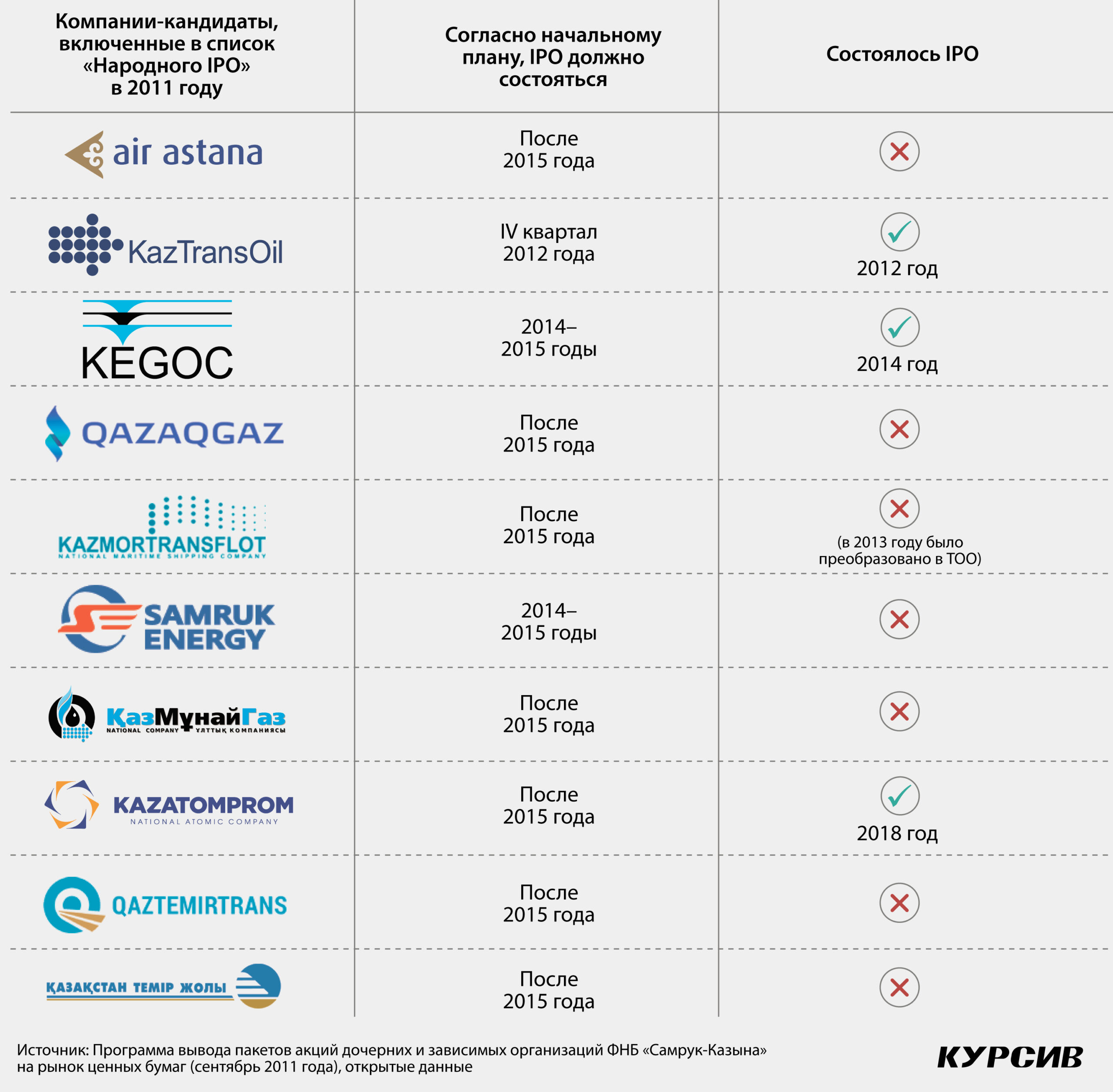

Переговоры со вторым акционером о листинге длятся с 2011 года – с того момента, когда Air Astana внесли в приватизационный список. В 2012 году заместитель главы «Самрук-Казыны» Куандык Бишимбаев говорил, что частный акционер еще не дал согласия на размещение бумаг компании.

Позже власти Казахстана озвучивали информацию, что BAE Systems готов вывести часть своего пакета на листинг. «Для нас очень принципиальна координация со вторым акционером, то есть от них в настоящий момент мы уже получили предварительное согласие на такое же размещение части своего пакета акций», – говорил в 2019 году Алмасадам Саткалиев, работавший тогда руководителем дирекции по управлению активами АО «Самрук-Казына».

«Курсив» направил запрос в ФНБ с просьбой сообщить, действует ли до сих пор эта договоренность. Ернар Жанадил, управляющий директор по развитию и приватизации «Самрук-Казына», уклонился от прямого ответа. Он отметил, что компания имеет высокую степень готовности к IPO с точки зрения предпродажной подготовки и подготовки соответствующей документации.

«На сегодняшний день не приняты соответствующие решения по структуре сделки, что ожидается осуществить ближе к сроку проведения IPO в установленном порядке, – прокомментировал Ернар Жанадил. – Вместе с тем, принимая во внимание, что в соответствии с международной практикой для эмитента и акционеров установлены соответствующие ограничения на любое публичное разглашение информации о перспективах развития авиакомпании и структуре сделки до официального сообщения о выходе компании на фондовый рынок, в настоящее время пояснение больших деталей не представляется возможным».

Ранее казахстанская сторона обнародовала несколько схем размещения. Например, в 2012 году «Самрук-Казына» собирался продать 10–15% акций, предварительно выкупив весь «британский» пакет, чтобы сохранить за собой контроль над компанией. Но эта сделка не состоялась. Позже появилась идея выводить по 50% от доли каждого акционера. В таком случае у BAE Systems останется 24%, у госфонда – 26%, у казахстанцев в руках (если это будет «Народное IPO») должно оказаться 25%, остальные – у любых других инвесторов. В 2019-м «написали» еще один сценарий первичного размещения – с дополнительной эмиссией акций.

Пресс-секретарь BAE Systems при ответе на запрос «Курсива», давал ли британский акционер согласие на IPO, был предельно лаконичен: «Мы не комментируем спекуляции относительно возможных будущих опций для любого нашего бизнеса».