Компания red_mad_robot central asia изучила казахстанский банковский рынок и компании, которые на нем работают. Из результатов исследования видно, как глобальные технологические тренды влияют на развитие финтеха в Казахстане.

Авторы исследования разделили тренды в банкинге на три сегмента: базовые, доминантные и восходящие.

Доминантные тренды. К доминантным трендам исследователи отнесли востребованные и актуальные сегодня сервисы.

Создание банковских экосистем

Основной и наиболее эффективной платформой для внедрения новых сервисов сегодня выступает мобильный банкинг. С его помощью создается банковская экосистема цифровых сервисов. По данным исследования, 86% населения Казахстана активно пользуется онлайн-банкингом. Свыше 14 млн человек обслуживаются через удаленные банковские системы. Ежедневно более 19 тыс. новых цифровых пользователей становятся клиентами банков.

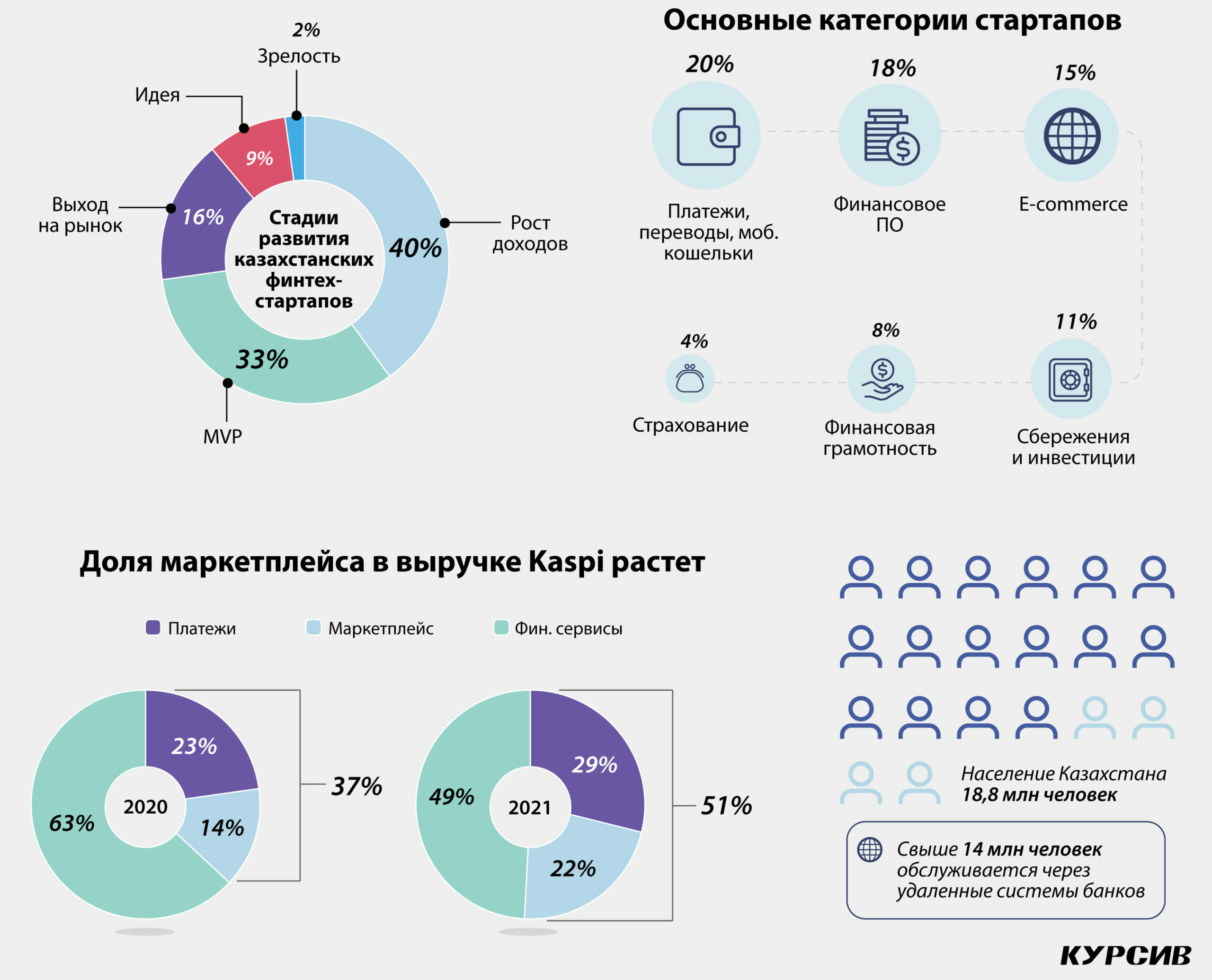

Казахстанские банки конкурируют в создании платформенных сервисов, объединенных в единую экосистему. Вместе с банковскими сервисами они открывают небанковские. Тренд на мобильный банкинг появился после успеха Kaspi, который запустил собственную платежную систему и маркетплейс. В 2021 году суперапп Kaspi обходил по соотношению суточной аудитории к месячной Amazon, «Тинькофф» и PayPal. За год доля маркетплейса в выручке Kaspi выросла в 1,6 раза.

Другим примером служит кейс августа 2020 года, когда Kaspi приобрел travel-сервис Santufei. И по итогам первого полугодия 2021 года сообщил, что занял долю в 26% на рынке продажи авиабилетов. Вслед за Kaspi собственные онлайн-магазины запустили банки Halyk, Jusan и Форте.

Активное развитие финтех-стартапов

40% стартапов в Казахстане находятся на стадии роста дохода. Так, платежный сервис TypiPay, соединивший открытие виртуальной карты, переводы, оформление кредитов, оплату в общественном транспорте, привлек $1 млн инвестиций.

Базовые тренды. К базовым трендам исследователи относят текущие правила игры на рынке, которым сейчас следуют все банки.

Рост числа цифровых карт на одного пользователя

Пользователи активнее заказывают цифровые банковские карты по причине того, что все больше платежей проходит онлайн. По прогнозу Евразийского банка на 2022 год доля цифровых карт составит 20–30% от общего числа карт в Казахстане. На конец мая 2021 года этот показатель был

менее 1%.

Интересно, что при этом количество пластиковых карт также увеличивается. В среднем на одного владельца банковской карты, судя по статистике, приходится 6,6 карты.

Сокращение количества физических отделений

Банки смещают фокус с открытия новых отделений и больших головных офисов на усиленное развитие IT-систем и сервисной инфраструктуры.

Восходящие тренды. К восходящим трендам авторы отнесли набирающие популярность направления, которые потенциально могут стать триггером роста.

Появление необанкинга

Запущенные в онлайн-пространстве необанки представляют собой финтех-оболочки, которые дополняют обычные банки, но развиваются по другой финансовой модели. У необанков нет физических отделений, они легче и быстрее коммуницируют с клиентами, могут быстрее меняться, потому что не привязаны к филиалам. Примером работающих моделей выступают Тинькофф Банк, Модуль Банк, Точка Банк.

Необанки начинают выходить на рынок Казахстана и завоевывать популярность благодаря простому и доступному диджитал-продукту. В июне 2021 года Beeline запустил первый первый казахстанский необанк – Simply. В нем есть мобильный кошелек и первая в стране мобильная цифровая платежная карта Visa Platinum.

Концепция необанка особенно актуальна для географии Казахстана: 41% населения проживает в регионах, отдаленных от ближайших банковских отделений.

Рост новых инвестиционных счетов

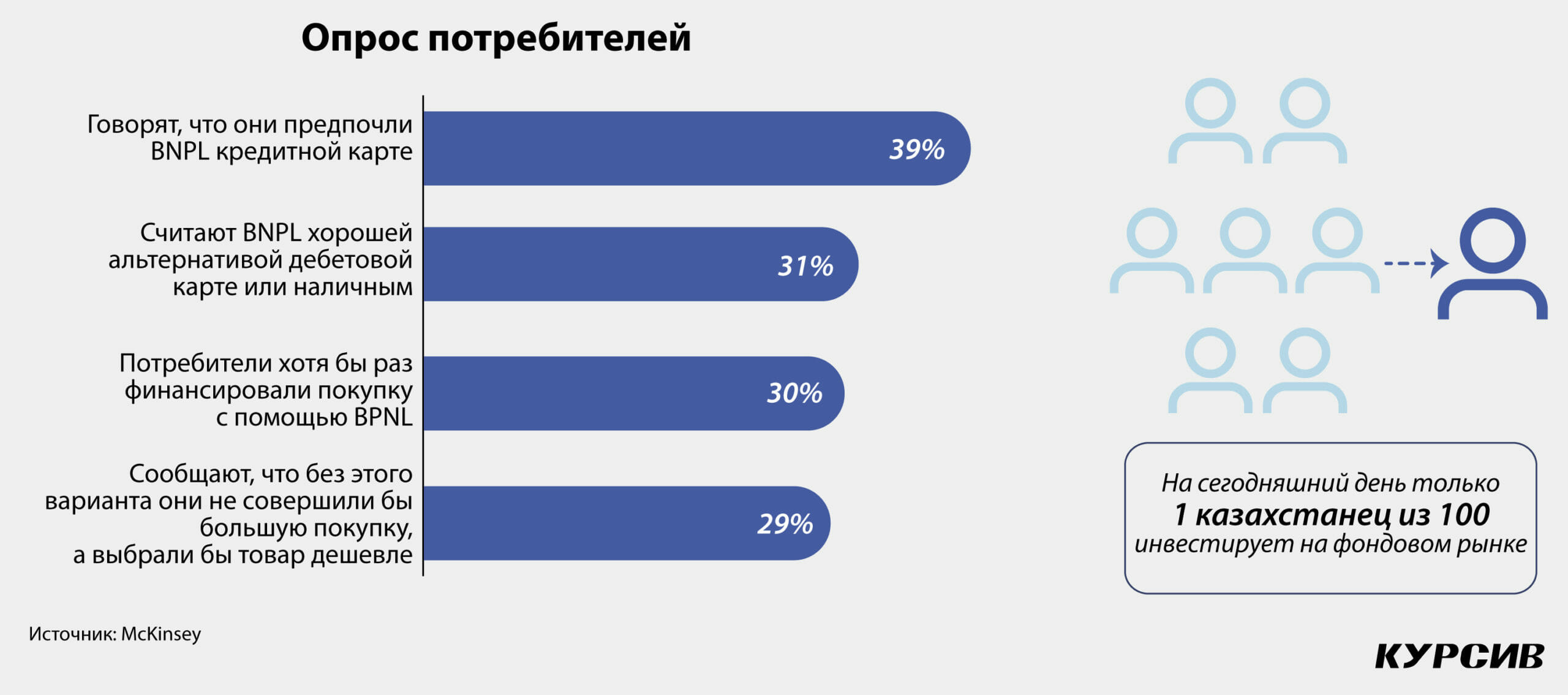

В борьбе за клиентов и в ожидании роста интересов к инвестированию банки запускают удобные сервисы, призванные помочь начинающим инвесторам. Сегодня только один казахстанец из 100 проводит операции на фондовом рынке. Для сравнения: в России число инвесторов на фондовом рынке приблизилось к 10% от экономически активного населения. В США этот показатель составляет 55% жителей.

Свои инвестиционные продукты выпустили такие казахстанские банки, как Jusan Bank, ForteBank, BCC и Halyk Bank.

Сервисы BNPL (buy-now-pay-later)

Доля BNPL (вид рассрочки) на мировом рынке потребительского кредитования составляет 2%. Но эти сервисы показывают взрывной рост. Согласно опросу McKinsey, 30% потребителей хотя бы раз финансировали покупку с помощью BPNL; 29% сообщают, что без этого варианта они не совершили бы большую покупку, а выбрали бы товар дешевле; 39% говорят, что они предпочли BNPL кредитной карте, а 31% считают BNPL хорошей альтернативой дебетовой карте или наличным.

Свой BNPL-сервис есть у банка Kaspi.

BaaS-технология

BaaS – это бесшовная связь IТ-компании и банка с использованием открытых интерфейсов API. Ее еще называют Open Banking, потому что банк открывается для других компаний – сдает в аренду свою инфраструктуру другим компаниям.

Внедрение BaaS демонстрирует положительную динамику по всему миру – ежегодный темп роста 15,7%. Банковское дело как услуга к 2030 году превратится в отрасль стоимостью $7 трлн, согласно отчету исследования Finastra. А по прогнозу Future Market Insights Banking as a Service (BaaS) в 2031 году он достигнет $12,2 млрд.

BaaS-технология и Open Banking – сильный тренд в Европе.

Новые вызовы для банков Казахстана

Банки больше не конкурируют только между собой. Конкуренция вышла на новый уровень, за пределы банковских продуктов. Внимание банков будет сосредоточено на:

● разработке качественных цифровых сервисов;

● создании бесшовного опыта;

● партнерстве с диджитал-компаниями;

● закрытии финансовых и нефинансовых потребностей.

Какие технологии будут использовать банки

Геймификация и эдьютейнмент. Игровые механики – инструмент упрощения всех сложных и технически непонятных операций. Например, детей учат вести бюджет, следить за расходами и зарабатывать деньги за работу по дому. Образовательный контент используют для вовлечения в инвест-приложения, повышения финансовой грамотности и обучения навыкам безопасности при использовании приложений.

Суперперсонификация сервисов. Технологии позволяют предугадывать потребности клиента и делать предложение в момент зарождения такой потребности. При этом оно основывается на данных конкретного клиента, а не на обобщенном клиентском сегменте. Открывая мобильное приложение, клиент увидит актуальные для себя предложения на основе анализа его действий (продукты или услуги, важные функции, нужные сторис, актуальную аналитику трат и т. д.).

Лайфстайл-сервисы. Банки уже добавляют больше таких сервисов в свои приложения. Клиенты предпочитают тратить меньше времени на решение разных задач и переключение между приложениями. Они готовы выбирать те сервисы, которые дают комплексное предложение, удобно и быстро закрывая потребности в одном месте. Банки начинают конкурировать с маркетплейсами и наоборот.

Глобальные цифровые тренды до конца 2022 года

Новые бизнес-модели. Границы между отраслями стремительно размываются – банки разрабатывают hardware-устройства и создают экосистемы, маркетплейсы запускают собственные банки и страховые компании, создают сервисы заботы о здоровье.

Дефицит диджитал-кадров. К 2025 году он составит 17 млн – как следствие развития технологий и то, что может поменять представление о цифровом продукте будущего.

Скорость развития технологий. Каждая следующая технология развивается быстрее предыдущей. Инновации требуют от нас новых скоростей и компетенций для внедрения их в бизнес.

Бесшовный опыт. Сменяются поколения и, соответственно, ценности, потребности и опыт. Приоритет – у бесшовного опыта в цифровом и физическом мирах. Формируется новый пользовательский опыт под влиянием метавселенных.