Что происходило на финансовых рынках Казахстана в ноябре 2022 года

Цены на нефть уже третий месяц испытывают качели, если смотреть на помесячные котировки. После снижения в сентябре на 11% и восстановления в октябре на 11% в ноябре цены упали на 10%. Цена в конце месяца достигла примерно $85,4 за баррель нефти Brent.

Резко ослабший доллар в итоге не особо повлиял на нефтяные котировки из-за внутренних причин по спросу и предложению нефти. В конце первой декады ноября цены падали в течение двух дней по 3% на фоне неожиданного увеличения запасов нефти в американских резервуарах и распространения коронавируса в Китае, который является главным импортером нефти в мире. Поддержание политики нулевой терпимости к COVID-19 привело к протестам в крупных городах, что также вызвало опасения рынка по поводу спроса на нефть со стороны Китая.

В конце месяца шли разговоры о новом сокращении производства со стороны ОПЕК+, но 4 декабря картель решил оставить прежнее решение о сокращении производства на 2 млн баррелей в сутки с ноября до конца 2023 года. С 5 декабря страны G7 вместе с союзниками ввели для российской нефти ценовой потолок – $60 за баррель.

Индекс KASE в свою очередь показал небольшое снижение на 2,2% на фоне массового выхода финансовых отчетов за III квартал. Среди лидеров падения отметим акции «КазТрансОйла» и «Казахтелекома», котировки которых снизились на 17,7 и 17% соответственно. Ну а увеличение цены среди бумаг индекса показали акции Kaspi.kz и Народного банка, которые выросли на 9,8 и 3,2% соответственно.

Резкое снижение акций «КазТрансОйла» произошло после выхода финотчета за девять месяцев 2022 года. В нем компания показала двукратное снижение чистой прибыли на фоне сокращения маржинальности из-за роста себестоимости и операционных расходов в целом.

«Казахтелеком» сильно упал после фиксации реестра акционеров, имеющих право на получение дивидендов, которые в этом году составили 3590,15 тенге на акцию. Тем не менее величина дивидендной отсечки оказалась намного больше, чем сам уровень дивидендов. Возможно, на котировки также повлияла отчетность за девять месяцев, которая, напротив, оказалась достаточно позитивной, показав рост выручки и прибыльности.

Лидером роста стал Kaspi.kz: ГДР эмитента на LSE выросли на 16%. Основным драйвером роста явилось улучшение сентимента на глобальных фондовых рынках, которое привело к росту большинства акций, в том числе и ГДР Народного банка и «Казатомпрома», которые показали рост в 6,4 и 5,9% по итогам месяца. Рост остановила дивидендная отсечка «Казахтелекома», которая, как нам кажется, является чрезмерной, так как новости о следующих дивидендах можно ожидать уже примерно через пять месяцев. Значительное улучшение настроений на глобальных фондовых рынках и предстоящий дивидендный сезон могут стать подспорьем для роста индекса KASE в ближайшее время. С другой стороны, в Казахстане продолжается рост инфляции и базовой ставки.

Еще одной большой новостью казахстанского рынка стало объявление IPO «КазМунайГаза». Национальная компания размещает 5% акций на KASE и AIX по цене 8406 тенге с общей рыночной капитализацией в размере 5,1 трлн тенге, что делает ее второй самой дорогой публичной казахстанской компанией после Kaspi.kz.

Резкое снижение доллара на мировых рынках

Национальная валюта по итогам ноября показала небольшое ослабление на 0,4%, достигнув отметки 468,8 тенге за $1, хотя 17 ноября курс доллара на бирже достигал 456,5 тенге, что является самым низким значением с конца июня. В целом укрепление тенге до 17 ноября проходило в рамках локального нисходящего канала от середины октября. Ослабление тенге во второй половине оказалось достаточно существенным, чтобы пробить вверх вышеупомянутый локальный канал. В итоге в первые дни декабря курс доллара поднялся до 470 тенге.

На российской валютной бирже курс доллара к рублю в ноябре показал наименьший итоговый рост/падение впервые с сентября 2021 года, что говорит о некоторой стабилизации спроса и предложения. В ноябре рубль укрепился на 0,8%, достигнув отметки 61 рубль за $1. И все же в первые дни декабря рубль начал ослабевать, а с точки зрения теханализа все еще сохраняется высокая вероятность формирования фигуры восходящего треугольника. Если это произойдет, то мы можем увидеть более существенное ослабление рубля к концу года. В итоге кросс-курс рубль/тенге немного поднялся – с 7,6 до 7,7 тенге.

Индекс доллара показал самое сильное месячное падение с сентября 2010 года, вернувшись на уровень середины августа этого года. Итоговое падение составило внушительные 5,1%. Сильнее всего к доллару в ноябре выросла японская иена – на 7,7%. В то же время евро за месяц вырос на 5,4%, а британский фунт – на 5,2%. Основной причиной падения доллара стало куда большее замедление инфляции в США, чем ожидалось рынками. Это в итоге стало драйвером резкого восстановления на глобальных фондовых рынках, в том числе и на валютных рынках. Основные центробанки мира, кроме японского, на стыке октября и ноября синхронно подняли ставку на 75 б.п. Следующие решения ожидаются в середине декабря.

Денежно-кредитная политика

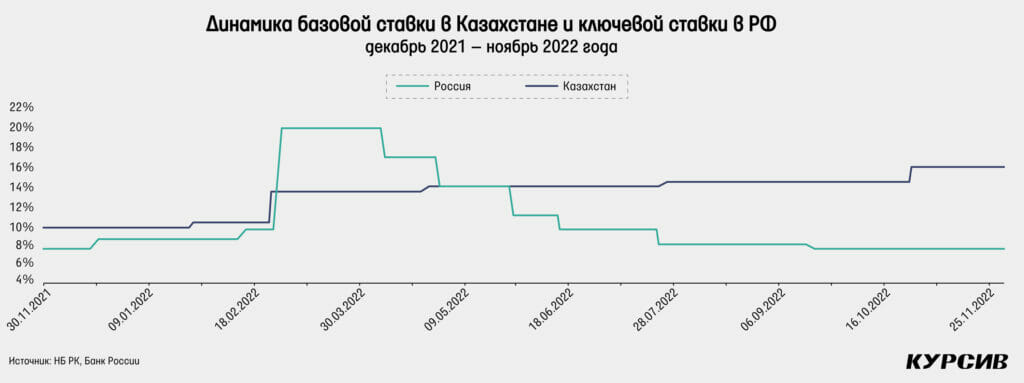

После повышения ставки в конце октября до 16% Национальный банк РК в ноябре не проводил заседания по базовой ставке, а 5 декабря все же повысил ставку – до 16,75%. Нацбанк отмечает две основные группы факторов. Первая – это внешняя группа факторов, в которую входят неопределенность геополитической обстановки и ее последствий, а также сохранение высоких цен на продовольствие в мире. Вторая – внутренняя группа факторов, в которую входят исторически максимальные инфляционные ожидания, дисбаланс спроса и предложения и перестройка торговли при ускоренном росте импорта. К тому же Нацбанк отметил, что ставка является достаточно высокой, следовательно, мы приблизились к окончанию цикла повышения базовой ставки. Вероятность дальнейшего ужесточения ДКП находится на низком уровне, а сохранение текущей базовой ставки, по мнению Нацбанка, позволит стабилизировать инфляцию и постепенно снизить ее в среднесрочной перспективе. Нацбанк также представил новые прогнозы по инфляции и ВВП. Теперь к концу года инфляция ожидается в пределах 20–21%, в 2023 году – 11–13%, а в 2024 году – 7–9%. ВВП в этом году ожидается на уровне 2–3%, а в 2023-м – в пределах 3–4%. Следующее решение по базовой ставке будет объявлено 13 января 2023 года.

В России в последний раз заседание по ключевой ставке проходило 28 октября, когда ставку сохранили на уровне 7,5%. В ноябре заседаний не было, а ближайшее заседание запланировано на 16 декабря.

Пока заседаний по базовой ставке не было, доходность на рынках по большей части не менялась. Доходность месячных нот Нацбанка незначительно выросла – с 15,96 до 15,99%. По гособлигациям также не было замечено какого-то значительного изменения доходности в течение ноября. Ставка РЕПО TONIA, в свою очередь, росла в течение всего месяца и достигла 16,92% в конце ноября, что является самым высоким показателем с начала февраля 2016 года.

В России на локальном рынке доходность коротких ОФЗ в ноябре продолжила снижаться второй месяц подряд. В то же время по более длинным бумагам ситуация обратная. Доходность 10-летних ОФЗ повысилась с 10,18 до 10,2%, а у 30-летних бумаг – с 10,75 до 10,85%. Ну а доходность однолетних ОФЗ снизилась с 7,72 до 7,46%.

Приближение к рекордной инфляции XXI века

Инфляция в ноябре составила 1,4% м/м, а годовая инфляция достигла 19,6%, что лишь на 50 б. п.ниже многолетнего рекорда августа 2008 года. Основной вклад в месячную инфляцию вновь внесли продукты питания (48%) – во многом за счет сезонного роста цен на овощи и фрукты. В среднем продукты питания выросли в цене на 1,8% м/м (+1,4% м/м в октябре), что является самым высоким показателем с июня этого года. Средний вклад сегмента ЖКХ с августа по октябрь – 28%, но в ноябре показатель составил 6% на фоне среднего роста цен лишь на 0,6% м/м (+2,5% м/м в октябре). На втором месте оказался сегмент «одежда и обувь» с показателем вклада 11%, что вполне соответствует средним значениям текущего года.

Размещения государственных облигаций РК

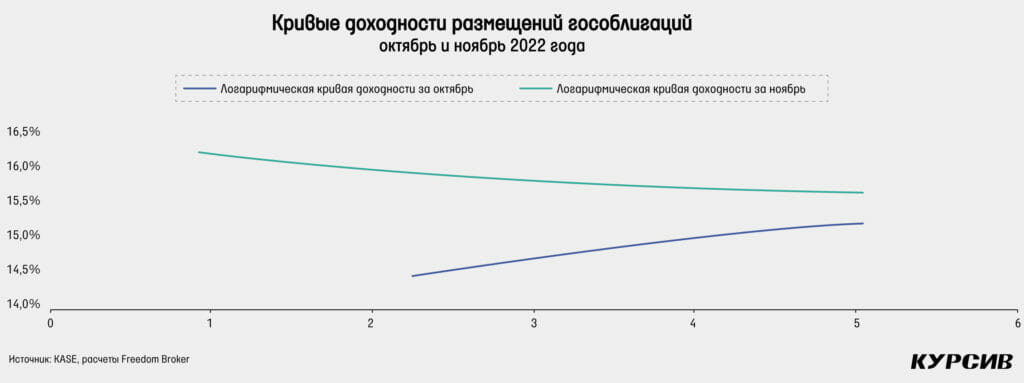

На рынке государственных облигаций Казахстана в ноябре состоялись 12 размещений на общую сумму почти 288 млрд тенге, что примерно на 13% меньше результата октября. Снизился и средневзвешенный спрос на предложение – с 94% в октябре до 80% в ноябре.

Спрос оказался не таким большим, возможно, на фоне массового размещения бумаг Казахстанского фонда устойчивости, доходность которых оказалась существенно выше и показала хорошую корреляцию с базовой ставкой. Отмечаем продолжение увеличения количества размещений по новым облигациям серии МЕТИКАМ, имеющим плавающую ставку, которая зависит от TONIA. На этот раз количество таких размещений составило десять.

Доходность в ноябре повысилась после увеличения базовой ставки в конце октября. 5-летние облигации серии МЕТИКАМ показали рост первичной доходности с 15,45 до 15,95%, а 4-летние – с 15,45 до 15,68% в начале ноября. Были также выпущены новые однолетние гособлигации с плавающей ставкой, доходность которых в конце месяца составила 15,92%.

Облигации квазигосударственных компаний

В квазигосударственном секторе в ноябре состоялись 17 размещений – все они пришлись на КФУ. Доходность новых размещений оказалась намного выше октябрьской по причине повышения базовой ставки: однолетние бумаги размещались с доходностью 17,2% (в октябре – 15,7%). По более длинным бумагам рост доходности также оказался сопоставим с ростом базовой ставки. Отметим также, что пять размещений оказались с плавающей ставкой. На момент размещения купонная ставка по плавающим 5- и 7-летним облигациям составила 19,15 и 19,25% соответственно. В ноябре средневзвешенный спрос на предложение повысился и составил 181%, что существенно выше октябрьского показателя в 139%.

Акции программы «Народное IPO», «Казатомпрома» и Kaspi.kz

ГДР «Казатомпрома» на Лондонской фондовой бирже показали рост на 5,8%. Бумаги закрыли ноябрь на отметке $28,1. Однако на KASE акции нацкомпании упали на 4,7%, и теперь ценовой дисконт в акциях составляет почти 5%. Можно сделать вывод, что ГДР «Казатомпрома» двигались вместе с урановым рынком. ETF URA вырос в цене на 6,4%, несмотря на снижение рыночных цен на оксид урана на 3,7% в течение месяца, что говорит о большем влиянии факта улучшения настроений инвесторов на глобальных рынках. За девять месяцев 2022 года выручка компании достигла 780 млрд тенге (+135% г/г) за счет увеличения цены на уран и низкой базы аналогичного периода прошлого года на фоне разницы в графиках поставок урана. На этом фоне значительно повысилась валовая маржа – с 31% в прошлом году до 45%. Операционная маржа выросла с 31 до 45%, а чистая прибыль компании, относящаяся к акционерам, по итогам девяти месяцев составила 245 млрд тенге, что выше прошлогоднего результата почти в 5 раз. Чистая прибыль на акцию по итогам полугодия составила 944 тенге.

Акции «КазТрансОйла» падают четвертый месяц подряд, на этот раз темпы снижения вновь оказались довольно существенными (–17,7% м/м). К концу месяца цена одной акции составила 564 тенге. Главной новостью месяца стал выход финансового отчета за III квартал 2022 года. Квартальная выручка и прибыльность восстановились относительно неудачного II квартала. Это произошло за счет частичного восстановления перекачки нефти по главному экспортному нефтепроводу Атырау – Самара. Однако показатель все еще ниже прошлогоднего. В итоге чистая прибыль «КазТрансОйла» по итогам девяти месяцев 2022 года составила 65 тенге на акцию, что почти в 2 раза меньше показателя 2021 года. Компания также начинает строительство второй нитки водовода Астрахань – Мангышлак стоимостью 109 млрд тенге на заемные средства. Проект является социальным, учитывая текущие убытки действующего водовода, а его высокая стоимость делает невозможным возвращение дивидендов на прежний уровень как минимум в ближайшие пару лет.

Акции KEGOC показывают падение восьмой месяц подряд, однако последние пять месяцев акции снижаются незначительными темпами. В ноябре цена упала лишь на 0,8% и достигла 1568 тенге за акцию после выхода нейтрального финансового отчета за III квартал 2022 года. Выручка компании за девять месяцев 2022 года выросла на 18% г/г во многом за счет роста доходов по всем трем основным сегментам. Операционная рентабельность компании в III квартале показала разностороннее движение. Квартальная валовая маржа снизилась с 25,6% в 2021 году до 23,7% в 2022 году из-за резкого увеличения начисляемого износа и амортизации. Маржа по EBITDA поднялась с 41 до 49% за счет роста выручки. В итоге компания получила квартальную чистую прибыль в сумме 6,6 млрд тенге (–0,2% г/г), или 25,3 тенге на акцию.

ГДР Kaspi.kz выросли в цене на 15,9%, вероятнее всего, на фоне позитивных настроений на глобальных фондовых рынках: по итогам месяца британский индекс FTSE 100 вырос на 6,8%, а S&P 500 – на 5,4%. Компания 23 ноября провела ВОСА, на котором утвердила дивиденды в размере 600 тенге на акцию по итогам III квартала. Кроме того, Kaspi.kz объявил о рекордных итогах акции «Kaspi Жума», во время которой количество купленных товаров выросло на 130%, а их общая стоимость повысилась на 50% к предыдущей акции «Kaspi Жума» в июле. В течение ноября компания приобрела собственные ГДР с рынка на общую сумму примерно $22,7 млн.