Подписано долгожданное соглашение о покупке мажоритарной доли одного из крупнейших финучреждений Узбекистана, Ипотека-банка, лидером венгерского рынка, банком OTP. «Курсив» попросил экспертов оценить перспективы зарубежного игрока в РУз.

Наконец построили

Сделку по покупке узбекистанского банка рынок ждал больше года, хотя изначально планировалось закрыть ее за два месяца. Договоренности оказались под угрозой из-за военного конфликта между Россией и Украиной. Стратегический и финансовый директор OTP Ласло Денчик даже заявлял, что власти РУз не обязаны ждать и могут найти нового покупателя.

Приводя в пример эту паузу в переговорах, агентство S&P в своем декабрьском рейтинговом отчете писало, что «высокая геополитическая напряженность и ухудшение перспектив мировой экономики могут задержать приватизацию» в Узбекистане.

Но подписание соглашения о покупке все же состоялось 12 декабря 2022 года, Ипотека-банк станет не только первым приватизированным банком, но и первым, чью долю продали иностранному инвестору.

Венгерский банк станет владельцем 96,9% акций, которые принадлежат Минфину РУз (еще 2,6% акций банка находятся у других юрлиц, а 0,5% – у физических лиц). Сделка должна пройти в два этапа: сначала будут проданы 75% бумаг, а через три года после финансового завершения первого этапа продадут оставшуюся часть.

В Минфине РУз «Курсиву» пообещали пояснить, чем обусловлена такая структура сделки, но на момент публикации редакция ответ еще не получила.

Сумма сделки не раскрывается. Если исходить из биржевых данных (часть акций Ипотека-банка находится в свободном обращении, сделки с бумагами проходят на Республиканской фондовой бирже «Тошкент»), то рыночная капитализация банка на 19 декабря составляла 2,3 трлн сумов (около $205 млн). Стоит оговориться, что акции этого банка – инструмент высоковолатильный. На 19 декабря цена закрытия акций была ниже номинальной стоимости примерно на 20%, а префы, напротив, стоили на 75% дороже. Такая разница объясняется дивидендной политикой, которую проводит банк. Например, в этом году по привилегированным акциям эмитент выплатил дивиденды, а по простым – нет.

Помимо непосредственно Ипотека-банка частью сделки также являются две «дочки» узбекистанского финучреждения – Ipoteka Leasing (занимается лизингом) и Imkon Sugurta (услуги страхования).

Деньги на дело

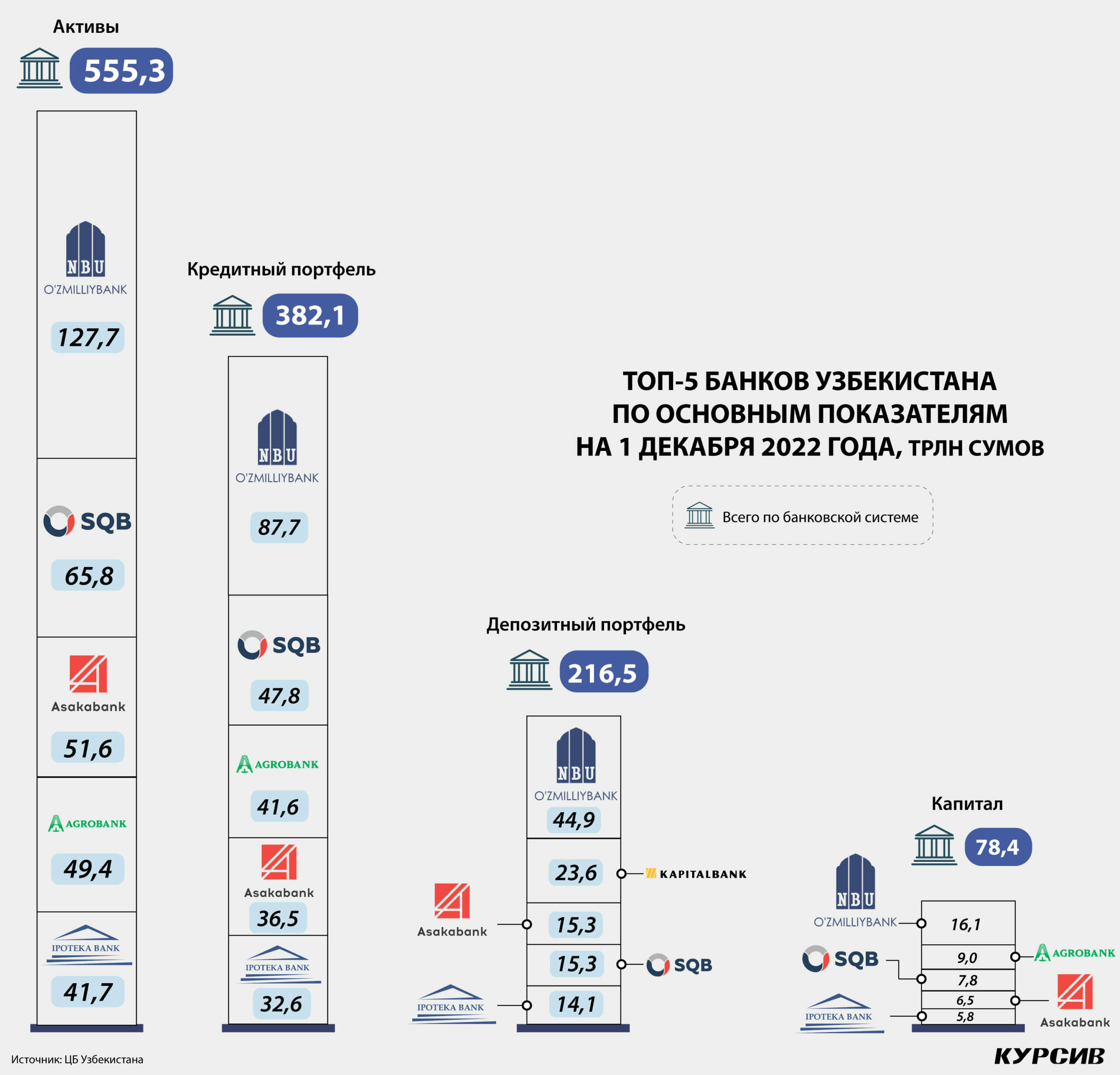

На начало декабря Ипотека-банк входил в пятерку крупнейших банков республики с активами в размере 41,7 трлн сумов, кредитный портфель составлял 32,6 трлн, капитал – 5,8 трлн, депозиты – 14,1 трлн.

Ведущий региональный экономист ЕБРР Эрик Ливни в комментарии «Курсиву» заявил: «Это очень знаковое событие, первый случай приватизации большого государственного банка. Порядка 8% от всех банковских активов страны. Сейчас доля госбанков в структуре активов банковского сектора Узбекистана составляет около 80%. После приватизации Ипотека-банка она снизится до 70%. Мы надеемся, что процесс пойдет и дальше в этом направлении, будем внимательно следить и по возможности помогать готовить банки к приватизации».

После завершения сделки Ипотека-банк станет крупнейшим частным банком в Узбекистане и планирует еще расширяться. Соглашение о покупке предусматривает увеличение капитала банка со стороны материнской компании, это позволит нарастить кредитование малого и среднего бизнеса, молодежного предпринимательства. Сумма, на которую собираются докапитализировать банк, пока не озвучивается.

Эрик Ливни полагает, что новый владелец Ипотека-банка сможет привлечь относительно дешевые деньги на зарубежном рынке и за счет этого усилить конкуренцию в банковском секторе Узбекистана.

Продукты расширения

По величине кредитного портфеля Ипотека-банк отстает от ближайших конкурентов всего на несколько триллионов сумов. Например, у Асакабанка (4-е место по кредитному портфелю) показатель равен 36,5 трлн на 1 декабря 2022 года. Новый источник фондирования в лице OTP может помочь «дочке» обогнать других игроков, но вряд ли в ближайшее время банк станет первым в отрасли. Хотя такие амбиции есть.

«Наша долгосрочная цель – сделать OTP Group ключевым игроком на банковском рынке Узбекистана», – заявил председатель правления и главный исполнительный директор банка Шандор Чаньи в Ташкенте после подписания договора покупки.

Управляющий директор Portfolio Investments Сергей Кадук считает, что крупнейший банк – Узнацбанк – вряд ли кому-то уступит лидерство, а Ипотека-банк в три раза меньше. Но венграм есть что предложить отрасли в целом, считает эксперт. «В первую очередь, они могут принести процедуры и IT. Кредитный процесс будет реализовываться по мировым стандартам. В этом есть и плюсы, и минусы. Более активные банки будут уводить клиентов за счет более быстрого оформления и менее формализованных процедур. С другой стороны, фактически бесконечный запас капитала позволит быстро нарастить кредитный портфель», – считает собеседник «Курсива».

Управляющий директор инвестиционно-консалтинговой компании Alkes Research Одил Мусаев рассуждает: «OTP Group имеет колоссальный опыт работы на развивающихся рынках стран Европы и СНГ, и этот опыт особенно актуален в период реформирования банковской системы в Узбекистане: повышения операционной эффективности учреждений, улучшения качества менеджмента и корпоративного управления, улучшения систем управления рисками в банках». По мнению Мусаева, финучреждение также может предложить рынку новые продукты, например Private Banking, а в дальнейшем стать участником рынка капитала, предлагая услуги инвестиционно-банковского обслуживания и управления активами.

Эрик Ливни обратил внимание на еще одну деталь: «Любопытно, будет ли ОТР свободен в оптимизации штата. Это важный момент, потому что у узбекских властей может быть стимул повлиять на то, каким образом приватизационные сделки влияют на создание рабочих мест в экономике – социальная составляющая этого процесса очень важна».

В самом ОТР после подписания договора заявили, что намерены не только развивать «дочку» в направлении фондирования, но и внедрять новые банковские продукты и стандарты корпоративного управления.

Экспансия 24

Некоторый оптимизм в отношении этой сделки прослеживается в отчете Fitch, которое минувшим летом подтвердило рейтинг Ипотека-банка и дало «стабильный» прогноз. Агентство расценило «способность OTP оказывать поддержку как более надежную, чем способность властей Узбекистана, учитывая рейтинг последнего BB-». Несмотря на это, Ипотека-банку все равно не светит повышение рейтинга: он уже и так находится на уровне суверенного.

Способность OTP взращивать бизнес видна из прошлых примеров. Ипотека-банк стал 24-й покупкой в истории материнской компании. С начала 2000-х годов группа уже приобрела 23 банка и сейчас является лидером в Венгрии, Болгарии, Сербии и Черногории. Есть примеры работы на больших рынках. Например, в Россию группа пришла еще в 2006 году через покупку Инвестсбербанка. На 1 апреля 2007 года он занимал 63-е место по размеру собственного капитала и 41-е по объему активов. На 1 февраля 2022 года банк был на 42-м месте в РФ по активам и на 32-м по капиталу.

Целевой маршрут

Власти Узбекистана не намерены ограничиваться продажей Ипотека-банка и продолжат приватизацию в секторе. В мае 2020-го в РУз утвердили стратегию по реформированию банковской системы. Одна из ее главных задач – снизить участие государства в секторе. Долю активов БВУ без госучастия в общем объеме хотят увеличить до 60% к 2025 году с 15% в 2020-м.

ЦБ Узбекистана прогнозирует: «Успешное завершение трансформации и приватизации государственных банков значительно снизит необходимость вливания денег из государственного бюджета в капитал банков в ближайшие годы. Будет обеспечено функционирование банковской системы на основе рыночных отношений. В результате увеличения капитала банков за счет иностранных инвестиций и средств частных инвесторов и тем самым эффективного распределения денежных потоков в экономике будут созданы условия для расширения масштабов кредитования перспективных проектов».

Финансовое закрытие первой приватизационной сделки в банковском секторе Узбекистана ожидается в первой половине 2023 года.