За 10 месяцев текущего года казахстанские банки предоставили новых займов в объеме, на 14% превышающем прошлогодний уровень. В корпоративном сегменте рост новых выдач очевидно сдерживался санкциями против дочернего Сбера, чей ссудный портфель еще совсем недавно был вторым по размерам в секторе. «Курсив» изучил, какие игроки сегодня преуспевают в наращивании кредитования больше всего.

С начала года (январь – октябрь) общий объем выданных банками новых кредитов (расчеты «Курсива» на основе данных Нацбанка) составил 19,1 трлн тенге, из которых физлицам, включая индивидуальных предпринимателей, досталось 9,9 млрд, юрлицам – 9,3 млрд. По сравнению с прошлым годом выдачи в целом выросли на 14,2%, при этом удовлетворенный спрос в рознице по темпам роста в три раза опережает корпоративный сегмент: объем новых выдач населению увеличился в годовом выражении на 21,9%, тогда как бизнес-заемщикам – на 7%.

Ссуды индивидуальным предпринимателям занимают невысокую долю в розничном портфеле. Например, за весь прошлый год физлица получили 10,4 трлн тенге новых кредитов, из них на ИП пришлось менее 800 млрд тенге. Если отнести ИП к бизнес-клиентам (каковыми они, по сути, и являются), то динамика корпоративного кредитования несколько улучшится и рост новых выдач бизнесу составит 9,1% (по данным АРРФР).

В среднем в этом году банки ежемесячно выдают 1,9 трлн тенге новых кредитов (в прошлом – менее 1,7 трлн). Определенная просадка наблюдалась в январе, когда выдачи составили 1,35 трлн тенге. Частично это могло быть вызвано беспорядками в стране, из-за которых банковские офисы физически отработали меньше времени, чем положено. Однако более важную роль мог сыграть фактор сезонности: в январе 2021-го месячные выдачи тоже были минимальными (1,1 трлн тенге). В остальные месяцы текущего года выдачи колебались в коридоре от 1,8 трлн тенге в феврале до почти 2,2 трлн в августе.

Совокупный кредитный портфель сектора увеличился с начала года ровно на 3 трлн тенге (с 18,5 трлн до 21,5 трлн), или на 16,1%. В структуре этого роста розничные займы выросли на 24,6% (+2,6 трлн тенге), корпоративные – на 4,4% (+340 млрд тенге). Отсюда следует, что в розничном сегменте банкам удается наращивать портфель за счет притока новых клиентов, повторного кредитования «старых», а также увеличения самих сумм выдач на фоне беспрецедентно высокой инфляции. Что касается корпоративного сегмента, то здесь рост новых выдач почти компенсируется погашениями ранее полученных займов.

Макрорегулятор уполномочен заявить

В свежем докладе Нацбанка о денежно-кредитной политике авторы посвятили отдельный бокс своему видению того, что происходит с кредитованием бизнеса в Казахстане и не замедляется ли оно. Авторы напоминают, что в пандемийном 2020-м ссудный портфель юрлиц просел на 1,5% из-за карантинных мер и снижения деловой активности. Однако уже в 2021-м восстановление экономики, реализация антикризисных программ и рост спроса со стороны предпринимателей способствовали увеличению портфеля юрлиц на 9,3%.

В текущем году, по данным Нацбанка, рост совокупного корпоративного ссудника в годовом выражении замедлился с 15,6% в феврале до 11,4% в октябре. В докладе о ДКП приведены шесть главных факторов, повлиявших на динамику кредитования бизнеса: санкции в отношении российских дочерних банков; исторически высокая база 2021 года; общее ухудшение макроэкономической ситуации; текущие структурные проблемы в экономике Казахстана; активный рост погашения займов юрлицами; январские события.

В 2021 году, говорится в докладе, активность российских дочерних банков в кредитовании юрлиц была значительно выше по сравнению с остальными БВУ. Без учета российских «дочек» выдача кредитов бизнесу за январь – октябрь 2022 года выросла в годовом выражении на 29,8% вместо текущих 7%, подсчитали в Нацбанке. «При этом суммарная доля выданных кредитов дочерних организаций российских банков составляет четверть от общего выданного кредитного портфеля», – сообщается в докладе.

Что касается новых выдач в целом, то в 2021 году, отмечают в Нацбанке, сформировалась высокая база по данному индикатору: объем новых кредитов юрлицам вырос на 20,3%. Несмотря на высокую базу, в 2022-м выдача кредитов бизнесу продемонстрировала положительные значения: за январь – октябрь увеличение составило 7%. Темпы роста выдачи кредитов юрлицам в январе – октябре 2022 года выше по сравнению с соответствующими периодами 2017, 2019 и 2020 годов. С другой стороны, пишут авторы доклада, на фоне высокой неопределенности на рынке объем кредитов, погашенных юрлицами, за 10 месяцев этого года вырос в годовом выражении на 10,1% (больше, чем объем выданных займов).

«С учетом высокой базы 2021 года и умеренных темпов роста в предыдущих годах, в 2022 году динамика кредитования, наряду с другими факторами, свидетельствует не о значительном замедлении, а о возможном возвращении к своим потенциальным темпам роста с учетом структуры экономики и финансовой системы Казахстана. Несмотря на значительный рост неопределенности, турбулентность во внешнем секторе и другие негативные факторы, рост корпоративного кредитования продолжает находиться в положительной зоне», – резюмировали в Нацбанке.

Быстрые и не очень

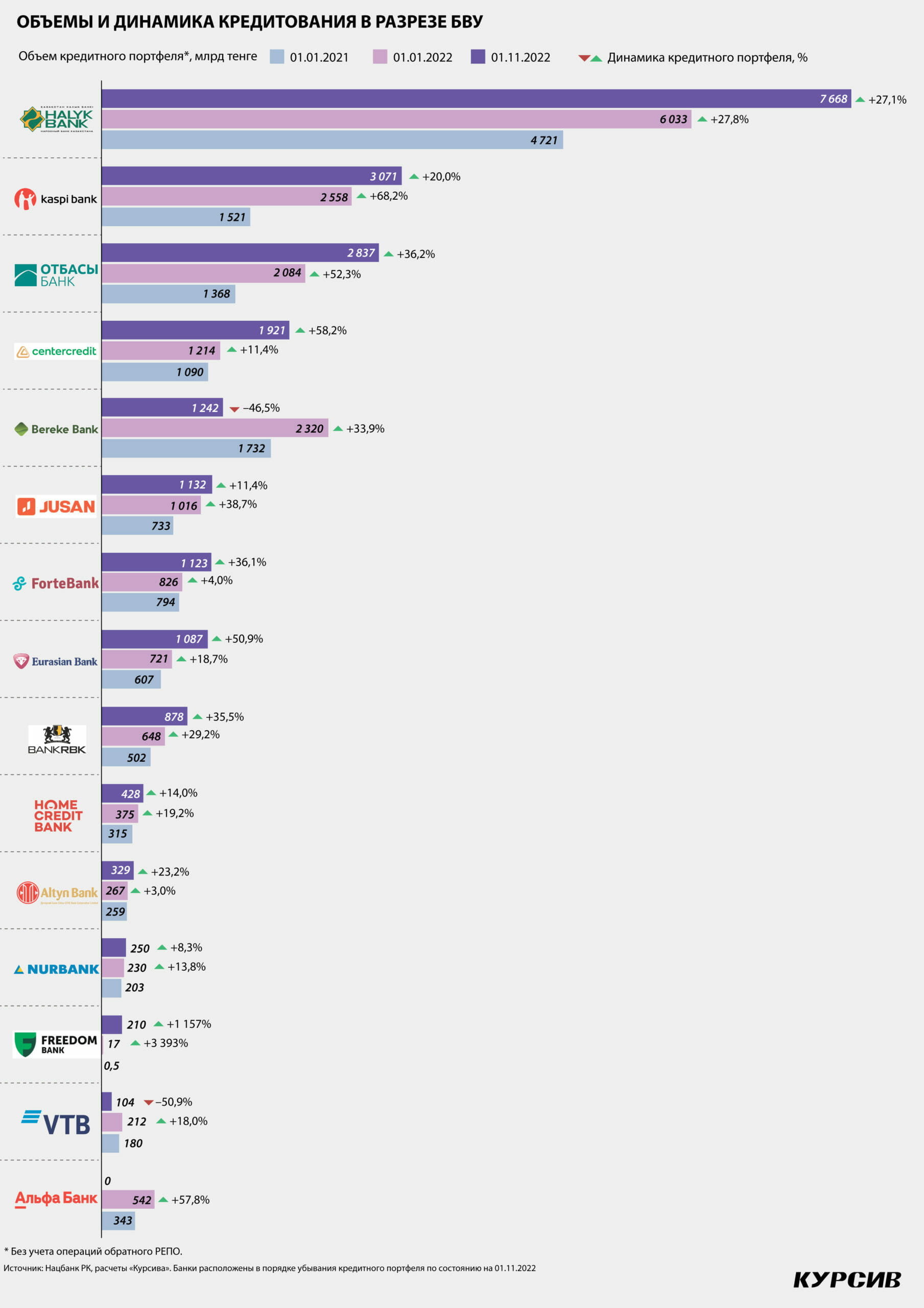

В разрезе отдельных БВУ (если ограничиться существенными игроками, в число которых входят 12 участников AQR, Freedom Bank и государственный специализированный Отбасы) снижение кредитного портфеля произошло только у подсанкционных Сбера (сейчас называется Bereke) и ВТБ. Если к этим двум добавить прекратившую существование Альфу (поглощена БЦК), то суммарно их ссудник за 10 месяцев просел на 1,7 трлн тенге. Часть кредитов российских «дочек» была продана другим банкам. Публично о такого рода сделках сообщал лишь Халык, который в апреле выкупил у Сбера пул розничных и бизнес-займов в объеме 440 млрд тенге (это не уплаченная покупателем сумма, а основной долг заемщиков по перешедшим Халыку кредитам). Покупатель уточнял, что периметром сделки по корпоративным займам (в объеме 110 млрд тенге) было охвачено около 7,5 тыс. компаний МСБ, 73% из которых до этого не являлись клиентами Халыка.

Именно Халык и возглавляет ренкинг банков по приросту кредитного портфеля в абсолютном выражении: с начала года его ссудник (здесь и далее – включая межбанковские займы, но без учета обратного РЕПО) увеличился более чем на 1,6 трлн тенге. Второе место занимает Отбасы (+754 млрд), третье – БЦК (+707 млрд). Шесть игроков (Kaspi, Евразийский, Forte, Bank RBK, Freedom и Jusan) приросли на сумму от 100 млрд до 500 млрд тенге. Самую скромную динамику демонстрируют Алтын (+62 млрд), Хоум Кредит (+53 млрд) и Нурбанк (+19 млрд).

В относительном выражении лучшая динамика кредитования принадлежит Freedom Bank, который начинал год с ничтожным размером портфеля (17 млрд тенге) и за 10 месяцев нарастил его почти в 13 раз (до 210 млрд).

Вторую скорость показывает БЦК (+58%), притом что в прошлом году (по итогам всего года, а не десяти месяцев) его портфель увеличился лишь на 11,4%, а медленнее росли только Forte и Алтын (см. инфографику). Третье место досталось Евразийскому (+51%), который, как и БЦК, уже намного превзошел собственные прошлогодние темпы (+18,7%).

Три игрока (Отбасы, Forte и Bank RBK) продемонстрировали примерно одинаковые темпы роста в районе 36% за 10 месяцев. Портфель Халыка увеличился на 27%, и за оставшиеся два месяца этот банк почти наверняка превысит собственную прошлогоднюю скорость (+28%). Это предположение основывается на том, что в конце года заемщики, как правило, активизируются. Например, в прошлом году ноябрь и декабрь стали самыми урожайными для сектора с точки зрения новых выдач. Они составили 2,2 трлн и 2,5 трлн тенге соответственно, тогда как в предыдущие месяцы ни разу не превысили планку в 2 трлн тенге.

В Алтыне портфель вырос на 23%, что можно считать неплохим результатом на фоне невысокого прошлогоднего роста (+3%). Kaspi, который в прошлом году нарастил ссудник сразу на 68%, в этом году добавил ровно 20%, что позволило ему за неполные два года удвоить объем портфеля (с 1,5 трлн до 3,1 трлн тенге).

В тройку банков с самым медленным приростом ссудника (разумеется, без учета бывшего Сбера и ВТБ) входят Хоум Кредит (+14%), Jusan (+11,4%) и Нурбанк (+8,3%). При этом Хоум Кредит продолжает оставаться высокоприбыльным для игрока таких размеров и со столь узкой специализацией: за 10 месяцев его чистый доход составил 36 млрд тенге, увеличившись в годовом выражении на 10 млрд. Jusan в этом году заработал вдвое больше Хоум Кредита (74 млрд тенге) и втрое больше собственного прошлогоднего результата. Что касается Нурбанка, то он и по уровню прибыли (5 млрд тенге за январь – октябрь) значительно отстает от конкурентов.