Ноябрьская отчетность банков удивила высоким оттоком средств со счетов корпоративных клиентов. При фактически неизменном курсе тенге совокупный объем денежных ресурсов юрлиц в системе просел в этом месяце почти на 5%. Основной «вклад» в отрицательную динамику внесли шесть БВУ, в том числе американская и китайская «дочки». «Курсив» поинтересовался у этих игроков, чем они объясняют ноябрьские оттоки.

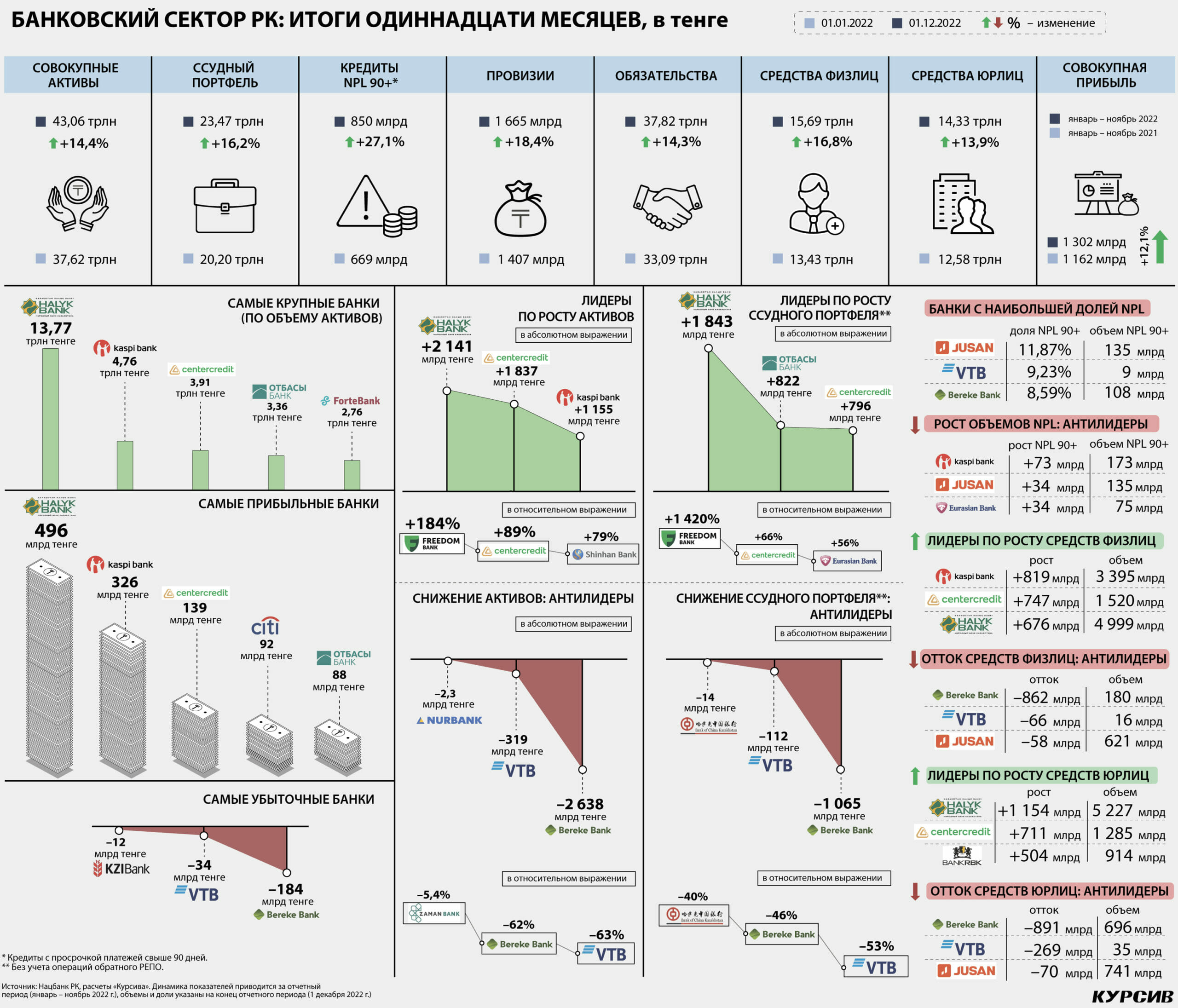

Всего в ноябре юрлица забрали из банков 736 млрд тенге на нетто-основе. Эту сумму можно считать чистым оттоком из-за ничтожного влияния курсовой переоценки на статистические показатели БВУ: в ноябре тенге ослабел к доллару лишь на 0,12%. В относительном выражении остатки на корпоративных счетах просели за месяц на 4,9%. Даже в периоды сильного укрепления тенге (март, апрель и май, см. инфографику), когда клиентские средства демонстрировали отрицательную динамику не столько из-за оттоков, сколько из-за «бумажного» удешевления их валютной составляющей, просадка была не столь значительной. Предыдущее наибольшее сокращение бизнес-счетов пришлось на апрель (–3,65%, или –458 млрд тенге), при этом сама нацвалюта тогда укрепилась на 4,3% за месяц (с 466,3 до 446,4 тенге за доллар).

Регуляторы видят

Нацбанк констатировал факт ноябрьского оттока клиентских средств из БВУ в своем ежемесячном обзоре ситуации на финансовом рынке (опубликован 29 декабря), отметив, что изымались главным образом валютные пассивы. Если объем тенговых депозитов резидентов в ноябре вырос за счет увеличения вкладов физлиц на 3%, то «в иностранной валюте наблюдалось снижение за счет сокращения средств юрлиц на 10,5%», доложил макрорегулятор. Положительной стороной этого процесса стало уменьшение уровня долларизации в сегменте корпоративных вкладов: по данным Нацбанка, в ноябре долларизация по счетам юрлиц снизилась с 39,3 до 37,3%, в то время как по физлицам произошел небольшой рост с 30,9 до 31%. С другой стороны, ноябрьские оттоки повлияли на динамику международных резервов страны, которые в ноябре выросли на 2,9% (до $33,9 млрд без учета Нацфонда). Росту ЗВР способствовало повышение цены на золото на 7,4%, которое было частично нивелировано оттоком средств банков второго уровня с валютных счетов в Нацбанке, подчеркнули в макрорегуляторе.

Как сообщили «Курсиву» в АРРФР, тенговые вклады юрлиц за ноябрь сократились на 234 млрд, валютные – на 502 млрд тенге (эквивалентно $1,1 млрд по курсу на конец месяца). В агентстве считают, что ноябрьские оттоки «носят сезонный характер и связаны в основном с погашениями приходящихся на конец года обязательств крупными компаниями (расчеты с контрагентами, кредиторами, выплата налогов и прочее), а также с выплатами дивидендов акционерами банков». На вопрос, известно ли регулятору, какие предприятия и по какой причине изымали в ноябре крупные суммы, в АРРФР отметили, что «владеют информацией по компаниям, на счетах которых произошли изменения по остаткам средств». Серьезных рисков в секторе, связанных с ликвидностью и фондированием, ноябрьские оттоки не вызвали. «В целом на текущий момент ситуация по системе стабильная, совокупные вклады клиентов сократились на 170 млрд тенге (–0,6%), все банки соблюдают нормативные требования и лимиты по коэффициентам ликвидности», – резюмировали в АРРФР.

Игроки объясняют

По сути, весь объем ноябрьских корпоративных оттоков был сформирован клиентами шести банков: Сити (–193 млрд тенге за месяц), Халык (–192 млрд), Банк Китая в Казахстане (–149 млрд), Евразийский (–94 млрд), Kaspi (–86 млрд) и Forte (–73 млрд). Куда менее активно забирали свои деньги бизнес-вкладчики китайского ТПБ (–12,4 млрд), Jusan (–12 млрд), Bereke (–10 млрд), ВТБ (–6,7 млрд), Хоум Кредита (–5,8 млрд) и Нурбанка (–3,6 млрд). Прирасти корпоративными вкладами на этом фоне сумели только БЦК (+30 млрд тенге за месяц), Bank RBK (+18,5 млрд), Freedom (+18 млрд), а также, как ни странно, крошечный корейский Шинхан (+23 млрд тенге).

Для Ситибанка ноябрьские оттоки (с 1,33 трлн до 1,13 трлн тенге) в относительном выражении составили 14,6% к предыдущему месяцу. В банке такую динамику объясняют в том числе сезонностью. «Мы не наблюдаем оттока денежных средств клиентов, – заявили «Курсиву» в пресс-службе АО «Ситибанк Казахстан». – Некоторые изменения в операционных балансах клиентов вызваны обычными операционными процессами клиентов и сезонными факторами, такими как крупные платежи клиентов к концу года (налоговые, дивидендные выплаты, платежи, связанные с контрактными обязательствами, и тому подобное)». Как следует из аудированной отчетности, на начало 2022 года долларизация клиентских средств в Сити составляла 61%. Структуру ноябрьских оттоков в разрезе валют в банке не раскрыли.

По информации банка, на 1 января 2023 года объем вкладов юрлиц в Сити составил 1,043 трлн тенге. Таким образом, в декабре оттоки клиентских средств здесь продолжились (–92 млрд тенге за месяц). В ноябре и декабре 2021-го динамика корпоративных вкладов в Сити тоже была отрицательной, но размер оттоков был существенно меньше (–83 млрд тенге за два месяца). По итогам всего 2022 года остатки на счетах юрлиц в Сити выросли на 145 млрд тенге (+16%), однако солидная часть этого прироста, с учетом высокой долларизации портфеля, могла быть получена за счет ослабления тенге (на 7,1% за год). Как отметили в пресс-службе банка, в течение 2022 года Сити сохранял четвертую позицию в секторе по объему средств бизнес-клиентов, а его рыночная доля в данном сегменте «находилась в пределах 7–9%». Статистика Нацбанка за 11 месяцев (годовая еще не опубликована) показывает, что доля Сити на рынке вкладов юрлиц даже подросла (с 7,1% на 1 января до 7,9% на 1 декабря).

В Халыке, несмотря на внушительный абсолютный размер ноябрьских оттоков, относительное снижение средств юрлиц составило лишь 3,5% за месяц. Банк уверенно лидирует в секторе как по объему корпоративных вкладов (5,2 трлн тенге на 1 декабря), так и по динамике их привлечения (+1,2 трлн тенге за 11 месяцев). Более того, корпоративные оттоки в ноябре банк с лихвой перекрыл притоками розничных средств, которые составили 208 млрд тенге за месяц.

Для дочернего Bank of China, с учетом его скромных размеров, ноябрьские оттоки оказались самыми чувствительными в секторе: за месяц средства юрлиц здесь просели сразу на 31% (с 485 млрд до 336 млрд тенге). За период с начала года динамика вкладов в этом банке превратилась в отрицательную (–46 млрд тенге, или –12%).

В Евразийском банке объем бизнес-вкладов в ноябре уменьшился на 9,4% (с 1 трлн до 914 млрд тенге), что не помешало банку сохранить высокие темпы роста портфеля по итогам 11 месяцев (+44%, или +281 млрд тенге). А уже в декабре, по информации банка, оттоки предыдущего месяца были компенсированы притоками на 126 млрд тенге. Как рассказали в банке, в ноябре деньги снимали отдельные крупные клиенты. Основной объем оттоков был в долларах, небольшая часть – в рублях. «Оттоки и притоки в течение месяца на сумму в пределах 100 млрд тенге являются нормой, – отметили в Евразийском. – Операционная деятельность отдельных крупных клиентов была связана с завершением года. Например, в 2021 году существенный отток, более 100 млрд тенге, произошел в декабре. В 2022 году смещение оттока на ноябрь может быть связано с изменениями в логистике и расчетах операционной деятельности клиентов, в том числе по причине геополитических событий».

В Kaspi портфель корпоративных счетов и вкладов в ноябре сократился на 17% (с 510 млрд до 424 млрд тенге). Этот отток, как и в Халыке, был «с горкой» компенсирован притоком денег от населения (+108 млрд тенге за месяц). По итогам 11 месяцев средства юрлиц в Kaspi выросли на 68%. Более высокие темпы прироста бизнес-вкладов демонстрируют лишь четыре игрока: Freedom (+370% с начала года), БЦК (+124%), Bank RBK (+123%) и Шинхан (+117%).

В Forte средства юрлиц в ноябре снизились на 6% (с 1,22 трлн до 1,15 трлн тенге). В результате портфель корпоративных вкладов здесь опустился до уровня начала 2022 года с практически нулевым номинальным (без учета курсовой переоценки) приростом (+160 млн тенге за 11 месяцев). Впрочем, в декабре, по собственным данным банка, Forte «существенно нарастил депозитный портфель по всем сегментам бизнеса (розничный, МСБ, корпоративный)», доведя его до 1,4 трлн тенге на конец года.

В структуре ноябрьских оттоков 45% от их общей суммы составили вклады в тенге, 55% – в валюте, сообщили «Курсиву» в Forte. Снижение портфеля произошло в результате операций «нескольких клиентов-юрлиц, которые направляли средства на свои запланированные корпоративные нужды за счет накопленных ресурсов на банковских счетах». «Данный отток для банка был плановым, поэтому не оказал какого-либо отрицательного влияния на показатели ликвидности», – подчеркнули в Forte.

Халык, Kaspi и дочерний Bank of China на запросы «Курсива» не ответили.