Погоду на отечественном валютном рынке в минувшем году диктовала геополитика. Несмотря на фундаментальную поддержку со стороны высоких нефтяных цен, тенге по итогам 2022 года ослабел к доллару на 7%. При этом спрос на СКВ в стране сократился, зато компенсирующий взрывной рост продемонстрировали биржевые торги российскими рублями.

Обменный курс пары тенге/доллар в 2022 году отличался небывало высокой волатильностью. На минимуме, достигнутом 15 марта, нацвалюта дешевела на бирже до 512,2 тенге за доллар. Наоборот, максимальное укрепление (до 414,8 тенге за доллар) пришлось на 25 мая. Таким образом, за неполных три весенних месяца амплитуда колебаний курса составила почти сотню тенге и даже больше, если брать в расчет не котировку закрытия, а курс по совершенным на бирже сделкам (от 409,5 до 523 тенге за доллар). В целом за минувший год нацвалюта ослабела с 431,8 до 462,7 тенге за доллар, или на 7,15%.

Волки сыты

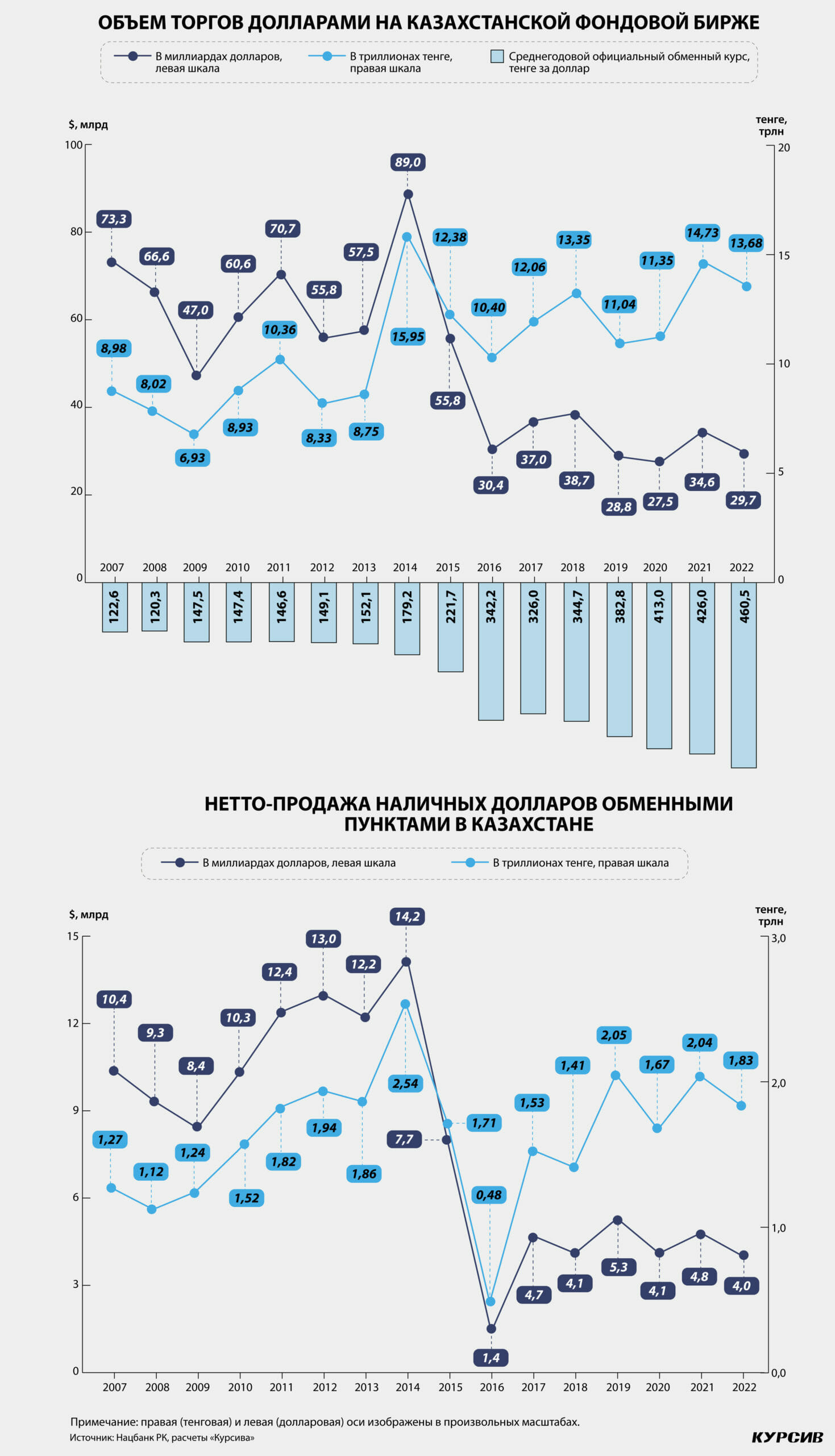

Судя по официальной статистике, спрос на доллары в Казахстане в прошлом году уменьшился. По данным Нацбанка, объем торгов американской валютой на KASE в 2022 году составил $29,7 млрд против $34,6 млрд годом ранее (–14,1%). Данные самой биржи отличаются: по информации KASE, в 2022 году на бирже было продано $32,3 млрд против $35,5 млрд в 2021-м (–8,9%). Как пояснил «Курсиву» зампредседателя правления KASE Андрей Цалюк, расхождение сумм объясняется тем, что биржа включает в статистику как сделки, заключенные в режиме открытых торгов (методом непрерывного встречного аукциона), так и переговорные (прямые) сделки. В статистике макрорегулятора последние не учитываются.

«Объем биржевых торгов, опубликованный на сайте Нацбанка, включает только сделки, проведенные методом открытых торгов, поскольку параметры таких сделок носят рыночный характер и используются при расчете средневзвешенного биржевого курса тенге к доллару», – сообщили «Курсиву» в Нацбанке.

Из предоставленных разъяснений следует, что в рамках переговорных сделок в 2022 году на KASE было продано $2,6 млрд, или 8,1% от общего объема биржевых сделок с парой тенге/доллар.

Сравнение ежемесячных данных биржи и Нацбанка показывает, что указанные $2,6 млрд были проданы не одномоментно: переговорные сделки проводились каждый месяц, минимальный объем ($88 млн) был зафиксирован в марте, максимальный ($438 млн) – в декабре.

За длинным рублем

Несмотря на снижение продажи долларов, в целом объем торгов валютами на KASE (а там еще торгуются евро, рубли и юани) вырос на 9%: с 15,2 трлн тенге в 2021 году до 16,5 трлн в 2022-м (суммы в тенговом эквиваленте рассчитаны «Курсивом» на основе данных Нацбанка с использованием среднегодового обменного курса четырех торгуемых валют). Это новый рекорд по объему рынка в тенговом выражении. Предыдущий (16 трлн тенге) был установлен в относительно далеком 2014 году и продержался целых восемь лет.

Впрочем, примечательна не сама по себе рекордная сумма (особенно если учесть, что с 2014 года доллар в стране подорожал в 2,6 раза), а резкое изменение структуры торгов в разрезе валют. До 2022 года подавляющую долю рынка занимали доллары. Однако в прошлом году американская денежная единица лишилась этой своего рода монополии под напором растущего спроса на национальные валюты России и (в меньшей степени) Китая. Доля рубля в общем объеме открытых торгов валютами взлетела с 1,8% в 2021 году до 12,5% в 2022-м, доля юаня подросла с 0,8 до 3,5% соответственно. В результате удельный вес доллара за год потерял свыше 14 процентных пунктов, снизившись с 97,2 до 82,8%.

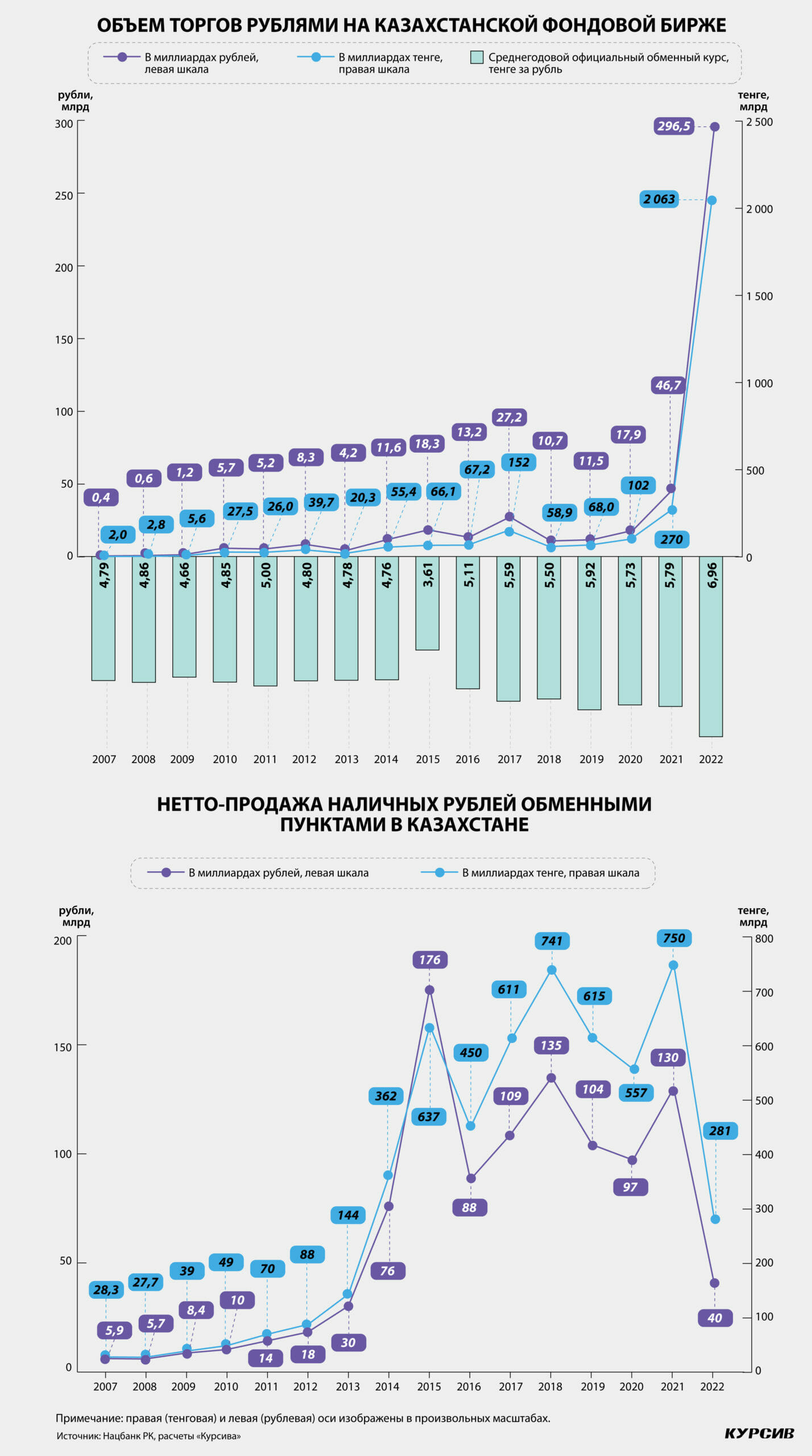

В номинальном выражении продажи российской валюты на KASE увеличились с 46,7 млрд рублей в 2021 году до 296,5 млрд рублей в 2022-м, или в 6,4 раза. Изучение статистики торгов в месячном разрезе показывает, что спрос на рубли в Казахстане подскочил одновременно с началом войны в Украине и введением антироссийских санкций, которые в числе прочих неприятностей резко затруднили для бизнеса соседней страны возможность оперировать свободно конвертируемой валютой. Если в январе и феврале 2022 года на KASE было продано 3 млрд и 2,5 млрд рублей соответственно, то в марте объем торгов подскочил до 21,3 млрд рублей, а максимальный показатель пришелся на сентябрь (49,2 млрд рублей). Что касается биржевого курса рубля, то в течение года он колебался в очень широком коридоре между 4,72 и 8,94 тенге за рубль, а за год укрепился на 11,4% (с 5,8 до 6,4 тенге за рубль).

Альтернатива бирже

Помимо KASE безналичные операции по купле-продаже валюты в РК осуществляются на межбанковском рынке. По подсчетам аналитического центра Ассоциации финансистов Казахстана (АФК), в 2022 году объем торгов долларами на межбанке составил $101,4 млрд, что в 3,4 раза больше объема открытых биржевых торгов.

«Это взаимозаменяемые рынки. Разница в том, что биржа – более стандартизированная площадка, на которой сделки обезличены, а линии не нужны. Межбанк – это сделка напрямую с конкретным контрагентом», – рассказал «Курсиву» казначей одного из банков.

По его словам, банк пойдет за валютой туда, где курс лучше.

«Но если ему требуются крупные объемы, то для покупок на межбанке может не хватить линий, которые не нужны при заключении сделок на бирже. Зато на межбанке можно сконвертировать любую валютную пару, тогда как на бирже список пар фиксированный», – заключил собеседник.

Внебиржевая площадка в прошлом году активно использовалась подсанкционными российскими банками для конвертации рублей. Первый всплеск сделок был зафиксирован в апреле, когда на межбанковском рынке было продано 148 млрд рублей по средневзвешенному курсу 5,6 тенге за рубль (эквивалентно 828 млрд тенге). Как уточняется в примечании Нацбанка к данной информации, сумма указана «c учетом операций, проведенных в рамках получения поддержки от материнской организации». Продавцом рублей при таких вводных данных мог выступать только дочерний Сбер, который в марте получил крупный рублевый кредит от российского Сбербанка на сумму, эквивалентную примерно 855 млрд тенге.

Второй всплеск пришелся на декабрь, когда между банками-резидентами была заключена сделка на сумму 97 млрд рублей по курсу 7,25 тенге за рубль (эквивалентно 705 млрд тенге). В примечании Нацбанка к этой информации говорится, что сумма указана «c учетом завершения операций, проведенных в рамках получения поддержки от материнской организации». Экономический смысл этой сделки пока не ясен. Возможно, конвертация проводилась для расчетов с российским Сбером за проданную последним «дочку».

Зеленее не будет

Спрос на наличные доллары со стороны населения в 2022 году тоже снизился (как и на бирже). По данным Нацбанка, в прошлом году физлица потратили на покупку долларов в обменниках 1,83 трлн тенге на нетто-основе против 2,04 трлн тенге годом ранее (–10,1%). В долларовом эквиваленте покупки сократились сильнее. Начиная с 2018 года Нацбанк представляет эту статистику в тенговом выражении (раньше она формировалась в единицах той или иной валюты), поэтому объем продаж в долларах рассчитан «Курсивом» исходя из среднегодовых обменных курсов. Согласно нашим расчетам, в 2022 году нетто-продажи наличных долларов в Казахстане составили около $4,0 млрд против $4,8 млрд в 2021-м (–16,8%).

За последние как минимум 16 лет меньше долларов, чем в прошлом году, казахстанские обменники продали только в 2016-м ($1,4 млрд). А двумя годами ранее, наоборот, в стране был достигнут исторический максимум по продажам как наличных ($14,2 млрд), так и безналичных ($89 млрд) американских денег. В коротком промежутке между рекордом и антирекордом (а именно весной 2015-го) были успешно проведены внеочередные выборы президента Казахстана, после которых возглавляемый Кайратом Келимбетовым Нацбанк перестал удерживать кривой курс и (уже под началом Данияра Акишева) отправил тенге в свободное плавание. И в том же 2015 году в стране был установлен рекорд по нетто-продажам российской валюты (176 млрд рублей). Этот взрыв спроса объяснялся рекордно низким курсом рубля (в моменте опускался до 2,62 тенге за рубль), что позволило нашим предприимчивым соотечественникам устремиться к соседям за автомобилями и прочим сказочно подешевевшим добром.

Понапривозили

Если динамика биржевых торгов и наличных нетто-продаж долларов в 2022 году тесно коррелировала друг с другом, то по рублям эти показатели находились в противофазе. В отличие от резкого роста операций на бирже на наличном рынке нетто-продажи российской валюты уменьшились с 750 млрд тенге в 2021 году до 281 млрд тенге в 2022-м, или в 2,7 раза. В рублевом эквиваленте объемы снизились более чем втрое, примерно с 129 млрд до 40 млрд рублей. Это минимальная сумма с 2013 года, когда обменниками на нетто-основе было продано 30 млрд рублей.

Такая нисходящая динамика связана не со снижением внутреннего спроса на наличные рубли, а с резким ростом их предложения со стороны релокантов из России. Если в феврале казахстанские обменники продали рублей на сумму 75 млрд тенге (нетто), то в марте сумма сократилась до 59 млрд тенге, в апреле упала до 12 млрд, а начиная с июля колебалась в коридоре от 3 млрд до 7 млрд тенге в месяц. В сентябре и вовсе обменники купили больше рублей, чем продали: нетто-покупки составили 2,2 млрд тенге. Трудно объяснить этот факт какой-либо иной причиной, кроме как частичной мобилизацией, которая была объявлена в России 21 сентября. В одном из регулярных обзоров Нацбанка авторы отметили, что ситуация, когда предложение наличных рублей в Казахстане превысило спрос, наблюдается впервые с 2003 года.

«В сентябре 2022 года население стало продавцом рублей на нетто-основе», – констатировали в Нацбанке.

В условиях действующих ограничений на вывоз валюты из страны правительству и Нацбанку дважды пришлось делать исключения для банков, чтобы они смогли транспортировать скопившиеся наличные рубли в страну их происхождения «для конвертации в безналичную форму и пополнения корреспондентских счетов».

Пассы дирижера

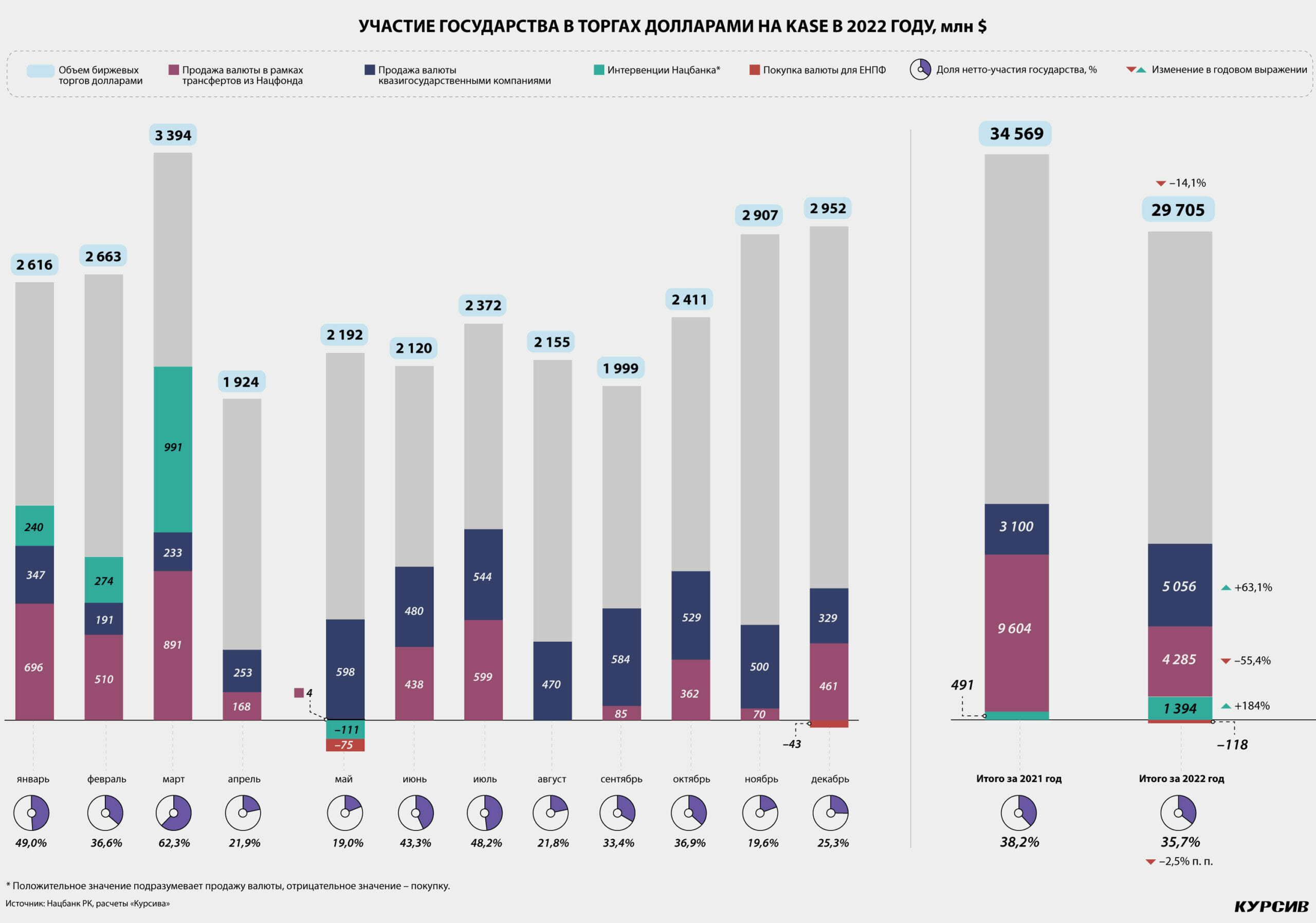

По расчетам «Курсива», в 2022 году доля государства в структуре предложения долларов на бирже уменьшилась до 35,7 с 38,2% в 2021-м. Если вспомнить, что в конце февраля и марте прошлого года настроения на валютном рынке были близки к паническим, то можно констатировать, что курс удалось удержать малой кровью. Держатели тенговых депозитов должны быть довольны, поскольку доходность вкладов в нацвалюте оказалась выше, чем ослабление тенге к доллару. А с учетом объявленной государством 10%-ной компенсации по гарантированным тенговым депозитам (при условии их заморозки на год) получатели этого бонуса зафиксируют даже сверхдоходность. Разморозка тенговых вкладов и начисление компенсации произойдут уже в марте, что может оказать определенное давление на курс нацвалюты в предстоящем месяце.

Структура госучастия в биржевых торгах долларами в прошлом году изменилась существенно. Если в 2021 году главным давальцем валюты был Нацфонд, то в 2022-м эта миссия перешла к компаниям квазигосударственного сектора (КГС). КГС в прошлом году поставили на биржу на 63% долларов больше, чем годом ранее ($5,1 млрд против $3,1 млрд). Продажа валюты в рамках бюджетных трансфертов из Нацфонда, наоборот, сократилась на 55% ($4,3 млрд против $9,6 млрд). Интервенции Нацбанка (нетто) увеличились почти троекратно ($1,4 млрд против $0,5 млрд).

В прошлом году Нацбанк четыре раза (точнее говоря, на протяжении четырех месяцев из двенадцати) проводил интервенции и прямо участвовал в формировании обменного курса. В трех случаях (январь, февраль, март) регулятор выступал как продавец валюты, единожды (май) – как покупатель. Кроме того, в мае (когда тенге достиг максимального укрепления) и декабре Нацбанк покупал доллары для пенсионного фонда на общую сумму $118 млн.

Самым сложным месяцем для валютного рынка РК выдался март, в течение которого Нацбанк потратил на интервенции $1 млрд, а в целом госдоля в биржевых продажах долларов превысила 62%. В этом месяце были периоды, когда государство выступало фактически единственным поставщиком СКВ. Например, с 9 по 11 марта удельный вес интервенций Нацбанка и трансфертов из Нацфонда в общем объеме биржевых торгов составил 93%. Обрушение курса тенге тогда усугубилось бегством вкладчиков из российских БВУ и краткосрочным (как выяснилось позднее) дефицитом долларовых купюр во всем банковском секторе. Разумеется, помимо предложения валюты государство приняло ряд мер (таких как расширение спреда по купле-продаже наличных долларов с 6 до 15 тенге, лимитирование вывоза наличной валюты, вышеупомянутая премия по тенговым вкладам), чтобы охладить рынок и успокоить спрос. Все эти шаги надо признать удачными, ибо они принесли искомый результат. Что касается оценки объема прошлогодних интервенций и их эффективности, то для сравнения можно вспомнить аналогичные расходы 2014 и 2015 годов, когда интервенции составили $22,4 млрд и $12,7 млрд соответственно, что не удержало тенге от последующей шоковой девальвации.

Куй железо

Отечественным банкам прошлогодние курсовые качели и увеличенный спред по валютообменным операциям (для безналичных конвертаций размер спреда не регулируется, и в марте разница между курсами онлайн-покупки и онлайн-продажи доллара доходила до 30 тенге и более) помогли хорошо заработать. Например, чистая прибыль Халык Банка от операций с иностранной валютой за девять месяцев 2022 года (согласно консолидированной отчетности) выросла относительно аналогичного периода предыдущего года почти шестикратно (с 23 млрд до 130 млрд тенге). При этом классические направления бизнеса продемонстрировали достаточно скромную динамику: чистый процентный доход Халыка за минусом провизий увеличился лишь на 10 млрд тенге (до 387 млрд), чистый комиссионный доход – на 8 млрд тенге (до 58 млрд).

Из отчетности Евразийского банка по итогам трех кварталов 2022 года следует, что в целом его операционные доходы в годовом выражении выросли более чем вдвое (с 65 млрд до 134 млрд тенге). При этом чистый процентный доход банка увеличился на 71% (с 40 млрд до 69 млрд тенге), чистый комиссионный доход – на 48% (с 17 млрд до 25 млрд тенге). А самый высокий рост в структуре доходов Евразийского (+769%) пришелся на чистую прибыль от операций с иностранной валютой, которая взлетела с 5 млрд до 42 млрд тенге. В результате доля прибыли от таких операций в доходах банка выросла за год с 7,5 до 31,5%, в то время как вес процентных и комиссионных доходов сократился до 51,2% (–11,1 п. п.) и 18,7% (–7,5 п. п.) соответственно.

Небанковские обменные пункты, судя по трендам в банковском секторе, тоже должны были существенно улучшить финансовый результат. Эти предприятия не являются публичными, но косвенные выводы можно сделать по объему выплаченных ими налогов. Например, сеть обменников «МиГ» в прошлом году заплатила налогов на рекордную для себя сумму 1,12 млрд тенге (данные сервиса Kompra.kz). Предыдущий рекорд компании был установлен в 2015 году (когда население с бешеной активностью скупало рубли) и равнялся 291 млн тенге. По сравнению с 2021 годом сумма выплаченных сетью налогов выросла ровно в 6 раз.

Себя не высечет

На днях Нацбанк анонсировал, что в этом году купит на KASE около $2 млрд в портфель ЕНПФ, чтобы довести валютную долю в пенсионных активах с текущих 28,4 до 30%. Покупки будут осуществляться равномерно, их объем составит «не более 6–7% от средних исторических значений годовых торгов долларами на KASE», поэтому в Нацбанке полагают, что данные сделки «не окажут существенного влияния на валютный рынок» (иначе говоря, не будут давить на курс). А вчера макрорегулятор уже отчитался за январь, сообщив о покупке для ЕНПФ $120 млн, что составило 5,8% от общего объема январских торгов долларами на бирже.

Опрошенные «Курсивом» эксперты согласны, что заявленная сумма в $2 млрд не критична для формирования обменного курса.

«Это, безусловно, выступит дополнительным фактором увеличения спроса на валюту в текущем году. Однако эффект от этих операций будет не разовым, а распределенным на весь годичный период, по мере необходимости аккумулирования валюты для инвестиций в инструменты, торгующиеся на зарубежных рынках», – рассуждает ведущий аналитик аналитического центра АФК Рамазан Досов.

По его словам, риск-сентимент на мировых рынках капитала с начала года улучшился, чему способствовали позитивные данные об инфляции в США и ЕС, отмена политики «нулевой терпимости» к ковиду в Китае, что ослабило опасения относительно рецессии в мировой экономике.

«Не исключено, что Нацбанк может совместить покупки долларов для ЕНПФ с продажами валюты из Нацфонда (трансферты оттуда в текущем году могут составить 2,2 трлн тенге, или $4,7 млрд) и тем самым свести влияние сделок по покупке валюты к нулю на нетто-основе. Другими словами, у Нацбанка имеется возможность для сбалансирования валютных операций, что выглядит логичным и наиболее предпочтительным для валютного рынка», – считает эксперт.

Технически, продолжает Досов, конвертировать часть тенговых активов ЕНПФ в валюту можно также на внебиржевом рынке, ликвидность которого традиционно существенно выше, но Нацбанк, как правило, не участвует в этих торгах.

По мнению замдиректора филиала рейтингового агентства АКРА в МФЦА Жаннура Ашигали, заявленная сумма приобретения долларов, тем более с учетом равномерности покупок (менее $200 млн в месяц), не настолько крупна, чтобы привести к заметным валютным шокам.

«В отдельные моменты некоторое давление на курс может иметь место в случае слабой активности на валютном рынке со стороны иных факторов, но в совокупности за год маловероятно, что давление будет значительным. Более того, регулятор может в течение того же периода воздействовать на тенговую ликвидность на рынке в случае усиления волатильности курса, тем самым нивелируя любой потенциальный эффект от указанных мер», – отметил эксперт.