Беззалоговое потребительское кредитование, с которым принято связывать основные риски социальной стабильности в РК, растет в основном за счет крупных ссуд, и все заемщики погашают ссуды досрочно – следует из отчета «Потребительские беззалоговые кредиты» Первого кредитного бюро (ПКБ).

В долгах как в шелках

Тема закредитованности казахстанцев регулярно возникает в инфополе и заявлениях представителей власти на протяжении последних пяти лет. Почву для этих разговоров дает стремительный рост потребительского кредитования, одним из драйверов которого являются потребительские беззалоговые ссуды.

Один раз – в 2019 году – власти РК уже пошли на списание части долгов по кредитам части населения РК, которую можно отнести к социально уязвимым группам. Тогда общий размер списаний по беззалоговым кредитам физлиц превысил 130 млрд тенге: долг граждан на 105 млрд тенге за свой счет закрыло государство, кредитные организации списали 34 млрд штрафов и пеней (около 10 млрд тенге из этой суммы правительство им вернуло за счет средств Фонда проблемных кредитов).

В периметр действия той кредитной амнистии попало не менее 1,2 млн человек (им списали пени и штрафы), а 507 тыс. заемщиков списали тело долга. Однако тогда же член Комитета по финансам и бюджету мажилиса Аманжан Жамалов называл куда большую общую численность заемщиков, не способных обслуживать свои обязательства по кредитам, – 700 тыс.

После январских событий закредитованность назвал одной из причин протестов глава Народной партии Казахстана Ермухамет Ертысбаев. «За последние три года банковское кредитование физических лиц выросло почти на 70% и достигло астрономической цифры – 11,4 трлн тенге. Почти 6,3 млн казахстанцев сегодня имеют непогашенные кредиты в банках. Еще 1,2 млн казахстанцев закредитованы в микрофинансовых организациях. Это практически все взрослое население Казахстана», – привел данные политик летом прошлого года.

Сенатор Сергей Карплюк, описывая рост портфеля потребкредитования в 2021 году (на 40%. – «Курсив»), делал вывод: «Такой рост кредитов физическим лицам наряду с повышением цен на товары и услуги несет тревожную тенденцию увеличения долговой нагрузки населения и усиления социальной напряженности».

К теме закредитованности казахстанцев несколько раз возвращался президент КасымЖомарт Токаев. На расширенном заседании правительства в прошлом декабре он охарактеризовал ситуацию так: «Предстоит «снизить градус» чрезмерного потребительского кредитования. К сожалению, неосознанное потребление может привести к серьезным дисбалансам, признаки которых мы наблюдаем не первый год. Сегодня объем проблемных кредитов достиг 0,5 трлн тенге. Более 1 млн людей уже не в состоянии оплачивать взятые на себя обязательства. Многие из них, доходя до отчаяния, вынуждены брать новые кредиты, чтобы погасить старые».

Итак, основные аргументы сторонников теории закредитованности казахстанцев сводятся к следующим пунктам. Во-первых, бурный рост беззалогового потребительского кредитования обусловлен массовой бедностью, иначе бы 7 млн заемщиков не привлекали потребкредиты. Во-вторых, рост такого кредитования ухудшает финансовое состояние социально уязвимых групп населения, которые вынуждены привлекать ссуды в одних кредитных учреждениях, чтобы закрыть обязательства перед другими. В-третьих, дополнительно усугубляет балансовый кризис домохозяйств высокая инфляция, стимулирующая кредитные организации одалживать под более высокий процент, – и все это в совокупности может привести к социальному взрыву.

Правило 10 на 45

Отчет ПКБ об актуальном состоянии рынка беззалогового потребкредитования позволяет посмотреть на ситуацию с другой стороны. В бюро фиксируют бурный рост беззалогового потребкредитования на 30% в год (до 7,1 трлн тенге), причем ссуд было выдано на 6,7 трлн – данные, которые на первый взгляд могут настораживать. Однако структурные показатели портфеля свидетельствуют о том, что ситуация далека от критической.

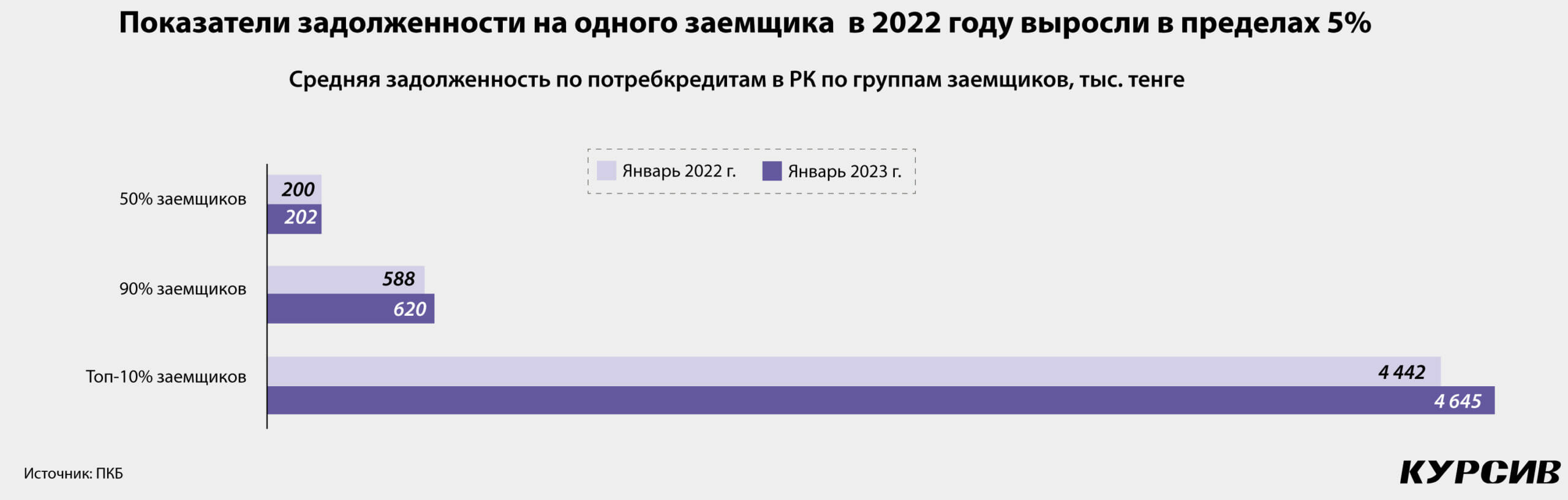

Значительная часть ссуд – 45% портфеля – приходится на 10% заемщиков, или 700 тыс. человек. Судя по тому, что объемы их займов превышают 2,5 млн тенге. Именно активность этих людей обеспечила рост совокупного портфеля по итогам прошлого года: группа топ-10% заемщиков привлекла на 47% больше беззалоговых кредитов, чем годом ранее.

Что касается заемщиков с размерами кредита до 500 тыс. тенге, то таких 3,5 млн человек, или примерно 50% от общего числа, и они формируют лишь 10% портфеля. В 2022-м их доля выросла на 9%, то есть примерно втрое ниже среднерыночного показателя и вдвое ниже инфляции. Финансовое поведение этой группы заемщиков оказалось более рациональным, чем представлялось многим экспертам.

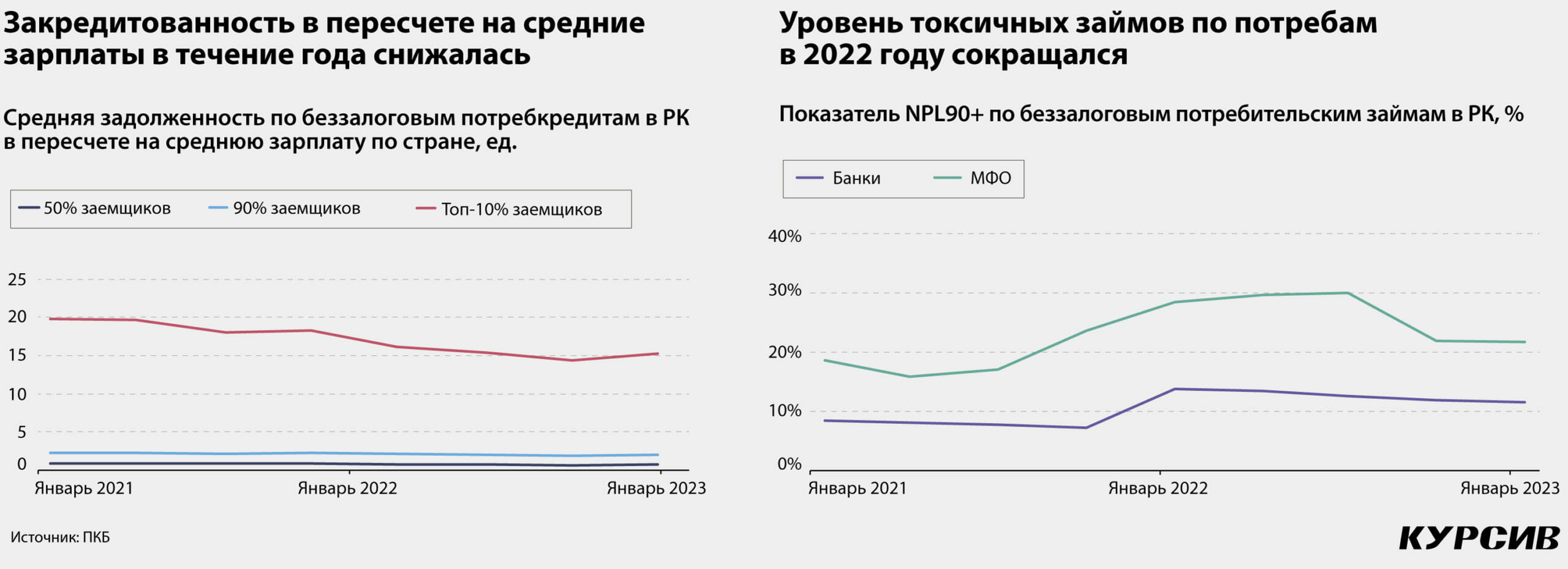

Остальные метрики – абсолютная средняя задолженность, средняя задолженность в пересчете на значение средней заработной платы – оставались стабильными во всех группах и даже незначительно снизились. Например, показатель средней задолженности к средней зарплате по группе топ-10% заемщиков на начало 2022 года составлял 16,1 средней зарплаты, а к концу года – 15,3, по остальным 90% заемщиков сократился с 2,1 до 2,0.

Медианная номинальная ставка вознаграждения по беззалоговым потребкредитам была устойчиво ниже значения базовой ставки в течение 11 месяцев из 12. Для сравнения: в декабре 2022 года она составила 8,70% при значении базовой ставки в 16,75% и годовой инфляции в 20,3%. Это значит, что в действительности ни о каких ростовщических процентах речи не идет, а реальные ставки (с корректировкой на инфляцию) по большой части кредитов отрицательные.

Рост оборотов беззалогового потребкредитования при ухудшении ситуации с балансами домохозяйств также должен был вызвать волнообразный рост доли неработающих займов (NPL90+). Однако и этого пока не происходит: в целом по кредитным организациям за год показатель увеличился лишь на 1,1 п. п., с 8,7 до 9,8%.

Положение дел в банковском секторе более устойчиво, чем у микрофинансовых организаций: если у банков уровень NPL90+ по этому виду займов составлял на конец года 11,6% (сократился на 2,2 п. п. с начала года), то у МФО – 21,7% (до принятия мер АРРФР по реструктуризации части проблемной задолженности он был выше – 30,1%), что свидетельствует об относительно более высоких рисках в сегменте микрофинансовых организаций.

В разрезе кредитных организаций ситуация также стабильна. И у банков (на них приходится около 95% портфеля таких займов), и у микрофинансовых организаций (5% портфеля) NPL90+ по беззалоговым займам снижается.

Выводов из отчета ПКБ несколько. Во-первых, рост портфеля беззалоговых потребов обеспечивают главным образом крупные займы. Во-вторых, явных следов кредитования с целью покрытия прочих долгов по займам по системе не наблюдается – показатели среднего долга, а также доля неработающих займов относительно стабильны. «Заемщики преимущественно закрывают кредиты досрочно», – добавляют в ПКБ. В-третьих, такое кредитование не может ухудшать финансовое состояние домохозяйств, поскольку реальные ставки по беззалоговым кредитам отрицательны.

Не туда смотрим?

Пристальное внимание к сегменту беззалогового кредитования может размыть фокус для чиновников, политиков и экспертов и отвлечь их от других зон с растущими кредитными рисками.

Судя по официальным отчетам, одной из таких зон может быть ипотечное кредитование, после кризиса 2008 года на много лет ставшее болевой точкой для властей РК.

Отчет регуляторного AQR 2022, опубликованный Агентством по регулированию и развитию финансового рынка (АРРФР) в начале февраля этого года, фиксировал качество займов клиентов 10 крупнейших банков РК (на них приходится более 72% ссудного портфеля банковского сектора) по состоянию на 1 января 2022 года. Целью AQR была проверка того, насколько адекватно банки оценивают риски, связанные с займами клиентам, и оценивают их обесценение в соответствии с правилами МСФО 9 по трем стадиям: стадия 1 – признание ожидаемых убытков при приобретении или выпуске актива, стадия 2 – оценка увеличения кредитного риска по активу, стадия 3 – получение реального кредитного убытка.

Исследование показало, что доля задолженности клиентов по займам, обеспеченным недвижимостью (львиная доля этих займов – ипотека), на стадии 2 после проведения AQR выросла с 1,3 до 20,9%, а займы на стадии 3 увеличились с 14,8 до 15,4%. Для сравнения: у потребительских займов доля кредитов на стадии 2 после AQR выросла с 1,2 до 3,5%, а на стадии 3 – с 6,2 до 7,1%.

«Существенные реклассификации задолженности из стадии 1 в стадию 2, произведенные по портфелю RETEST (займы физлиц, обеспеченные недвижимостью), говорят о недооценке банками признаков существенного увеличения кредитного риска.

Ключевым фактором роста рисков, связанных с ипотечным кредитованием, стала политика властей РК, которые с 2021 года разрешили использовать часть пенсионных накоплений для приобретения жилья. Это спровоцировало бурный рост ипотечного портфеля, который в течение двух лет вырос с 2,4 до 4,7 трлн тенге. AQR 10 казахстанских БВУ показал, что метрика EAD (подверженность дефолту) по займам, обеспеченным недвижимостью, показала рост только в течение 2021 года с 162 до 306 млрд тенге (+89%), когда ипотечный портфель БВУ вырос на 39%. По итогам 2022 года объем ипотечных ссуд на балансах БВУ увеличился еще на 42%.

Такая динамика дает все основания полагать, что сегмент станет источником рисков в средне- и долгосрочной перспективе. «Доля займов стадии 3 растет по мере устаревания займов, по займам 2021 года составляет 2,8%, по займам 2020 года – 10,9%», – говорится в Отчете регуляторного AQR.

Не в бедности дело

Взвешенное объяснение роста спроса на потребкредиты дают в Нацбанке РК. «Отдельные банки связывают рост спроса как по беззалоговым, так и по залоговым потребительским зай мам с увеличением расходов населения на товары длительного пользования, тогда как другие – с проведением маркетинговых акций и кампаний. Так, количество поступивших заявок в III квартале по беззалоговым и залоговым займам выросло на 10,3% к/к и 15,3% к/к и составило 12 млн и 14 тыс. заявок, соответственно», – отмечают специалисты НБ РК в Опросе банков по кредитованию за III квартал 2022 года.

Авторы документа подчеркивают: «В сегменте беззалоговых потребительских займов продолжилось ужесточение условий кредитования в виде повышения процентных ставок в одном крупном банке, а также повышения требований к платежеспособности клиентов в другом крупном розничном банке».

Со второй половины прошлого года АРРФР ужесточило требования по расчету коэффициента долговой нагрузки заемщиков, что, в свою очередь, отразилось на повышении требований банков к кредитоспособности клиентов. «Доля отказа по заявкам на беззалоговые займы сохраняется на высоком уровне (61%)», – отмечается в обзоре.