Сокращение объема выработки электроэнергии в Казахстане чуть больше чем на процент в минувшем году стало отражением как проблем самих энергетиков, так и сложностей у металлургов и сокращения активности цифровых майнеров. Участившиеся аварии на энергообъектах указывают на то, что отрасль остается недофинансированной, при этом нагрузка на нее со стороны потребителей продолжит расти в среднем почти на 3% в год еще 12 лет.

Майнеры на паузе

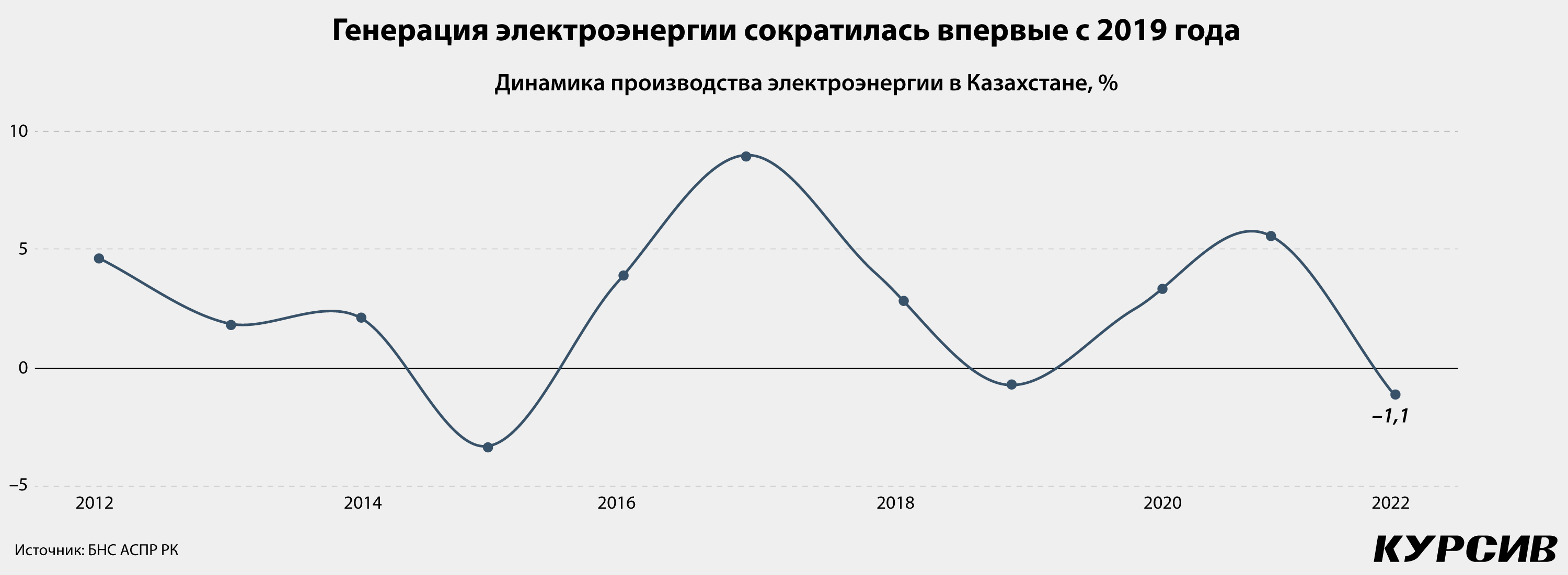

Электроэнергетика Казахстана в 2022 году получила небольшую передышку после рекордных значений 2021-го. Выработка электроэнергии, согласно данным БНС АСПР РК, сократилась на 1,1%, до 113,8 млрд кВт•ч (годом ранее фиксировался рост на 5,7%). Расчеты Kursiv Research, по

оперативным данным, которые агрегирует системный оператор Национальной электроэнергетической системы (НЭС) нацкомпания KEGOC и публикует КОРЭМ, показывают сокращение генерации в пределах 1,4%. Незначительное расхождение показателей связано с разными технологиями подсчета.

Несмотря на сокращение объемов выработки, 7 декабря прошлого года был зафиксирован годовой максимум нагрузки – 16,5 ГВт, что на 3,9% (+633 МВт) выше максимума 2021 года. Предельные нагрузки по-прежнему ниже уровня располагаемой мощности электростанций (20,8 ГВт) и тем более их установленной мощности (24,5 ГВт).

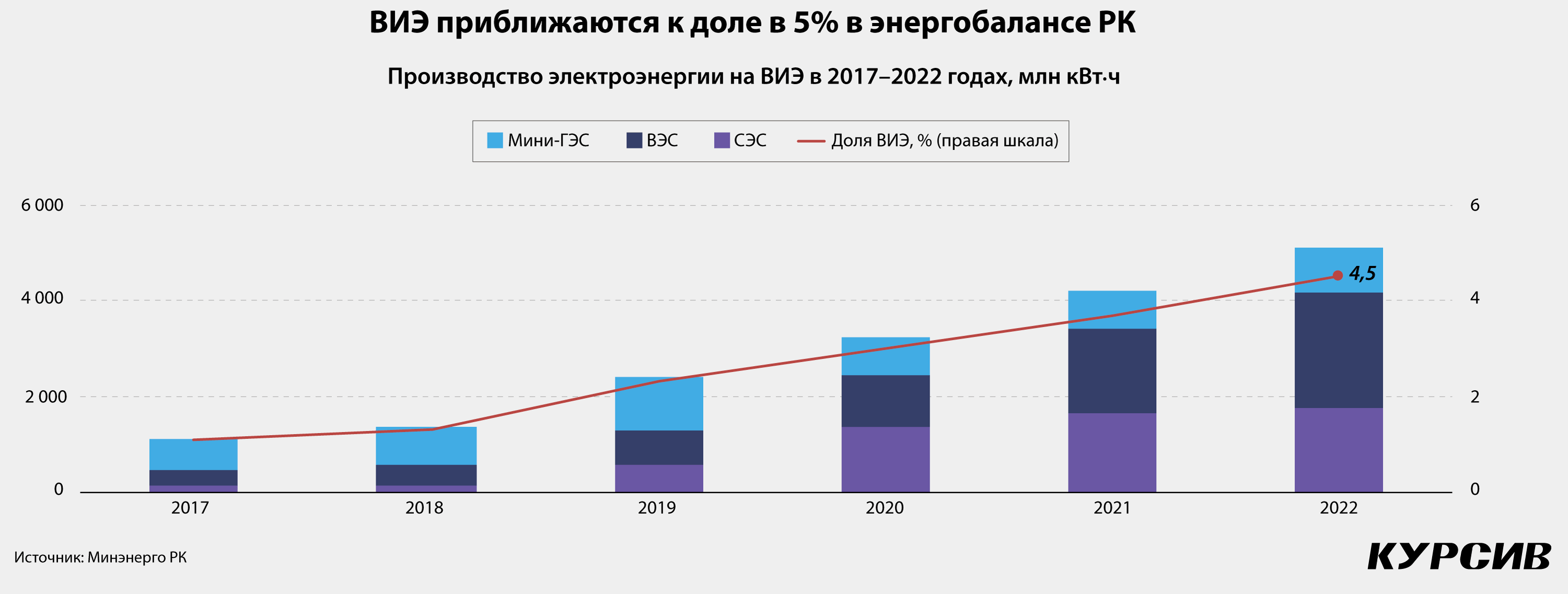

Минувший год стал очередным годом роста производства электроэнергии на возобновляемых источниках (ВИЭ). Генерация на солнечных и ветряных электростанциях, а также мини-ГЭС увеличилась на 21% и достигла 5,1 млрд кВт•ч (рекордное значение), что составило 4,5% всей выработки электроэнергии по итогам года. Наибольшего прогресса добились ВЭС, выработка которых выросла на 36% (2,4 млрд кВт•ч). У мини-ГЭС результат скромнее: они добавили лишь 17% и вышли на уровень 0,9 млрд кВт•ч. СЭС произвели 1,8 млрд кВт•ч (+7%) и сместились с первого на второе место среди ВИЭ по объемам выпуска. За последние пять лет накопленный рост генерации на казахстанских ВИЭ составил 364%.

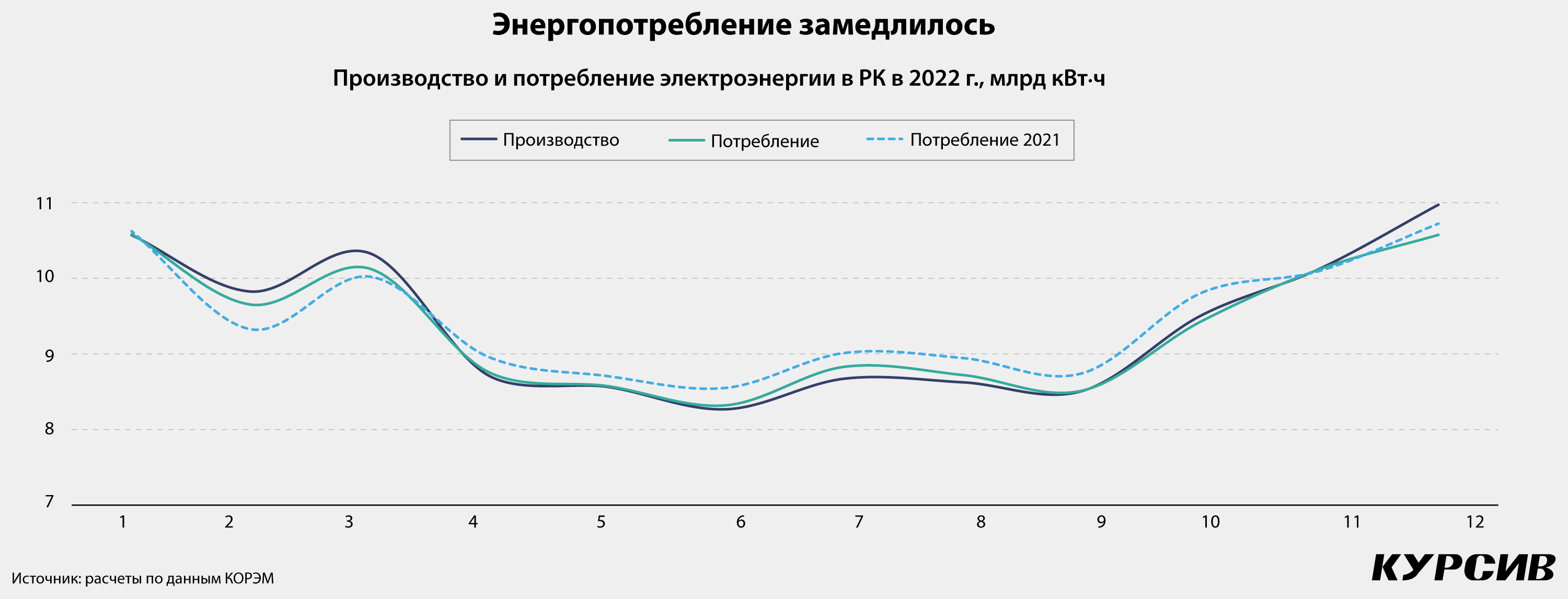

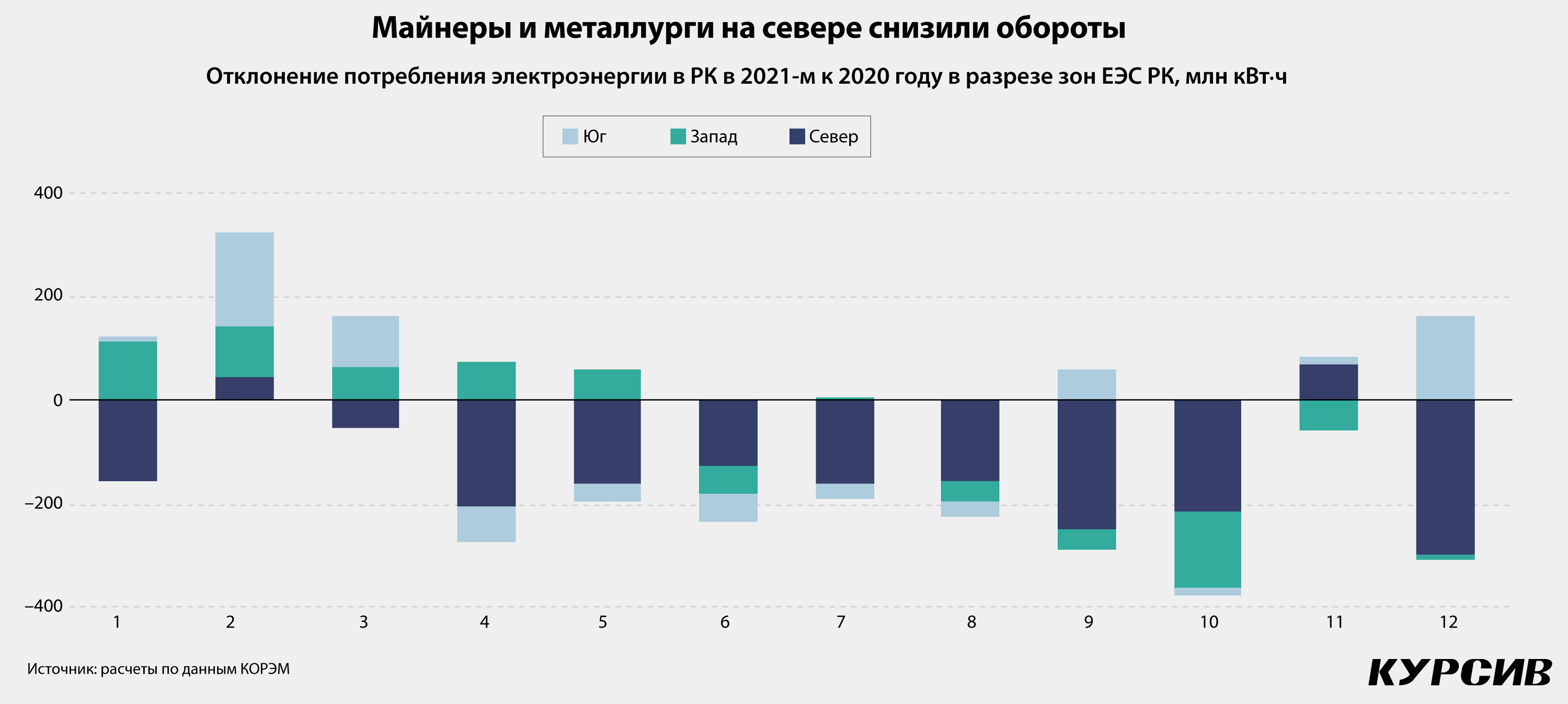

Уровень потребления, по расчетам на основе оперативных данных KEGOC и КОРЭМ, сократился лишь на 1,1%. Срез в разрезе месяцев и зон НЭС показывает, что среднее отклонение потребления было наибольшим в северной зоне (на которую приходится около 65% энергопотребления) – в

среднем около 140 млн кВт•ч в месяц; в западной и южной зонах отклонения к предыдущему году положительные (в среднем в месяц 6 и 25 млрд кВт•ч соответственно), однако и здесь спад потребления фиксировался на протяжении шести месяцев года.

Основной фактор – устранение с рынка цифровых майнеров. По данным KEGOC, ограничения для майнеров по мощности составили 676 МВт (4% к пиковой мощности НЭС). В сводках КОРЭМ указывались несколько официальных майнинговых компаний в северной зоне НЭС, которые

существенно снижали потребление по ходу года. Но главными раздражителями в системе были скрытые потребители – еще в феврале прошлого года Минэнерго РК сообщало, что по итогам проверок были выявлены и остановлены мощности серых майнеров на 200 МВт.

Второй фактор коррекции объемов потребления – сокращение выпуска в одной из ключевых для экономики РК энергоемких отраслей промышленности – черной металлургии (–3,2%). В разрезе конкретных продуктов черной металлургии сократился выпуск нерафинированной стали (–8,5%), плоского проката (–15,1%). Сократился выпуск и отдельных цветных металлов – свинца (–2,3%) и цинка (–11,5%). Согласно отчетам KEGOC, потребление электроэнергии ССГПО упало на 16,3%, КЭЗ – на 5,9%, «Казцинком» – на 4,5%, «АрселорМиттал Темиртау» – на 2,7%.

Несмотря на снижение объемов потребления, энергосистема республики активно закупала электроэнергию за рубежом. KEGOC фиксирует положительный сальдовый переток в размере 1256 МВт (8% к пиковой мощности отечественных электростанций), причем объем импортируемой из РФ электроэнергии по мощности составил 1462 МВт (471 млн кВт•ч; +2% г/г), выдача в страны Центральной Азии – 206 МВт (392 млн кВт•ч; –44% г/г).

Прошлый год в электроэнергетике РК был периодом аварий. Сначала не выдерживали сети: 25 января, согласно формулировке KEGOC, «ввиду значительного аварийного дисбаланса, созданного энергосистемой Центральной Азии, произошел наброс мощности на транзит электроэнергии 500 кВ «Север – Восток – Юг». Итогом аварии стало «полное погашение энергосистем Узбекистана, Кыргызстана». В системе пришлось вводить ограничения, которые коснулись южной зоны НЭС РК. Целые регионы (например, Алматы с пригородами – Алматинский энергоузел) несколько часов были вынуждены работать в автономном режиме.

Вторая крупная авария произошла 20 марта, когда на Петропавловской ТЭЦ-2 рухнула дымовая труба №1. Авария привела к гибели одного сотрудника станции и ее остановке. По итогам расследования были установлены многочисленные причины обрушения, в том числе дефекты

проектирования и строительства, а также несоблюдение сроков текущих ремонтов, режимов работы котлов и «ненадлежащий контроль со стороны руководящего состава и ответственных специалистов ПТЭЦ-2».

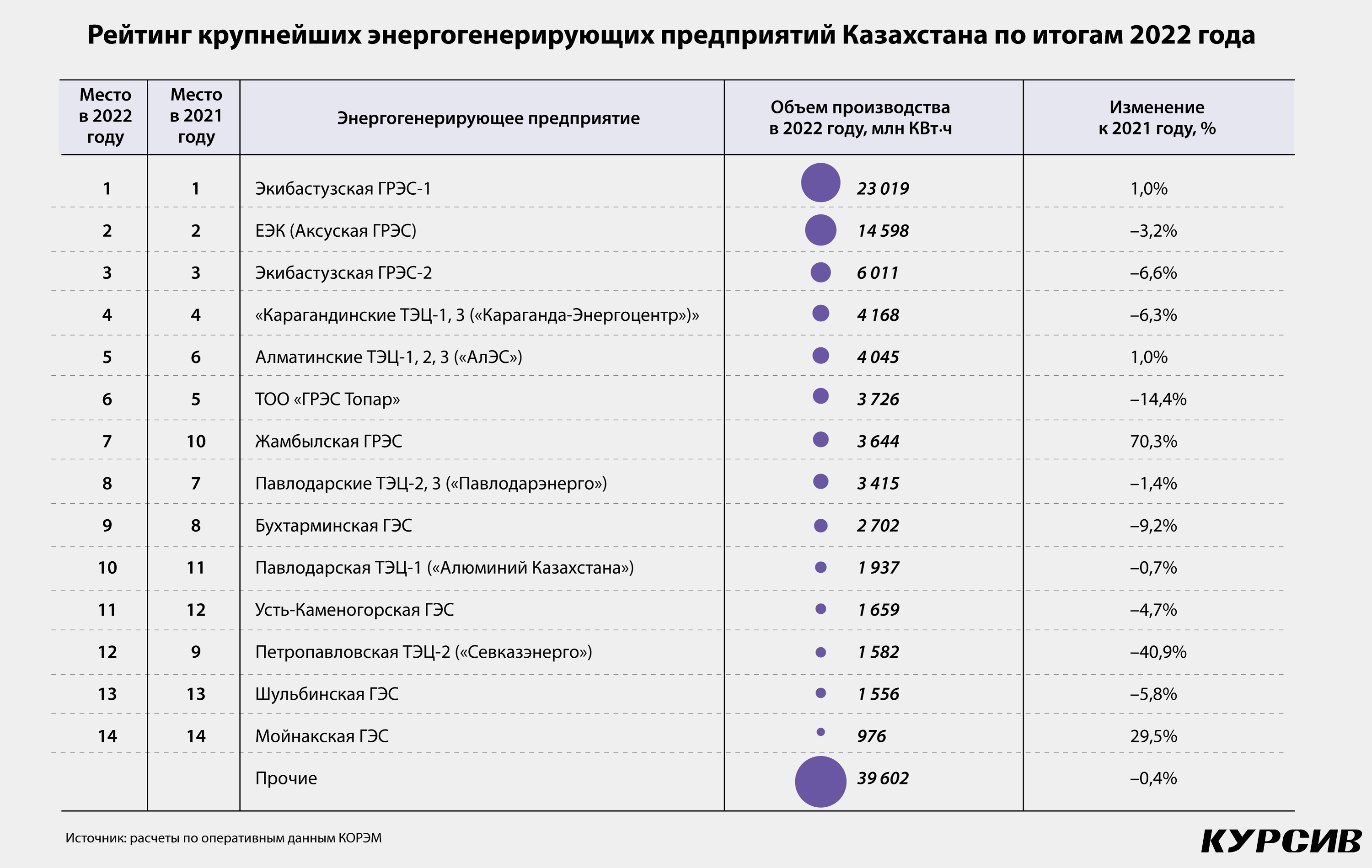

Северяне и пара героев с юга

Позиции основных игроков сегмента генерации в минувшем году претерпели более заметные изменения, чем в предыдущие периоды. Оперативные данные KEGOC и КОРЭМ показывают, что на фоне спада выпуска отдельных энергопроизводящих предприятий другие были вынуждены резко нарастить выпуск.

В лидирующей группе изменений немного. Крупнейшая в РК по объему проектной мощности Экибастузская ГРЭС-1 (4000 МВт) прибавила еще 1% к рекордному результату прошлого года и

взяла новую планку.

«По итогам работы 2022 года объем выработанной электроэнергии Экибастузской ГРЭС-1 составил 23,1 млрд кВт•ч. При планируемом объеме выработки 22,0 млрд кВт•ч выполнение составило 105%, что является рекордным за все время работы станции», – сообщали в нацкомпании «Самрук-Энерго», которая контролирует ЭГРЭС-1.

Еще одна станция из холдинга «Самрук-Энерго» – Экибастузская ГРЭС-2 (установленная мощность 1000 МВт) – снизила генерацию на 6,6% (до 6,0 млрд кВт•ч). Улучшить позиции удалось электростанциям из состава АлЭС (три алматинских ТЭЦ, Каскад ГЭС и Капчагайская ГЭС), которые

увеличили выработку на 1,0%, до 4,0 млрд кВт•ч. Всего станциями «Самрук-Энерго» в 2022-м было произведено 35,9 млрд кВт•ч (+0,8% г/г), или около 32% всей электроэнергии, выработанной в РК.

Нацкомпания продолжает вводить новую мощность ВИЭ: в минувшем году ВЭС на 60 МВт была запущена в Енбекшиказахском районе Алматинской области. Компания продолжает реализацию крупнейшего инвестпроекта последних пяти лет – газификацию Алматинской ТЭЦ-2. Проект должен завершиться в 2026 году, мощность станции должна составить 600 МВт (+18% от прежнего проектного значения). В ноябре 2022-го стало известно о том, что проект стоимостью 130 млрд тенге профинансирует синдикат банков, в числе которых Европейский банк реконструкции и развития (ЕБРР), Азиатский банк развития и Банк развития Казахстана. Однако реализация проекта

тормозится из-за перебоев в поставках технологического оборудования из РФ и Украины.

Вторая крупнейшая станция в РК – Аксуская ГРЭС (ЕЭК, контролируется ERG; установленная мощность 2450 МВт) – произвела около 14,6 млрд кВт•ч (–3,2%). Другая станция под контролем ERG – Павлодарская ТЭЦ-1 – сократила выпуск на 0,7%, до 1,9 млрд кВт•ч. На четвертом месте вот уже несколько лет подряд находятся Карагандинские ТЭЦ-1 и ТЭЦ-3 (установленная мощность 32 и 670 МВт), принадлежащие группе ККС (через ТОО «Караганда- Энергоцентр»). Карагандинская ТЭЦ-3 – крупнейшая станция в регионе.

Выпуск электроэнергии предприятием за год сократился на 6,3%, до 4,2 млрд кВт•ч. На станции в 2022-м шел капремонт котлоагрегата №4 и турбогенератора №5, перспективный проект (до 2027 года) – строительство нового котлоагрегата №9 и турбоагрегата №7, что позволит увеличить электрическую мощность Карагандинской ТЭЦ-3 на 120 МВт, тепловую – на 180 Гкал/ч.

С пятого на шестое место опустилась другая электростанция Карагандинской области – ГРЭС «Топар» (установленная мощность – 643 МВт). Объем производства станции упал на 14,4%, до 3,7 млрд кВт•ч. На станции, контролируемой Kazakhmys Еnergy, в течение минувшего года шли работы по замене турбины №3 мощностью в 130 МВт. В ближайшие четыре года планируется заменить еще две турбины (№ 4 и № 7) и впоследствии нарастить мощность станции на 60 МВт.

Существенный рост выработки показала Жамбылская ГРЭС. Станция поднялась с десятого на седьмое место по объему выработки электроэнергии, прибавив 70,3% за год – до 3,6 млрд кВт•ч. ГРЭС установленной мощностью в 1230 МВт, на протяжении многих лет работавшая менее чем наполовину от производственных возможностей, смогла «закрыть» часть растущих потребностей южной зоны НЭС и Жамбылской области: в 2022-м станция удовлетворила около 93% регионального спроса. При этом ЖГРЭС переживает нелегкие времена. В ходе визита тогдашнего министра энергетики РК Болата Акчулакова в регион в декабре глава Минэнерго озвучил значения износа оборудования на станции – 82%.

Сложным год был для станций, входящих в группу ЦАЭК. Выработка Павлодарских ТЭЦ-2 и ТЭЦ-3 («Павлодарэнерго») сократилась на 1,4%, до 3,4 млрд кВт•ч, Петропавловской ТЭЦ-2 («Севказэнерго») – на 40,9%, до 1,6 млрд кВт•ч. Таким образом, «Павлодарэнерго» опустилось в рейтинге с седмого места на восьмое, «Севказэнерго» – с девятого на двенадцатое. Основной причиной столь серьезного отклонения была авария на ПТЭЦ-2. Сейчас станция стала объектом крупных капиталовложений группы – на модернизацию станции ЦАЭК в краткосрочной перспективе пустит около 9 млрд тенге.

«Главной причиной ухудшения состояния тепловых станций, в том числе и ПТЭЦ-2, стали действующие тарифы на производимую продукцию и неясность в сфере регулирования отрасли, поскольку отсутствует единый регулирующий государственный орган, – объясняют ситуацию в ЦАЭК. – Тарифы Казахстана являются одними из самых низких на постсоветском пространстве […] Еще одним важным фактором, приведшим к упадку электроэнергетической отрасли в целом, стало снижение общей рентабельности производства электроэнергии, которая с 1 января 2019 года снизилась до 0%, поскольку в соответствии с приказом министра энергетики РК № 508 от 14 декабря 2018 года из расчета тарифа исключена 12% норма рентабельности. В это же время Министерством энергетики РК были понижены тарифы на электроэнергию по всей стране».

В числе проблем в ЦАЭК отмечали возросшую текучесть кадров (в 2015–2021 годах она ускорилась с 4 до 18%) вследствие более низких среднеотраслевых зарплат как по сравнению с общереспубликанскими (–26%) и зарплатами энергетиков в РФ (+36%).

Рынок с одним покупателем

Ключевыми событиями в регулировании рынка электроэнергетики РК в 2022 году стали ставшая уже привычной индексация тарифов по всей цепочке добавленной стоимости, а также предложенный Минэнерго новый формат рынка.

В июне минувшего года правительство повысило предельные тарифы практически по 26 из 47 групп энергопроизводящих организаций страны. В среднем тарифы выросли на 10%. Основная причина – ускорение производственной и потребительской инфляции, что сказалось как на стоимости труда, так и топлива. Как отмечали в Минэнерго, «пересмотр предельных тарифов на электрическую энергию позволит сохранить порядка 30 тыс. рабочих мест производственного персонала 47 ЭПО». Пусть и не в полной мере, но правительство начало удовлетворять требования участников рынка, сетовавших на иссыхающий денежный поток на фоне низких тарифов

последних пяти лет.

За год в секторе производства электроэнергии цены предприятий- производителей выросли на 5,4% (декабрь 2022 года к декабрю 2021-го), в сегменте передачи – на 4,5%, в распределении – на 5,5%. Розничные цены на электроэнергию для населения, согласно индексу цен потребительских

товаров по итогам декабря 2022-го, выросли на 7,5%.

В сентябре Минэнерго представило Концепцию развития электроэнергетической отрасли Республики Казахстан до 2035 года, в которой была представлена новая модель рынка электроэнергии. Основные новации, характеризующие модель, – появление единого закупщика

электроэнергии и полноценный запуск балансирующего рынка (ранее работал в режиме имитации).

Модель с единым закупщиком предполагает, что электростанции будут конкурировать по цене за получение контракта на поставку электроэнергии одной компании, которая по регулируемым тарифам будет продавать закупленные объемы энергосбытам. Схема с единым закупщиком должна

исключить спекуляции и повысить инвестпривлекательность рынка генерации за счет большей (почти предельной) предсказуемости со стороны спроса. В Агентстве по защите и развитию конкуренции модель назвали «временным решением, обеспечивающим наиболее быстрое решение проблемы привлечения инвестиций для введения новых мощностей».

Пока компания, которая выступит в роли единого закупщика, не определена, но наиболее вероятный сценарий – эти функции будут переданы расчетно-финансовому центру по ВИЭ, дочерней структуре Минэнерго, которая на протяжении последних 10 лет выступала единым закупщиком электроэнергии ВЭС, СЭС и мини-ГЭС, а в последние пять лет была единым закупщиком услуги по поддержанию электрической мощности.

Критики модели с единым закупщиком указывают на схожесть реформы с продразверсткой и наиболее жесткий из возможных подконтрольных форматов конкуренции производителей. Еще одной проблемой новой модели может быть возникновение значимых в масштабе отрасли кассовых разрывов из-за несвоевременной оплаты услуг единому закупщику со стороны оптовых потребителей. Однако правительство РК пока демонстрирует непреклонность: как сообщали в Минэнерго в этом апреле, запуск новой модели произойдет с 1 июля 2023 года.

Старт работы балансирующего рынка в режиме реального времени с взаиморасчетами, как ожидают авторы отраслевой концепции, «усилит ответственность субъектов оптового рынка за создаваемые в энергосистеме дисбалансы, минимизирует отклонения перетоков мощности с синхронно работающими энергосистемами, а также обеспечит стабильное функционирование электроэнергетической отрасли». Полноценный запуск балансирующего рынка – ожидаемая мера, однако при новой модели рынка позитивный эффект на конкуренцию будет явно слабее, чем в условиях рынка с большим количеством покупателей.

Также в октябре минувшего года Болат Акчулаков сообщал, что в рамках президентского поручения о «внедрении программы «Тариф в обмен на инвестиции» в секторе генерации подготовлен пакет мер, направленных на развитие энергоисточников, обеспечение прозрачности расходования инвестиций и усиление контроля со стороны государства. Подход, при котором к стандартному тарифу, покрывающему операционные затраты производителей электроэнергии, прибавлялась составляющая, денежный поток от которой компании обязывались пускать на капитальные затраты, впервые в РК был применен в 2009–2015 годах. С 2018-го возможность

субъектов естественных монополий использовать инвестиционную составляющую утвердили законодательно. Проблемой для участников рынка все это время было то, что регулятор не согласовывал достаточный уровень тарифов. То, что этот подход стал одним из факторов роста аварийности в целом по системе, признают и на официальном уровне.

Новые и угольные

В прогнозном электробалансе до 2035 года заложен рост потребления до 153 млрд кВт•ч в год, то есть среднегодовой рост потребления в 2021–2035 годах составит 2,7%, что сопоставимо с ситуацией последних 10 лет, когда потребление росло в среднем на 2,8% в год. Чтобы удовлетворить этот рост, необходимо ввести в следующие 12 лет около 17,5 ГВт установленной электрической мощности (около 70% к объему мощности на начало 2023 года). Чуть больше трети этого объема (6,5 ГВт) придется на ВИЭ, около 5,0 ГВт – на газовую генерацию, 2,4 ГВт – на

атомную, 2,0 ГВт – на ГЭС, 1,5 ГВт – на угольные электростанции.

Определенности относительно конкретных проектов пока немного. Проект строительства АЭС находится на этапе выбора поставщика технологий и формата реализации (multi lot, EPC, EPCM, контракт жизненного цикла). Мощность первой такой станции на Балхашской площадке также пока не определена.

В угольной генерации реализуется два проекта строительства мощности на действующих станциях (энергоблок №1 ЭГРЭС-1 на 500 МВт и энергоблоки №3 на ЭГРЭС-2 на 636 МВт; также на ЭГРЭС-2 планируют построить дополнительно три энергоблока на 636 МВт каждый). Также рассматривается строительство трех новых станций. В «Самрук-Энерго» вернулись к идее угольной ЭГРЭС-3 на

1200 МВт. Еще две ТЭЦ построят в Кокшетау и Семее. Проект угольной станции в Кокшетау электрической мощностью в 240 МВт и тепловой в 520 Гкал/ч был представлен еще в минувшем году, однако инвестора на строительство стоимостью в 240 млрд тенге (из которых 30% должен

вложить сам инвестор) пока найти не удалось. Технико-экономическое обоснование ТЭЦ-3 в Семее разрабатывает «Самрук-Энерго», и с высокой вероятностью станция будет тоже угольной.

Предварительно заявленные параметры – 320 МВт электрической мощности и 1200 Гкал/ч

тепловой. Проект ТЭЦ-3 появился более 10 лет назад, но на него никак не могли найти инвестора.

Реализация проектов угольных электростанций в ближайшие годы будет проходить все сложнее: привлечь капитал под угольную генерацию на внешних рынках сейчас крайне сложно. Не случайно в новые угольные станции инвестирует нацкомпания «Самрук-Энерго», которая может рассчитывать на финансирование со стороны правительства. В то же время сама компания стоит в списке на приватизацию до декабря 2025 года: по действующему плану приватизации в рынок должно уйти до 20% акций компании.