Идея АРРФР снизить на 12 п. п. максимальную ставку по беззалоговым банковским кредитам не нашла понимания у ряда игроков. Стороны вернулись к переговорам. Регулятор и банки прокомментировали ситуацию «Курсиву».

Интрига вокруг ситуации с ограничением предельной стоимости потребительских займов возникла после того, как проект постановления АРРФР с новыми ставками очень быстро исчез с портала «Открытые НПА» электронного правительства Казахстана. Документ был размещен 10 марта, должен был находиться в статусе публичного обсуждения до 29 марта, однако уже 15 марта был удален по официальному запросу органа-разработчика.

В удаленной версии содержалось лишь одно изменение по сравнению с действующими значениями: предельную ГЭСВ (годовая эффективная ставка) по необеспеченным банковским кредитам предлагалось снизить с 56 до 44%. ГЭСВ по остальным классам продуктов сохранялась на прежнем уровне: максимум 40% – по залоговым банковским займам, 25% – по ипотечным ссудам, 56% – по кредитам от микрофинансовых организаций.

Как следует из ответов банков на вопросы «Курсива», регулятор обсуждал предлагаемую редакцию постановления с участниками рынка и получал от БВУ обратную связь с замечаниями и встречными предложениями. Например, в пресс-службе Халык Банка рассказали, что проект документа по снижению предельного значения ГЭСВ по беззалоговым займам обсуждался на площадке Ассоциации финансистов Казахстана. Нурбанк подтвердил, что участвовал в такого рода встречах. В Bereke Bank отметили, что АРРФР обсуждало с банками методику по установлению предельных значений ГЭСВ, предусматривающую учет параметров, составляющих ценообразование по необеспеченным кредитам. Дополнительно банки озвучивали необходимость периодической актуализации предельной ГЭСВ исходя из рыночных изменений учитываемых параметров, добавили в Bereke.

Ставка преткновения

Замглавы АРРФР Олжас Кизатов на брифинге 28 марта объяснил, почему проект постановления был отозван.

«Сейчас ситуация по ставкам вознаграждения достаточно волатильна. Базовая ставка Нацбанка составляет 16,75% (установлена 6 декабря прошлого года и в марте не менялась. – «Курсив»). Мы мониторим ситуацию на внешних международных рынках, там тоже ситуация волатильна. Агентству потребовалось провести дополнительные расчеты по установлению ГЭСВ с учетом текущей экономической ситуации», – сказал он (цитата по BES.media).

В пресс-службе АРРФР, отвечая на запрос «Курсива», использовали несколько иную формулировку. Там сообщили, что документ был отозван «для повторного обсуждения с участниками рынка». Как долго продлится этот процесс, регулятор не раскрыл.

«После завершения доработки проекта постановления и повторного согласования с АФК документ будет вынесен на рассмотрение правления агентства в установленном порядке», – отметили в АРРФР.

Регулятор напомнил, что предельная ставка 56% по беззалоговым банковским займам была установлена в 2012 году и с тех пор не менялась. Для ограничения ставок агентство предлагает регулировать предельное значение ГЭСВ в зависимости от четырех рыночных факторов: процентной маржи, премии за риск, операционных расходов и стоимости фондирования.

«Для учета влияния бизнес-моделей банков на кредитные ставки расчет ГЭСВ предлагается осуществлять на основе средневзвешенных значений (выделено АРРФР. – «Курсив») процентной маржи, премии за риск и операционных расходов. Для расчета фактора стоимости фондирования предлагается использовать базовую ставку Нацбанка, так как ее значение оказывает определяющее влияние на ставки по привлекаемым депозитам», – пояснили в АРРФР.

В ответе регулятора ни разу не упоминается цифра 44%, но можно предположить, что именно к такому значению предельной ГЭСВ привели расчеты по вышеописанной методике. Формула регулятора понравилась не всем банкам. Как сообщило АРРФР, со стороны Ассоциации финансистов Казахстана был высказан ряд замечаний и предложений по новым подходам к расчету ГЭСВ (при этом осталось непонятным, почему для поиска компромисса потребовалось «повторное обсуждение» и дезавуирование «недосогласованного» документа).

«Для получения реальной картины маржинальности розничного кредитования АФК предлагает использовать медианные значения (выделено «Курсивом») показателей при расчете процентной маржи, премии за риск и операционных расходов, а также учитывать в расчетах риски волатильности стоимости фондирования. Дополнительно банки предложили исключить из расчета ГЭСВ корпоративные кредиты, не учитывать влияние госпрограмм льготного финансирования экономики и не распространять новый подход на случаи рефинансирования ранее выданных потребительских займов», – перечислили в АРРФР встречные условия банков.

Нас устраивает

Из переписки «Курсива» с банками (теми, которые не отказались пообщаться на заданную тему) следует, что вышеприведенная позиция ассоциации относительно расчета предельной ГЭСВ не является консолидированным мнением всех участников рынка. В частности, квазигосударственный Bereke сообщил, что согласовал предложенную регулятором методику.

«На текущий момент предлагаемое АРРФР ограничение в размере 44% по беззалоговым кредитам для Bereke Bank является приемлемым», – добавили в пресс-службе, уточнив, что на 1 марта 2023 года средневзвешенная ставка по потребительскому портфелю банка составляла 21,2% годовых.

В Халык Банке отметили, что «в целом поддерживают позицию АРРФР по снижению предельного размера ГЭСВ». В банке пояснили, что основная составляющая эффективной ставки на сегодня – это стоимость денег. Кроме того, ГЭСВ зависит от премии за риск (которая в беззалоговых займах выше, чем в залоговых), операционных расходов и всех комиссий, связанных с кредитом.

«Если в перспективе Нацбанк не планирует повышать базовую ставку, то ее текущий уровень, на наш взгляд, позволяет снизить предельную ГЭСВ по необеспеченным займам», – считают в Халыке.

По мнению Нурбанка, предлагаемое ограничение ГЭСВ до 44% «вполне приемлемо для БВУ». Кроме того, такое решение положительно отразится на заемщиках, поскольку оно связано с защитой прав потребителей и нацелено на недопущение роста рисков необеспеченного кредитования и закредитованности населения. При этом в Нурбанке хотят аналогичного регулирования для микрофинансовых организаций:

«На банковском рынке исторически сложилась довольно конкурентная среда, и кредитные ставки определяются рыночными механизмами. По нашему мнению, сфера банковского кредитования в значительно меньшей степени нуждается в законодательном лимитировании верхних пределов ГЭСВ, нежели сферы микро- и онлайн-займов».

Резюмируя свою точку зрения, в банке отметили, что ограничение ставки может снизить маржу у некоторых игроков, но в целом на банковское розничное кредитование не повлияет. В самом Нурбанке средняя ГЭСВ по портфелю беззалоговых займов на 1 марта равнялась 27,2%.

Мы не согласны

Ряд банков высказали свои возражения против инициативы регулятора. В ВТБ считают, что для снижения порогового значения ГЭСВ следует установить комфортный размер ставки фондирования банков с пересмотром уровня базовой ставки Нацбанка. Снижение предельной ГЭСВ «без всестороннего анализа и предпринятых мер по поддержке финансовых организаций может существенно отразиться на доступности необеспеченных кредитов для розничных клиентов», подчеркнули в ВТБ.

БЦК ратует за равную конкуренцию и свободное ценообразование.

«Максимальная ставка по кредиту должна регулироваться рыночными условиями с учетом имеющейся конкуренции на рынке потребительского кредитования для всех участников (БВУ и МФО)», – говорит вице- президент по управлению данными и розничному риск-менеджменту Банка ЦентрКредит Рубина Лозовая.

Похожего мнения придерживаются в Евразийском банке, где полагают, что «рынок должен сам регулировать стоимость кредитов исходя из текущих реалий».

Нас не касается

Банки Forte и Freedom воздержались от комментариев по поводу своего отношения к инициативе регулятора, но из их ответов следует, что снижение ГЭСВ до 44% не окажет никакого влияния на бизнес этих БВУ. В Forte сообщили, что в структуре выданных в 2022 году кредитов доля займов, ставка по которым превышает 44% годовых, составляет менее 1%. По информации Freedom, в портфеле этого банка и вовсе нет кредитов дороже 44%, а средняя ГЭСВ по необеспеченным ссудам на 1 марта 2023 года равнялась 16%. В банке пояснили, что физлицам выдают цифровую

ипотеку и автокредиты (оба продукта – залоговые), а бизнесу – займы на развитие для ИП и ТОО. В текущем году банк запустил беззалоговое онлайн-кредитование для ИП и нацелен на то, чтобы ставки по займам микробизнесу были «доступными и привлекательными», подчеркнули в пресс-службе.

Действительно, на сайте Freedom Bank нет предложений по выдаче беззалоговых денежных кредитов населению. При этом банк активно практикует товарные кредиты (рассрочки) в партнерских сетях, которые с точки зрения их стоимости имеют нулевую ставку и не подпадают под регуляторные ограничения.

Мы промолчим

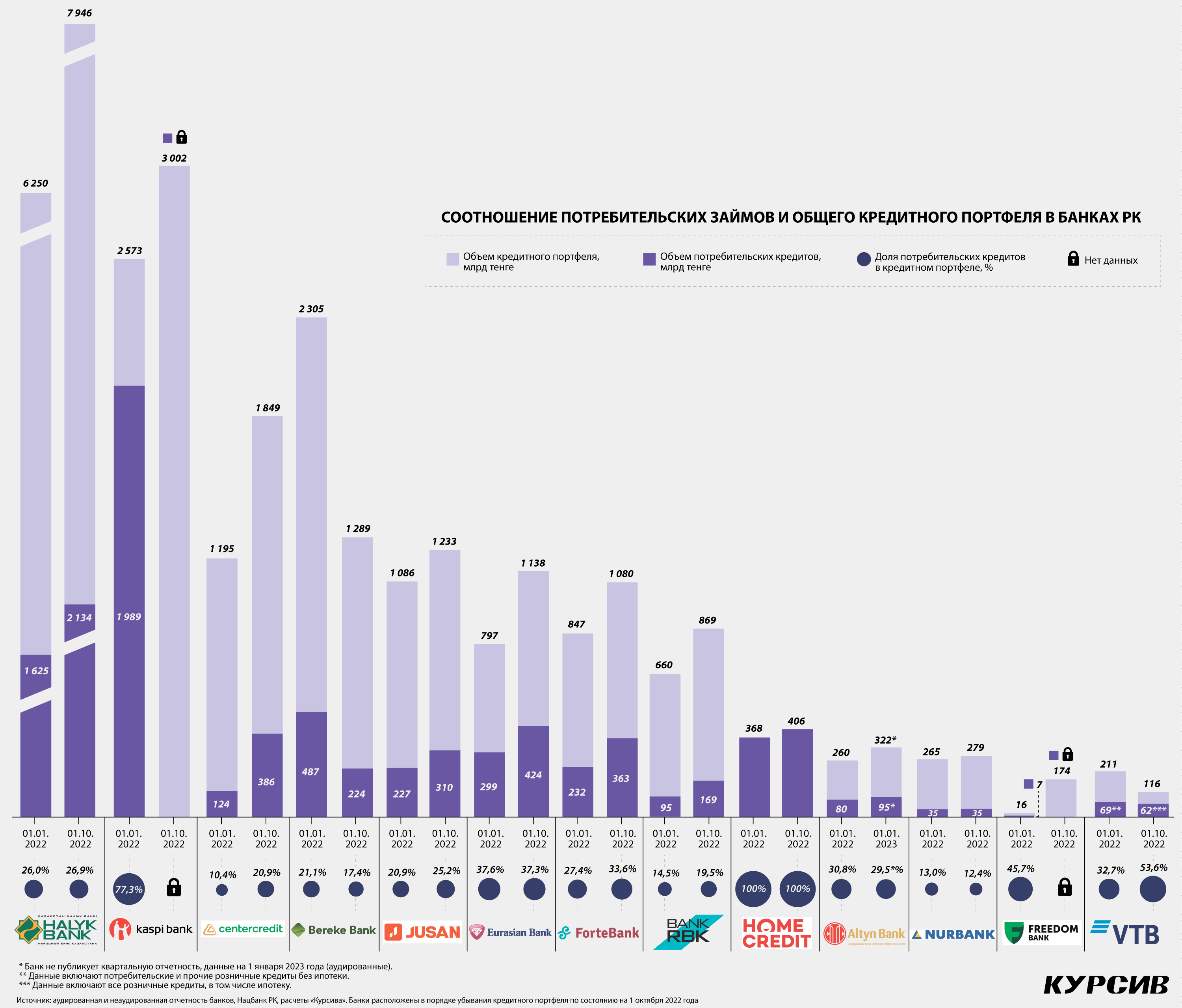

Для подготовки материала «Курсив» обратился в 13 банков (все они изображены на инфографике), из них пять (Kaspi, Jusan, Bank RBK, Алтын и Хоум Кредит) отказались от комментариев либо не ответили на запрос. В эту пятерку входят оба лидера потребительского кредитования, на которых

снижение предельной ГЭСВ повлияет больше всего. Хоум Кредит не практикует залоговое кредитование в принципе, а по объему необеспеченных займов занимает 4-е место в секторе (после Халыка, Kaspi и Евразийского на 01.10.2022). Kaspi в промежуточной отчетности информацию о беззалоговых ссудах не раскрывает, но на старте 2022 года, по расчетам «Курсива», их доля в общем кредитном портфеле банка составляла 77,3%. Высокая концентрация потребкредитов наблюдается также у ВТБ (53,6%), Евразийского (37,3%) и Forte (33,6%). У остальных

игроков показатель варьируется от 12,4% в Нурбанке до 29,5% в Алтыне.

Информации о том, по каким ставкам кредитуют банки, в открытом доступе нет. Соответственно, невозможно понять, какой объем займов (всего и в разрезе БВУ) был охвачен предложением регулятора о снижении пороговой ГЭСВ до 44%. На своих сайтах банки, как правило, указывают минимальную стоимость кредита. Например, Евразийский выдает беззалоговые ссуды наличными по ГЭСВ от 40,1%, Халык – от 26,5%, Jusan – от 24,1%. Хоум Кредит является, пожалуй, единственным игроком, который не скрывает, что ставка по необеспеченному денежному кредиту может находиться в диапазоне от минимальных 25,4% до максимальных 56% годовых. А вот на сайте Kaspi ставки не указаны вообще (ни номинальные, ни эффективные). Как объясняет «Kaspi Гид» в разделе вопросов и ответов, банк «не использует процентную ставку в расчетах по кредиту наличными, а указывает переплату за весь период».

Из полученных «Курсивом» ответов от восьми банков складывается следующая картина. ВТБ долю «сверхприбыльных» кредитов (дороже 44% годовых) не раскрыл. Как упоминалось выше, у Freedom таких займов нет, а у Forte в объеме прошлогодних выдач они заняли менее 1%. Халык ограничился комментарием, что «основную долю в потребительском портфеле занимают кредиты с ГЭСВ менее 44%». В Bereke доля беззалоговых кредитов дороже 44% годовых в общем портфеле необеспеченных займов на 1 марта составляла 0,2%. В Нурбанке кредитов дороже 44% нет, а «по большинству розничных ссуд ГЭСВ не превышает 42%». В БЦК на долю потребкредитов по ставке выше 44% годовых приходится около 6,5% от общего беззалогового розничного портфеля, а текущая средняя ГЭСВ по потребительскому портфелю составляет 26%. В Евразийском доля кредитов с верхним значением ГЭСВ (56%) в 2022 году составила около 6,5% от всего объема выдач потребительских займов.