Доходность по социальным облигациям в Казахстане соответствует уровню рыночных ставок. Для инвестора определяющими выступают уровень финансовой надежности эмитента, объем и дюрация выпуска, а не фактор целевого использования.

Социальные облигации в Казахстане выпускают исключительно институты развития. Эмитентам таких облигаций на KASE необходимо пройти не только все те же процедуры, что и при выпуске обычных бондов, но и дополнительные. Поскольку существуют определенные требования по раскрытию информации о целевом назначении денег, нужно доказать, что облигация действительно «социальная». А для этого – получить независимую оценку у верификатора (одобренного уполномоченным органом) и заплатить за эту оценку.

В результате эмитенту выпуск социальных облигаций обходится дороже, чем обычных. И при этом инвесторы могут требовать более высокую ставку доходности по социальным облигациям, комментирует директор департамента финансового консультирования и андеррайтинга АО «Halyk Finance» Олег Хван. «Они делают это, чтобы компенсировать риск (включая риск низкой ликвидности и в определенных случаях риск длительного срока обращения соцоблигаций), связанный с финансированием проектов, которые могут быть социально значимыми, но иметь низкую доходность», – говорит Хван.

Никаких гриниумов

В Казахстане доходность по ESG-облигациям (более обобщенная категория облигаций, которая включает как социальные, так и зеленые бонды) соответствует уровню рыночных ставок. В данный момент рыночные инвесторы не имеют каких-либо преференций и стимулов при покупке ESG-облигаций, поэтому казахстанские инвесторы при принятии инвестиционных решений рассматривают соцоблигации как обычные, сопоставимые с аналогичными параметрами выпуска и размещения, отмечают в Halyk Finance. То есть ставка по облигациям определяется не фактором целевого использования, а уровнем финансовой надежности эмитента, объемом и дюрацией выпуска. «Социальные» инвесторы в Казахстане несут такие же кредитные риски, как и при инвестициях в обычные облигации, и это не может не отражаться в ставке купона.

На развитых рынках эмитенты зеленых облигаций могут рассчитывать на скидку относительно цены заимствования по идентичной классической облигации – скидка обусловлена повышенным спросом на устойчивые облигации. Отрицательную премию к доходности по таким облигациям называют гриниумом.

Европейский центральный банк в феврале 2023 года опубликовал исследование, проведенное совместно с Университетом Модены и Реджо-нель-Эмилии. Проанализировав выборку из 64 социальных и классических облигаций, исследователи выявили наличие положительной «социальной премии» (скидки для эмитента при размещении социальных бондов) по аналогии с гриниумом в размере 1,242 б.п.

«Ключевым фактором в такой разнице является повышенный спрос на тематические инструменты, обусловленные инвестиционными стратегиями инвесторов, которые движимы аспектами ESG и политиками государств в области устойчивого развития. На развитых рынках можно наблюдать обязательный мандат ряда фондов по инвестированию в ESG-облигации, который, в свою очередь, создает спрос на такие инструменты и снижает конечную ставку для эмитента», – указывают аналитики Центра зеленых финансов МФЦА.

Самое сильное звено

По данным Climate Bonds Initiative, в 2022 году около 90% всех социальных облигаций в мире были выпущены квазигосударственным сектором, финансовыми институтами и банками развития. Казахстан в тренде: эмитентами соцоблигаций в РК выступали пока только институты развития – международные и локальные, АБР, ЕАБР и ФРП «Даму».

«Во многом это объясняется работой данных организаций, которые, по сути, реализовывают по большей части проекты социального характера. Но поскольку облигации – это элемент привлечения заимствований, все во многом зависит от финансовой политики и работы с долгом конкретного эмитента», – комментирует руководитель группы рейтингов устойчивого развития агентства «Эксперт РА» Юлия Катасонова.

Упомянутые эмитенты не осуществляют целевые проекты напрямую, а являются посредниками между инвесторами и реализаторами соцпроектов. Чтобы добраться до конечного потребителя, социальные инвестиции проходят через биржу, банк развития, банк второго уровня и, наконец, заемщика, который непосредственно занимается социально значимым проектом.

«Высокий уровень кредитного рейтинга и статус международного института развития или квазигосударственной организации позволяют привлекать фондирование данным эмитентам в виде денежных средств от размещения облигаций по достаточно низким ставкам (с небольшим спредом к облигациям Минфина РК) по сравнению с частными корпоративными эмитентами», – объясняет Олег Хван.

И если бы социальный проект в лице неизвестной частной компании, не имеющей высокого международного кредитного рейтинга, самостоятельно размещал облигации среди рыночных инвесторов, то ставка была бы намного выше, чем та, по которой в итоге этот социальный проект может привлечь деньги от международного института развития, указывает собеседник «Курсива». И это без учета дополнительных расходов, связанных с листингом на бирже.

Доступный уровень конечной ставки достигается, в том числе, благодаря имеющимся у институтов развития возможностям по субсидированию ставки для социальных проектов. Поэтому размещение социальных облигаций институтами развития – это пока самый действенный способ привлечения денег на фондовом рынке для реализации соцпроектов.

Например, АБР, как эмитент с рейтингом «ААА», привлекает облигационное финансирование на внутреннем рынке Казахстана на одном уровне или немного ниже кривой суверенной доходности казахстанских казначейских облигаций, указывает заместитель казначея Азиатского банка развития Джонатан Гросвенор. Тем временем рост процентных ставок в Казахстане за последние 18 месяцев из-за нетипичного инфляционного давления повлиял и на рынок устойчивых облигаций, что объясняет причину двузначных процентных ставок по облигациям АБР в тенге, указывает эксперт.

В частности, последние гендерные облигации эмитента размещены по ставке доходности 14,1% годовых, при этом спред к облигациям Минфина РК составил около 20 б. п. Это значительно выше, чем у ранних устойчивых облигаций эмитента (10–11%), но ниже текущей базовой ставки НБ РК (16,75%) и ставки по облигациям частных корпоративных эмитентов, которые сейчас размещаются в районе 20–25%.

По сообщению Отбасы банка, процентная ставка по женской ипотеке «Умай», которая финансируется за счет вышеупомянутых гендерных облигаций, составит 14,4% с последующим понижением до 3,5–5%. То есть конечная ставка для заемщиков фактически основывается на стоимости привлечения средств.

В пилотном выпуске социальных облигаций ФРП «Даму» с целью удешевления ставки для конечных заемщиков был применен механизм софинансирования, то есть участие фонда собственными средствами наряду с привлеченными в соотношении один к двум. Таким образом удалось удешевить стоимость фондирования и увеличить общую сумму средств, направленных на финансирование.

В результате конечная ставка для заемщиков фонда составила от 6% по проекту строительства школы (участник программы субсидирования «ДКБ-2025») до 11–14,5% по остальным проектам. При этом купонная ставка соцоблигаций «Даму», напомним, составила 11,9% годовых.

Зеленые в приоритете

Согласно анализу Центра зеленых финансов МФЦА, на конец апреля 2023 года объем социальных облигаций в общем объеме рынка устойчивого финансирования в Казахстане составляет около 24%, остальная часть рынка представлена зелеными облигациями и кредитами. При этом зеленые бонды более популярны среди инвесторов. К примеру, средний спрос к предложению по четырем выпускам зеленых облигаций Азиатского банка развития, размещенных на KASE, составил 187%, тогда как по социальным облигациям эмитента, размещенным здесь же, спрос оказался меньше – 138%. Данная тенденция прослеживается и по другим устойчивым облигациям и не только в Казахстане.

«Если в целом посмотреть на динамику рынка инструментов устойчивого финансирования, куда входят зеленые, социальные облигации, облигации устойчивого развития, то доля именно социальных облигаций колебалась в районе 18–20% от общего объема всех выпусков в мире в целом. В этом отношении рынок зеленых облигаций традиционно гораздо более развит, а инструменты – более востребованы», – отмечает директор группы «Устойчивое финансирование» S&P Global Ratings Ирина Велиева.

По словам Велиевой, препятствием для выпуска социальных бондов может стать отсутствие единых стандартов определения социальных проектов и целевых групп населения, на которые эти проекты направлены. Данные стандарты необходимы для минимизации рисков так называемого social washing, по аналогии с green washing, когда зелеными называются проекты, которые по факту не являются таковыми.

В Казахстане на сегодня принята только зеленая таксономия, определяющая критерии зеленых проектов для целей выпуска зеленых облигаций и выдачи зеленых кредитов. Эмитенты соцоблигаций, в свою очередь, полагаются на международные стандарты в области выпуска социальных облигаций ICMA.

Однако ситуация может измениться уже в ближайшее время. Центр зеленых финансов МФЦА разработал проект социальной таксономии РК, который сейчас находится на рассмотрении уполномоченных государственных органов.

«Принятие данного документа позволит государству дать своеобразный сигнал рынку о потенциально важных секторах, в которых ожидаются социальные инвестиции, и создать более широкие возможности финансирования социально-экономических проектов развития за счет привлечения инструментов устойчивого финансирования», – уверены разработчики социальной таксономии.

На KASE уже сейчас предусмотрены стимулы для эмитентов зеленых и социальных бондов в виде льготных листинговых сборов. «Скидка» действует до конца 2024 года. Кроме того, Казахстанской фондовой биржей предусмотрены налоговые льготы для устойчивых облигаций.

«Для дальнейшего развития рынка устойчивых, в том числе социальных, финансов необходимо стимулировать спрос на такие инструменты через дополнительные льготы, субсидии и создание специальных целевых инвестиционных фондов. Также стоит повышать осведомленность о преимуществах и возможностях выпуска и инвестирования в такие финансовые инструменты, акцентируя внимание на повышении информационной прозрачности в отношении целевого использования и возникающего социального эффекта со стороны эмитентов», – считает Юлия Катасонова.

Джонатан Гросвенор считает, что в этом поле себя могли бы проявить и другие акторы финансового рынка, к примеру частные компании и банки второго уровня. «Прежде всего, было бы интересно увидеть, как само правительство выпускает зеленые и/или социальные облигации, как это делают правительства в Юго-Восточной Азии, таких стран, как Индонезия, Филиппины и Таиланд», – заключил эксперт.

Первые социальные

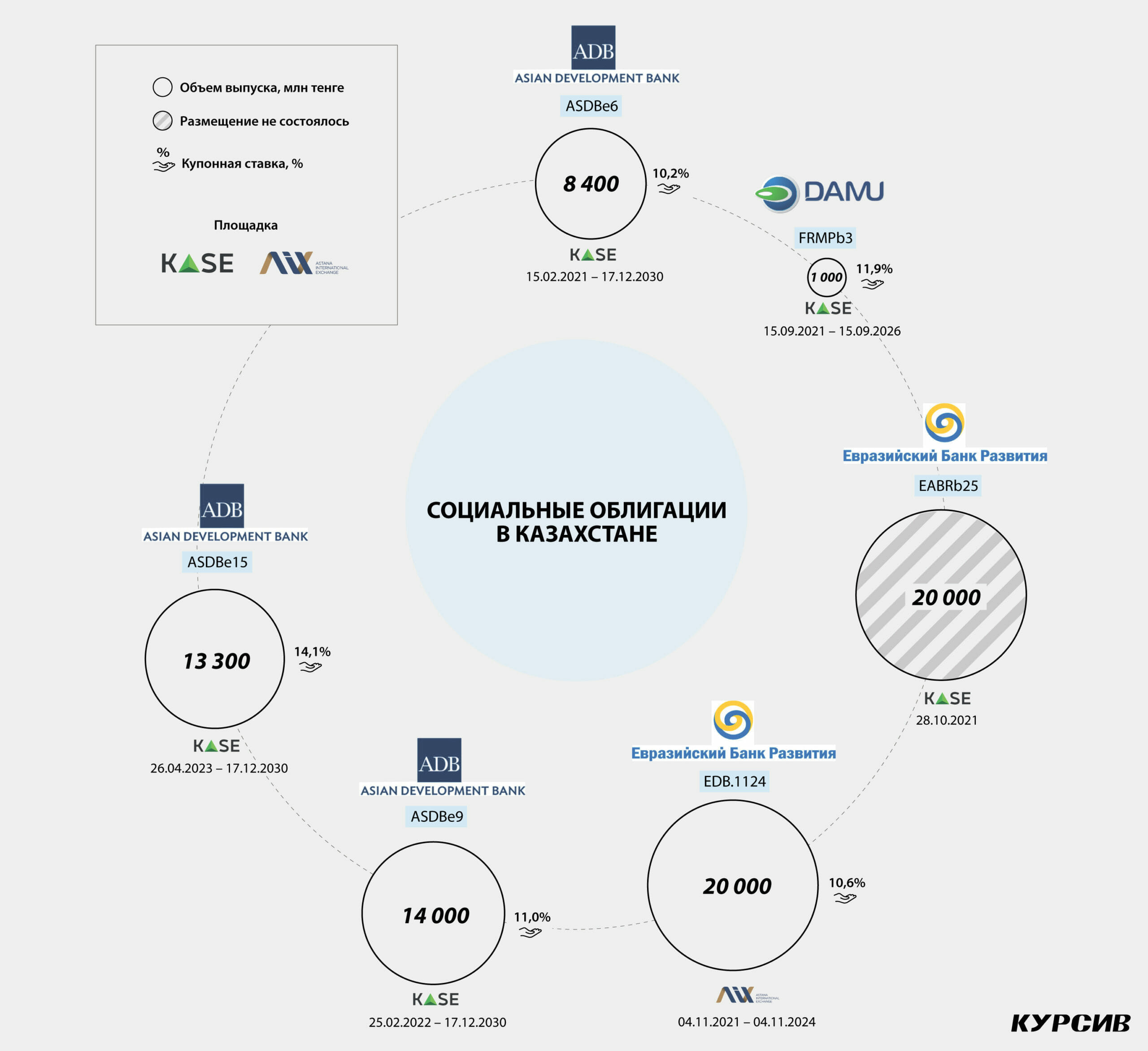

Рынок устойчивых облигаций стал развиваться в Казахстане с 2020 года с выпусков зеленых бондов. Социальные облигации на локальном рынке появились чуть позже – в 2021 году. С тех пор на двух площадках, KASE и AIX, было размещено пять выпусков соцоблигаций на общую сумму 56,7 млрд тенге. Покупают соцоблигации в основном институциональные инвесторы, от которых поступает около половины заявок, остальные – от прочих юрлиц и банков второго уровня.

Первый выпуск социальных (гендерных) облигаций на KASE был размещен Азиатским банком развития в феврале 2021 года на 8,4 млрд тенге со сроком до погашения 10 лет под 10,2% годовых. Позже АБР разместил еще два выпуска гендерных облигаций на Казахстанской фондовой бирже: в феврале 2022 года на 14 млрд тенге девятилетние бонды под 11% годовых, другой – в апреле 2023 года на 13,3 млрд тенге под 14,1% годовых на 7,6 года. Одновременно с последним выпуском на Люксембургской фондовой бирже были размещены облигации на сумму 2,3 млрд тенге под 10,5%, деноминированные в национальной валюте с расчетами в долларах США. При этом АБР осуществляет конвертацию вырученных средств. «Данные средства будут использованы для финансирования проекта АБР по обеспечению гендерного равенства в жилищном финансировании, который направлен на расширение кредитных операций Отбасы банка по предоставлению женщинам-заемщикам доступных ипотечных займов на приобретение жилья, прежде всего в регионах», – говорится в пресс-релизе эмитента.

В сентябре 2021 года был осуществлен дебютный и пока единственный выпуск социальных облигаций казахстанским эмитентом. Фонд развития предпринимательства «Даму» разместил социальные облигации на сумму 1 млрд тенге сроком на 5 лет под 11,9% годовых. Выпуск был направлен на финансирование МСБ в условиях пандемии COVID-19 с возможностью сохранения или создания рабочих мест. Средства были направлены в Bank RBK для последующего кредитования предприятий.

Согласно отчету фонда, в рамках выпуска было поддержано семь инициатив, в том числе строительство школы, реализация ГСМ, приобретение зданий для субъектов общественного питания и дошкольного образования. Средняя сумма одного кредита составила 144 млн тенге. В результате в 2021 году данными предприятиями было выпущено продукции на 778,4 млн тенге, выплачено налогов на 36,3 млн тенге и создано 55 дополнительных рабочих мест. В октябре 2021 года в официальный список KASE были включены социальные облигации Евразийского банка развития с объемом выпуска 20 млрд тенге. Размещение на KASE не состоялось, так как ценовые условия в заявках не удовлетворили эмитента. Весь объем средств в полном объеме был привлечен через биржу МФЦА под 10,6% годовых. Средства направлены на развитие социальных проектов ЕАБР на территории Республики Казахстан.