Отрасль страхования жизни в текущем году пока генерирует больше прибыли, чем общее страхование, а отношение выплат к премиям в секторе имеет тенденцию к росту. «Курсив» изучил свежую отчетность макрорегулятора, которая в этом году обновляется не на ежемесячной, а на ежеквартальной основе.

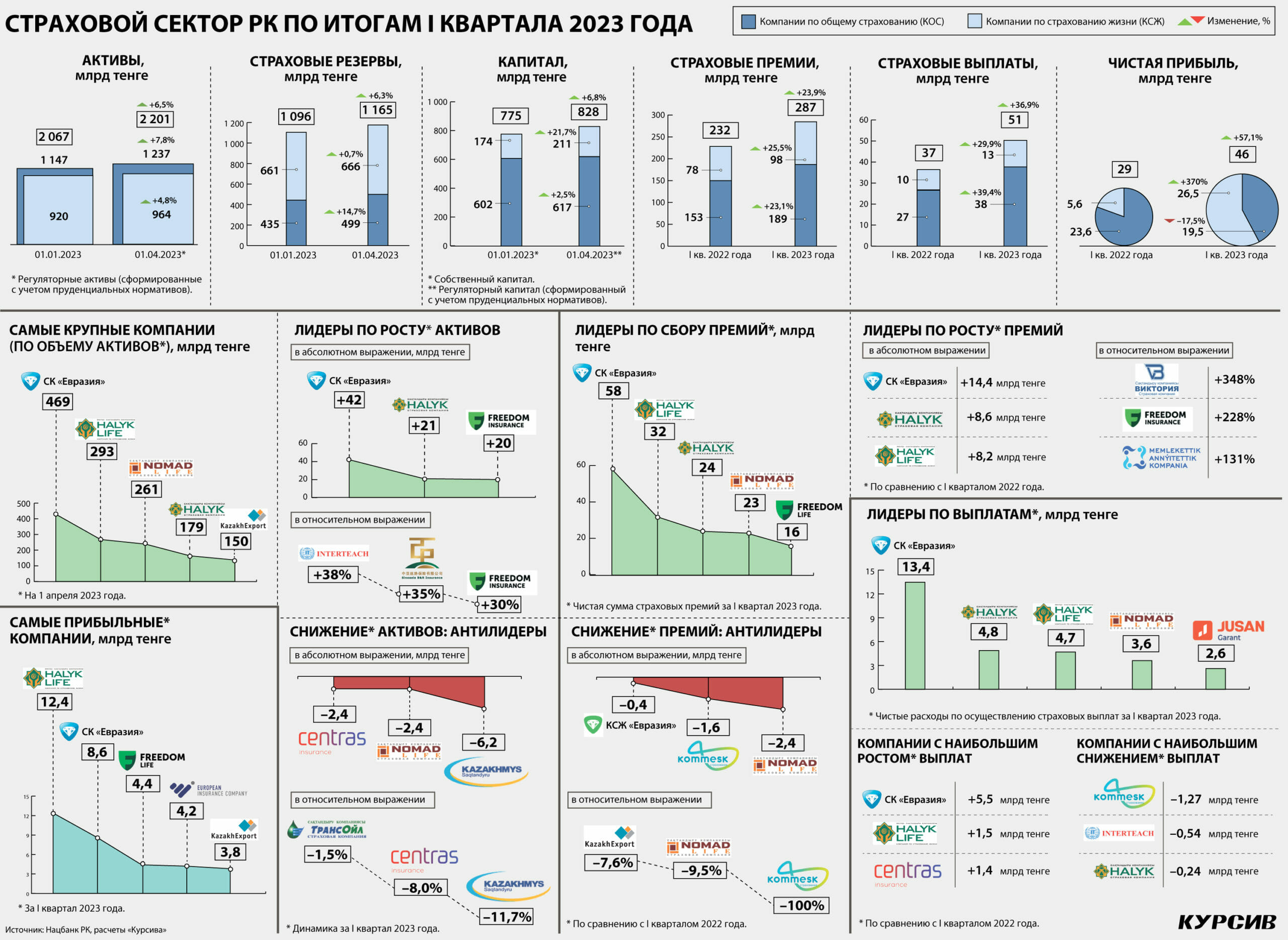

Как следует из статистики Нацбанка, по итогам I квартала 2023 года чистая прибыль страхового сектора РК составила 46 млрд тенге, на 57% превысив результат за аналогичный период прошлого года. Весь этот прирост обеспечили компании по страхованию жизни (КСЖ), совокупная прибыль которых в годовом выражении выросла почти в пять раз (с 5,6 млрд до 26,5 млрд тенге). Компании по общему страхованию (КОС), наоборот, заработали на 17,5% меньше, чем годом ранее (19,5 млрд против 23,6 млрд тенге).

Возможно, динамика показателей страховых компаний содержит определенные искажения, связанные с переходом сектора к новому, более продвинутому стандарту отчетности МСФО 17 «Договоры страхования» вместо ранее применяемого МСФО 4. Переход на МСФО 17 осуществлен с начала 2023 года, при этом отчетность предыдущих периодов, используемая «Курсивом» для сравнения, была сформирована по старым стандартам. Кроме того, для облегчения перехода к МСФО 17 регулятор предусмотрел параллельную отчетность по старому и новому стандартам на текущий и следующий годы. В этой связи один и тот же показатель на одну и ту же дату может иметь разные значения.

Например, согласно опубликованному Нацбанком сводному отчету о прибылях и убытках страховых компаний, чистая прибыль сектора за I квартал 2023 года в соответствии с МСФО 17 составила 42,8 млрд тенге. При этом в другом отчете Нацбанка, где приводятся основные финансовые показатели в разрезе отдельных компаний (именно этот документ использовал «Курсив» для подготовки материала), указано, что за тот же период сектор заработал чистую прибыль в размере 46 млрд тенге. Аналогичная сумма приведена в документе Нацбанка под названием «Показатели для расчета пруденциальных нормативов и налогооблагаемого дохода страховой (перестраховочной) организации».

Расстановка игроков

Самой прибыльной компанией сектора в I квартале 2023 года стала КСЖ «Халык-Life», заработавшая 12,4 млрд тенге (данные Нацбанка). Для сравнения: за весь прошлый год компания заработала 17,5 млрд тенге. Согласно собственной отчетности «Халык-Life», квартальная прибыль компании год к году выросла почти в 9 раз (с 1,8 млрд до 15,5 млрд тенге). Главным драйвером прироста стала страховая выручка, взлетевшая с 3,3 млрд до 15,7 млрд тенге. Доход от инвестиционной деятельности увеличился с 0,9 млрд до 3,8 млрд тенге. Доход от вознаграждения по ценным бумагам и размещенным вкладам подрос с 5,1 млрд до 6,4 млрд тенге.

СК «Евразия» по итогам квартала утратила лидерство в списке самых прибыльных игроков и опустилась на вторую строчку в ренкинге. С начала текущего года она заработала 8,6 млрд тенге против 13,7 млрд годом ранее (данные Нацбанка). В топ-5 самых прибыльных компаний по состоянию на 1 апреля 2023 года вошли также КСЖ Freedom Finance Life (4,4 млрд тенге), КСЖ «Европейская страховая компания» (4,2 млрд) и квазигосударственная KazakhExport (3,8 млрд).

Что касается прироста прибыли по сравнению с аналогичным периодом прошлого года, то здесь лидерство также принадлежит «Халык-Life» (+15,1 млрд тенге по данным Нацбанка). За ней расположились KazakhExport (+3,75 млрд), Европейская страховая компания (+2,32 млрд) и Freedom Life (+2,25 млрд). Улучшить собственный прошлогодний результат удалось также СК «Халык» (+1,76 млрд), КСЖ «Евразия» (+1,49 млрд), СК «Интертич» (+1,22 млрд) и КСЖ Nomad Life (+1,09 млрд).

Девять из представленных на рынке 26 страховых компаний по итогам I квартала 2023 года допустили убытки. Суммы убытков выглядят незначительными, худший результат принадлежит недавно созданной (точнее говоря, реорганизованной в связи со сменой отрасли страхования) КСЖ «Коммеск-Өмiр» (–529 млн тенге).

Делайте взносы

Совокупный объем страховых премий, как следует из данных Нацбанка, вырос в годовом выражении на 23,9% (с 232 млрд до 287 млрд тенге за квартал). Этот рост был фактически поровну поделен между двумя отраслями: компании по страхованию жизни превзошли себя прошлогодних на 25,5%, компании по общему страхованию – на 23,1% (см. инфографику). В обзоре финансового сектора, который выпускает АРРФР, авторы рассчитывают динамику премий за вычетом премий по входящему перестрахованию от резидентов и расходов, связанных с расторжением страховых (перестраховочных) договоров. Согласно этой методике совокупные премии выросли меньше (+15,2% год к году).

По информации регулятора, в I квартале 2023 года было заключено почти 3,3 млн договоров страхования с физическими и юридическими лицами, что на 31% превышает прошлогоднее количество сделок. Основной рост пришелся на полисы обязательной автостраховки (+24,6%, или +295 тыс. договоров) и страхование от несчастных случаев (+95,8%, или +307 тыс. договоров), подсчитали в АРРФР.

В текущем году ключевым драйвером роста страховых премий, по данным регулятора, выступает класс добровольного имущественного страхования. Премии по этому классу увеличились в годовом выражении на 23% и достигли 127 млрд тенге. «Рост обусловлен в основном увеличением суммы собранных премий по страхованию автомобильного транспорта (+147%, или +12 млрд тенге) и страхованию имущества (+9,3%, или +6 млрд тенге)», – говорится в обзоре АРРФР.

В отличие от добровольного имущественного страхования, в добровольном личном страховании пока наблюдается отрицательная динамика. В этом сегменте премии год к году сократились на 3,1% (с 73 млрд до 71 млрд тенге). Как объясняет регулятор, «снижение обусловлено объединением класса добровольного личного аннуитетного страхования, осуществляемого в рамках Закона об обязательном страховании работника от несчастных случаев, с обязательным страхованием работника от несчастных случаев». Соответственно, в силу эффекта сообщающихся сосудов, выросли премии по классу обязательного страхования работника от несчастных случаев (+48,3%, или +4,8 млрд тенге). Этот рукотворный переток стал одним из двух главных драйверов прироста премий в сегменте обязательного страхования в целом. Вторым (уже органическим) драйвером традиционно выступила обязательная автостраховка, где сборы увеличились на 22,1%, или на 4,2 млрд тенге. Итоговый рост премий в обязательном страховании составил 32%, или 9,9 млрд тенге, а сумма собранных премий достигла 41 млрд тенге за квартал.

В разрезе отдельных компаний насчитывается восемь игроков, сумевших собрать свыше 10 млрд тенге премий (чистая сумма) за квартал. Сюда вошли СК «Евразия» (58 млрд), «Халык-Life» (32 млрд), СК «Халык» (24 млрд), Nomad Life (23 млрд), Freedom Life (16 млрд), «Номад Иншуранс» (14 млрд), Jusan Garant (12 млрд) и Европейская страховая компания (11 млрд).

Если говорить о динамике премий относительно I квартала прошлого года, то в пятерку лучших по абсолютному приросту вошли СК «Евразия» (+14,4 млрд тенге), СК «Халык» (+8,6 млрд), «Халык-Life» (+8,2 млрд), Freedom Life (+7,7 млрд) и «Номад Иншуранс» (+6,1 млрд). В относительном выражении быстрее всех росли СК «Виктория» (+348%), Freedom Insurance (+228%) и государственная КСЖ «ГАК» (+131%). Впрочем, высокие темпы последней объясняются ничтожным размером бизнеса: с начала года ГАК собрала премий на сумму 406 млн тенге, что является третьим с конца показателем на рынке (меньше только у СК «ТрансОйл» и KazakhExport).

Наоборот, отрицательную динамику премий продемонстрировали Nomad Life (–2,4 млрд тенге), КСЖ «Коммеск-Өмiр» (–1,6 млрд) и КСЖ «Евразия» (–0,4 млрд). В I квартале 2023 года компания «Коммеск-Өмiр» в связи с реорганизацией (миграция из отрасли общего страхования в отрасль страхования жизни) не собирала премии и не имела обязательств по выплатам. В конце апреля регулятор выдал разрешение на присоединение КСЖ «Сентрас Коммеск Life» к КСЖ «Коммеск-Өмір».

Завершить процесс слияния компании планируют к середине июня. После этого количество КСЖ в секторе сократится до девяти.

Реализация рисков

Объем страховых выплат сектора в годовом выражении вырос на 36,9% (с 37 млрд до 51 млрд тенге), в том числе у КОС выплаты увеличились на 39,4% (до 38 млрд тенге), у КСЖ – на 29,9% (до 13 млрд). По информации регулятора, «прирост в основном обусловлен увеличением выплат по страхованию имущества, займов и от несчастных случаев». Выплаты по обязательному страхованию с начала года составили 18,9 млрд тенге (+6,6 млрд тенге, или +53,8% к прошлогоднему показателю), по добровольному личному страхованию – 14,7 млрд тенге (+1,4 млрд тенге, или +10,2%), по добровольному страхованию имущества – 16,3 млрд тенге (+5,6 млрд тенге, или +51,8%). По данным АРРФР, отношение страховых выплат к премиям за I квартал 2023 года выросло в годовом выражении с 17,6 до 21%.

Почти 30% от совокупного объема выплат (чистые расходы) пришлось на СК «Евразия», которая в I квартале перечислила своим клиентам 13,4 млрд тенге. Из этой суммы 1,1 млрд тенге компания выплатила в пользу пострадавших от серии разрушительных землетрясений в Турции. «Евразия» сообщила, что в качестве перестраховщика участвует как в программе обязательного страхования от землетрясений в этой стране, так и в программах добровольного страхования жилой и коммерческой недвижимости. Общий лимит ответственности СК «Евразия» по договорам перестрахования от землетрясения в Турции составит не менее 13,2 млн евро (около 6,5 млрд тенге), страховые выплаты будут продолжаться в течение нескольких лет, рассказали в компании.

Помимо СК «Евразия» наибольшие расходы по осуществлению страховых выплат понесли СК «Халык» (4,8 млрд тенге), «Халык-Life» (4,7 млрд), Nomad Life (3,6 млрд), Jysan Garant (2,6 млрд) и «Номад Иншуранс» (2 млрд). Свыше 1 млрд тенге на выплаты направили еще пять компаний: Freedom Insurance (1,8 млрд), Sinoasia (1,8 млрд), KM Life (1,7 млрд), «Cентрас Иншуранс» (1,7 млрд) и Нефтяная страховая компания (1,5 млрд).

Самый высокий прирост выплат относительно аналогичных прошлогодних расходов также произошел у СК «Евразия» (+5,5 млрд тенге). Еще у четырех игроков выплаты увеличились более чем на 1 млрд тенге: «Халык-Life» (+1,5 млрд), «Cентрас Иншуранс» (+1,4 млрд), Jusan Garant (+1,2 млрд) и Freedom Insurance (+1 млрд).

Лента новостей

Самым громким корпоративным событием сектора в текущем году, пожалуй, можно назвать добровольную отставку Бориса Уманова с поста председателя правления и члена совета директоров СК «Евразия», о чем компания сообщила в середине апреля. 67-летний топ-менеджер (теперь уже бывший) возглавлял «Евразию» на протяжении более двадцати лет (с 2002 года). Уманов продолжает владеть миноритарным пакетом акций компании в размере 5%.

В пресс-релизе, посвященном смене руководства, СК отметила, что «входит в новую стадию развития, к которой акционеры и менеджмент готовились в последние годы». «Сохраняя свои традиции и направления бизнеса, компания сделает упор на развитие передовых цифровых сервисов», – говорится в сообщении. Врио председателя правления СК «Евразия» назначен Самат Кабдолов, «который почти пятнадцать лет отвечает за стратегически важные направления деятельности компании – андеррайтинг и перестрахование».

Второе важное событие – долгожданное для БЦК полноценное вхождение на страховой рынок. В феврале регулятор со второй попытки банка (первая, в декабре прошлого года, наткнулась на отказ) выдал ему согласие на приобретение статуса страхового холдинга СК Sinoasia, а затем и разрешение на покупку и «удочерение» этой организации. На тот момент БЦК владел 9,5% голосующих акций Sinoasia и 100%-ным пакетом привилегированных долевых бумаг (об истории их приобретения см. материал «Скромно поступательно» в №6 от 16.02.2023).

Неделю назад, 11 мая, банк уведомил биржу, что стал обладать 75,9% акций страховой компании, а сама СК сообщила, что предложила оставшимся акционерам продать принадлежащие им бумаги по цене 27,45 тыс. тенге за штуку. Подробности сделки не раскрывались, но, судя по размеру выкупленной банком доли, ее продавцом мог выступить только предыдущий контролирующий акционер, инвестор из Гонконга Люнг Юк Чой (по состоянию на 1 апреля владел 65,1% голосующих акций Sinoasia). В аудированной отчетности Sinoasia (опубликована 12 мая) сказано, что в конце февраля БЦК сообщил компании о намерении выкупить все ее простые акции по цене от 20 тыс. до 26,6 тыс. тенге за штуку. Исходя из этой информации, на тот момент банк оценивал компанию в коридоре от 3,5 млрд до 4,7 млрд тенге.