В апреле текущего года Jusan Invest заявил о приостановке деятельности одного из ПИФов. Причина в том, что «стратегия фонда более не является коммерчески жизнеспособной». Почему еще в Казахстане закрывали ПИФы и сколько появилось вместо тех, кто ушел, – в материале «Курсива».

Почему ПИФы закрывались?

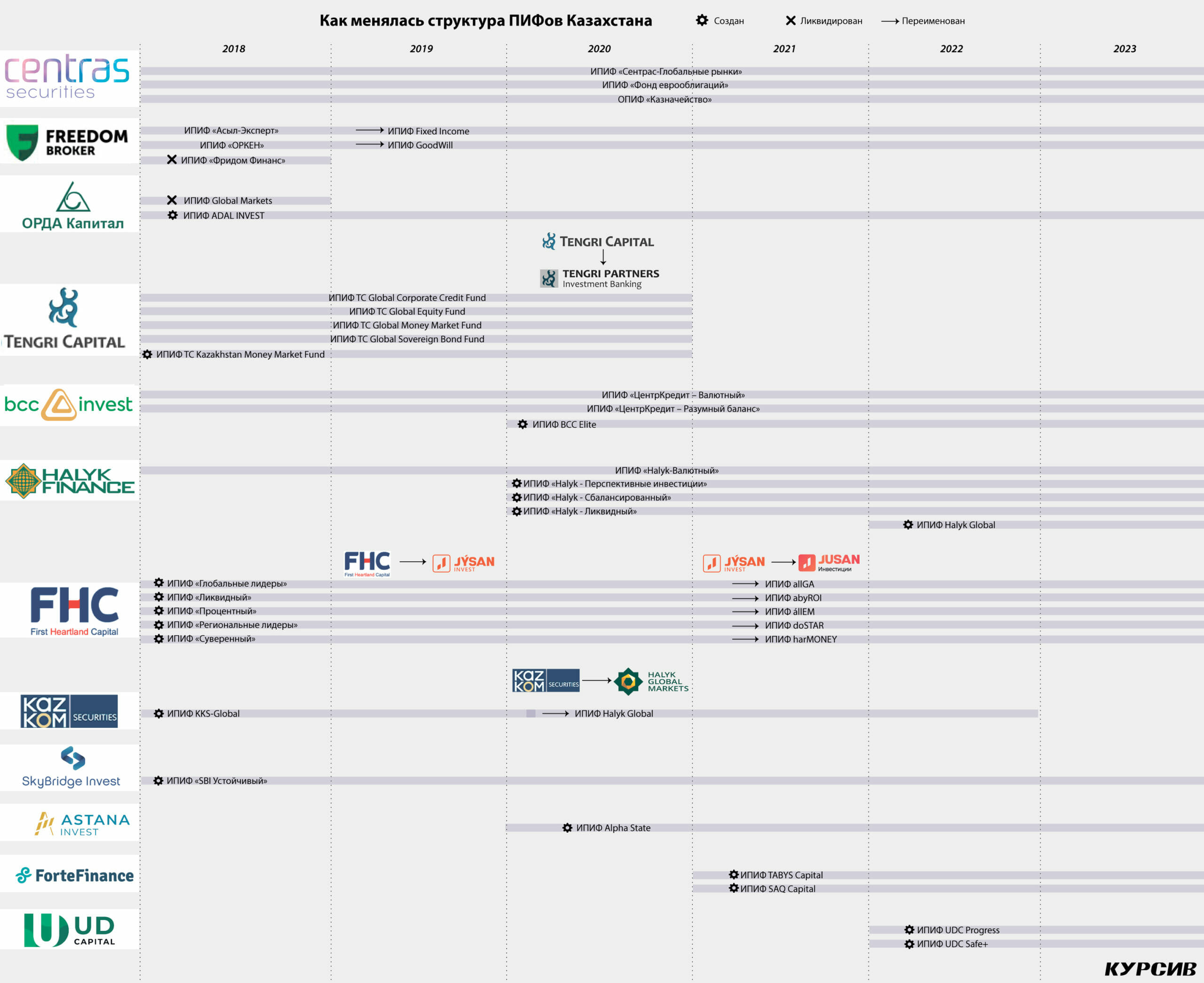

Семь розничных ПИФов было закрыто в Казахстане за последние пять лет – за точку отсчета мы взяли начало 2018 года. Например, в 2018 году «Фридом Финанс» закрыл одноименный паевый инвестиционный фонд, который проработал всего несколько месяцев. Но примерно в это же время компания приобрела инвестиционную компанию «Асыл-Инвест», под управлением которой были ПИФы «Асыл-Эксперт» и «Оркен» (позже они были переименованы в GoodWill и Fixed Income). «На момент приобретения структура фондов отличалась от нынешней. Активное управление ПИФами началось с 2019 года, за этот период стоимость чистых активов валютных Fixed Income выросла с 242 млн до 4,6 млрд тенге, тенгового Goodwill – c 242 млн до 829 млн тенге», – комментирует начальник отдела по управлению ликвидностью АО «Фридом Финанс» Абдулла Макажан.

В июне 2018 года УК «ОРДА-Капитал» заявила о закрытии ПИФа Global Markets, который просуществовал не более года. Спустя три месяца компания зарегистрировала другой интервальный фонд – Adal Invest, номинированный в валюте. Как и по первому, так и по второму фонду каких-либо финансовых потоков в отчетах регулятора не наблюдалось. Сама компания запуск ПИФов не комментирует.

В сентябре 2020 года компания Tengri Partners Investment Banking (бывшая Tengri Capital MB) добровольно сдала разрешение по управлению инвестиционным портфелем и переоформила лицензию на осуществление брокерской и дилерской деятельности с правом ведения счетов клиентов в качестве номинального держателя. В результате были ликвидированы все пять интервальных фондов управляющей компании. Стоит отметить, что из пяти фондов Tengri Partners за все время функциональным был лишь один – ПИФ Tengri Capital Global Equity Fund. Максимальный уровень чистых активов фонда зафиксирован в сентябре 2018 года – 407,8 млн тенге, но спустя несколько месяцев, в январе 2019 года, показатель сократился почти на 90%.

В апреле 2023 года Jusan Invest объявил о приостановке деятельности одного фонда – ИПИФа abyROI (бывший «Ликвидный») в интересах акционеров «по причине того, что стратегия фонда более не является коммерчески жизнеспособной из-за низкого объема активов под управлением». Как отмечено на сайте Jusan Invest, стратегия фонда предполагает инвестирование активов в государственные ценные бумаги и корпоративные облигации эмитентов стран с развитой экономикой. ПИФ пока числится в отчетах регулятора.

Новые фонды

На начало 2018 года на рынке ИПИФов оперировало 14 розничных паевых инвестиционных фондов пяти казахстанских управляющих компаний, различающихся стратегией инвестирования. С тех пор рынок продемонстрировал многократный рост: количество держателей паев интервальных и открытых ПИФов выросло с 691 до 7533, удвоилось число управляющих компаний, а общие чистые активы фондов выросли с 5,2 до 84,5 млрд тенге.

За пять с лишним лет на рынке появилось 18 новых розничных ПИФов. Восемь из них были запущены в 2018 году. В январе в отчетах регулятора появился ПИФ TC Kazakhstan Money Market Fund от Tengri Capital MB, правда, привлечений по данному фонду так и не было зарегистрировано. Схожая картина с ПИФом «SBI Устойчивый» от инвестиционной компании SkyBridge Invest, зарегистрированным в феврале 2019 года. Фонд до сих пор числится в отчетах Нацбанка с нулевыми показателями.

В ноябре 2018 года управляющая компания First Heartland Capital представила инвесторам сразу пять новых интервальных фондов – три валютных: «Глобальные лидеры», «Ликвидный» и «Процентный», и два тенговых: «Региональные лидеры» и «Суверенный». В начале 2021 года обновленный Jusan Invest провел ребрендинг своих продуктов, поменялась стратегия фондов – паи стали доступнее, сумма вложений стала минимальной.

В конце 2018 года на рынок коллективных инвестиций вышел «Казкоммерц Секьюритиз» с валютным ИПИФом KKS-Global. Позже, в результате присоединения Казкома к Халыку, фонд был переименован в Halyk Global, а «Казкоммерц Секьюритиз» стал акционерным обществом «Halyk Global Markets».

Долгое время фонд был в «спящем режиме». Первые инвестиционные потоки зарегистрированы лишь в мае 2021 года, чистые активы ПИФа на тот момент составили 171 млн тенге. Сегодня активы фонда оцениваются в 348 млн тенге. В конце 2022 года «народная» группа решила объединить клиентский бизнес двух инвестиционных компаний в пользу более крупной. Так, активы ИПИФ Halyk Global были переданы под управление Halyk Finance.

Различные стратегии

В июне 2020 года Halyk Finance запустила три новых продукта с разной стратегией инвестирования: ИПИФ «Halyk-Ликвидный», «Halyk-Сбалансированный» и «Halyk – Перспективные инвестиции», которые отличаются друг от друга соотношением долевых и долговых инструментов в составе своих портфелей. С момента запуска чистые активы «Halyk – Перспективные инвестиции» выросли в 4,5 раза, «Halyk-Сбалансированный» – в 3,8 раза, «Halyk-Ликвидный» – в 2,1 раза.

В 2020 году BCC Invest зарегистрировал ПИФ, номинированный в национальной валюте и ориентированный на корпоративных клиентов. Функционировать фонд начал с июня 2022 года. Чистые активы фонда в момент запуска составили 50 млн тенге, в апреле текущего года показатель вырос до 85 млн тенге.

В марте 2020 года ИПИФ Alpha State от ИД «Астана Инвест» получил регистрацию регулятора, привлекать средства инвесторов фонд начал в конце 2021 года. Как указано на сайте управляющей компании, стратегия фонда нацелена на инвестиции преимущественно в американские ценные бумаги корпоративного сектора. С момента запуска чистые активы фонда выросли на 80%.

В 2021 году ассортимент казахстанских ПИФов пополнился двумя продуктами от ForteFinance – валютными ИПИФ TABYS Capital и SAQ Capital. Предполагаемая доходность консервативного SAQ Capital зафиксирована на уровне 3% годовых. Второй фонд TABYS Capital формируется из более рисковых активов, доходность фонда установлена на уровне 7% годовых. ПИФы ориентированы на широкого потребителя – минимальная сумма вложения составляет $1000. Почти за два года рост чистых активов фондов составил около 40%.

В конце 2022 года UD Capital представил рынку коллективных инвестиций два валютных паевых инвестиционных фонда: ИПИФ UDC Safe+ и ИПИФ UDC Progress. Основные клиенты компании – юридические лица и лица с высоким уровнем капитала. В марте текущего года компания приступила к размещению активов паевых фондов в различные финансовые инструменты в соответствии со стратегиями фондов. «Пока стоимость паев находится вблизи номинальной стоимости. По итогам года можно будет уже давать какую-то оценку», – отмечает директор департамента управления активами компании UD Capital Дамир Сейсебаев.

Почему ПИФов стало больше?

2018 год стал толчком в развитии коллективных инвестиций в Казахстане. Бурный рост на рынке коллективных инвестиций стал возможным за счет политики дедолларизации Нацбанка – в декабре 2017 года ставки по валютным депозитам БВУ были снижены до минимальных 1%. Депозиторы начали искать более выгодные решения для сохранения своих вкладов. В результате за 2018 год объем вкладов физлиц в валюте снизился на 178 млрд тенге, а чистые активы розничных фондов за год выросли в шесть раз – с 5,2 млрд до 30,5 млрд тенге. Соответственно выросло количество фондов, предлагающих валютные паи.

В 2020 году сектор стал обрастать новыми инвестиционными продуктами – управляющие компании решили расширить линейку ИПИФов с целью охвата более широкого круга инвесторов и предоставления подходящего инвестиционного продукта для разных групп инвесторов. Появились фонды с разными стратегиями терпимости инвесторов к риску и требуемой доходности.

2021 год стал для сектора временем роста – компании продолжали наращивать объемы активов и привлекать розничных инвесторов. Совокупный объем чистых активов сектора к концу года достиг рекордных 141,7 млрд тенге. На рынке в это время появились ПИФы, ориентированные на более широкого потребителя с минимальной суммой вложения, в результате чего многократно выросло количество розничных пайщиков.

В 2022 году негативная переоценка ценных бумаг после повышения базовой ставки и глубокого падения фондовых индексов привела к сокращению чистых активов казахстанских фондов на 34%, до 93,6 млрд тенге. Несмотря на общий спад на рынках инвестиций, казахстанские ПИФы в основном смогли «удержаться на плаву». О приостановке деятельности в связи с нежизнеспособной стратегией объявил лишь один ПИФ.

В целом закрытие ПИФов за последние пять лет в большей степени было связано с внутренними корпоративными причинами компаний. Эксперты полагают, что рынок коллективного инвестирования Казахстана все еще на начальной стадии и имеет большие перспективы. «Рынок паевых инвестиционных фондов занимает лишь крошечную часть депозитной базы казахстанских вкладчиков, соотношение чистых активов открытых интервальных паевых фондов Казахстана к срочным вкладам физических лиц на начало марта 2023 года составило 0,64%, при этом данное соотношение в развитых странах составляет около 10%. Даже небольшое увеличение этого соотношения увеличит рынок паевых фондов в разы», – комментирует управляющий директор АО «BCC Invest» Руслан Зерилов.

Крупные игроки сектора намекают на появление новых продуктов. В ближайшее время Halyk Finance планирует представить на рынок несколько новых ИПИФов, в том числе со стратегиями инвестирования, отличающимися от представленных на рынке. «На сегодняшний момент мы пока не имеем возможности раскрывать детали инвестиционных деклараций данных ПИФов, и по мере финализации правил фондов и отработки технических моментов мы сможем рассказать более подробно о данных инвестиционных продуктах», – обещают в Halyk Finance.