Дивиденды и сезон отчетностей на KASE

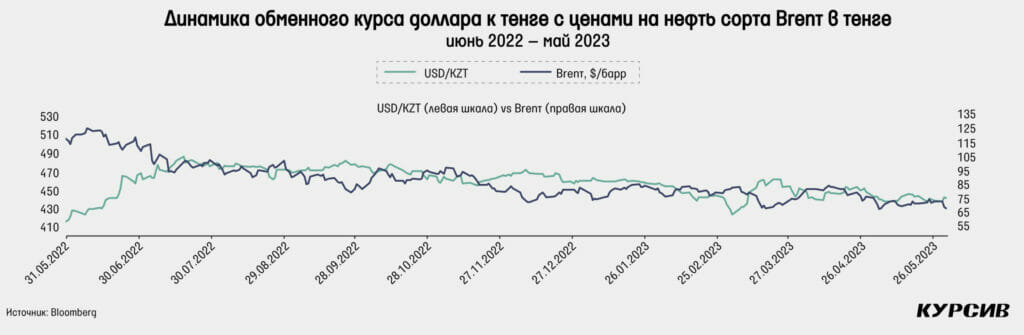

В мае цены на нефть снизились примерно на 10% (самое большое снижение с сентября 2022 года), к концу месяца стоимость Brent достигла $72 за баррель. Майская динамика была такой: резкое падение до минимумов в $71,4 в первые три дня мая, постепенное восстановление в течение более чем 25 дней, а затем резкое падение обратно к минимумам в последние два дня мая. В начале месяца нефть падала на 4–5% в день на фоне повышения ставки ФРС, негативных новостей о повышении потолка государственного долга и снижения цены на нефть со стороны Саудовской Аравии для азиатских переработчиков, которые страдают от низкой маржинальности бизнеса.

Затем на нефтяном рынке началось постепенное восстановление цен до уровня $78,5. Важными новостями этого периода стали озвученные планы США по восстановлению стратегических запасов нефти и выход свежего месячного отчета от EIA, который указывает на более высокий сезонный спрос и более низкое мировое предложение нефти по сравнению с ожиданиями. Также министр энергетики Саудовской Аравии сделал вербальные интервенции, предупредив «медведей» перед июньской встречей ОПЕК+, и намекнул на возможное сокращение предложения. Тем не менее

цены в последние дни мая снова упали до минимумов на фоне очередных разговоров о повышении потолка государственного долга и негативных новостей о встрече ОПЕК+. Но в первые дни июня законопроект об отмене потолка государственного долга до 2025 года был подписан и утвержден президентом Джо Байденом.

А 5 июня стало известно, что ОПЕК+ решил сократить добычу еще на 1,4 млн баррелей в сутки, правда, лишь с 2024 года. Все это стало факторами роста цены на нефть в начале июня. Индекс KASE в первые две декады мая продолжал расти, но в конце месяца снизился после нескольких дивидендных отсечек и переноса решения по дивидендам «Казахтелекома» – так что пятимесячная серия роста была прервана. Падение индекса в мае составило 1,9%. Основными виновниками

снижения стали акции «Казатомпрома» (–6,2%) и Народного банка (–4,8%).

Если падение котировок Народного банка было обусловлено фиксацией реестра акционеров на получение дивидендов, то снижение «Казатомпрома» произошло вопреки росту рыночных цен на уран и на фоне таких внутренних новостей, как вхождение «Росатома» в долю в месторождения Буденовское и выход финотчета за I квартал 2023 года. Кроме того, акции KEGOC упали на 2,7% после дивидендной отсечки. И еще одним фактором падения индекса стал «Казахтелеком», который сначала резко вырос после новостей о рекомендованном объеме дивидендов в размере 3038 тенге на акцию. Однако 30 мая на годовом общем собрании акционеров «Самрук-Казына» проголосовал против выплаты дивидендов. Вопрос дивидендов был перенесен на второе полугодие, а акции снизились до прежних значений.

Эмитенты индекса KASE полностью отчитались по итогам I квартала, почти полностью решился вопрос дивидендов. В июне нас ожидает лишь отсечка «КазТрансОйла», которая вряд ли сильно повлияет на индекс KASE, учитывая низкий уровень дивидендов. Поэтому можно ожидать спокойного июня, учитывая отыгрыш фундаментальных факторов и историю июня в предыдущие годы. С другой стороны, есть монетарный фактор – он может стать катализатором роста индекса, учитывая, что Национальный банк повысил вероятность снижения ставки во втором полугодии 2023 года.

Крупные продажи валюты и налоговый период

Тенге по итогам мая немного укрепился – на 1,3%, достигнув отметки 446,1 тенге за $1. В моменте обменный курс опускался до 440,5 тенге, в мае исчезла мартовско-апрельская корреляция курса с нефтью. Так, несмотря на падение нефти в первые дни, тенге укреплялся до вышеназванного

минимума. Вероятно, фактором влияния стал ежеквартальный налоговый период, который пришелся на май. Также в мае Национальный банк продал $800 млн из Национального фонда, что является самым высоким показателем с марта 2022 года (тогда в ажиотажный период было продано $891 млн). С учетом того, что продажи валюты квазигосударственными субъектами составили $323 млн, суммарные продажи достигли $1,12 млрд.

Таких высоких цифр валютный рынок не видел с июля 2022 года. Тем не менее Нацбанк также выкупил $240 млн для увеличения валютной доли ЕНПФ. Тем самым нетто-покупки валюты составили $883 млн, что является самым высоким результатом с октября 2022 года. В июне Нацбанк

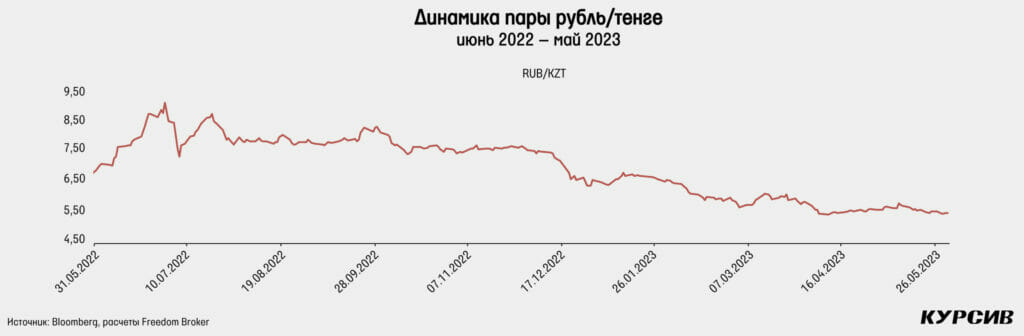

планирует продать куда меньше валюты из Нацфонда – $500–550 млн. В мае продолжил слабеть российский рубль. Падение рубля к доллару составило 1,1%, а пара рубль/тенге снизилась еще на 2,4%, достигнув уровня 5,5. Тем самым после более чем года необычных факторов пара рубль/тенге

вернулась на прежние уровни апреля 2022 года и средние исторические значения 2017–2021 годов. В целом рубль заметно замедлил свое ослабление, и наверняка мы увидим среднесрочное боковое движение в течение лета. К тому же ЦБ России отмечает повышенную вероятность увеличения ключевой ставки, что даст поддержку рублю.

Индекс доллара вырос на 2,6% по итогам месяца, оттолкнувшись от локальных минимумов в 101 пункт и достигнув 104,3 пункта в конце месяца. Ранее мы отмечали высокую вероятность бокового движения доллара, и этот сценарий, вероятнее всего, начал реализовываться. Вряд ли в текущей ситуации мы увидим глобальный разворот доллара, для которого необходимо уйти выше 106 пунктов. В последние дни мая доллар остановился в росте, таким образом, мы можем увидеть локальную волну падения в течение следующей пары недель в рамках бокового движения. В мае ведущие центральные банки мира синхронно подняли ставки: 3 мая ФРС – с 5 до 5,25%, 4 мая ЕЦБ – с 3,5 до 3,75%, а 11 мая Банк Англии – с 4,25 до 4,5%.

Денежно-кредитная политика

26 мая Национальный банк Казахстана провел очередное заседание по базовой ставке, которая была сохранена на уровне 16,75% четвертый раз подряд. В пресс-релизе отмечается ослабление глобального проинфляционного давления. Однако в Казахстане это давление сохраняется со стороны фискального стимулирования, устойчивого внутреннего спроса, высоких и нестабильных инфляционных ожиданий, а также недавнего роста цен на ГСМ и ожидаемого роста тарифов на услуги ЖКХ. И все же Нацбанк утверждает, что совокупный баланс рисков незначительно сместился в сторону дезинфляционных факторов.

Вкупе с замедлением устойчивой части инфляции может возникнуть пространство для медленного и постепенного снижения базовой ставки во втором полугодии 2023 года. Регулятор также повысил прогнозы по инфляции: в 2023 году – с 9–12 до 11–14%, в 2024 году – с 6–8 до 9–11%, а в 2025 году – с 4–6 до 5,5–7,5%. А вот прогноз по ВВП на 2023 год был заметно улучшен: с 3,5–4,5 до 4,2–5,2%. Следующее решение по базовой ставке будет принято 5 июля 2023 года. А в России в мае Центральный банк не проводил заседания по ключевой ставке. Ближайшее заседание запланировано на 9 июня 2023 года.

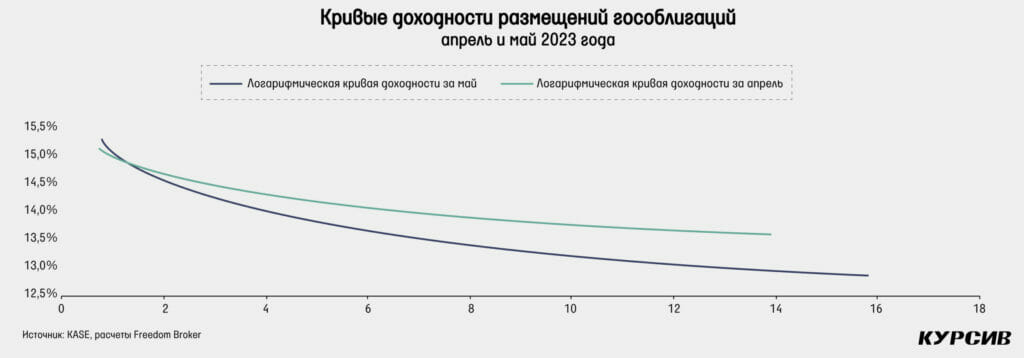

На долговом рынке в мае доходность остановилась в падении. Рынок гособлигаций после двух месяцев снижения доходности показал незначительное их изменение. Месячные ноты Национального банка продолжают давать доходность, близкую к базовой ставке – 16,7417%. А вот ставка РЕПО TONIA повысилась с 16,73% в конце апреля до 17,6% в конце мая, хотя в моменте и снижалась до 15,84%. На локальном облигационном рынке России доходность коротких ОФЗ вновь восстановилась после падения в апреле. Так, доходность однолетних облигаций выросла с 7,44 до 7,74%. Однако по более длинным облигациям изменений практически не наблюдалось: по 10-летним доходность упала с 10,93 до 10,88%, а по 30-летним выросла с 11,85 до 11,86%.

Продолжение снижения инфляции

Инфляция в мае составила 0,6% м/м, что является самым маленьким месячным показателем с декабря 2021 года. Годовая инфляция снизилась с 16,8 до 15,9%. Отмечается замедление месячной инфляции, которая за последние 12 месяцев составляла в среднем 1,3%. Столь резкое замедление

инфляции, вероятнее всего, будет временным, учитывая рост некоторых тарифов на услуги ЖКХ с начала июня. В мае наибольший вклад в годовую инфляцию продолжил вносить сегмент продуктов питания и безалкогольных напитков, которые ответственны за 7,1% (7,7% в апреле) из 15,9% годовой инфляции. Среди продуктов питания особо отметились хлебобулочные изделия и крупы и мясо и мясопродукты, которые внесли вклад в годовую инфляцию в размере 1,67% (1,8% в апреле) и 1,55% (1,6%) соответственно. Заметно снизился вклад молочных продуктов – с 0,99 до 0,88%. Услуги ЖКХ дали вклад в 1,9%, а общий вклад платных услуг составил 3,7% (3,7% в апреле), тогда как вклад непродовольственных товаров значительно снизился – с 5,31 до 5%.

За год среди продуктов питания сильнее всего выросли цены на огурцы (+53%), рис (+45%), сахар-рафинад (+43%) и консервированное молоко (+43%). Существенно повысились цены и на канцелярские товары (+68%), моющие средства (+41%) и товары личного пользования (+28%). Аренда жилья за год выросла в цене на 26% г/г.

Размещения государственных облигаций РК

На рынке государственных облигаций Казахстана в мае состоялись 18 размещений на общую сумму около 718 млрд тенге, что почти на 7% больше результата апреля. Минфин второй месяц подряд побил рекорд по объему размещений. Результат является рекордным как минимум с 2020 года, с начала ведения нашей статистики. Средневзвешенный спрос на предложение снизился с 230 до 220%. Месяц оказался разнообразным в плане сроков погашения и типов выпуска: были размещены 15 разных выпусков облигаций со сроками от одного года до 16 лет. Несмотря на то что кривые доходности указывают на заметное снижение доходности, причиной этой разницы являются облигации с плавающей ставкой, размещенные в апреле. Эти облигации тогда показали доходность в 17%, тем самым повысив средние значения кривой в апреле. Если же рассматривать облигации индивидуально, то в мае доходность практически не изменилась в сравнении с апрелем, хотя до этого в течение марта и апреля мы наблюдали значительное падение доходности.

Облигации квазигосударственных компаний

В квазигосударственном секторе в мае состоялись пять размещений, четыре из которых вновь пришлись на Казахстанский фонд устойчивости (КФУ). Общий объем размещений КФУ достиг 5,2 млрд тенге, что лишь на 500 млн тенге меньше результата апреля. Отметим сохранение повышенного спроса на эти облигации – средний спрос к предложению составил 360% (210% в апреле). Два размещения были по однолетним облигациям с фиксированной ставкой купона. По ним доходность составила 15,64 и 15,68%, что заметно меньше результата начала марта в 16%. Тем не менее, учитывая, что с начала марта срок погашения снизился почти на четверть, это снижение доходности вряд ли указывает на падение процентного риска.

Другие два размещения прошли по трехлетним бумагам с плавающей ставкой, и их доходность с апреля практически не изменилась. В мае четвертый месяц подряд также были размещены облигации БРК. Объем на этот раз оказался внушительным: 46,45 млрд тенге со сроком погашения один год и с доходностью 15,25%. Доходность за месяц не изменилась, а 70,2% объема были выкуплены банками.

Акции программы «Народное IPO», «Казатомпрома», Kaspi.kz и КМГ

В мае ГДР «Казатомпрома» на Лондонской фондовой бирже показали снижение на 9,7%. Цена одной расписки к концу месяца достигла $25,65, что является самым низким значением с ноября 2022 года. Что интересно, котировки компании падали, несмотря на рост рыночных цен на уран,

которые по итогу мая выросли на 4,8%, до $54,6 за фунт (это самое высокое значение с апреля 2022 года). И все же в целом для уранового сектора май оказался не самым удачным. Урановый ETF URA упал на 0,6% по итогам месяца.

Одним из возможных факторов снижения котировок «Казатомпрома» является история вхождения «Росатома» в состав акционеров Степногорского горно-химического комбината. Хотя продавцом выступили частные лица, а не «Казатомпром», по данным Bloomberg, эта сделка стала причиной нескольких увольнений по собственному желанию в топ-менеджменте компании. Возможным фактором мог стать и выход финансового отчета за I квартал 2023 года. Выручка компании за указанный период составила 381 млрд тенге (+162% г/г и +72% к/к) во многом благодаря сдвинутому графику поставок клиентам как в прошлом, так и в этом году.

Несмотря на высокую выручку, валовая маржа компании в I квартале составила 40%, тогда как в 2022 году в целом она достигала 53%, а в I квартале 2022 года – 49% при более низких ценах на уран. На этом фоне также снизилась операционная маржа – с 47 до 39%. Чистая прибыль компании, относящаяся к акционерам, составила 103 млрд тенге (+177% г/г и +0,6% к/к), или 399 тенге на акцию. В мае на собрании акционеров были утверждены дивиденды в размере 774,88 тенге на акцию.

Акции «КазТрансОйла» в мае выросли лишь на 1,7% после резкого роста в апреле на 18%. В конце месяца цена достигла 767 тенге за акцию. В середине месяца был продлен прежний договор о транзите 10 млн тонн российской нефти в Китай до 2034 года. Компания заявила, что увеличила экспорт нефти в Германию транзитом через Россию с 20 тыс. тонн в марте до 50 тыс. тонн в апреле. Тем не менее это все еще в два раза меньше изначально заявленных 100 тыс. тонн в месяц. Компания провела годовое собрание акционеров, на котором утвердила дивиденды в размере 39 тенге на акцию. Одной из главных новостей стало увеличение тарифа на перекачку нефти на экспорт с 8830,51 до 10 150 тенге за тонно-километр. Тариф вводится в действие с 1 июля. Компания также отчиталась по итогам I квартала 2023 года.

Квартальная выручка «КазТрансОйла» выросла на 21% г/г, достигнув 68 млрд тенге. Однако в квартальном сравнении наблюдается уменьшение доходов на 11% из-за снижения грузооборота нефти на 6,7% к/к. Валовая маржа упала с 19 до 11% г/г и с 13,5 до 11% к/к. Несмотря на сезонный рост расходов на персонал в IV квартале, валовая маржа снизилась во многом из-за увеличения износа и амортизации на 31% к/к. Если рассматривать EBITDA-маржу, то в квартальном сравнении наблюдается рост с 25 до 34%.

Однако в прошлом году EBITDA-маржа была выше – 38% – за счет более низких затрат на персонал, которые за последний год выросли на 34%. Квартальная чистая прибыль составила 8,8 млрд тенге (–14% г/г), при этом более половины прибыли пришлось на долю от прибыли в совместно управляемых компаниях.

Акции KEGOC показали снижение на 2,7% по итогам мая. Месяц закрылся на уровне 1575 тенге, а снижение произошло из-за фиксации реестра акционеров на получение дивидендов по итогам второго полугодия 2022 года (дивиденды составили 50,59 тенге и были выплачены акционерам в конце мая). S&P в начале мая подтвердило кредитный рейтинг компании на уровне «BB+» со стабильным прогнозом. Основной новостью месяца стал выход финотчета по итогам I квартала 2023 года. Выручка компании за I квартал выросла на 10,5% г/г во многом за счет увеличения доходов от передачи электроэнергии. Данная статья выручки увеличилась на 9,7% г/г благодаря

росту объемов передачи на 8,6% г/г. Доходы от диспетчеризации и балансирования электроэнергии также выросли на 4,9 и 7,8% г/г соответственно.

Квартальная валовая маржа компании увеличилась с 25% в 2022 году до 31% в 2023-м во многом благодаря снижению износа и амортизации на 22% г/г. При этом из-за столь большой разницы в износе и амортизации квартальная EBITDA-маржа снизилась с 51% в 2022 году до 48%. В итоге компания за квартал получила чистую прибыль в размере 13,5 млрд тенге, или 51,8 тенге на акцию, что на 58% больше, чем в 2022 году.

Производство электроэнергии в Казахстане за январь – апрель составило 40,3 млрд кВт•ч (+0,6% г/г), а отдельно за апрель – 9,3 млрд кВт•ч (+3,6% г/г). ГДР Kaspi.kz упали в цене на 3% и закрыли месяц на уровне $80. При этом в моменте цена достигала $85,6. На KASE цена упала лишь на 0,8%, что увеличило дисконт на LSE до 2,8%. Компания, в отличие от других эмитентов KASE, отчиталась еще в апреле, поэтому месяц для нее прошел тихо в плане новостей. Kaspi.kz продолжает выкупать собственные акции с рынка, за 26 дней мая были выкуплены ГДР на общую сумму $8,9 млн, что,

правда, значительно меньше результата апреля.

В мае акции «КазМунайГаза» снизились на 0,8%, и это несмотря на более значительное падение цен на нефть – почти на 10%. КМГ закрыл май на уровне 9950 тенге. При этом основным фактором падения стала дивидендная отсечка, которая произошла 29 мая. Цена в тот день упала на 280 тенге, что, однако, меньше объявленных дивидендов в 491,71 тенге на акцию. Главной новостью месяца стал выход финансового отчета по итогам I квартала. Выручка «КазМунайГаза» в I квартале 2023 года показала снижение на 14% г/г и 1,3% к/к. Основной причиной этого является снижение средней квартальной цены на нефть на 17% г/г и 8% к/к. При этом доля в доходах от совместных компаний снизилась на 30% г/г и 10% к/к. Свободный денежный поток КМГ за I квартал 2023 года составил минус 53 млрд тенге, а квартальная EBITDA-маржа повысилась с 24 до 26,5% во многом за счет снижения себестоимости купленной нефти и нефтепродуктов на 30% г/г. Чистая прибыль компании, приходящаяся на акционеров, в I квартале составила 282 млрд тенге, что на 21% меньше результата прошлого года (+70% к/к), в том числе из-за высокой прибыли от курсовой разницы в прошлом году. S&P также подтвердило кредитный рейтинг КМГ на уровне «BB+» со стабильным

прогнозом.