Бензин не разжег недовольства

Рост цен остается одной из наиболее острых проблем для жителей Казахстана. Для определения уровня инфляции Бюро национальной статистики Агентства по стратегическому планированию и реформам РК ежемесячно рассчитывает индекс потребительских цен. Восприятие инфляции

гражданами исследуют Национальный банк РК и Центр социологических исследований Kursiv Research, который ежемесячно опрашивает жителей страны и публикует результаты этих опросов в виде сводных индексов.

В фокусе внимания майского исследования Центра социологических исследований Kursiv Research было восприятие жителями динамики цен на бензин. После резкого подорожания автомобильного топлива в апреле (+9,7%) в мае цены на бензин увеличились лишь на 1,2%, что ниже среднемесячного роста на 60 базисных пунктов. В последний месяц весны доля респондентов,

отмечающих резкий рост цен на бензин, снизилась с 18,2% до 13,3% — это максимальное сокращение показателя среди всех категорий товаров и услуг. Автомобильное топливо заняло лишь 11-е место в списке продуктов и сервисов, рост стоимости которых вызывает особое беспокойство граждан. Из этого можно сделать вывод, что подорожание бензина оказалось для казахстанцев не столь болезненным, как предполагалось ранее.

Принято считать, что рост цен на бензин дает отложенный эффект на инфляцию через увеличение себестоимости транспортировки товаров. Однако в большинстве видов бизнеса транспортные расходы имеют не самую высокую долю. Вероятно, влияние подорожания бензина на рост цен сильно переоценено, ведь, несмотря на увеличение стоимости топлива в апреле, в мае мы увидели самый низкий показатель месячной инфляции с декабря 2021 года. И все же этот тезис можно проверить эконометрическим исследованием на основе прошлых случаев роста цен на топливо, которые чаще всего происходили единовременно.

Цены на продукты беспокоят меньше

В мае, как и прежде, казахстанцев более всего беспокоили цены на продовольственные товары. Вместе со снижением инфляции в прошлом месяце жители заметили замедление роста цен на молоко и молочные продукты, овощи и фрукты, яйца, крупы и макаронные изделия. Доля тех, кто

отметил рост стоимости этих товаров, уменьшилась на 2,1–3,2%. Отметим, что стоимость яиц первой категории в мае упала на 2,6%, фрукты и овощи подешевели на 1%, крупы и макаронные изделия — примерно на 0,6%. Таким образом, официальная статистика указывает на кардинальное замедление инфляции в этом сегменте. И, согласно опросу Kursiv Research, казахстанцы почувствовали замедление темпов подорожания определенных товаров и услуг. Забегая вперед, можно сказать, что общие оценки роста цен со стороны жителей в последние месяцы коррелируют с официально декларируемым замедлением годовой инфляции в Казахстане.

Результаты последнего опроса также указывают на снижение доли респондентов, обеспокоенных ростом тарифов ЖКХ и подорожанием товаров для детей. В то же время официальная статистика показывает, что жилищно-коммунальные услуги в прошлом месяце подорожали (в среднем показатель ускорился с 0% до 0,2% месяц к месяцу (далее м/м)). Одновременно с этим

цены на детскую одежду увеличились с 0,6% до 1,4% м/м. Возможно респонденты заметили, что инфляция на услуги ЖКХ в мае оказалась на 0,3% ниже среднего уровня за предыдущие полгода. Однако по детской одежде такого не наблюдается.

Вместе с тем увеличилась доля опрошенных, заметивших повышение стоимости хлеба, сахара, соли и алкоголя. За месяц их число выросло на 0,4–0,6 процентных пунктов. Официальная статистика по хлебу и алкоголю не указывает на ускорение инфляции, однако цены на эти товары за май выросли

на 0,9% м/м и 1,2% м/м, что довольно ощутимо. Речь о том, что нет ускорения темпов роста цен по этим позициям, однако подорожание товаров оказалось достаточно существенным — на 0,6% выше общего уровня месячной инфляции — такие темпы наблюдаются все последние полгода. При этом сахар и соль в совокупности упали в цене на 0,25%, что намного меньше, чем в апреле (-0,7%

м/м). Возможно, респонденты придали значение подорожанию сахара и соли на фоне того, что в предыдущие полгода среднемесячное падение цен на эти продукты составляло 0,76% м/м, что заметно выше майского снижения.

Деловая пассивность и потребительская неуверенность

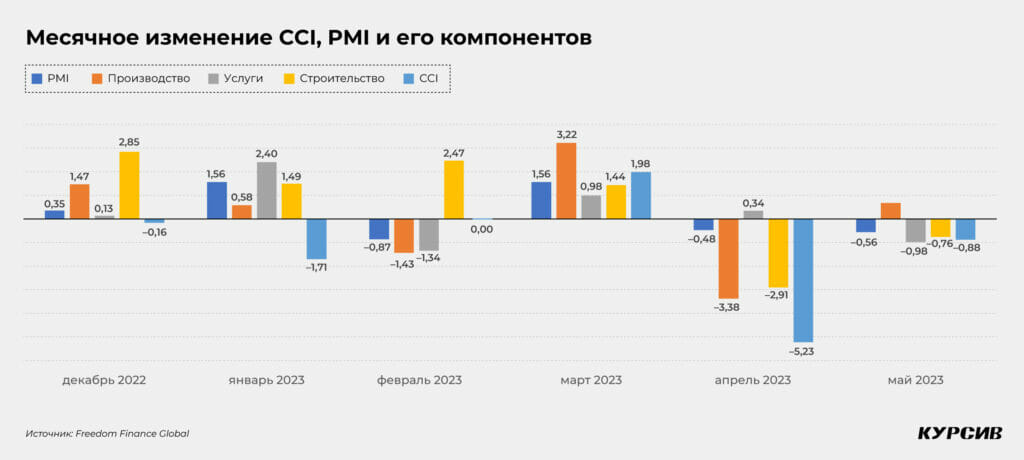

В первую очередь выделим апрельское снижение индекса деловой активности (PMI) по версии Национального банка РК вместе со снижением индекса потребительской уверенности жителей (CCI). В мае индекс деловой активности упал на 0,6 пункта, достигнув отметки в 50,6 пунктов, тогда как индекс CCI снизился на 0,9 пункта (при этом нужно учесть, что абсолютные показатели PMI

в два раза меньше показателей CCI).

Динамика оценок ближайших экономических перспектив со стороны бизнеса и жителей коррелирует уже третий месяц подряд. В мае три из четырех сегментов PMI показали снижение. Оценки ситуации в производстве, строительстве и оказании услуг, по нашему мнению, могут быть достаточно репрезентативными в сопоставлении с мнением населения, так как именно в этих секторах экономики работает большая часть граждан.

Четвертый сегмент — горнодобывающая промышленность — является в большей степени автономным из-за внешнего влияния цен на сырье и особенностей взаимодействия с рынком. Снижение PMI, согласно мнению Нацбанка, происходит вместе с уменьшением объема товарно-материальных запасов в горнодобывающем секторе, а снижение показателя в строительстве происходит на фоне увеличения сроков поставок и падения уровня занятости.

Это происходит, несмотря на повышение объема новых заказов в строительном сегменте. В последние месяцы индекс деловой активности показывает сокращение во многих странах. В Еврозоне композитный PMI в июне упал уже до 43,6 пунктов (с 48,8 пунктов в феврале), а в США производственный PMI снизился с 50,2 в мае до 46,3 пунктов в июне.

В мае наибольшее падение (-1 пункт) было отмечено в секторе услуг. Сектор строительства также показал снижение (-0,8 пункта). Некоторый рост оптимизма отмечен в производственном секторе (+0,7 пункта). В общем и целом индекс деловой активности остается в положительной зоне, немного выше отметки в 50 пунктов. В отличие от него индекс потребительской уверенности жителей (CCI) находится в отрицательной зоне — ниже 100 пунктов. Бизнес пока не полностью отреагировал на внезапное и резкое ухудшение настроений населения, которое произошло в апреле. Возможно, здесь существует временная задержка, аналогичная той, что наблюдалась в

октябре-декабре 2022 года. Тогда настроения потребителей были положительными, но бизнес отреагировал на это только в январе-феврале.

Все это не относится к горнодобывающему сектору, чьи продажи, по сути, не зависят от спроса и финансового положения населения. В ближайшие месяцы будем следить за динамикой PMI — индекс деловой активности в секторах услуг, строительства и производства должен снизиться вслед за индексом CCI.

Респонденты ощутили замедление инфляции

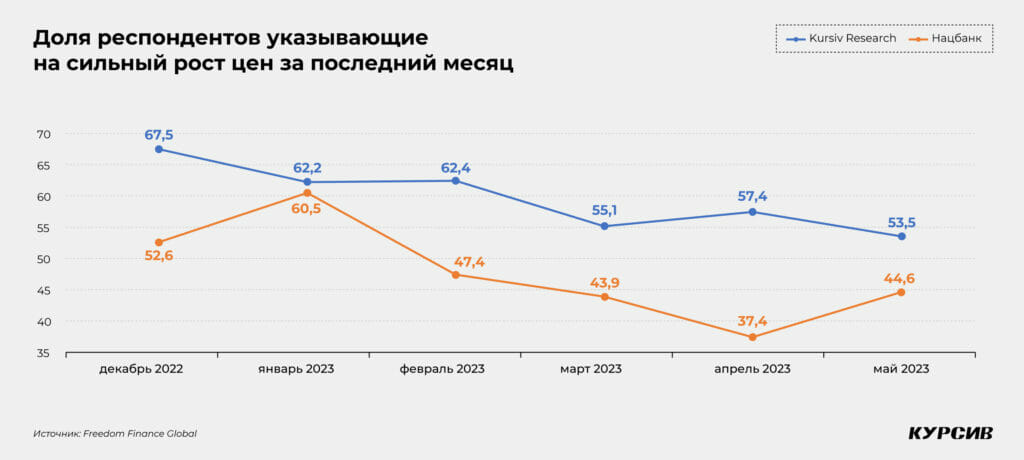

Интересно сравнение результатов исследований Kursiv Research и Нацбанка в части инфляционных ожиданий. В последние полгода средняя доля опрошенных, отмечающих высокий рост цен по итогам последнего месяца, у первого составляет – 59,7%, у второго – 47,7%. Однако в мае число таких респондентов в опросе Национального банка выросло (с 37,4% до 44,6%), тогда как в исследовании аналитического центра, напротив, снизилось (c 57,4% до 53,6%). И все же, несмотря на эти расхождения на фоне снижения годовой инфляции, можно увидеть общий нисходящий тренд сильных инфляционных ощущений на графике за последние полгода.

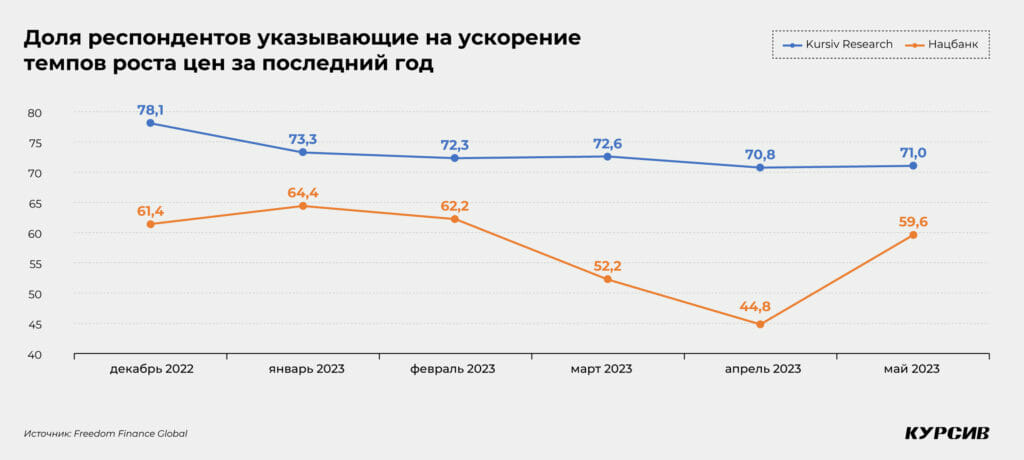

Схожую картину можно увидеть и в оценках инфляции за последний год. Доля тех, кто считает, что цены росли быстрее, чем раньше, у Kursiv Research намного выше, чем по данным Нацбанка. Средняя доля респондентов с подобным мнением за последние полгода в опросе аналитического центра составляет 73%, тогда как у государственного органа – лишь 57,4%. Тем не менее, согласно опросу банка, в мае произошел резкий скачок числа людей, считающих, что за последний год цены росли быстрее прежнего – с 44,8% до 59,6%. Причину столь резкого скачка объяснить довольно сложно, учитывая падающую годовую инфляцию. Однако данный показатель все еще ниже

уровня января и февраля. Возможно, майский скачок окажется единовременным.

Также мы сравнили результаты двух опросов в части товаров и услуг, цены на которые, по мнению респондентов, выросли больше всего. Разница между двумя исследованиями для всех 33 вариантов ответов в среднем составила 6,3%. Наибольшее отличие в ответах показывают «сахар и соль» (18,8% в пользу Kursiv Research), «услуги ЖКХ» (13,9% в пользу НБ РК), «интернет и мобильная связь» (12,8% в пользу банка) и «крупы, макаронные изделия» (12,6% в пользу Kursiv Research).

В целом можно увидеть, что оценка темпов роста цен за последний год куда менее эластична в сравнении с оценкой за прошлый месяц. Вероятно, причиной этого является человеческий фактор — немного людей смогут точно вспомнить, когда резко выросла цена на тот или иной продукт — 13 или 12 месяцев назад. Но при этом многие запомнят, что примерно в пределах последнего года и было резкое подорожание. С другой стороны, рост или снижение цен за последний месяц куда более заметно для потребителей.

Насколько подорожает жизнь

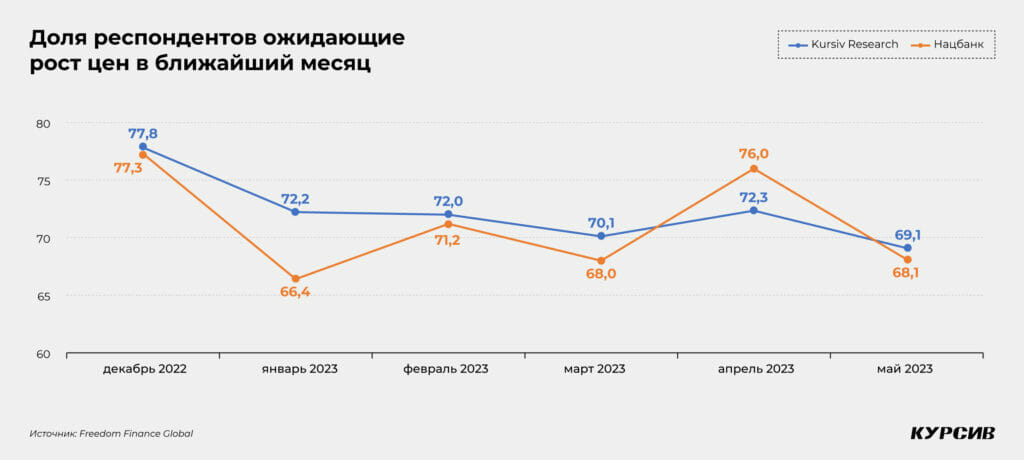

Показатели ожиданий инфляции в ближайший месяц и год очень схожи в результатах обоих опросов. Доля тех, кто в следующем месяце ожидает резкого роста цен, по Kursiv Research составляет 17,1%, по Нацбанку РК — 17,2%. Данные показатели синхронно изменяются с декабря. Если же сложить доли тех, кто считает, что в ближайший месяц цены в принципе вырастут, то

показатели вновь окажутся почти идентичными: 69,1% у Kursiv Research против 68,1% у Нацбанка.

Исследования инфляционных ожиданий в перспективе одного года также дают схожие результаты по всем вариантам ответов кроме нейтрального (40,4% у Kursiv Research против 34,1% у Национального банка РК). Причем разница возникла в основном за счет затруднившихся ответить. Хотя в мае, по опросу банка, сильно снизилась доля тех, кто ожидает сохранения текущих темпов

роста цен: с 40,2% до 33,7%. Тогда как, по данным аналитического центра, показатель вырос на 1% (до 41,4%).

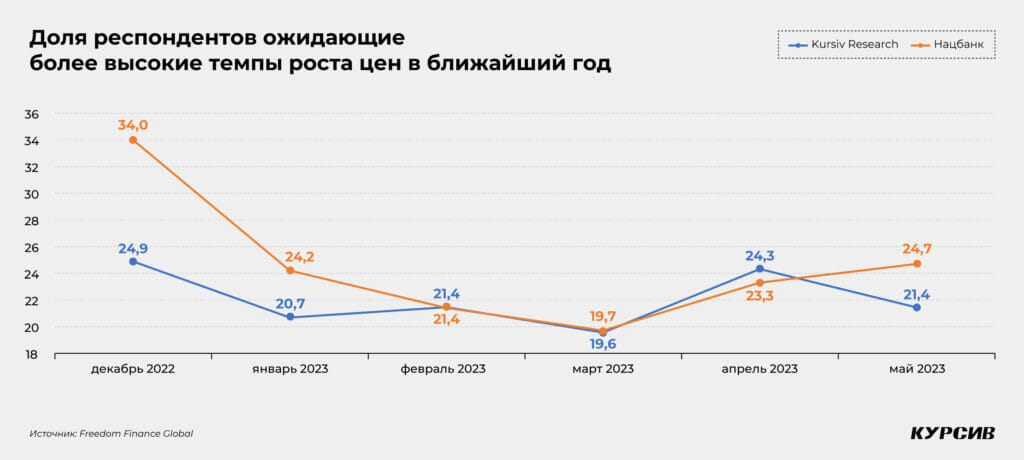

На графике видно, как схожа динамика изменения доли тех, кто ожидает высоких темпов цен, в последние четыре месяца. Можно сделать вывод, что инфляционные ожидания населения по двум версиям опроса очень схожи, что увеличивает надежность и доверие к их результатам.

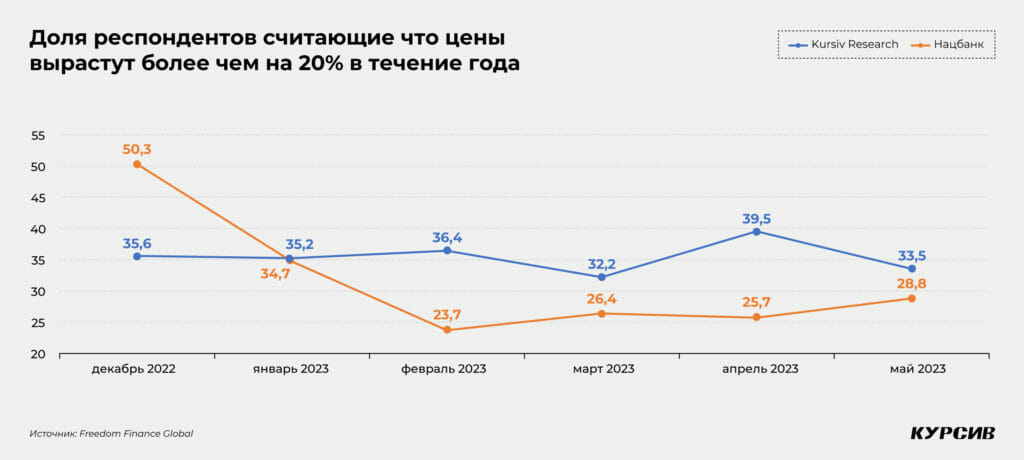

Интересно сопоставить данные двух исследований по количественным ожиданиям респондентов. В мае число ожидающих роста цен более чем на 20% в течение следующего года, по подсчетам Kursiv Research, составило 33,5%. Тогда как у Нацбанка РК этот показатель остановился на уровне 28,8%. При этом доля ожидающих роста цен в первом опросе стабильно высокая, в среднем за полгода она составила 35,4%. У банка количество таких респондентов значительно снизилось с декабря 2022 года, когда их было больше половины (50,3%). Тем не менее в марте и мае можно наблюдать некоторое увеличение этой доли. С другой стороны, опрос Национального

банка показывает большее число тех, кто считает, что цены повысятся на 16–20% (23% против 16,5% у Kursiv Research).

Схожие результаты — объективные тренды

В заключение отметим, что результаты исследования Kursiv Research, основанного на опросе 3,6 тыс. казахстанцев, вполне коррелирует с большинством представленных выше статистических показателей и данных из опроса Нацбанка. Оценки роста цен со стороны потребителей снижаются

вместе с замедлением инфляции, а подорожание отдельных товаров и услуг по большей части хорошо фиксируется респондентами.

Также исследование деловой активности (PMI) от НБ РК соотносится с индексом потребительской уверенности (CCI) от Kursiv Research с некоторым временным лагом. Чтобы проверить взаимосвязь этих показателей, необходимы еще несколько месяцев наблюдений. Тем не менее динамика

мнения в последние три месяца пока что идентичная: два одновременных падения и один синхронный рост индексов. Дальнейшее изучение поможет участникам рынка сформировать более глубокое представление об экономических тенденциях и настроениях потребителей.