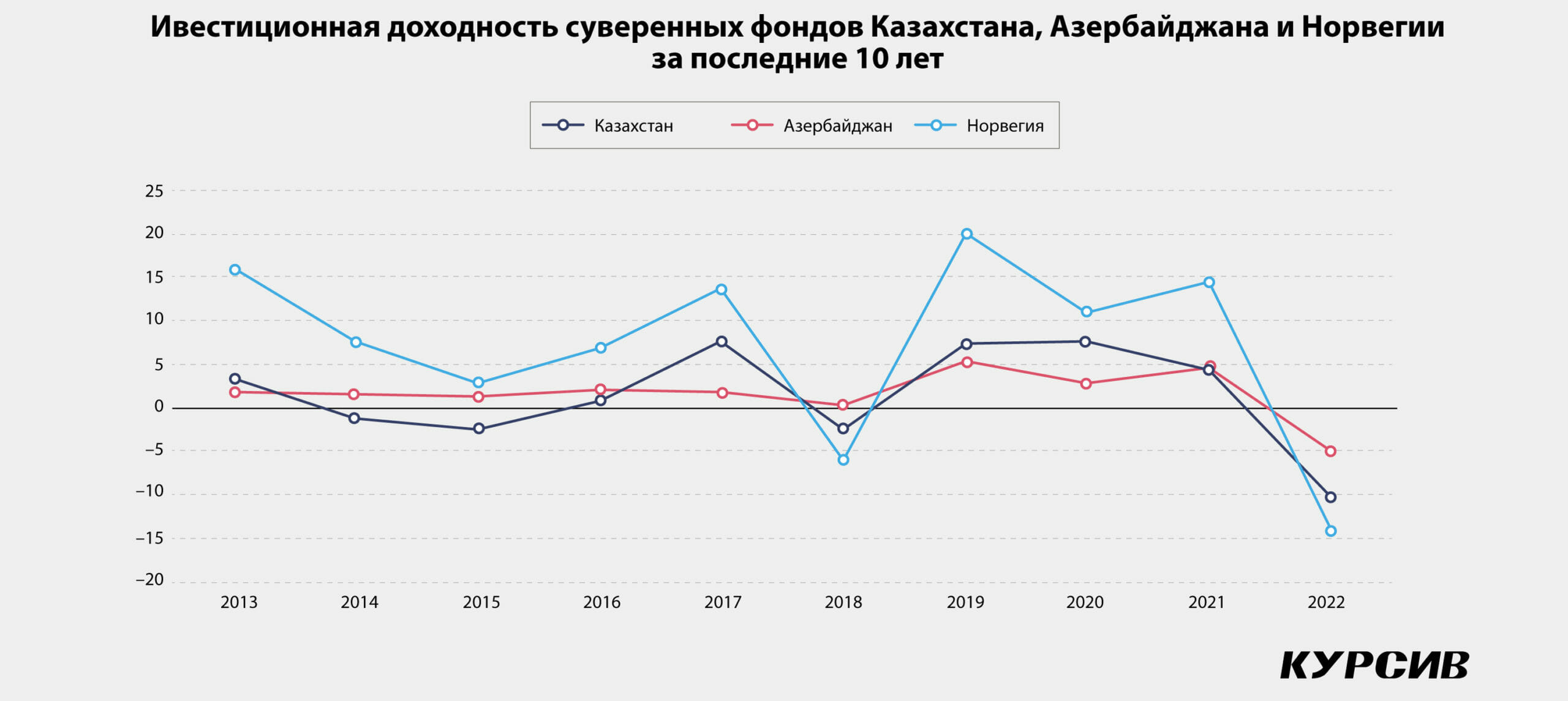

Доходность Национального фонда Казахстана по итогам 2022 года составила минус 10,35%. Это лучше показателя суверенного фонда Норвегии (–14,1%), но хуже, чем фонда Азербайджана (–5,16%). «Курсив» сравнил, в какие инструменты вкладывает нефтяные деньги каждый из трех фондов.

Самый крупный суверенный фонд в мире – Государственный пенсионный фонд Норвегии (ГПФН), чьи активы на конец 2022 года составляли примерно $1,27 трлн, ежегодно публикует годовой отчет, где подробно рассказывает об инвестиционном портфеле: в какие активы вложены нефтяные деньги, как эти активы распределяются по странам (а для недвижимости – даже как по городам), какую доходность показал каждый из классов активов и почему. Такой же подробный отчет публикует Государственный нефтяной фонд Азербайджана (ГНФА), под чьим управлением на конец 2022 года находились активы на $49 млрд.

Общая рыночная стоимость портфеля Национального фонда республики Казахстан (НФ РК) на конец 2022 года составляла $57,9 млрд, из них на валютный портфель (а о нем и пойдет речь) приходилось $55,7 млрд. Годовой отчет о формировании и использовании НФ РК заметно уступает по объему предоставляемой информации отчетам суверенных фондов Норвегии и Азербайджана. По закону (Бюджетный кодекс РК, пункт 4 ст. 4) этот годовой отчет должен публиковаться. Но отчет за 2022 год в открытом доступе так и не появился.

«Где же отчет?» – с таким вопросом редакция «Курсива» 20 июля 2023 года обратилась в Минфин РК. Уже 24 июля на портале министерства был размещен документ с названием «Информация об отчете о формировании и использовании Национального фонда Республики Казахстан за 2022 год», а редакция получила ответ, что сделано это в соответствии с п. 3 ст. 134 Бюджетного кодекса РК. Для понимания разницы между двумя документами отметим, что «Отчет о формировании и использовании НФ РК за 2021 год» занимал 23 страницы, а опубликованная на сайте Минфина «Информация» уложилась в две страницы.

Для сравнения моделей управления средствами суверенных фондов Казахстана, Азербайджана и Норвегии «Курсив» использовал полноценные годовые отчеты двух последних фондов, а также годовой отчет Нацбанка РК, где управлению активами Нацфонда посвящено 3,5 страницы, и ту самую «Информацию об отчете» с сайта минфина.

Казахстан

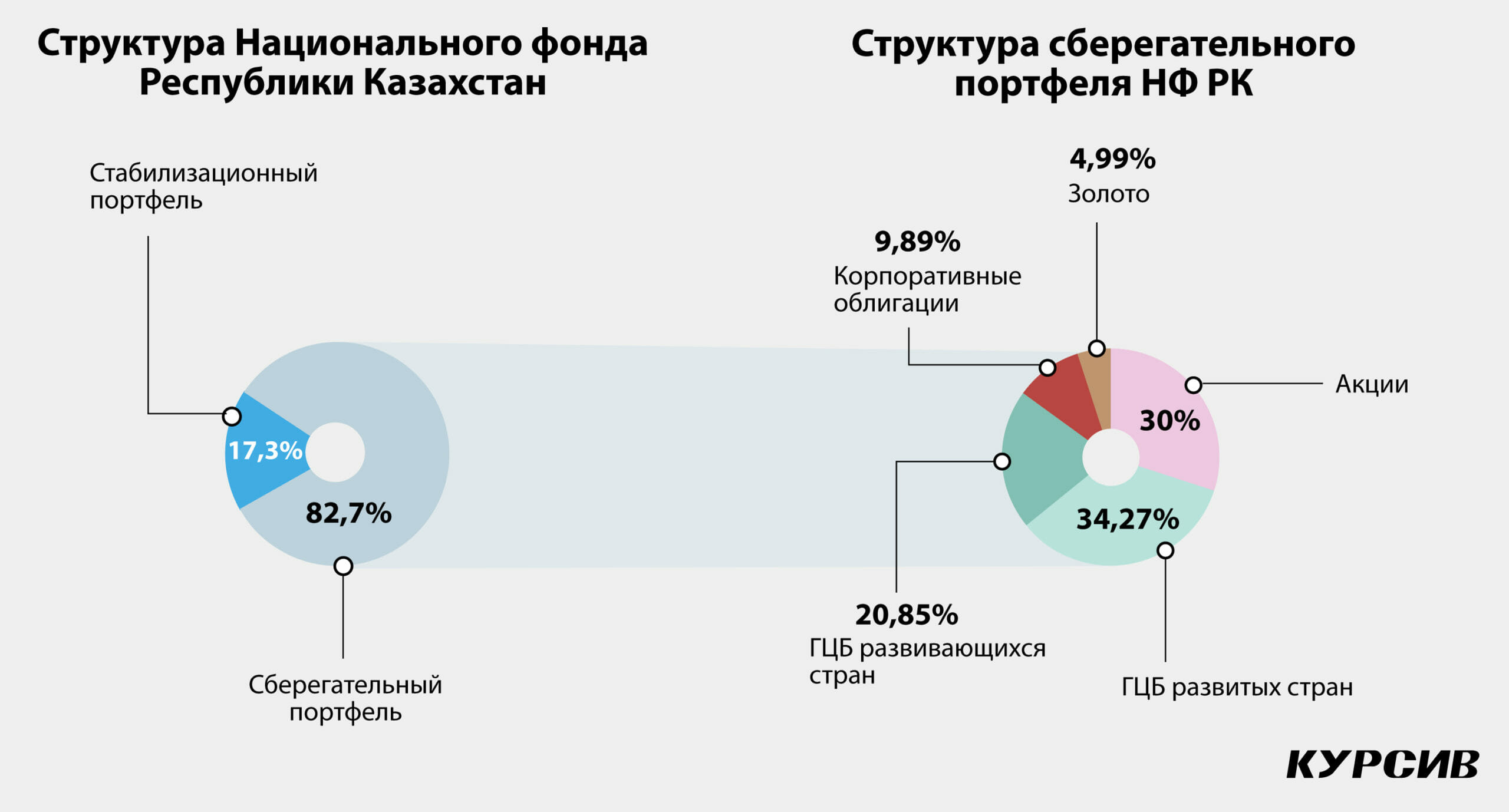

В составе валютного портфеля НФ РК есть стабилизационный ($9,6 млрд) и сберегательный ($46,1 млрд) портфели. Если из стабилизационного портфеля поддерживается республиканский бюджет, то сберегательный портфель должен сохранить средства от продажи углеводородов для будущих поколений.

«В 2022 году активы стабилизационного портфеля были размещены в инструменты денежного рынка и ценные бумаги с фиксированным доходом, в основном в ценные бумаги казначейства США», – говорится в отчете Нацбанка РК.

Точного распределения активов стабилизационного портфеля – какая его часть в деньгах, какая – в облигациях – нет. Доходность стабилизационного портфеля за 2022 год составила 1,15%.

Доходность сберегательного портфеля Нацфонда РК за 2022 год составила –11,71%. Как размещаются активы этого портфеля? 34,27% вложены в государственные облигации развитых стран, 20,85% сберегательного портфеля – это ГЦБ развивающихся стран, 9,89% – корпоративные бонды (подробное страновое распределение этих классов активов неизвестно). Акции занимают 30% сберегательного портфеля и еще 4,99% – это инвестиции в золото.

Азербайджан

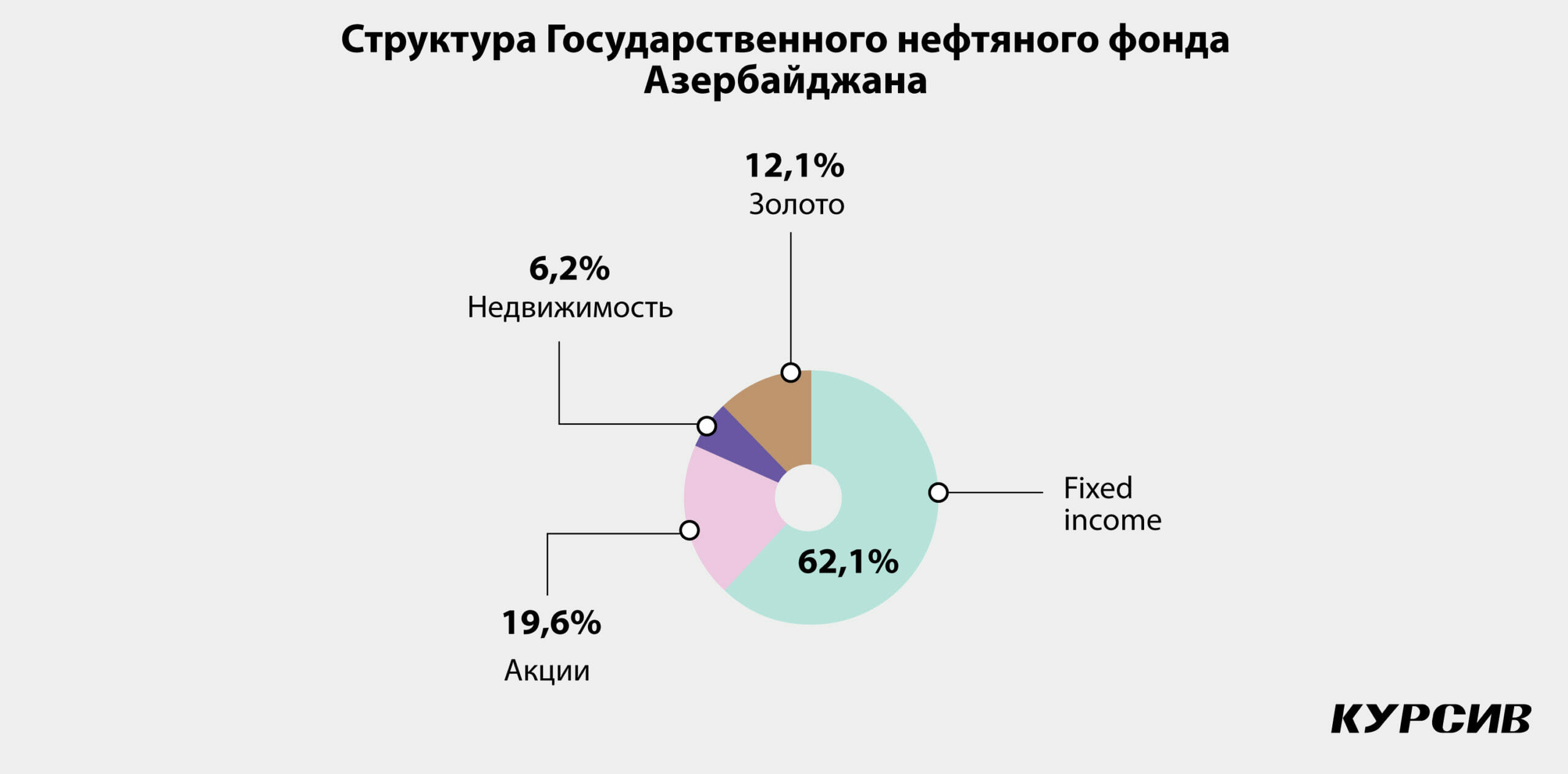

Государственный нефтяной фонд Азербайджана, для сравнения, на конец 2022 года в золоте держал 12,1% своих активов, а в акциях – 19,6%. На ценные бумаги с фиксированным доходом приходилось 62,1% портфеля и еще 6,2% – на недвижимость (отметим, что казахстанский Нацфонд этот класс активов игнорирует).

Самые крупные вложения фонда в ценные бумаги с фиксированным доходом сделаны в ГЦБ США (доля от общего объема инвестиций fixed income 27,7%), Германии (5,7%), Великобритании (3,7%).

Портфель акций азербайджанского фонда состоит из долевых бумаг, котирующихся на фондовых биржах, и прямых инвестиций. Последние в свою очередь делятся на вложения в фонды прямых инвестиций и совместные инвестиции, и вся эта информация тоже есть в открытом доступе. Например, в 2022 году ГНФА вложил капитал в 11 фондов и две совместных инвестиции, самое крупное вложение – $100 млн в фонд NB Caspian Partners, которым управляет Neuberger Berman.

Инвестиции в недвижимость ГНФА считает важным инструментом диверсификации и собирается довести их долю в общем объеме инвестиций до 10%. ГНФА инвестирует не только в офисную, коммерческую, жилую, гостиничную и логистическую недвижимость, но и в медицинские лаборатории и студенческие общежития.

«На сегодняшний день мы осуществили в общей сложности 50 инвестиций более чем в 30 странах, в том числе 6 прямых, 13 совместных, 31 – через фонды недвижимости с 17 доверенными партнерами», – отмечается в отчете фонда.

Региональное распределение инвестиций в недвижимость – 41% в Северной Америке, 37% – в Европе и 22% – в Азиатско-Тихоокеанском регионе. Одна из инвестиций ГНФА в недвижимость сделана в России – это здание на Тверской, 16 в Москве. Этот объект за 2022 год подешевел с 3,16 млрд рублей до 2,7 млрд рублей.

Инвестиции ГНФА по итогам 2022 года охватывали 16 валют и 66 стран. Инвестиционный портфель по регионам распределялся следующим образом: треть (33,49%) вложений в Северной Америке, 29,5% – в Европе, 16% – в Азии. На Австралию/Новую Зеландию приходилось 0,8% активов ГНФА, на Ближний Восток – 0,4%, на Южную Америку – 0,1%. Остальное – бумаги международных финансовых институтов (7,6%) и золото (12,1%).

Норвегия

Государственный пенсионный фонд Норвегии на конец 2022 года 69,8% своих активов вкладывал в акции, 27,5% приходилось на fixed income, 2,7% – это инвестиции в недвижимость и 0,1% – в ВИЭ-инфраструктуру (возможность инвестировать в такой вид активов была представлена ГПФН в ноябре 2019 года, и в 2021 году были сделаны первые инвестиции).

Самые значительные инвестиции ГПФН делает в акции американских компаний (43,7% от общего портфеля акций), компании Японии (7,3%) и Великобритании (7%). Компании технологического (17,5%), финансового (15,8%) и потребительского (13,3%) секторов лидируют по инвестициям в отраслевом разрезе. На конец 2022 года фонд инвестировал в 9228 компаний (годом ранее – 9338).

Большая часть портфолио бондов ГПФН приходится на гособлигации (63,5%), причем это преимущественно гособлигации развитых стран (61% от общего портфеля fixed income). Американские казначейские облигации занимают в этом портфеле 26,8%, государственные облигации Японии – 13,6%, бонды в евро –10,9%. У корпоративных бондов 24,3% от общего объема инвестиций с фиксированным доходом.

Инвестиции в недвижимость ГПФН делятся на два направления – вложения в публичные компании сектора недвижимости (эта доходность учитывается в портфеле акций) и вложения в не котирующуюся на бирже недвижимость. В коммерческую и офисную недвижимость норвежский фонд больше всего вложил в Париже (на него приходится 22,6% инвестиций в недвижимость), Лондоне (18,1%) и Нью-Йорке (17,1%).

ВИЭ-инфраструктура, как уже упоминалось, – новое направление для инвестиций ГПФН. Пока фонд владеет 50%-ной долей в морской ветроэлектростанции Borssele 1 и 2 в Нидерландах. «Это была единственная инвестиция фонда в незарегистрированную инфраструктуру возобновляемых источников энергии на конец года, рыночная стоимость которой составила 15 млрд крон», – фиксируется в годовом отчете ГПФН. Пока инвестиции в не котирующуюся на бирже ВИЭ-инфраструктуру незначительны, но их можно нарастить до 2% от стоимости норвежского фонда.

Классовое равенство

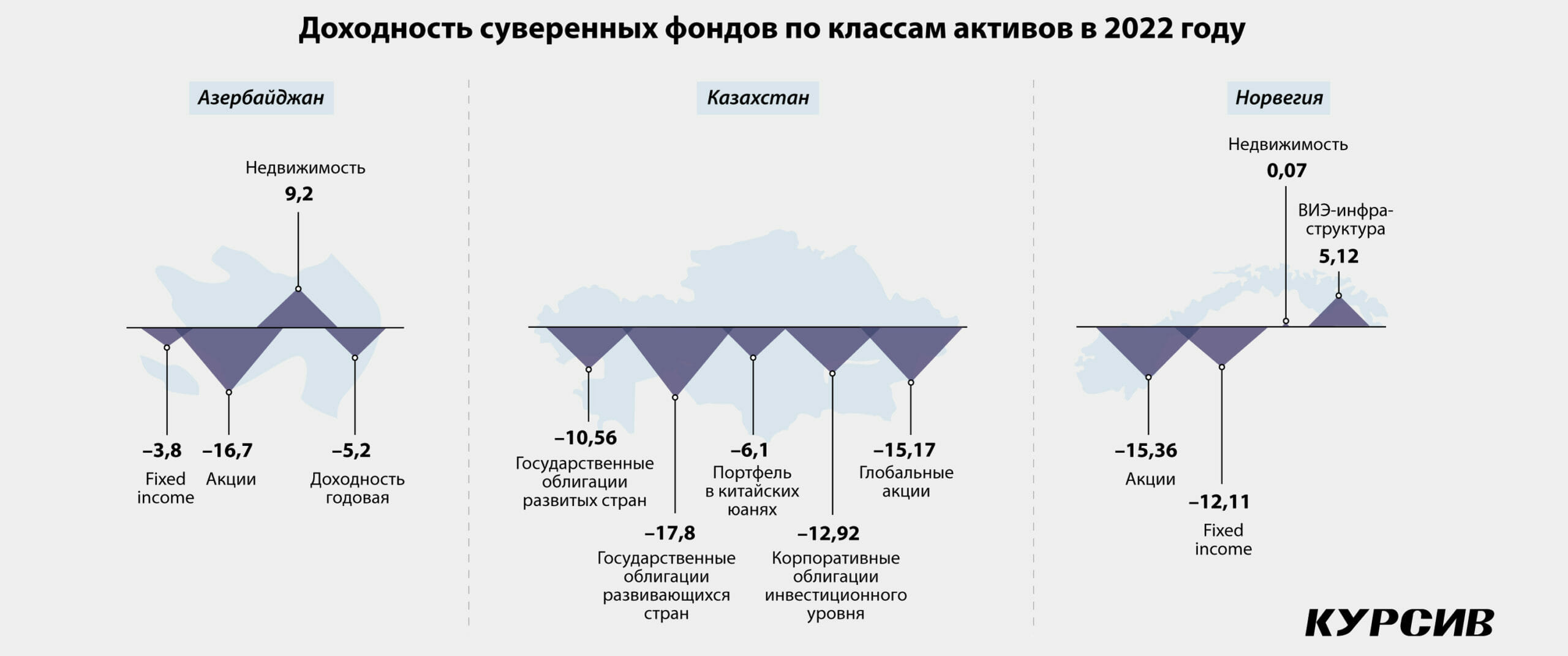

Суверенные фонды Норвегии, Азербайджана и Казахстана показали похожую доходность в тех классах активов, куда инвестирует каждый из этих трех фондов. Доходность портфеля акций НБ РК составила 15,17%. Инвестиции в акции азербайджанского фонда показали 16,9%. В отчете ГНФА отмечает, что увеличил портфель акции в 2022 году – купил акции на $2,7 млрд, «воспользовавшись падением цен на акции из-за инфляции и жесткой денежно-кредитной среды». Кстати, у прямых инвестиций ГНФА в 2022 году положительная доходность 3,7%.

Портфель акций норвежского фонда в минусе на 15,36%. Заработал фонд, как написано в годовом отчете, на инвестициях в энергетические компании – Exxon Mobil Corp, Shell PLC и Chevron Corp внесли наибольший вклад. Худшие результаты инвестиций были в американские технологические компании – Amazon.com Inc, Apple Inc и Meta Platforms. В годовом отчете ГПФН также упоминается, что в 2022 году фонд принял участие в 32 IPO, в числе которых размещения производителя аккумуляторов LG Energy Solution Ltd, Life Insurance Corporation of India и производителя автомобилей Porsche AG.

Если у НФ РК доходность по портфелю «Государственные облигации развитых стран» составила –10,56%, у ГПФН доходность ГЦБ развитых стран также отрицательная – 12%, у ГНФА портфель гособлигаций показал –7%. Корпоративные бонды: –12,92% у НФ РК и –12,4% у ГПФН.

«Это был один из самых слабых годов для мировых рынков облигаций», – констатируется в отчете норвежского фонда.

Инвестиции в недвижимость оказались успешнее у азербайджанского фонда – они принесли 9,2%, тогда как норвежский фонд на некотирующейся недвижимости заработал 0,07%. А вот инвестиции в ВИЭ-инфраструктуру принесли ему 5,2%.

Убытки суверенных фондов большей частью являются нереализованными и возникли вследствие негативной переоценки активов и валют в 2022 году. Эффективность модели управления средствами суверенных фондов оценивается в «долгосрок» – так, с момента создания и по 31 декабря 2022 года среднегодовая доходность нашего Нацфонда составляет 3,02%, азербайджанского фонда – 2,3%, а среднегодовая доходность норвежского фонда – 5,7%.