Казахстанские инвесткомпании отчитались по итогам III квартала 2023 года. Стремительный рост активов, который наблюдался в первом полугодии, остановился. За июль-сентябрь сектор просел на 4%. Доходность продолжает расти на фоне восстановления глобальных рынков.

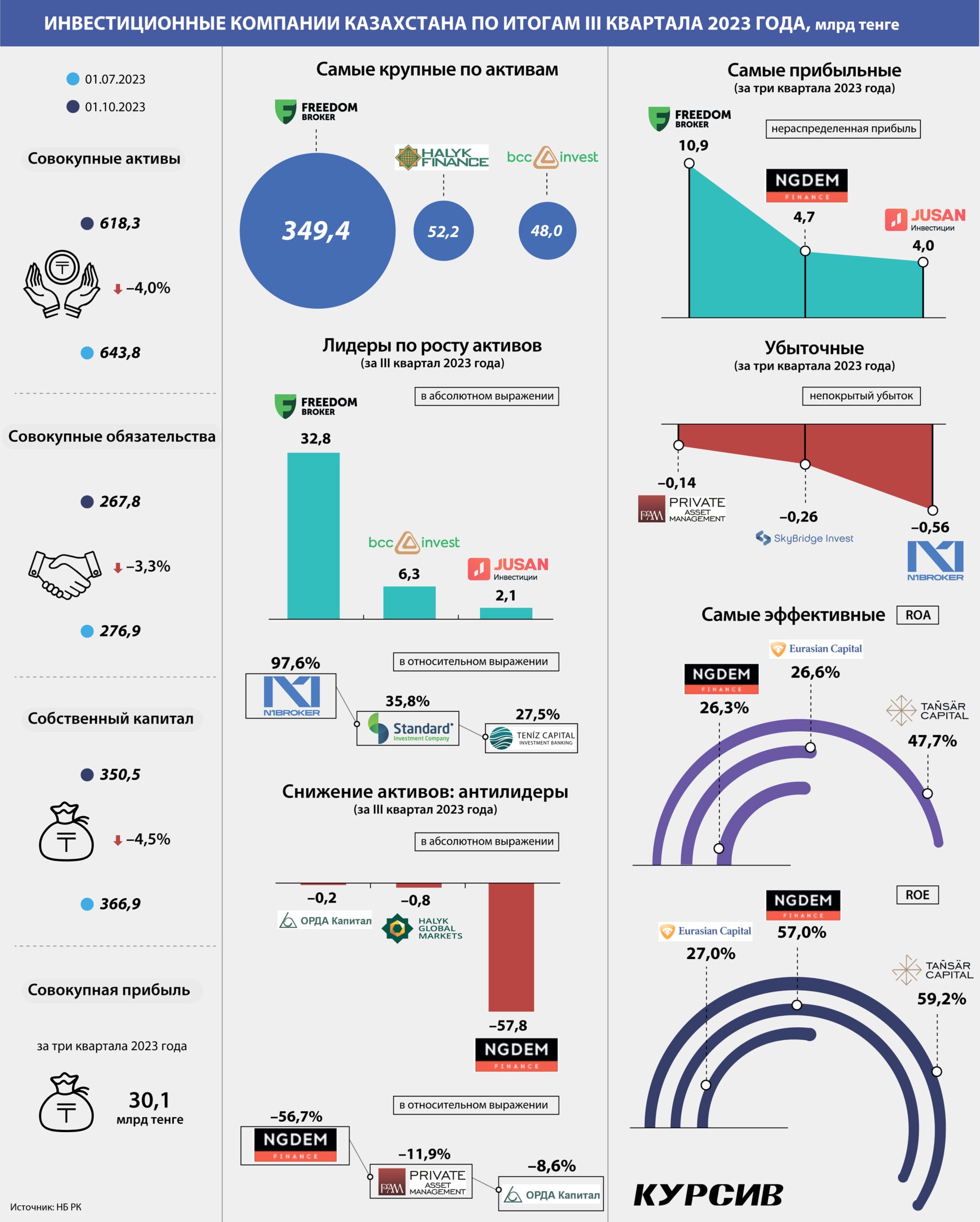

Совокупные активы управляющих инвестиционным портфелем на начало октября 2023 года составили 618,3 млрд тенге. За III квартал показатель сократился на 25,5 млрд тенге (–4%). Снижение активов связано с сокращением количества участников рынка и показателями отдельных компаний. Эффект низкой базы, за счет которого компании росли в первом полугодии, постепенно сходит на нет.

Напомним, что в январе-июне текущего года инвесткомпании прибавили почти 200 млрд тенге (+43%). Этот рост участники рынка связывали с увеличением стоимости ценных бумаг в активах управляющих компаний (речь о бумагах, которые проседали в 2022 году) и отменой пруденциальных нормативов, ограничивающих использование плеча при инвестировании собственного капитала брокеров.

Совокупный объем собственного капитала инвестиционных компаний за три квартала текущего года уменьшился на 4,5%, или на 16,3 млрд тенге. Обязательства за это же время сократились на 9,1 млрд тенге, до 267,8 млрд тенге.

Смена позиций

По состоянию на 1 октября 2023 года в Казахстане функционировали 20 управляющих инвестиционных компаний. С начала года лицензию на осуществление деятельности на рынке ценных бумаг получили две компании – N1broker и инвестиционная компания Standard. В августе из числа участников рынка выбыл инвестиционный дом Fincraft. Компания сообщила о прекращении действия лицензии на осуществление брокерской и дилерской деятельности и деятельности по управлению инвестиционным портфелем. Fincraft входил в десятку крупнейших УК – по последней доступной статистике, активы компании составляли 11,3 млрд тенге.

В июле-сентябре текущего года рост активов зафиксирован у 12 компаний сектора. Причем 73% прироста обеспечил один игрок – АО «Фридом Финанс». Итоговые активы управляющей компании за девять месяцев выросли на 144,2 млрд тенге (в том числе 32,8 млрд тенге в III квартале) и составили 349,4 млрд тенге. Это больше, чем совокупные активы остальных участников сектора. Как отмечено в пресс-релизе компании по квартальным итогам, рост был достигнут в результате увеличения портфеля ценных бумаг на 114,8 млрд тенге, или на 88,9%.

В финансовом отчете «Фридома» также отмечено увеличение уставного капитала на 20 млрд тенге в III квартале текущего года. Данные средства были привлечены у единственного акционера – Freedom Holding Corp. Увеличение уставного капитала происходило в два транша: по 10 млрд тенге в июле и сентябре текущего года.

Halyk Finance вернулся на вторую позицию по объему активов. При этом показатели компании за последний квартал практически не изменились. Активы управляющей компании в октябре 2023 года составили 52,2 млрд тенге, что на 0,4% больше, чем три месяца назад. Небольшое снижение активов наблюдается у другой компании «народной» группы. Активы Halyk Global Markets (7-я позиция) за квартал сократились на 4,1%, до 18,4 млрд тенге. Напомним, в прошлом году произошло объединение клиентского бизнеса двух УК на базе более крупной – Halyk Finance.

BCC Invest поднялся на две позиции в списке инвесткомпаний по объему активов и расположился на третьем месте. Компания зафиксировала рост активов в III квартале на 15,2%, до 48 млрд тенге. Обязательства за рассматриваемый период выросли на 37,3%, до 20,5 млрд тенге. В пресс-службе улучшение финансовых показателей связывают с восстановлением рыночных котировок по сравнению с прошлым годом, стабилизацией инфляции в стране, повышением базовой ставки и увеличением собственного портфеля ценных бумаг компании на 30,4%, до 45,7 млрд тенге.

Jusan Invest восстанавливает позиции. В первом полугодии компания потеряла 29,6% от объема активов. А за III квартал активы выросли на 4,7%, до 46,1 млрд тенге. Рост произошел за счет увеличения стоимости инвестиционных ценных бумаг и дебиторской задолженности по сделкам обратного РЕПО. Схожие результаты в III квартале у второй компании холдинга Jusan – First Heartland Capital. Активы компании за три месяца выросли на 4,5%, до 29,7 млрд тенге. В составе холдинга есть еще один участник рынка ценных бумаг с лицензией брокера – АО «First Heartland Securities». В октябре компания сообщила о добровольном делистинге ценных бумаг с Казахстанской фондовой биржи и прекращении действия лицензии с целью оптимизации структуры группы и устранения дублирования функций.

Исключительный рост активов NGDEM Finance в первой половине 2023 года сменился не менее значительным падением. За первое полугодие компания увеличилась в 30 раз – с 3,5 до 102 млрд тенге. По итогам III квартала активы сократились более чем в 2 раза, до 44,2 млрд тенге. Судя по финотчетности, снижение показателя произошло за счет ценных бумаг, учитываемых по справедливой стоимости. Сама компания результаты не комментирует. УК имеет «дочку» – NGDEM Global Limited, зарегистрированную в МФЦА. В июне текущего года она была принята в члены KASE по категориям «фондовая» и «деривативы».

Конкуренты растут

Новички сектора демонстрируют значительный рост активов в относительном выражении. N1broker вырос с июля почти в 2 раза, до 789,6 млн тенге. Брокер позиционирует себя как инновационную финтех-компанию, создающую технологичные решения для инвестирования. Учредитель компании – председатель правления Bereke Bank Андрей Тимченко.

На 35,8%, до 3 млрд тенге, выросли активы инвестиционной компании Standard. Рост активов произошел за счет увеличения портфеля ценных бумаг. В результате УК поднялась с 15-й на 10-ю позицию среди инвесткомпаний РК по объему активов. Крупнейшим акционером ИК «Standard» является Максат Альжанов, который также владеет долей в компании по страхованию жизни Standard life.

Продолжает наращивать объемы Teniz Capital Investment Banking, бывший «Финансовый дом YURTA». За III квартал активы компании выросли на 27,5%, до 2,9 млрд тенге (11-я позиция). В апреле 2023 года стало известно, что единственным акционером компании стал Сакен Усер. Как отмечено на сайте акционерного общества, «компания планирует нарастить клиентскую базу на оказание услуг маркетмейкера и андеррайтинга и намерена занять конкурентоспособную позицию на внутреннем рынке облигаций». В конце октября компания сообщила о размещении 92 930 простых акций, в результате состав крупных акционеров общества увеличился до трех.

Сокращение объема активов показали восемь компаний сектора. В антилидерах по снижению активов наряду с N1broker и оказались Private Asset Management, УК «Орда Капитал» и SkyBridge Invest. Баланс компаний за III квартал сократился на 11,9; 8,6 и 5,9% соответственно. Компании находятся в конце списка инвесткомпаний по объему активов.

На волне оптимизма

Прибыль сектора за три квартала 2023-го составила 30,1 млрд тенге против 0,5 млрд в аналогичный период прошлого года. Доходность инвесткомпаний выросла вслед за восстановлением финансовых рынков, проседавших в прошлом году.

«Глобальная макроэкономическая турбулентность привела к падению фондовых индексов в 2022 году, что привело к убыткам у большинства фондов по всему миру. На фондовом рынке США наблюдался первый за 13 лет продолжительный «медвежий» рынок: по итогам года индекс S&P 500 снизился на 19%, технологический индекс Nasdaq Composite – на 33%, а промышленный индекс Dow Jones Industrial Average – на 9%. KASE также снизился на 11,5%», – указывают в BCC Invest.

За три квартала текущего года индекс Nasdaq Composite взлетел на 28,1%, S&P вырос на 12,1%. Индекс KASE к началу июля 2023 года полностью восстановился после падения прошлого года и продолжил дальнейший рост, обновляя исторические максимумы. С начала года индекс вырос на 26,9%. Доходность корпоративных облигаций (KASE_BMY), которые составляют основную часть собственного капитала управляющих компаний, за январь – сентябрь увеличилась на 14,2%.

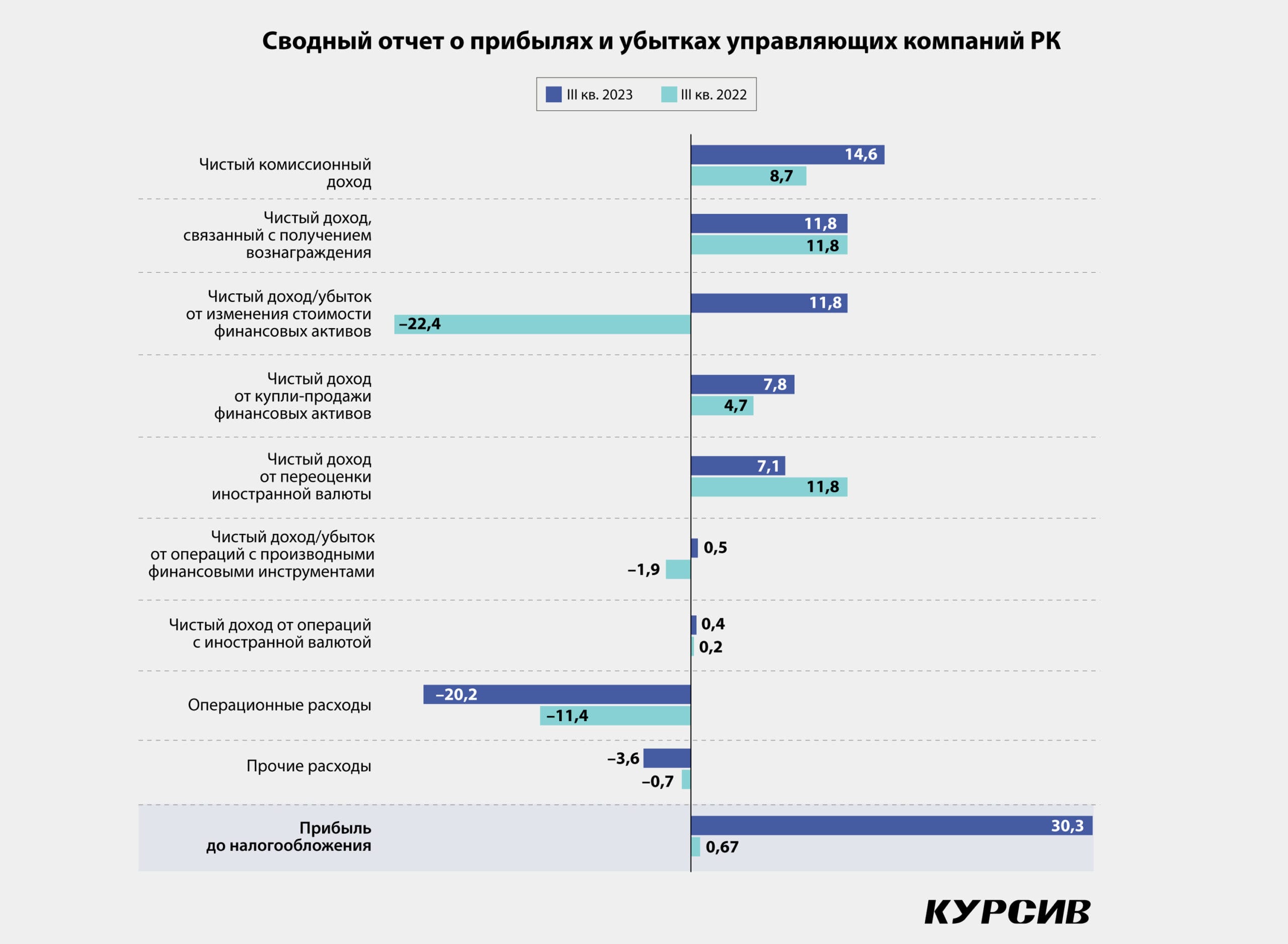

Наибольший вклад в совокупный финансовый результат инвестиционных компаний внесли комиссионные доходы в размере 14,6 млрд тенге, это в 1,7 раза больше, чем годом ранее. Львиную долю комиссионных составляют доходы от брокерских услуг. Около трети комиссионных поступили от услуг андеррайтера. С начала года в официальный список KASE были включены 72 выпуска облигаций (13 новых), из них в III квартале процедуру листинга прошли облигации 27 выпусков.

Чистый доход, связанный с получением вознаграждения, составил 11,8 млрд тенге, столько же компании заработали и в прошлом году. От изменения стоимости финансовых активов инвесткомпании получили чистыми столько же. В прошлом году по данной статье сектор получил убыток в 22,4 млрд тенге. Чистый доход от купли-продажи финансовых активов вырос на 3,2 млрд тенге, до 7,8 млрд тенге. А прибыль от переоценки иностранной валюты, напротив, сократилась с 11,8 до 7,1 млрд тенге. Выросли и операционные расходы управляющих компаний – с 11,4 до 20,2 млрд тенге.

Прибыльные и не очень

Три управляющие компании завершили III квартал с убытком. Для сравнения: в аналогичном периоде прошлого года таких компаний было девять.

Отрицательный результат у новичка сектора N1broker – убыток составил 563,8 млн тенге. Лицензию на осуществление деятельности на РЦБ компания получила 1 июня 2023 года. SkyBridge Invest ушел в минус на 260 млн тенге. Сокращение показателя обусловлено значительным ростом операционных расходов и убытком от переоценки валюты. УК «Private Asset Management» завершила квартал с убытком в размере 136,1 млн тенге.

Больше всех за девять месяцев заработал «Фридом Финанс». Чистый доход компании составил 10,9 млрд тенге. Это на 35% больше, чем компания получила за тот же период прошлого года. Прибыль была получена в основном за счет роста стоимости ценных бумаг и купли-продажи финансовых активов. Комиссионные вознаграждения компании составили 8,8 млрд тенге, большая часть из которых (5,3 млрд тенге) поступила за счет брокерских услуг. В 2 раза, до 3,3 млрд тенге, выросли доходы УК за счет услуг андеррайтера.

Несмотря на сокращение активов, выросли доходы у NGDEM Finance. За девять месяцев текущего года компания заработала 4,7 млрд тенге против 0,8 млрд тенге за тот же период прошлого года. Компания получила около 1 млрд тенге за счет брокерских услуг (это третий результат по сектору).

Набирают обороты инвесткомпании «Жусана» – Jusan Invest заработала за три квартала текущего года 4 млрд тенге против убытка в 2,1 млрд тенге в аналогичном периоде прошлого года благодаря росту стоимости финансовых активов и сокращению расходов от курсовой переоценки валюты. Тем самым Jusan Invest вошла в тройку самых прибыльных компаний сектора. При этом комиссионные доходы компании оказались чуть меньше, чем в прошлом году. First Heartland Capital за девять месяцев заработал 1,6 млрд тенге, причем 1,3 млрд тенге – за III квартал. В основном за счет оптимизации расходов. Комиссионные у компании практически отсутствуют.

Пятерку самых прибыльных УК замыкают компании «народной» группы, которые восстанавливают доходность после убыточного 2022 года. Halyk Finance за девять месяцев заработала 2,8 млрд тенге против убытка в 3,7 млрд тенге в прошлом году. Значительная часть прибыли (1,9 млрд тенге) поступила за счет комиссионных. Компания лидирует по комиссионным доходам от управления активами и услуг маркетмейкера.

У Halyk Global прибыль 2,2 млрд тенге против убытка в размере 0,9 млрд тенге в прошлом году. Портфели инвесткомпаний «народной» группы консервативные и представлены преимущественно облигациями с инвестиционным рейтингом, цены по которым существенно снижались практически в течение всего прошлого года. Сейчас прослеживается тенденция на их восстановление, за счет чего компания смогла выйти в плюс.

Самой эффективной компанией инвестиционного сектора второй квартал подряд выступает Tansar Capital (бывший CAIFC Investment Group). За девять месяцев компания заработала 686,4 млн тенге. С учетом активов компании (в среднем 1,9 млрд тенге за январь – сентябрь) это дает самые высокие результаты по показателям рентабельности.