Идея обложения прибыли банков от покупки ГЦБ, наконец, появилась на бумаге: в течение последних нескольких недель появились первые предложения и расчеты от правительства и НБ РК с деталями. Судя по тем вводным, которые дают чиновники, кажется, что новые нормы создадут лишь краткосрочный выигрыш для бюджета, тогда как в долгосрочной перспективе проиграют все.

Нарративы и жизнь

В середине октября «налог на сверхприбыль банков» перестал быть лишь тезисом президентского послания. Механизм, который предлагается в поправках в Налоговый кодекс, – это дифференцированная ставка корпоративного подоходного налога с доходов банков от выдачи займов населению, корпоративным заемщикам, а также от приобретения круга ценных бумаг, эмитентами которых являются ЦБ и правительство РК. Эти поступления ранее подоходным налогом не облагались. Нормы планируется ввести с 2024 года.

Публичная дискуссия по теме «налога на сверхприбыль» сводится к двум историям, нарративам, рисующим одними и теми же красками две разные картины реальности.

Первый нарратив – условно назовем его «государственническим» – показывает банки в виде жирных котов, которые растолстели на бесплатных обедах от государства и совсем разучились ловить мышей (выдавать кредиты бизнесу).

Второй нарратив – скажем, «финансистский» – история о банках, которые не понимают, почему им придумали новые условия налогообложения, пытаются объяснить, что не являются монопольными держателями долга, работают со средней по меркам экономики рентабельностью, а задачу кредитования бизнеса выполняют по максимуму от потенциала. Разберемся в каждой истории.

Настучать по бондам

Предложение обложить доходы банков от операций с ГЦБ (в широком смысле, включая долговые инструменты Национального банка РК) высказал в сентябрьском послании президент Касым-Жомарт Токаев.

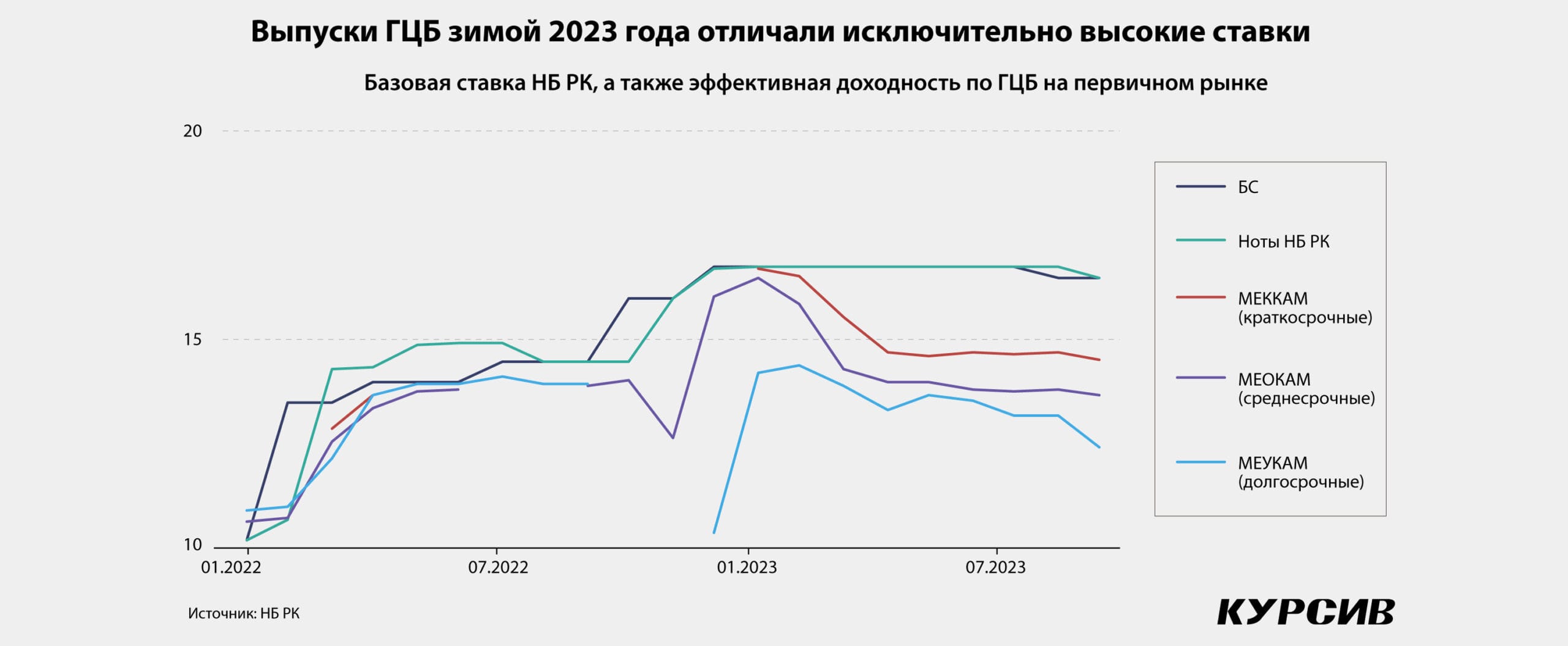

«Чистая прибыль банков за прошлый год составила почти полтора триллиона тенге, за первую половину текущего года – более триллиона тенге. Такая сверхдоходность не результат эффективной работы банков, а в основном следствие высокой базовой ставки, которую Национальный банк использует для борьбы с инфляцией. Правительству и парламенту следует рассмотреть возможность более справедливого перераспределения этой прибыли с учетом интересов государства, – заявил президент. – Актуален и вопрос с огромными доходами финорганизаций от размещения ликвидности в государственных ценных бумагах, так называемых нотах, которые при этом не облагаются налогами. В этом нет логики и государственного подхода. Правительство уже разбирается в этой парадоксальной ситуации. Соответствующие законодательные поправки будут внесены в мажилис».

Это предложение Токаев поставил в контекст ставшей уже регулярной критики банковского сектора, игроки которого «мало участвуют в развитии экономики», и повторяемых из спича в спич указаний, что банкиров необходимо мотивировать «активно участвовать в корпоративном кредитовании».

Образ, который рисовал президент, – ленивые банки не хотят финансировать проекты бизнеса, потому что получают высокую безрисковую доходность от ГЦБ, и эти прибыли к тому же не облагаются налогом. Причем рисунок такой, будто все это произошло по недосмотру НБ РК и правительства, и на этом глава государства делает особый акцент. Конечно, он далек от того, чтобы обвинять банки и чиновников в заговоре, но даже из этой картины в умеренных пастельных тонах напрашивается одно решение: отобрать у банков несправедливо доставшуюся им прибыль.

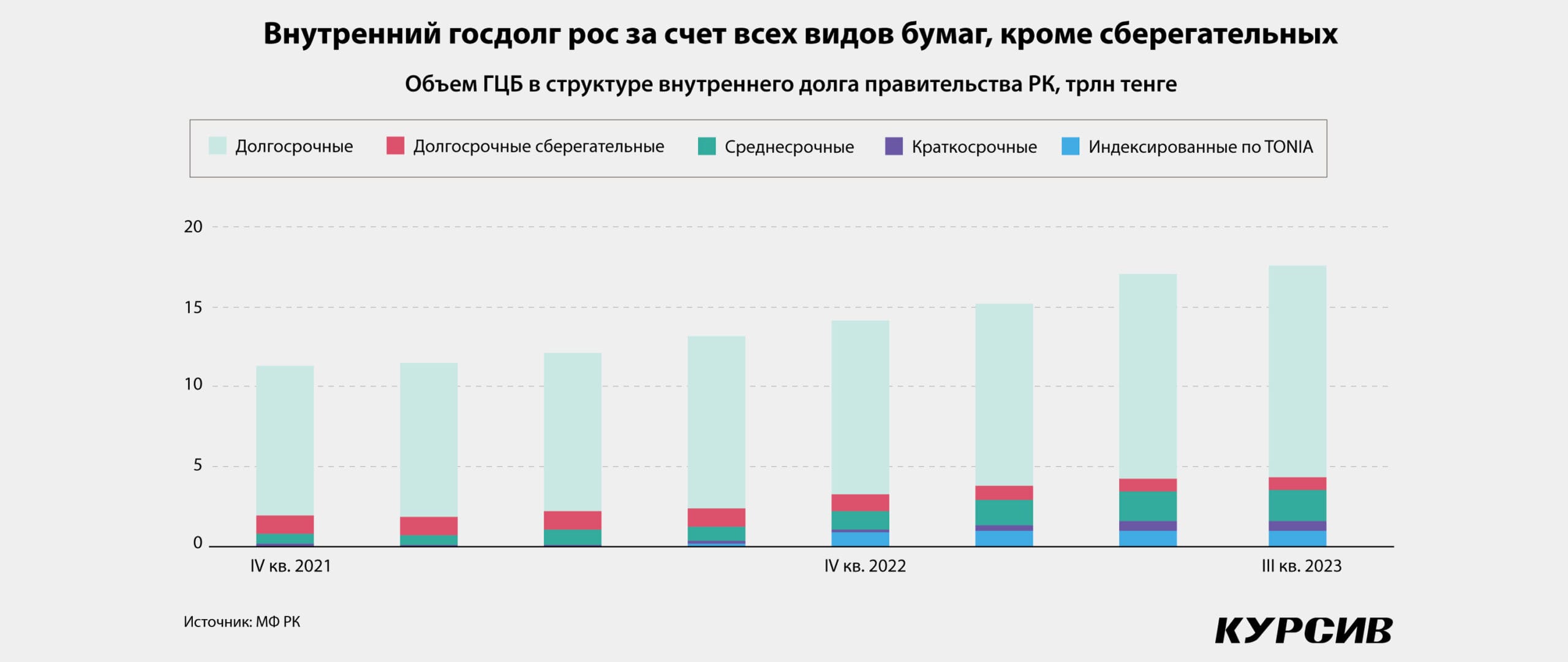

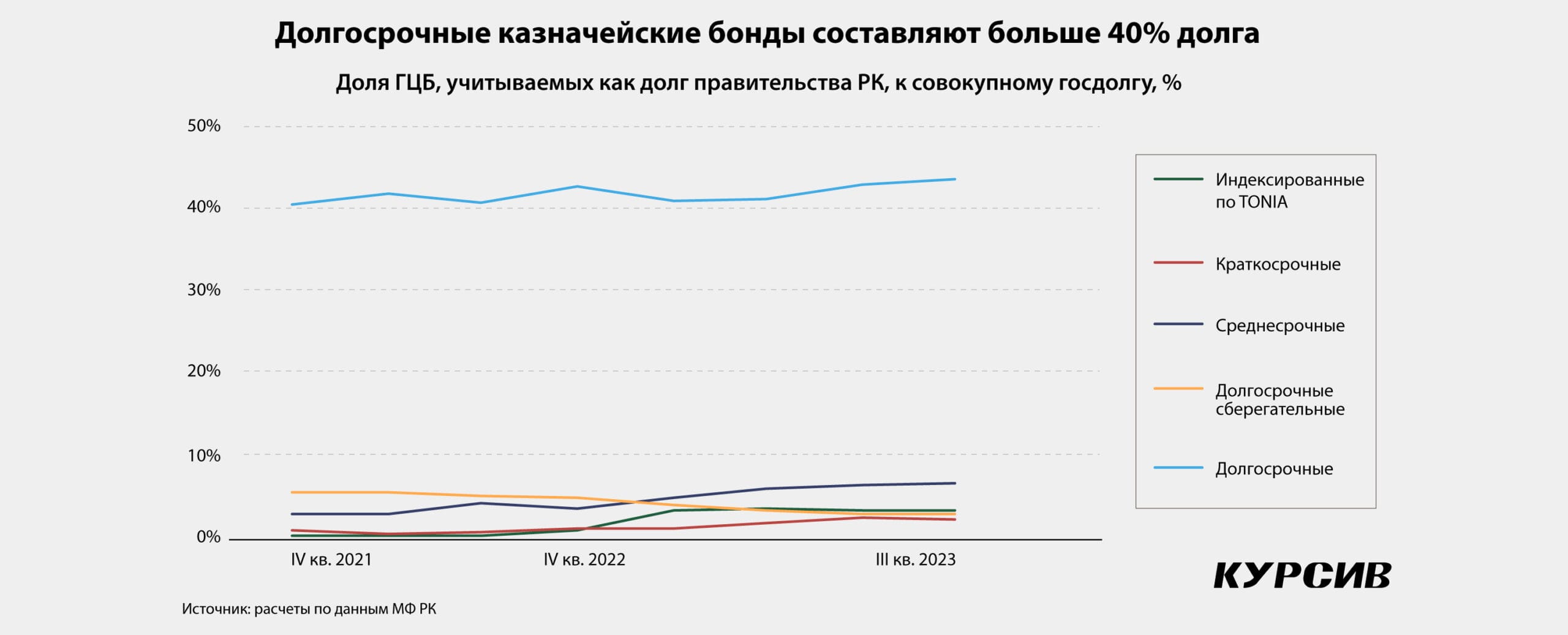

К середине октября поручение президента обрело форму документа – поправок в Налоговый кодекс. Изначально речь шла лишь о нотах НБ РК (краткосрочные дисконтные бумаги), но сейчас в периметр действия нормы планируется включить все виды государственных ценных бумаг, в том числе эмитируемых правительством (оно выпускает как дисконтные, так и купонные бонды разной срочности). Доход по ГЦБ должен быть обложен корпоративным подоходным налогом (КПН), номинальная ставка которого в РК равняется 20%.

В отличие от европейских стран, где в этом году правительства прибегли к похожему формату windfall tax (см. ниже «Налог на внезапность»), в РК данный налог будет не разовым, а постоянным.

«В целях увеличения заинтересованности в кредитовании бизнеса предложено ввести дифференцированные ставки КПН по различным видам доходов банков. Предлагается доходы банка, полученные от кредитования бизнеса, облагать по более низкой ставке КПН, а иные виды доходов, включая доходы от потребительского кредитования, по более высокой ставке КПН», — описал видение монетарного регулятора его глава Тимур Сулейменов.

Невыдающаяся прибыль

Ответ финансистов на инициативу с налогом на ГЦБ не заставил себя ждать. Уже к середине сентября были сформулированы основные тезисы, которые подчеркивали необъективность и внутреннюю противоречивость инициативы.

Представители Ассоциации финансистов Казахстана (АФК) и банков указывают на то, что рентабельность банковского сектора – даже с учетом масштабов чистой прибыли – не является экстремально высокой. В интервью главы АФК Елены Бахмутовой Bes.Media она отмечает, что рентабельность собственного капитала (ROE) банков – около 30% (2022) – не превышает показатели некоторых сегментов обрабатывающей промышленности, на которые, к слову, обязательство выплачивать КПН за операции с ГЦБ распространять не планируется. Однако минувший год – нестандартный для банковской отрасли. По подсчетам Даурена Сартаева, зампреда Народного банка, предоставленным в материале LS, средний ROE по последним пяти годам 14%, что на уровне рентабельности банков на развитых финансовых рынках – Канады и Китая. У развивающихся стран показатели куда выше, например, грузинские БВУ в прошлом году показали ROE на уровне 176%.

При этом капиталоемкость и производительность труда в банковском секторе по меркам казахстанской экономики высоки. Сартаев подчеркивает: в последние пять лет валовая добавленная стоимость в пересчете на одного занятого у банкиров превышает среднюю ВДС по экономике вдвое.

Банкиры отвергают тезис о неэквивалентном вкладе в бюджет. «КПН для банков вырос также в два раза – с 128 млрд тенге в 2018 году до 260 млрд тенге в 2022 году. Общая сумма КПН в банках за пять лет составила 1,2 трлн тенге, а прочих налогов – 294 млрд тенге. Таким образом, увеличение налоговой нагрузки для отдельных категорий налогоплательщиков исходя из отрасли противоречит принципам справедливости и нейтральности налогообложения и, по сути, не соответствует целям стимулирования эффективности экономики и роста производительности труда», – передает слова Сартаева LS.

Еще один аргумент финансистов опровергает мнение, что банки сидели на ГЦБ, поэтому не кредитовали экономику. В АФК указывают на структуру пассивов, где около 8 трлн тенге – та самая ликвидность, которую банки пустили в ноты и бонды МФ – это остатки на счетах и депозиты корпоратов, распределение этих средств в кредит бизнесу привело бы к нарушению банками пруденциальных нормативов Базель III по краткосрочной ликвидности (LCR) и чистому стабильному финансированию (NSFR). Чтобы строго выполнять эти нормативы, необходимо размещать эти средства в ГЦБ, а кредитовать бизнес – особенно часто упоминаемый президентом МСБ – на них нельзя.

Финансисты также считают необъективным подход, когда КПН по операциям с ГЦБ применяется исключительно к финансовым организациям: такие бумаги есть на балансах также у нефинансовых организаций и у физических лиц.

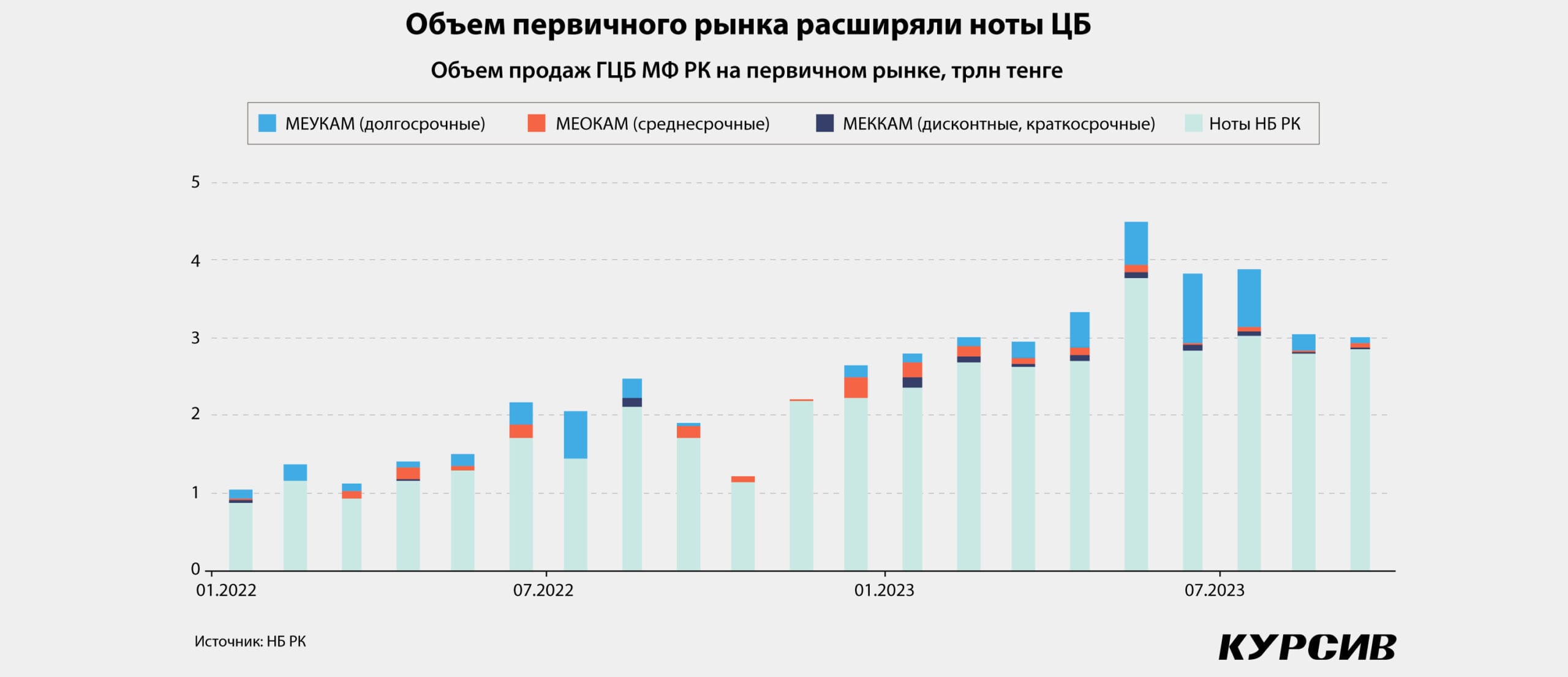

В картине финансистов много специфических деталей, при этом нельзя забывать про фон. Нацбанк и правительство выпускали долговые бумаги с высокими ставками не по недосмотру или сговору с «жирными котами» банковского сектора. ЦБ через инструмент высоких ставок боролся с инфляцией, а ноты были призваны откачать избыточную ликвидность с денежного рынка. Правительство за счет эмиссии госбондов разной срочности финансировало дефицит бюджета, это деньги, которые шли на социальные госпрограммы или на проекты развития. Размер прибыли БВУ от этих бумаг де-факто устанавливало государство, ведь не банки определяли доходность по госбумагам и объем размещения ГЦБ.

Плюс доходы, минус стимулы

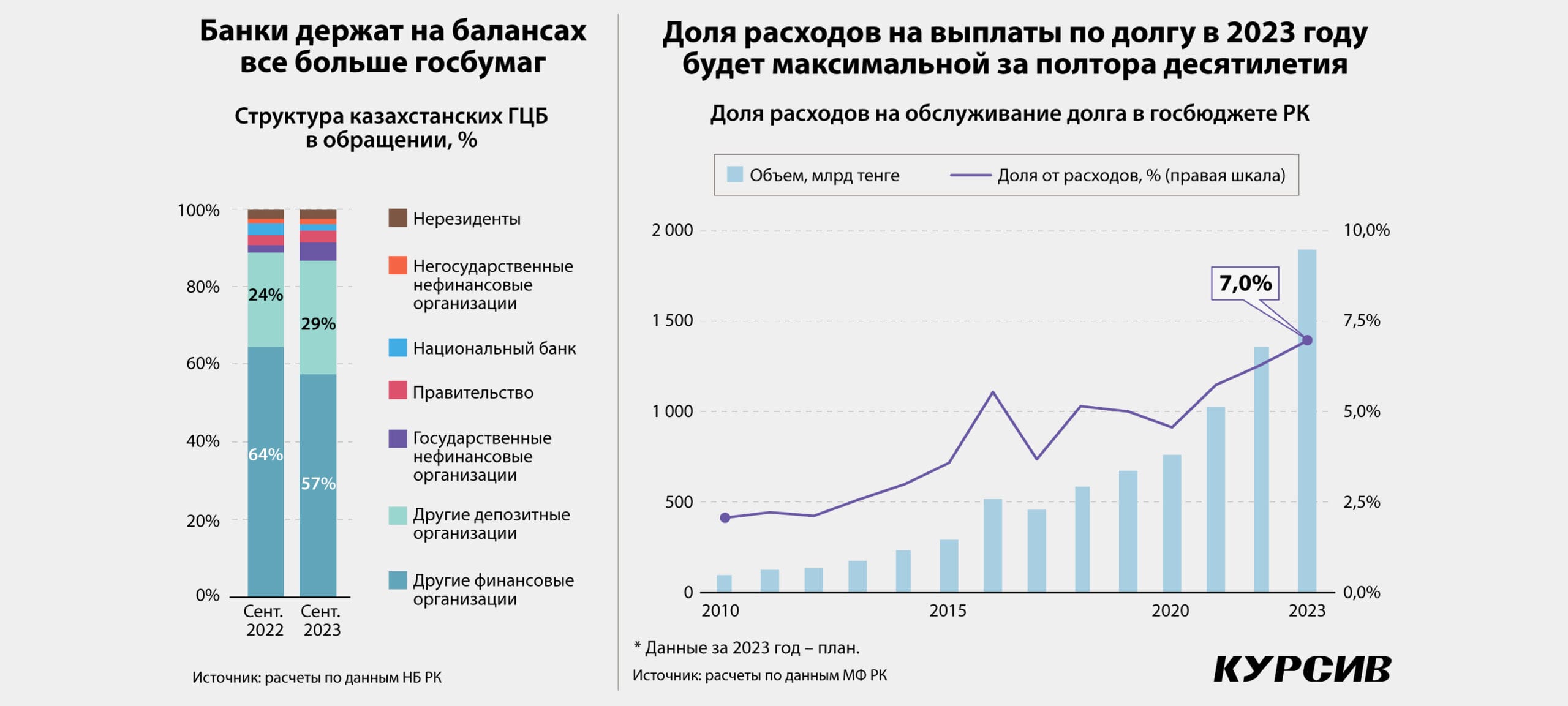

Эффекты от ввода «налога на сверхприбыль» можно разделить на краткосрочные и долгосрочные. Главный краткосрочный результат – поступления в бюджет. По расчетам НБ РК (расчеты на основе данных по держателям ГЦБ по итогам 2022-го и за 8 месяцев 2023 года), дополнительные доходы бюджета оцениваются в 96 млрд тенге от банков, а по всем держателям ГЦБ плательщикам КПН –165 млрд. «Учитывая рост объема ГЦБ в обращении, фактические доходы при введении нормы сложатся выше», – оценил Тимур Сулейменов.

Даже если прибавка составит 200 млрд тенге, это меньше 1% от всех поступлений по плану на 2024 год. Для сравнения: дефицит бюджета на следующий год – 3,5 трлн тенге.

Госбюджет получит не слишком ощутимый кешбэк, а показатели рентабельности банков ухудшатся. Вряд ли снижение уровня рентабельности устроит банкиров в долгосрочной перспективе. Они будут стремиться оптимизировать налоговую нагрузку различными способами, благо современные банки представляют собой финансовые экосистемы, что позволяет перераспределять рентабельность с одних продуктов на другие – с кредитов на страховые и так далее. На это же обращает внимание и глава НБ РК: «Налоговый арбитраж, когда по одной части дохода зарабатываешь миллиард, платишь ноль, по другой части зарабатываешь миллиард, платишь 200 млн, это дестимулирует получать доход, по которому ты должен налоги платить. Поэтому нужно такой налоговый арбитраж устранить, и этим занимаются фискальные органы».

Конечно, банки не откажутся от покупки ГЦБ, поскольку в противном случае не смогут соответствовать пруденциальным требованиям. Но ожидания участников рынка по доходности госбумаг будут чуть выше обычного, учитывая возникающую налоговую нагрузку.

О чем можно более уверенно говорить, так это о том, что новые нормы не усилят стремление банков кредитовать бизнес. Даже с учетом более мягких ставок КПН по кредитованию на фоне высокой базовой ставки и существующих рисков стоимость заемных средств остается высокой. Возрастающая неопределенность налоговой политики в отношении финсектора также не способствует снижению конечной стоимости денег для бизнеса.

Налог на внезапность

Президент Токаев не первый политический лидер, который обозначил решение обложить налогом бенефициаров ГЦБ по высоким ставкам. В течение 2023-го сразу несколько европейских правительств вводили налоги на сверхприбыль, которую получали финансовые компании благодаря высоким ставкам центробанков, а также энергетические компании благодаря взлетевшим ценам на энергоносители.

Налог на сверхприбыль (windfall tax) оказался популярным в европейских странах, сообщает Reuters. В Венгрии, Швеции и России государство не метило в конкретный сектор. Венгерское правительство в июне обложило налогом на сверхприбыль все ключевые сектора экономики, но впоследствии заявило о готовности сократить требования по сумме выплат в казну наполовину, если компании продолжат приобретать ГЦБ. При этом Будапешт ввел 13-процентный «социальный налог» на вклады, ноты и прочие долговые бумаги. Шведы в январе заявили об учреждении «налога на риск» (в размере 0,05% на 2022 и 0,06% на 2023 год от размера удерживаемых активов) для финансовых и нефинансовых структур, сосредоточившим бумаг более чем на 150 млрд крон ($14 млрд).

В РФ однократный налог на сверхприбыль будет применен в следующем году, и под его действие попадут все компании, показавшие в 2021-2022 годы среднее значение прибыли выше, чем 1 млрд рублей. Ставка налога – 10%, однако исчислять ее будут от суммы превышения прибыли в 2021–2022 по сравнению с показателями 2018–2019 годов. Срок уплаты – до 28 января 2024 года, но если налогоплательщик перечислит обеспечительный платеж в период с 1 октября по 30 ноября 2023 года, ставка снижается до 5%. В правительстве РФ ожидают получить поступления от windfall tax в размере около 300 млрд рублей ($3,3 млрд).

Многие правительства нацелились точечно – на банки. В Италии однократный налог на сверхприбыль банков, о котором власти страны объявили в августе, составил 40%, но итоговая сумма не может быть больше 0,1% от размера активов. Оценочный объем поступлений – 3 млрд евро. В Испании налог на сверхприбыль банков составляет 4,8% от чистых процентных доходов и чистой прибыли от комиссий, при этом действует пороговое значение этих показателей в 800 млн евро. Правительство страны ожидает собрать 3 млрд евро.

В Чехии ожидания по сборам выше – $3,4 млрд. Но и налог там выше – 60% чистой прибыли, и облагают не только банки, но и энергетические компании. В Литве под windfall tax попали только банки, которые по итогам 2023 и 2024 годов заплатят 60% чистых процентных доходов в том случае, если рост этого показателя был на 50% выше, чем в среднем за последние четыре года. Собрать планируется 410 млн евро.

Правительство Соединенного Королевства решило обложить не все активы банков, а лишь международные активы и те операции, которые иностранные банки проводят в британской юрисдикции или с британскими бумагами.

В ряде случаев внедрение windfall tax встретило серьезную критику экспертного сообщества. Итальянский метод обложения налогом на сверхприбыль был раскритикован Европейским центробанком за то, что «мера не учитывает долгосрочные перспективы кредиторов и может сделать некоторых из них уязвимыми перед экономическим спадом». Отраслевая ассоциация ABI потребовала права на вычет по этому налогу. В течение нескольких дней после объявления о ставке налога рыночная капитализация итальянских банков упала на 10 млрд евро. В итоге правительству пришлось сдать назад: объем выплаты сократили, а из периметра плательщиков убрали маленькие банки.