Доля частных УИП составляет менее 1% портфеля ЕНПФ, хотя с 1 июля 2023 года у вкладчиков пенсионного фонда появилось право передачи до 50% от суммы своих пенсионных накоплений в частное управление. Сегодня это около 8,6 трлн тенге. В этом году большинство частных управляющих демонстрируют лучшую доходность, чем ЕНПФ.

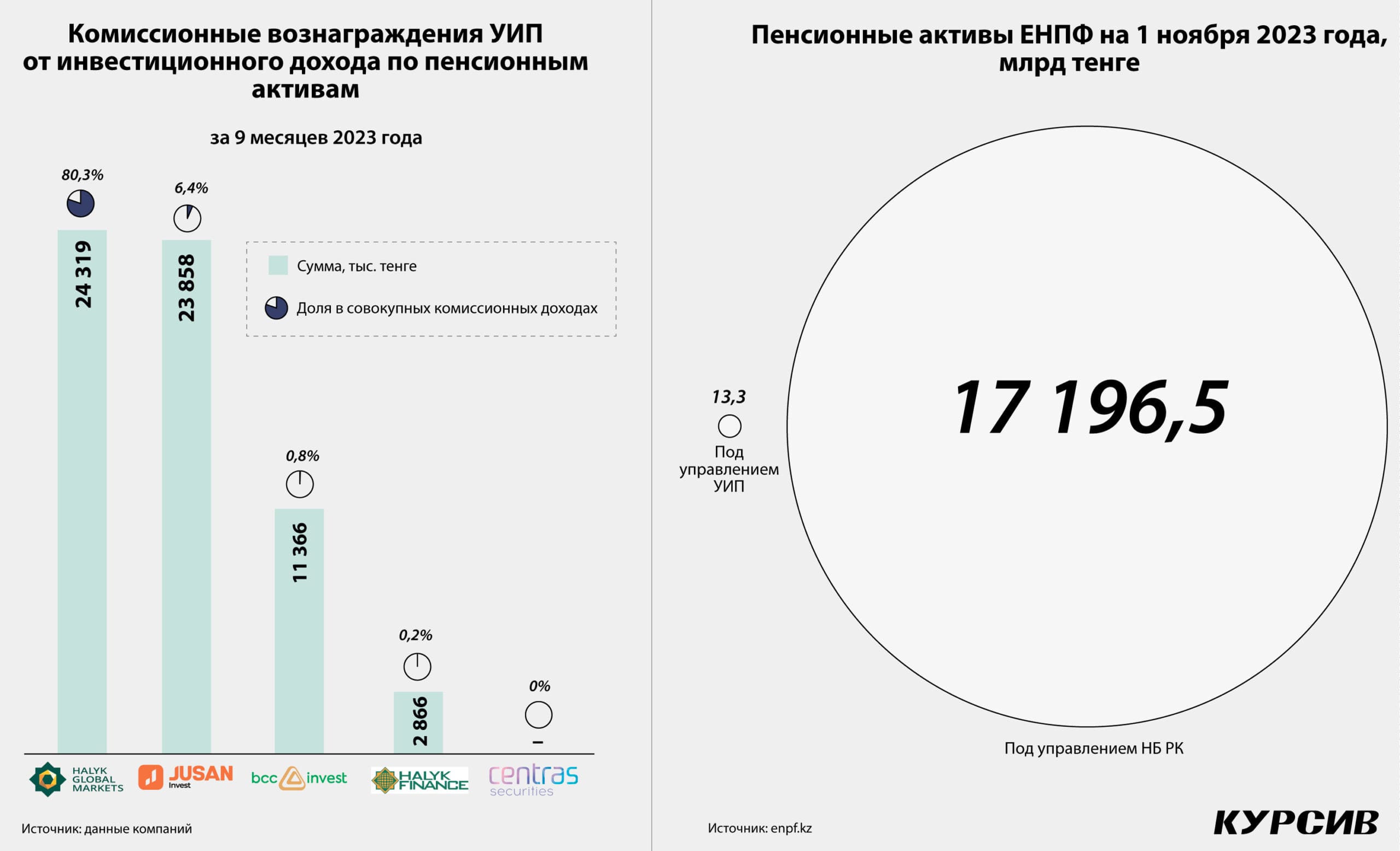

Под управлением пятерки частных управляющих компаний (УИП) на начало ноября находится 13,3 млрд тенге пенсионных активов (включая инвестдоход). С начала года показатель вырос почти на 4 млрд тенге (+42%), нетто-приток из ЕНПФ в портфели УИП составил 3 млрд тенге.

Основная часть «новых» денег пришла в УИП после 1 июля 2023 года – тогда начали действовать поправки в Социальный кодекс, которые позволяют переводить частным управляющим до половины пенсионных накоплений (до поправок в УИП можно было перевести только сумму сверх порога минимальной достаточности). По данным ЕНПФ, за июль – октябрь 2023 года этим правом воспользовались 4 230 казахстанцев, они перевели частникам около 5,5 млрд тенге (в первой половине года наблюдался отток пенсионных накоплений из УИП в ЕНПФ, поэтому сумма нетто-притока с начала года меньше суммы притока).

Большая часть средств переведена в Halyk Finance. И тем не менее заместитель предправления Halyk Finance Адиль Табылдиев отмечает, что пока сумма переводов из ЕНПФ в УИП несопоставимо мала по сравнению с общим размером пенсионных накоплений казахстанцев, которые превышают 17 трлн тенге.

Инертное состояние

Вкладчики ЕНПФ не торопятся переводить половину своих пенсионных денег в частные управляющие компании, и этому есть сразу несколько причин, считают участники рынка.

«В рамках инициативы руководства страны за прошедшие два года львиную часть своих пенсионных накоплений население направило на улучшение жилищных условий и лечение», – напоминают в BCC Invest.

С начала пенсионной реформы на эти цели из ЕНПФ было переведено 3,71 трлн тенге. Оставшиеся суммы по умолчанию так и сидят на счетах ЕНПФ, указывают аналитики управляющей компании.

«Большинство казахстанцев относятся к пенсионным отчислениям в ЕНПФ как к некоему налогу – деньги из заработной платы отчисляются в ЕНПФ, и дальнейшая судьба этих денег их не интересует. О том, что этими пенсионными накоплениями можно и нужно управлять, в том числе и путем их передачи в управление частным управляющим компаниям, многие не имеют представления», – говорит Адиль Табылдиев.

Многие казахстанцы инертны в вопросе своих пенсионных сбережений, соглашается Дамир Сейсебаев, директор департамента управления активами UD Capital. Чтобы привлечь вкладчиков, нужны значительные затраты на рекламу и штат, а в этом ЕНПФ выигрывает у частных управляющих, комиссии которых могут не покрывать эти расходы, полагает Сейсебаев.

Все упомянутые причины так или иначе связаны с информационно-разъяснительной работой с вкладчиками ЕНПФ, обобщает Табылдиев. Он добавляет, что основными проблемами являются недостаточное информирование населения и низкая финансовая грамотность в целом. Участники рынка проводят маркетинговые кампании, встречи с потенциальными клиентами, размещают информацию на своих корпоративных интернет-сайтах и так далее, но этого недостаточно.

Вопрос доверия

Массового перетока пенсионных активов в частные УИП нет еще и из-за недоверия частникам. У казахстанцев остался в памяти неудачный опыт с частными НПФ, которые теряли деньги из-за того, что вкладывали в аффилированные компании или просто делали неудачные вложения, говорит гендиректор консалтинговой фирмы DAMU Capital Management Мурат Кастаев.

«Безусловно, с тех пор регулирование вышло на качественно иной уровень, однако доверие к государственному ЕНПФ несоразмерно выше, так как сейчас вкладчики предпочитают выбирать надежность, пусть и с меньшим доходом», – объясняет эксперт.

Напомним, что сохранность пенсионных накоплений в ЕНПФ с доходностью не ниже инфляции гарантируется государством. В случае с УИП такая отрицательная разница компенсируется из собственного капитала частных компаний.

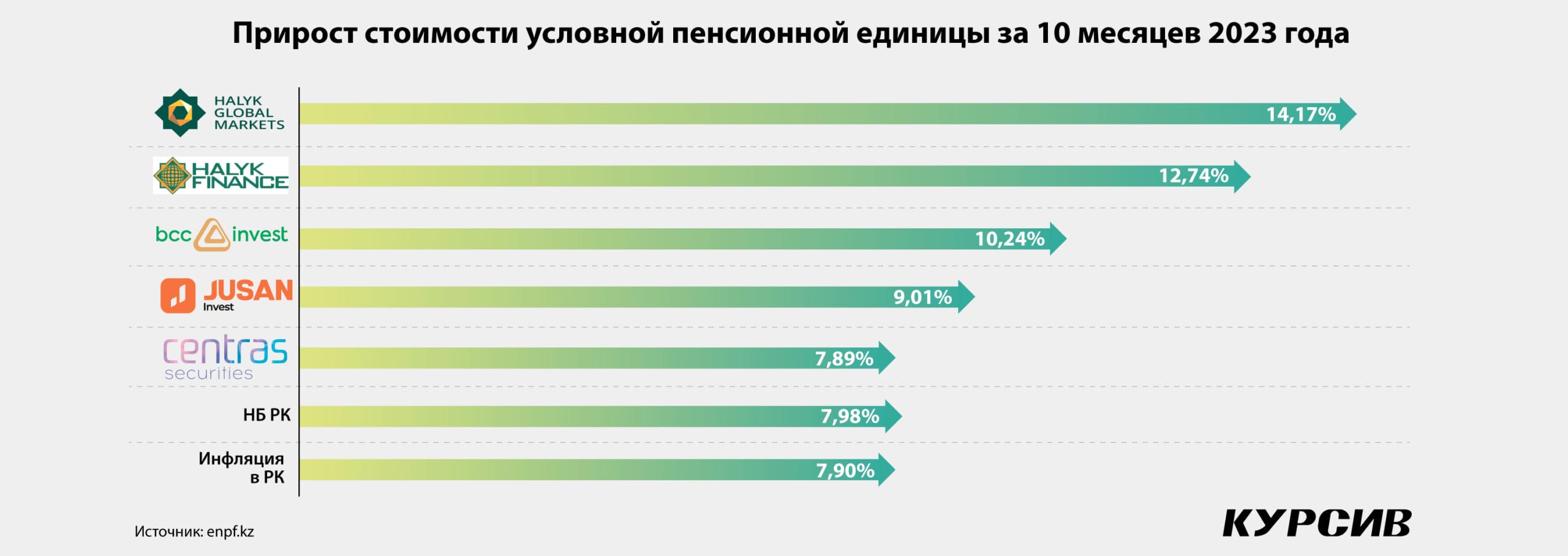

По итогам десяти месяцев 2023 года большинство частных управляющих опередили по доходности ЕНПФ (в управлении НБ РК). Доходность пенсионных активов под управлением регулятора с начала 2023 года составила 7,98% при инфляции в 7,9%. УИП показали среднюю доходность в 10,81%.

Лучшую доходность среди управляющих пенсионными активами с начала года демонстрируют Halyk Global Markets – 14,17% и Halyk Finance – 12,74%. Доходность пенсионных активов под управлением BCC Invest составила 10,24%, у Jusan Invest – 9,01%. Единственный игрок, который демонстрирует доходность ниже, чем у Нацбанка, – это «Сентрас Секьюритиз», доходность пенсионных активов с начала года составила 7,89%.

«Возможность перевода части пенсионных накоплений открыта для вкладчиков всего несколько месяцев, это будет долгий и органический процесс, и постепенно доля частных УИП будет расти, особенно если компании будут стабильно показывать более высокую доходность. Пенсионные деньги – это долгосрочный капитал, и сравнивать доходность нужно на максимально возможно долгом горизонте, а в коротких отрезках лидеры по доходности будут регулярно меняться», – отмечает гендир DAMU Capital Management.

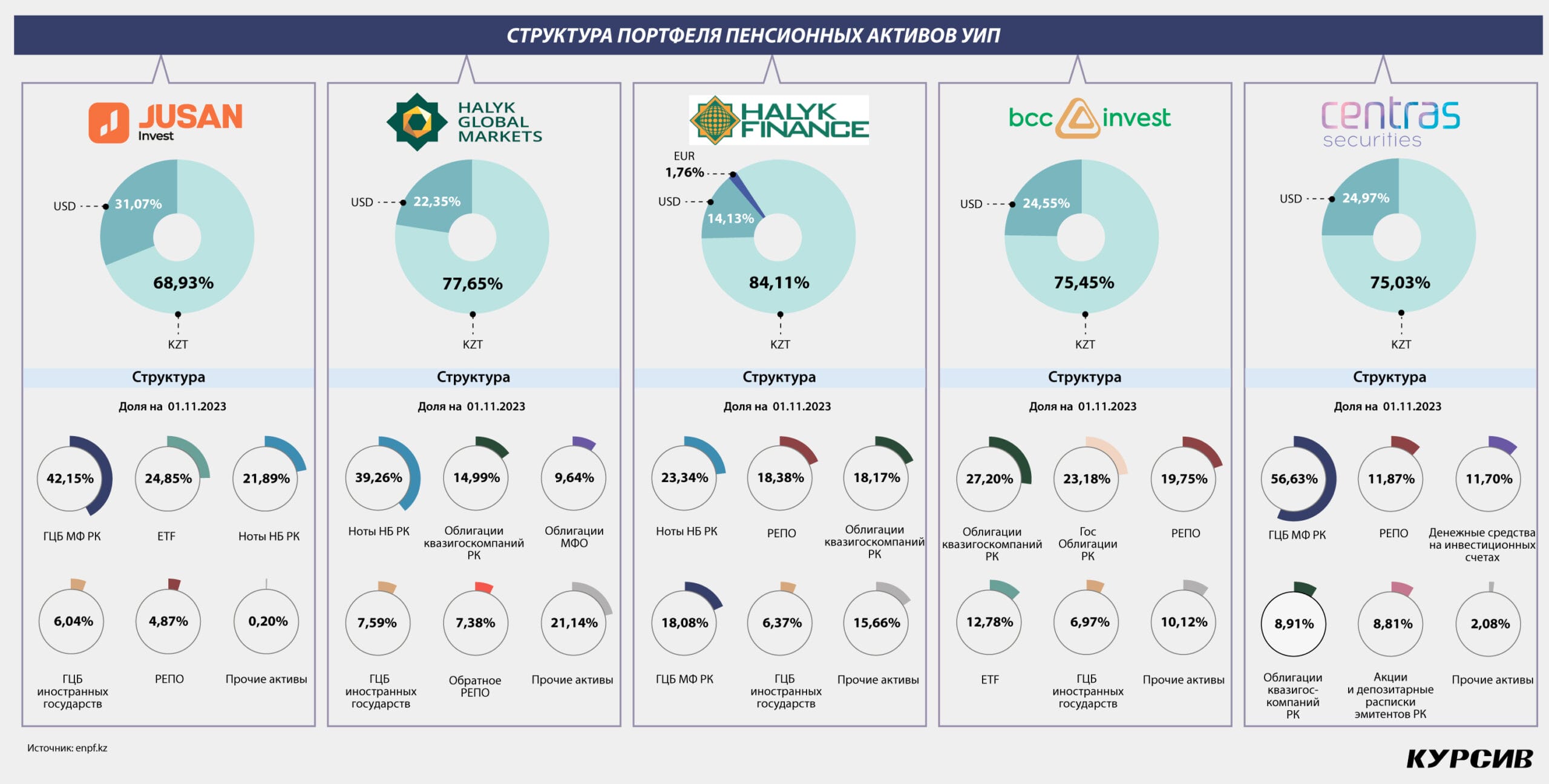

Управляющие компании имеют в целом схожую инвестиционную стратегию и не дифференцированы по стилю управления, что продиктовано текущими нормативными требованиями. Однако отличие в портфелях управляющих компаний все же есть, это более высокая доля валютных инструментов и ценных бумаг иностранных эмитентов, тогда как ЕНПФ больше вкладывает в казахстанские ценные бумаги.

«В частности, для меня это было главным фактором в пользу выбора частных УИП. И потому лично я перевел в частные УИП 40% своих накоплений (распределив их среди четырех из пяти имеющихся УИП) и 60% оставил в ЕНПФ. Долю в частных УИП буду постепенно наращивать. Кстати, это очень удобно – если в прежние годы при существовании частных НПФ необходимо было полностью переводить все накопления, то сейчас есть возможность распределить средства между ЕНПФ и несколькими УИП и выбрать для себя оптимальное соотношение риска и доходности», – отмечает Кастаев.

Сейчас вся информация крайне прозрачная и доступная – на сайте ЕНПФ можно видеть инвестиционные стратегии каждой УИП, во что они вкладывают, и выбрать ту стратегию и ту УИП, которая больше подходит инвестору, указывает финансист.

«Отдельно стоит отметить, что государство не переводит сами пенсионные активы на счета УИП, то есть все пенсионные деньги продолжают храниться у ЕНПФ, а частным УИП просто передается право управления ими. Условно, управляющая компания не может снять пенсионные деньги со счета и сбежать с ними. Поэтому в плане сохранности средств текущая ситуация гораздо лучше, чем раньше, когда средства переводились непосредственно в полное распоряжение частных НПФ и они злоупотребляли ими», – рассуждает эксперт.

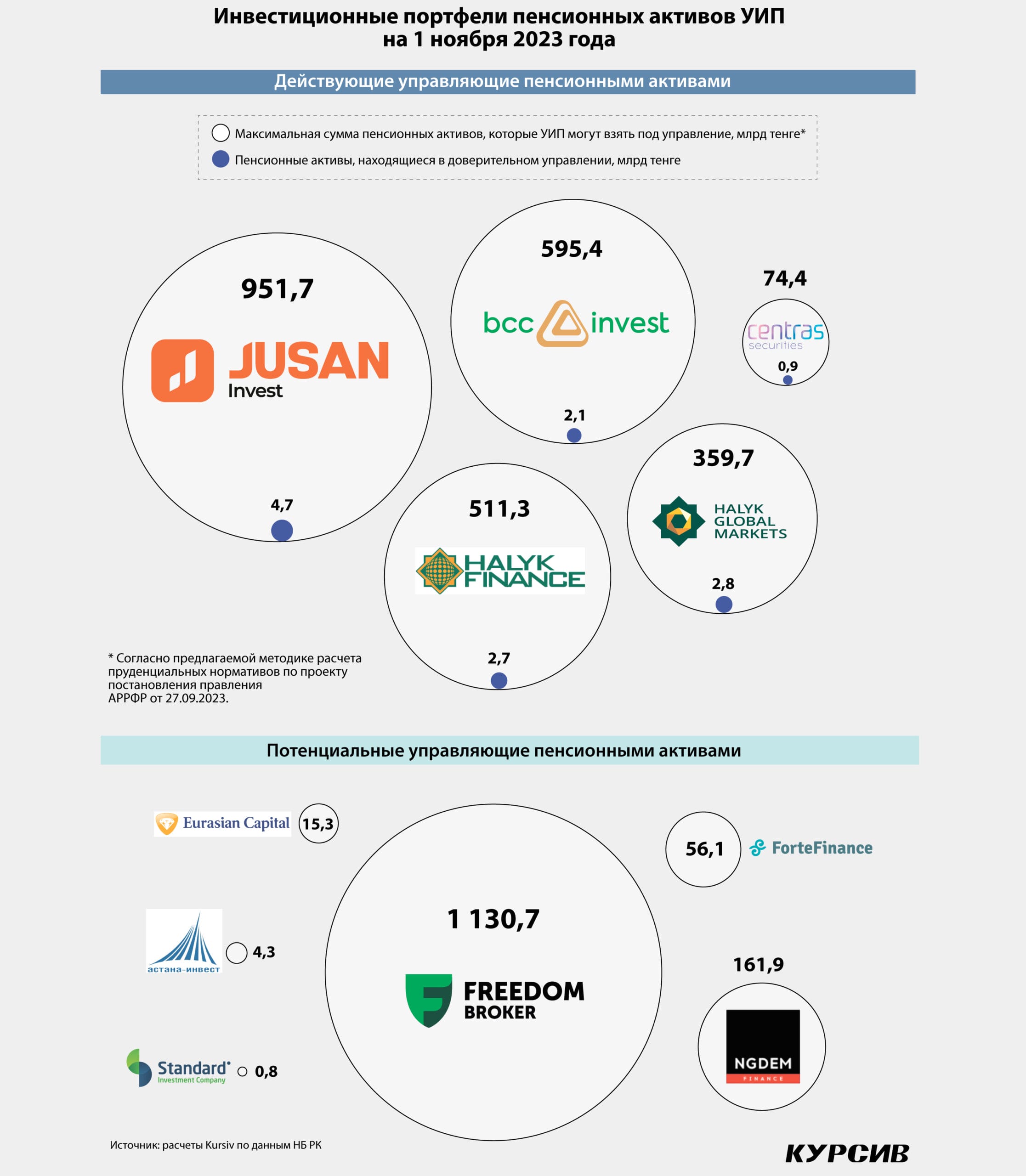

Почему только пять

В Казахстане на сегодня функционируют 20 управляющих инвестиционным портфелем, а доверительное управление пенсионными активами осуществляют лишь пять из них. Больше всего пенсионных активов у Jusan Invest – 4,7 млрд тенге. Две компании представлены от группы Halyk – Halyk Finance и Halyk Global Markets (2,73 и 2,79 млрд тенге соответственно). Под управлением BCC Invest находится 2,13 млрд тенге пенсионных активов. Меньше всего пенсионных денег у «Сентрас Секьюритиз» – чуть меньше 1 млрд тенге.

Для управления пенсионными активами УИП должны соответствовать определенным пруденциальным нормативам – обладать достаточным собственным капиталом, так как низкую доходность по пенсионным активам УИП должны компенсировать из собственного капитала. По действующим нормативам минимальный размер собственного капитала (МРСК) для управляющих пенсионными активами составляет не менее 1 029 000 месячных расчетных показателей (в 2023-м – 3,6 млрд тенге). Сегодня данному критерию соответствуют девять из двадцати управляющих компаний, включая пять действующих управляющих пенсионными активами.

Остальные четыре компании не спешат заключать договор с ЕНПФ. «Видимо, не все видят для себя возможности в части управления пенсионными активами», – рассуждает Дамир Сейсебаев. Он добавляет, что UD Capital рассматривает возможность участия в управлении пенсионными активами.

Отметим, что для действующих УИП участие в управлении пенсионными активами не является основной деятельностью. Совокупный объем комиссионных управляющих от инвестиционного дохода по пенсионным активам за девять месяцев 2023 года составил 62,4 млн тенге, это всего 1,7% от общего объема комиссионных доходов данных компаний. Больше всех на пенсионных активах с начала года заработал Halyk Global Markets – 24,3 млн тенге, это 80,3% всех комиссионных УК. Но это скорее исключение, так как Halyk Group планирует сосредоточить бизнес по управлению пенсионными активами на базе более крупной компании – Halyk Finance. По остальным компаниям доля комиссионных от инвестиционного дохода по пенсионным активам в общем объеме комиссионных доходов варьируется в пределах 0,2–6,4%.

Требования государства к УИП в ближайшее время могут измениться. Соответствующий проект постановления Агентства по регулированию и развитию финансового рынка РК был выставлен на публичное обсуждение месяцем ранее. Проект предусматривает снижение МРСК до 440 тыс. МРП. Данное изменение расширяет круг потенциальных управляющих до 15 компаний.

«На мой взгляд, максимальное количество УИП сейчас может доходить до семи-восьми, то есть еще максимум два-три игрока могут получить соответствующую лицензию. Из крупных игроков в сектор УИП могли бы еще зайти «Фридом», Forte и Kaspi – только они могли бы серьезно повлиять на расклад сил. А в случае с «Фридомом» и Kaspi (учитывая силу брендов и наличие доступа к большой клиентской базе) – оттянуть на себя значительную часть пенсионных активов», – считает Мурат Кастаев.

Сейчас обсуждается также возможность применения для УИП рыночных бенчмарков, отдельных стратегий (консервативные, умеренные, агрессивные) с учетом потребностей клиентов, что в будущем позволит провести дифференциацию среди управляющих компаний для потенциальных клиентов с учетом их стиля инвестирования, чтобы они не отталкивались только от бренда УИП и доходности, пишут аналитики BCC Invest.

Сколько пенсионных денег могут забрать УИП

Как уже упоминалось, вкладчики ЕНПФ могут передать до 50% от суммы своих пенсионных накоплений в частное управление. А это около 8,6 трлн тенге. Если казахстанцы начнут массово нести пенсионные накопления в частные инвесткомпании, смогут ли они вытянуть их по пруденциальным нормам? Согласно действующей редакции пруденциальных нормативов предельной суммы пенсионных активов под инвестиционным управлением нет.

УИП отвечают своим капиталом перед вкладчиками пенсионного фонда. Согласно вышеуказанному проекту постановления помимо снижения уровня МРСК меняется и расчет коэффициента достаточности собственного капитала для организаций: в формулу добавят новый компонент – «операционный риск, связанный с доверительным управлением пенсионными активами». Последний ограничивает размер активов в инвестиционном управлении в зависимости от параметров самой управляющей компании. По расчетам «Курсива», в соответствии с данным нововведением с текущими показателями действующие УИП смогут взять под управление максимум 2,49 трлн тенге пенсионных денег (при предельно допустимом уровне коэффициента достаточности собственного капитала). Это в 187 раз больше, чем текущий объем пенсионных активов под управлением УИП.

Потенциально взять под управление пенсионные активы и при этом соответствовать пруденциальным нормам (в части допустимого уровня коэффициента достаточности собственного капитала) могут еще шесть управляющих компаний. Это «Фридом Финанс», NGDEM Finance, «Евразийский Капитал», ForteFinance, ИД «Standard» и ИД «Астана-Инвест». С учетом данных компаний максимальная сумма пенсионных активов под управлением УИП увеличивается до 3,86 трлн тенге. Причем основной прирост идет за счет «Фридома». Суммируя все сказанное, можно резюмировать, что при текущих показателях инвесткомпании принять 50% всех пенсионных накоплений казахстанцев не смогут.

Halyk Finance, как одна из крупнейших управляющих компаний, довольно безболезненно выдержит рост объема пенсионных активов в управлении на два порядка, то есть в 100 раз от текущих объемов, до 300–400 млрд тенге. Однако если счет пойдет на сотни миллиардов тенге, то многим управляющим компаниям, возможно, потребуются вливания в капитал, отмечает Адиль Табылдиев.

Экспертное сообщество считает, что государство сделало большой шаг в развитии пенсионного рынка и с течением времени все больше капитала будет переходить в частные УИП, что будет стимулировать конкуренцию и развивать финансовый рынок в целом. Переток пенсионных активов в частные УИП выгоден и для самого государства, так как с передачей пенсионных активов в управление частным УИП передается и ответственность за их доходность, указывают специалисты.

«Велико еще влияние советского прошлого, когда единственным способом управления сбережениями были вклады в сберкассах на сберегательных книжках, а пенсии выплачивались государством исходя из трудового стажа. Фондовому рынку Казахстана только 30 лет, а для развития культуры управления сбережениями и инвестирования в обществе нужно больше времени», – резюмирует зампред Halyk Finance.