Экономика – самая математическая из социальных наук. Непрерывно развивающийся математический аппарат и методы анализа данных дали экономистам превосходство перед другими учеными, изучающими общество и человека. Оно основано на претензии, что экономические методы наиболее научные. С этим рычагом экономисты за последние десятилетия совершили мощную экспансию в смежные дисциплины – от политической науки и социологии до истории, психологии, антропологии, лингвистики и т.д.

Человек нерациональный

Как это часто бывает, имперские амбиции экономистов скрывали, что здание их собственной науки стоит на очень шатком фундаменте. В нем лежала гипотеза: принимая решения о потреблении, производстве, занятости, инвестициях, заключая друг с другом сделки, люди действуют рационально.

Человек рациональный должен был бы максимизировать свою выгоду, минимизировать издержки, принимать во внимание всю доступную информацию, рассуждать непредвзято. И вдобавок иметь неизменные предпочтения или прогнозировать, как они изменятся. Например, знать, будет ли и через 10 лет комфортно в том объекте недвижимости, который покупается сейчас. Рациональный человек учитывал бы, что заботиться надо не только о личном и семейном благе, но и об общественном, ведь качество жизни зависит и от него: чистый воздух, комфортный город, справедливый суд, умное и дружелюбное государство, современное образование.

Люди, увы, не таковы. Их поступки, мягко говоря, далеко не всегда рациональны. Было бы намного проще жить в рациональном мире – люди не совершали бы множества глупостей, ведущих к жертвам, разрушениям и потерям. Но многие из наших ошибок – не от личной глупости. Они вызваны тем, как в принципе работает наш мозг.

Ошибочные пути мышления

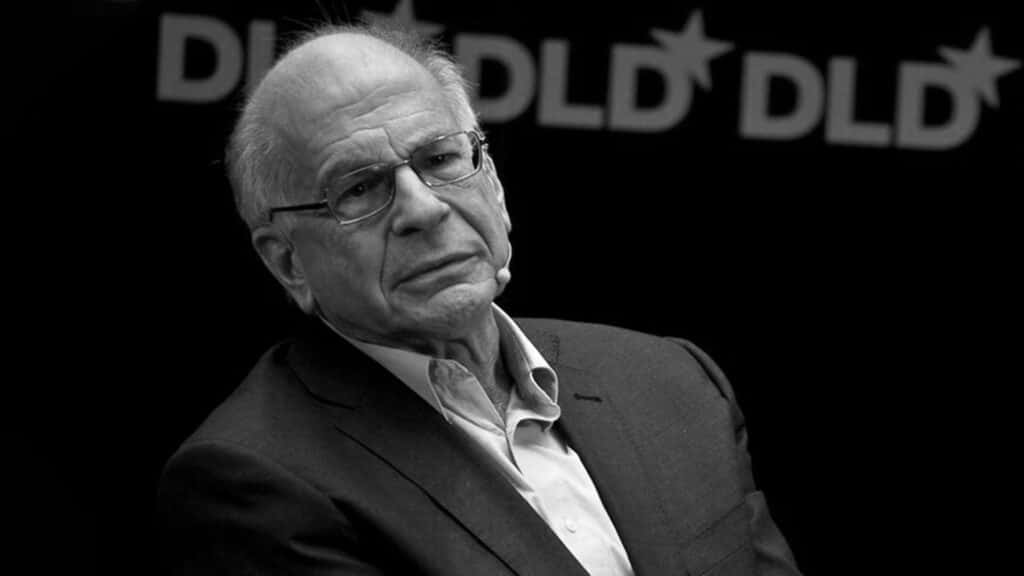

Несколько дней назад, немного пережив свое 90-летие, умер психолог Даниэль Канеман, нобелевский лауреат, который доказал изложенное выше. Было бы самонадеянно думать, что знание о том, как и почему ошибается человеческий мозг, гарантирует от ошибок, скромно говорил Канеман. Но оно помогает быстрее признавать и исправлять совершенные ошибки.

Казалось бы, Канеман, не оставив камня на камне от фундамента, на котором стоит экономическая наука, должен был разрушить и все ее здание. Но этого не произошло. Экономисты поразились исследованиям Канемана. Убедились, что они реплицируемы (воспроизводятся в данных условиях). Прошло 2-3 десятилетия – и экономисты научились анализировать экономические и финансовые решения людей, понимая, что они далеко не всегда рациональны. Так родились поведенческая экономика и финансы, мощный толчок получили и когнитивные науки.

Еще десяток-другой лет – и некоторые из открытий, сделанных исследователями, были воплощены в социальном дизайне. Конструкция пенсионных систем; напоминания о необходимости заплатить налог и носить маски во время пандемии; предупреждения в отелях, что на следующее утро гостю заменят лишь те полотенца, которые он оставил на полу; смартфоны, научившиеся находить в ваших фотоальбомах картинки близких людей и чаще их вам показывать; психологическая подготовка спортсменов; прием в армию и на госслужбу; постановка врачебных диагнозов, – во многих странах и организациях эти и другие процессы были скорректированы под воздействием поведенческой экономики.

Я влюбился в Канемана больше 10 лет назад буквально с первой прочитанной страницы и много раз перечитывал все написанные им книги и научные статьи. Вот основные идеи Даниэля, имеющие значение для тех, кто занимается инвестициями. Канеман и его последователи описывают их в форме когнитивных искажений. Они показывают, как наше восприятие и мышление ведут нас по ошибочному пути, подсказывая неверные решения.

Иллюзия достоверности

Намного реже, чем следовало бы, люди думают, что у них недостаточно информации, чтобы сделать вывод. Обычно человек уверен, что того, что ему известно, – вполне достаточно, чтобы принять решение. При этом полнота, точность и надежность имеющейся информации сильно переоценивается. Этому способствует излишняя самоуверенность (мало кто осознает, насколько часто он ошибается), предвзятость (в первую очередь люди учитывают ту часть информацию, которая подтверждает имевшиеся у них до этого суждения или желания), и ошибка репрезентативности (готовность оценивать вероятность события не на основе статистики, а на основе сходства со стереотипным образом).

Показывая, как делается ошибка репрезентативности, Канеман приводил такой пример. Джек застенчив, нелюдим, но всегда готов помочь. Он не очень интересуется окружающей действительностью, тихий и аккуратный, внимателен к деталям, любит порядок и систематичность. Подумайте буквально секунду и ответьте: где, скорее всего, работает Джек: библиотекарем или в сельском хозяйстве.

Большинство отвечает, что библиотекарем: описанные черты характера к этому явно располагают. Но основанный на стереотипах ответ неверен. Перестав думать о Джеке, вы легко прикинете, что библиотекарей сейчас более чем на порядок меньше, чем занятых в сельском хозяйстве. Поэтому вероятность, что Джек работает в библиотеке, невысока, каким бы он сам не был.

Решая подобную задачу (за день их может набраться добрая сотня), мы редко делаем статистические прикидки, даже «на коленке». Мы просто об этом не задумываемся. Чтобы задуматься, надо удивиться, озадачиться, остановиться, приложить усилия, вспомнить или найти данные, выполнить рассуждение. Действуя так, мы, вероятно, не могли бы сдвинуться с места, как героиня известной притчи, сороконожка, задумавшаяся, в каком порядке переставлять ноги и разучившаяся это делать.

В жизни человек решает огромное множество стереотипных задач. Чтобы не относиться к каждой из них, как к биному Ньютона, люди решают множества задач системой, в терминологии Даниэля Канемана и его коллеги Амоса Тверски, «быстрого мышления» (или Система 1). Мы автоматически используем его, когда надо за секунду прочитать вывеску, оценить, можно ли переходить дорогу и представляет ли собой угрозу идущий навстречу человек. «Быстрое мышление» – это основанная на опыте интуиция, не требующая специальных усилий и отвечающая за непрерывную интерпретацию происходящего. Вывод делается почти или совсем бессознательно, автоматически. На дороге спокойно, и водитель почти не думает, как вести автомобиль, разговаривая с попутчиком.

«Медленное мышление» (Система 2), наоборот, похоже на «родительский контроль». Оно включается, когда возникает проблема, и человек понимает, что интуиции и автоматизмов недостаточно. На него направляется все внимание: на дороге намечается проблема, и водитель прервет разговор. Беда в том, что очень часто медленное мышление не включается – нам кажется, что решить задачу можно «на автомате». Но это решение оказывается неверным.

Знакомая дорога

Если вы регулярно перемещаетесь из точки X в точку Y одним и тем же маршрутом, любая новая дорога покажется длиннее известной. Но не потому, что она и вправду длиннее, а потому, что она незнакома. При движении по этому маршруту придется думать, а по знакомой дороге можно двигаться автоматически, не тратя когнитивных усилий.

Ошибка планирования

Чаще всего мы излишне оптимистично оцениваем временные и прочие затраты, нужные, чтобы выполнить работу. Чем меньше опыт, тем больше «ошибка оптимиста». С опытом она снижается, но полностью не спасает и опыт: кажется, что теперь, когда я больше знаю и умею, сделать работу будет проще. Наверняка в этот раз все будет иначе, я справлюсь быстрее. Но обычно все оказывается не иначе, а именно «как обычно». Только это трудно заранее честно сказать другим и самому себе.

Ошибка игрока

Кажется, что если монета три раза подряд упала решкой вверх, то в следующий раз она уж точно упадет кверху «орлом». Но каждый отдельный бросок монеты статистически независимое событие: предыдущие броски не влияют на результаты последующих. За темной полосой не обязательно идет светлая. После пяти дождливых дней не обязательно наступает солнечный. Если сегодня рулетка остановилась на «зеро» (это редкость), это не означает, сегодня подобное событие не может повториться (такую ошибку совершил герой романа Достоевского «Игрок»). Ошибка игрока – видеть закономерность там, где ее нет. Если у пары родилось два мальчика, то теперь точно будет девочка?

Обычно людям кажется, что длинная цепочка одинаковых решений – это что-то аномальное. Учитель, поставивший три высших балла подряд, будет строже проверять четвертую работу («может, это со мной что-то не так? не могут же они все хорошо подготовиться»). А кредитный инспектор, отклонивший пять заявок на кредит, будет смотреть на шестую полузакрытыми глазами («не может же быть такого, что все заявители ненадежны»). Ошибка игрока может примерно в 10% случаев приводить к неправильным решениям учителей, кредитных инспекторов, судей, – все они автоматически корректируют свои решения, принимая отдельные случайные события за закономерную последовательность.

Причины ошибки игрока лежат в основе и множестве других когнитивных искажений. Людям сложно смириться с тем, что какое-то явление не имеет причины, цели, внятного объяснения. В бесформенном нагромождении пятен хочется увидеть фигуру. Вдобавок мы верим в сбалансированность событий, и если баланс нарушен, то кажется, что он должен вот-вот восстановиться. Но монета может об этом не знать и упасть решкой 30 раз подряд. Избавиться от этой иллюзии очень сложно: мозг автоматически воспринимает однотипную последовательность событий, как одно событие, происходящее поэтапно (ему так проще).

Ошибка игрока может обойтись очень дорого. В итальянской лотерее долго не выпадало число 53. Упорно ожидавшие его игроки сделали на него ставки в 4 млрд евро. Эти деньги были потеряны, результатом стало несколько самоубийств. Когда не выдавшее на протяжении 182 тиражей лотереи «зловещее число» наконец выпало, лихорадка закончилась.

Эффект привязки

В обратную сторону работает «эффект привязки». В одном из экспериментов Канемана и его постоянного соавтора, психолога Амоса Тверски (он умер в 1996, не дожив 6 лет до Нобелевской премии, которую должен был получить вместе с Даниэлем), показывали людям одно из двух чисел (65 и 10), а затем спрашивали о доле африканских стран среди членов ООН. Те, кто видел большее число, давали более высокие ответы. Так же работает меню пожертвований: если симпатичная вам организация предлагает жертвовать ей на выбор по $50, $75 или $100 в год, то вряд ли вы выберете жертвовать $30, даже если изначально рассчитывали именно на такую сумму.

Вместе с репрезентативностью (готовностью выносить суждение даже на основе недостаточной информации) эффект привязки заставляет людей сильно ошибаться. В одном из экспериментов Канеман и Тверски рассказали студентам о 31-летней Линде, которая в студенчестве была озабочена социальной справедливостью и дискриминацией, участвовала в демонстрациях против ядерного оружия. И спросили: что более вероятно: сейчас Линда работает кассиром в банке? Или что сейчас она работает кассиром в банке и участвует в феминистском движении? Очевидно, совпадение двух условий менее вероятно, чем выполнение одного. Но подавляющее большинство студентов выбрали вторую опцию. Эта работа, показывающая, как легко люди идут против логики, произвела полвека назад оглушительный эффект.

Похожим образом вводит людей в заблуждение и фрейминг: покупатель скорее приобретет сок, натуральный на 90%, а не сок, на упаковке которого сказано, что он на 10% состоит из ненатуральных компонентов. В аналогичном эксперименте Канемана и Тверски 78% участников отдали предпочтение программе лечения, которая спасет 400 тяжелобольных из 600, а не той, в результате которой умрут 200 из 600 (программы идентичны).

Неприятие потерь

Фиксировать неудачу – больно. Инвестор приобрел акции компании Х на $1 000. Через месяц стоимость этого портфеля упала до $970, еще через месяц – до $920. Но продать неудачную инвестицию – значит признать поражение, зафиксировать неудачу. Еще сложнее это в случае с прямыми инвестициями, которые себя не оправдывают: на них тратятся не только деньги, но и другие ресурсы. В результате многие проекты закрываются слишком поздно – намного позже, чем стало понятно, что они неудачны.

Согласно экспериментам Канемана и Тверски, отрицательные эмоции от потери в два с половиной раза сильнее положительных эмоций от такого же выигрыша. Поэтому, например, владельцам вещи, которая стала ненужной, сложно согласиться продать ее за меньшую величину. В одном из экспериментов Канемана и Тверски «продавцы», которым они выдали по чашке, оценили их вдвое дороже, чем «оценщики», которые могли получить на выбор чашку или деньги. Так работает эффект владения: вещь, которой обладаешь, кажется более ценной, а расставание с ней воспринимается как потеря.

Нам трудно смириться с потерями, часто мы продолжаем придерживаться выбранного однажды курса, что только по факту лишь увеличивает потери. Хуже того: чем больше ресурсов вложено в неудачный проект, тем сложнее от него отказаться. Ловушка невозвратных затрат тем больше, чем больше инвестиции. Это искажение иногда называют «эффектом Конкорда»: полвека назад Великобритания и Франция потратили в 20 раз больше, чем планировали, на разработку и выпуск оказавшегося нерентабельным сверхзвукового лайнера, а закрыли проект лишь через 40 лет после старта.

Потеря $100 воспринимается большинством людей сильнее и острее, чем приобретение такой же суммы. Они неэквивалентны. Ситуация, когда актив подешевел на $100 вызывает большее огорчение, чем радость от того, что эта потеря компенсирована последующим ростом цены актива на ту же сумму. После проигрыша $100 многим нужно выиграть не меньше $200, чтобы «отыграться». Понятно, что это мешает оценивать ситуацию адекватно: сложно закрыть позицию и зафиксировать убыток. Когда можно получить выигрыш, большинство предпочитает безрисковый вариант, а когда нужно избежать проигрыша – готовы сильно рисковать, цепляясь даже за небольшой шанс избежать потерь.

Рыночные ошибки

Сам Канеман, как вспоминает журналист, помогавший ему редактировать книгу о быстром и медленном мышлении, инвестировал свои средства в индексный фонд. Это полностью согласуется с результатами экспериментов самого Канемана и его ученика Теренса Одеана, которые показывали, что люди часто покупают убыточные акции известных компаний, недооценивают акции менее известных компаний, а доходность продаваемых акций не ниже, а выше доходности тех, которые частные инвесторы приобретали. Один знакомый Канемана, финансист, покупал акции, потому что ему нравились эти автомобили. К успеху это не привело.

Знание о том, что мы ошибаемся, не помогает избежать ошибок. Но оно помогает принимать их и исправлять. В последние годы Канеман изучал еще одно искажение: разницу между пережитым счастьем или несчастьем, и тем, что человек запомнил. Довольно часто воспоминания о пережитом важнее, чем само полученное когда-то переживание. Запомнившееся часто определяется финальным (или экстремальным) моментом переживания. Например, если в конце отпуска мы довольны, то весь отпуск, как им он ни был, запоминается как удачный. А если в конце медицинской процедуры боль спадает, то весь этот опыт запоминается как менее болезненный. В жизни самого Канемана последние годы были очень позитивными. Таким мы его и запомним.