Государство готово помогать только эффективным малым и средним компаниям

Кредитование МСБ как отношение кредитного портфеля к ВВП сокращается в среднесрочной ретроспективе. На этом фоне кабмин с 2024 года запустил новую систему финансовой поддержки МСБ, которая предполагает развитие наиболее эффективных компаний этого сегмента.

Обзор Kursiv Research, посвященный финансированию малого и среднего бизнеса, фиксирует несколько трендов в этом сегменте. Первый – экономическая активность остается положительной, но заметно ниже уровня предыдущих двух лет. Выход на умеренную траекторию роста связан с тем, что в 2023 году сгладились позитивные эффекты от резко возросшего объема господдержки в 2020 и 2021 годах и миграции российских компаний в Казахстан в 2022-м.

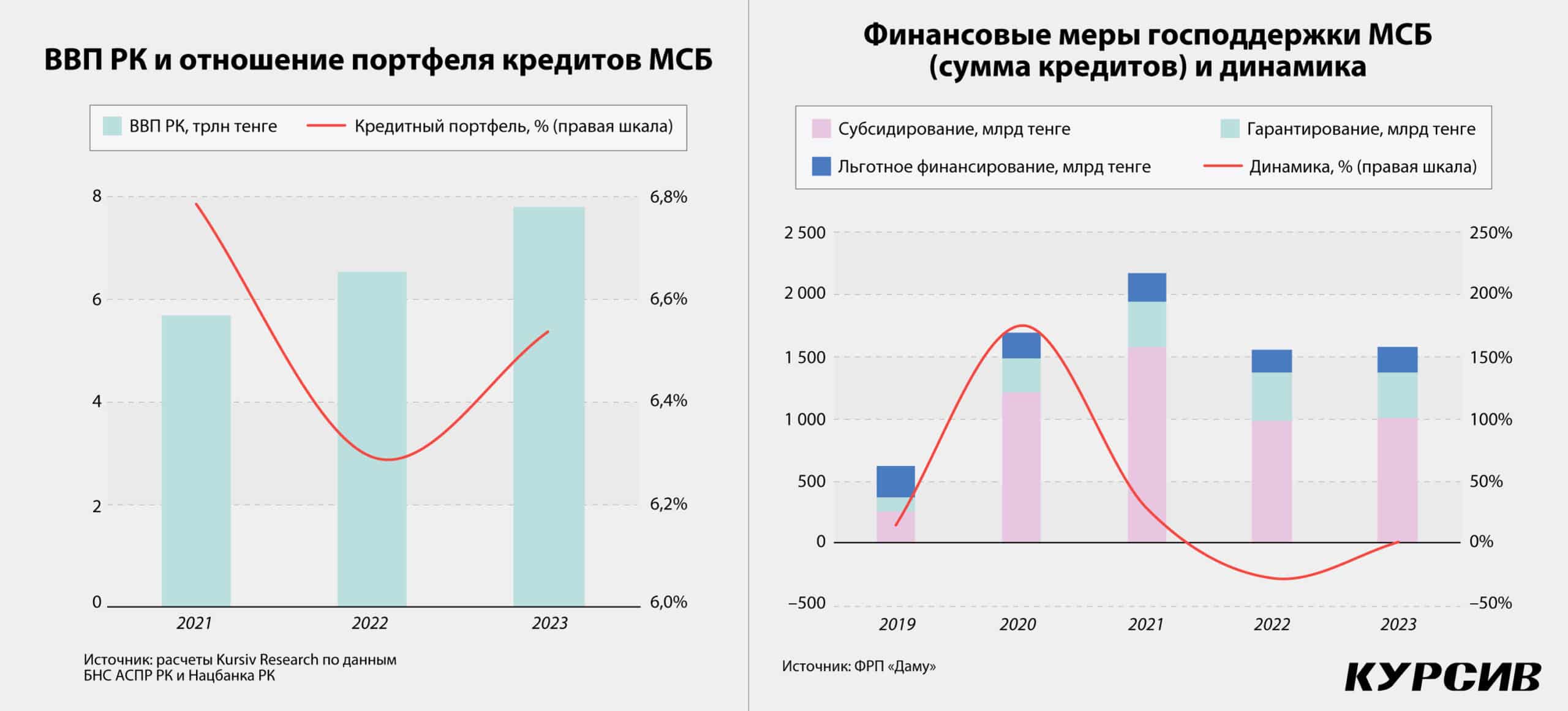

На фоне положительной экономической активности растет кредитование МСБ в абсолютных цифрах. Но в среднесрочной перспективе кредитование МСБ как доля кредитного портфеля к ВВП сокращается – это второй тренд.

И последнее. Кабмин изменил систему финансовой господдержки, отказавшись от идеи массового охвата и перейдя к точечному содействию наиболее эффективным субъектам МСБ с акцентом на средних компаниях. Правительство РК ожидает, что изменения приведут к большей поддержке наиболее продуктивных компаний обрабатывающей промышленности.

Мягкая посадка

В минувшем году малый и средний бизнес после двухлетнего цикла взрывного роста перешел к умеренной динамике. Этот переход нельзя считать началом спада в сегменте. Выход на умеренную траекторию роста связан с тем, что в 2023 году сгладились позитивные эффекты от внешних воздействий, ставшие причиной бурной динамики некоторых показателей в 2021 и 2022 годах, которые характеризуют экономическую активность в целом.

Выпуск продукции – важный показатель, который отражает стоимость произведенной продукции (услуг) в целом или в отдельно взятом сегменте. Опираясь на колебания этого показателя наряду с другими переменными, такими как занятость, продажи, инвестиции, доходы экономических агентов, макроэкономисты диагностируют, в какой из фаз находится экономика.

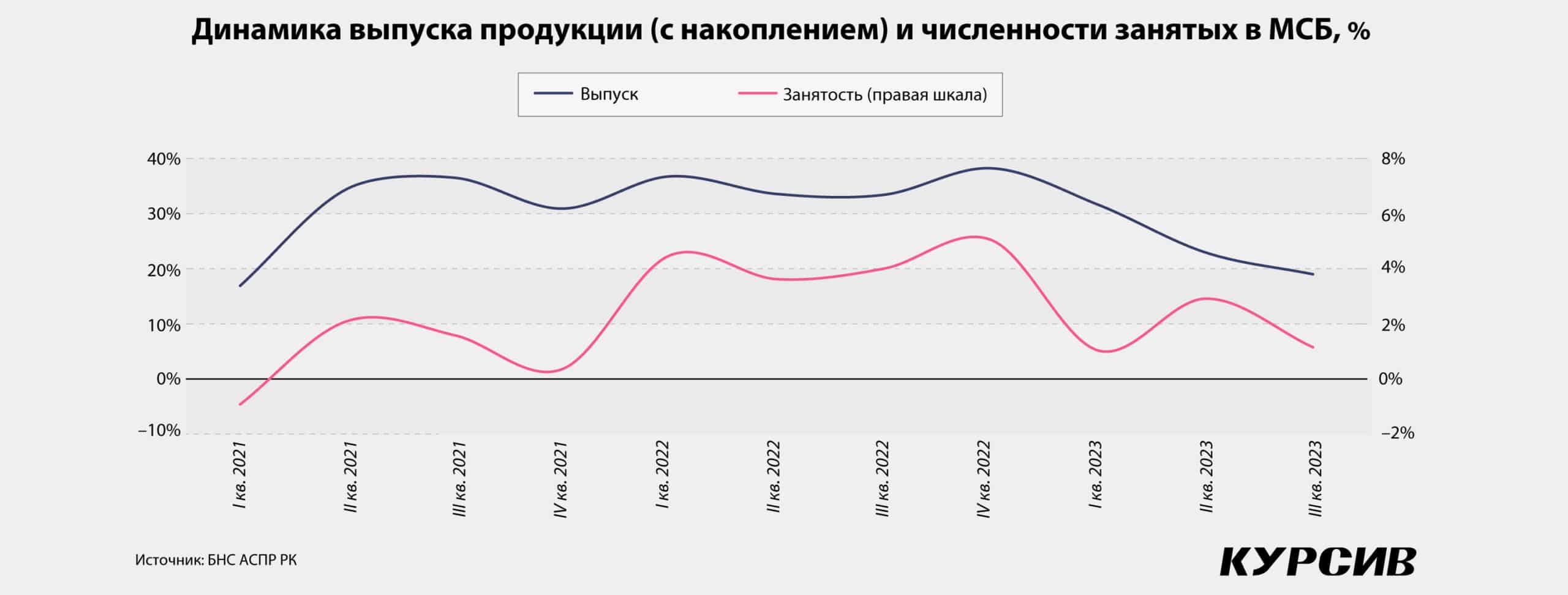

На момент подготовки обзора последние опубликованные данные были за III квартал 2023 года. Выпуск продукции за этот период составил 47,2 трлн тенге, что больше аналогичного периода предыдущего года на 19%. Динамика намного ниже зафиксированной по итогам трех кварталов в 2022-м и 2023-м, когда выпуск продукции прибавил 36,5 и 33,4% соответственно.

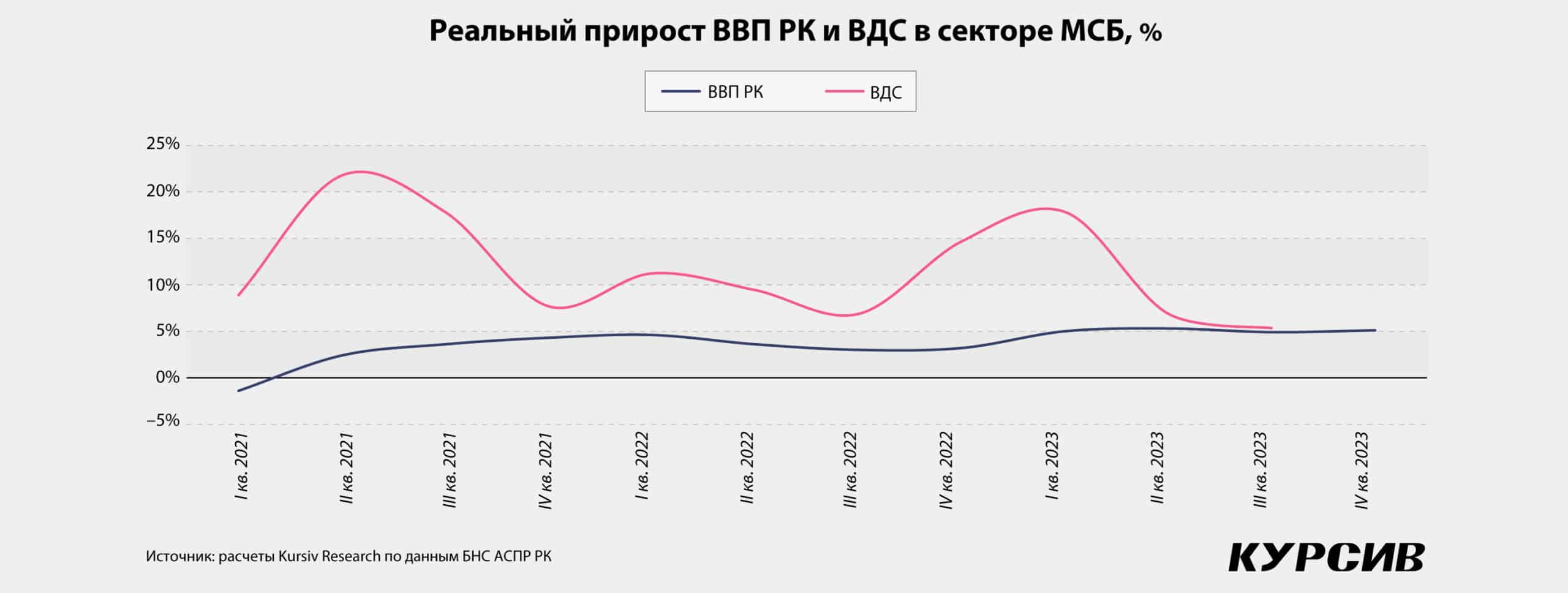

Валовая добавленная стоимость МСБ в III квартале 2023 года составила 47,2 трлн тенге, прибавив в номинале 17%. Это на 12 процентных пунктов ниже средней динамики за предыдущие десять кварталов, то есть с начала 2021 года, когда экономика РК начала восстанавливаться после коронакризиса. Сопоставление реальных темпов роста показывает такую же картину. С учетом дефлятора ВВП в III квартале 2023 года валовая добавленная стоимость, созданная в секторе МСБ, выросла на 5,3%. Средний уровень за предыдущие десять кварталов был в 2 раза больше.

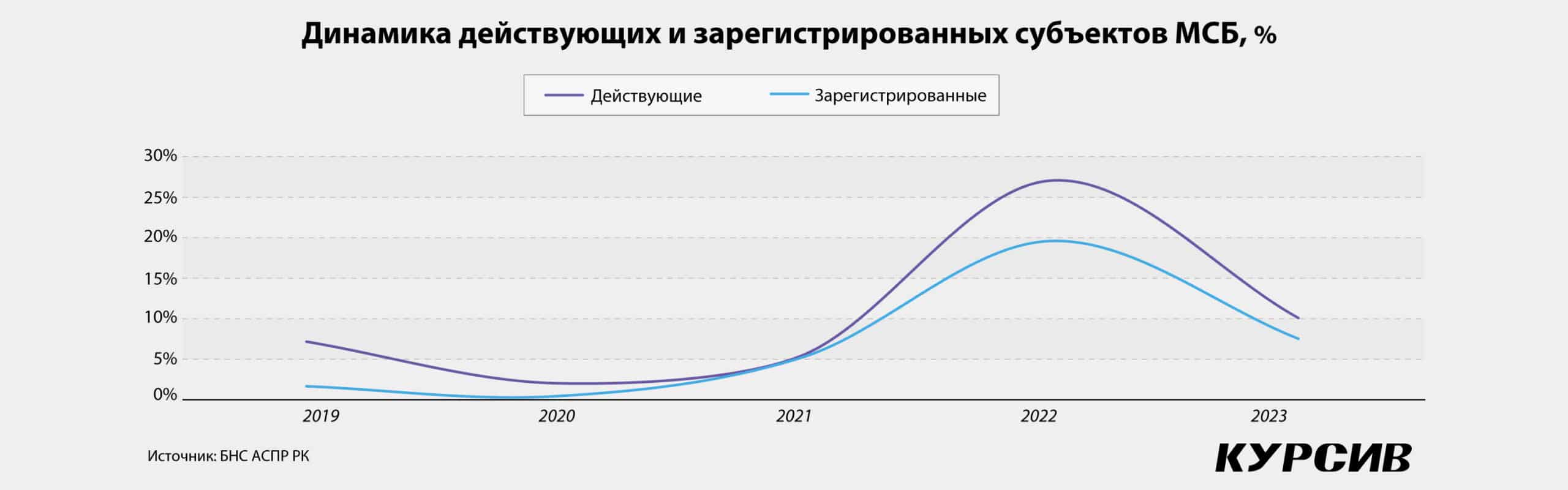

Динамика других показателей, указывающих на экономическую активность, тоже меньше посткризисных двух лет. По итогам 2023 года количество зарегистрированных и действующих субъектов малого и среднего предпринимательства выросло на 7,5 и 10,1% соответственно. Эти значения более чем в 2 раза меньше уровня 2022 года, когда количество зарегистрированных субъектов МСБ увеличилось на 19,6%, а действующих – на 27%. Соответствующим образом менялась численность занятых в малом и среднем предпринимательстве. Если в 2022 году показатель вырос на 18,3%, то по итогам III квартала 2023-го – на 5,2%.

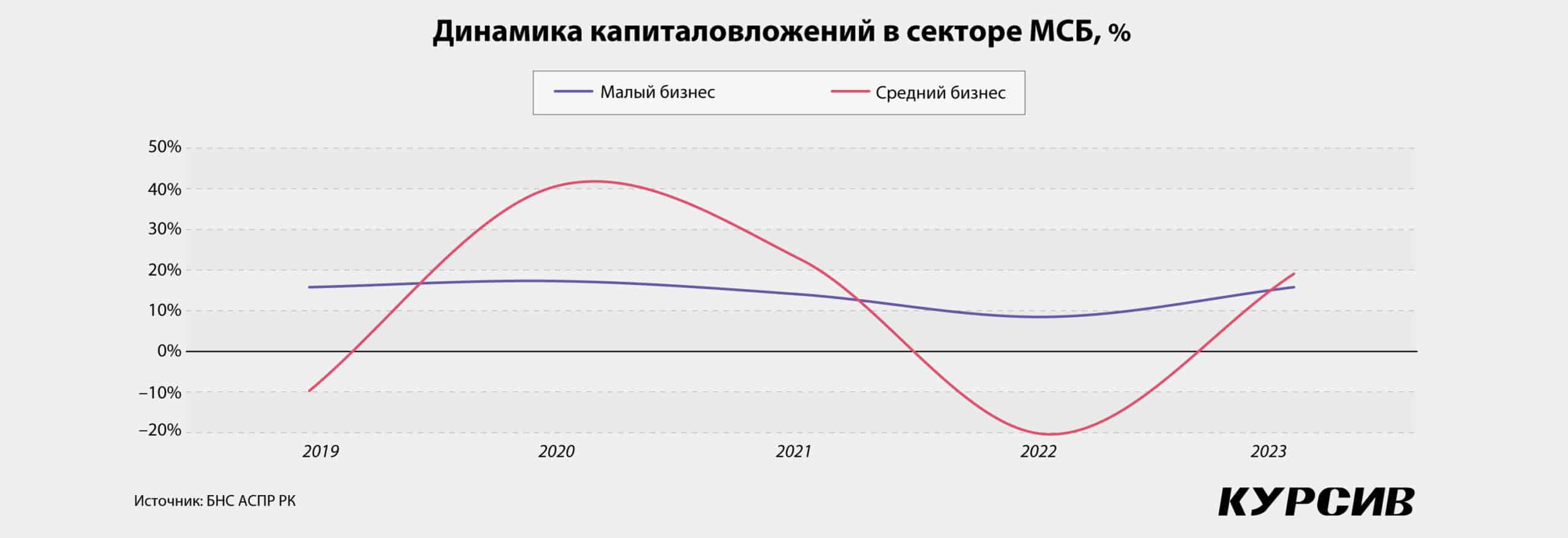

Из этого ряда выбивается показатель капиталовложений. В 2023 году малый бизнес нарастил инвестиции в основной капитал на 15,8%, тогда как в 2022-м – на 8,5%. Картина по среднему бизнесу контрастнее: если в 2022 году капиталовложения сократились на 20,4%, то в 2023-м увеличились на 19,1%.

И растет, и падает

На этом фоне заметно выросло кредитование МСБ. Из данных Нацбанка РК (они включают статистику БРК) следует, что к концу 2023 года портфель кредитов, выданных малому и среднему бизнесу, составил 7,8 трлн тенге, что на 19,4% больше результата 2022-го.

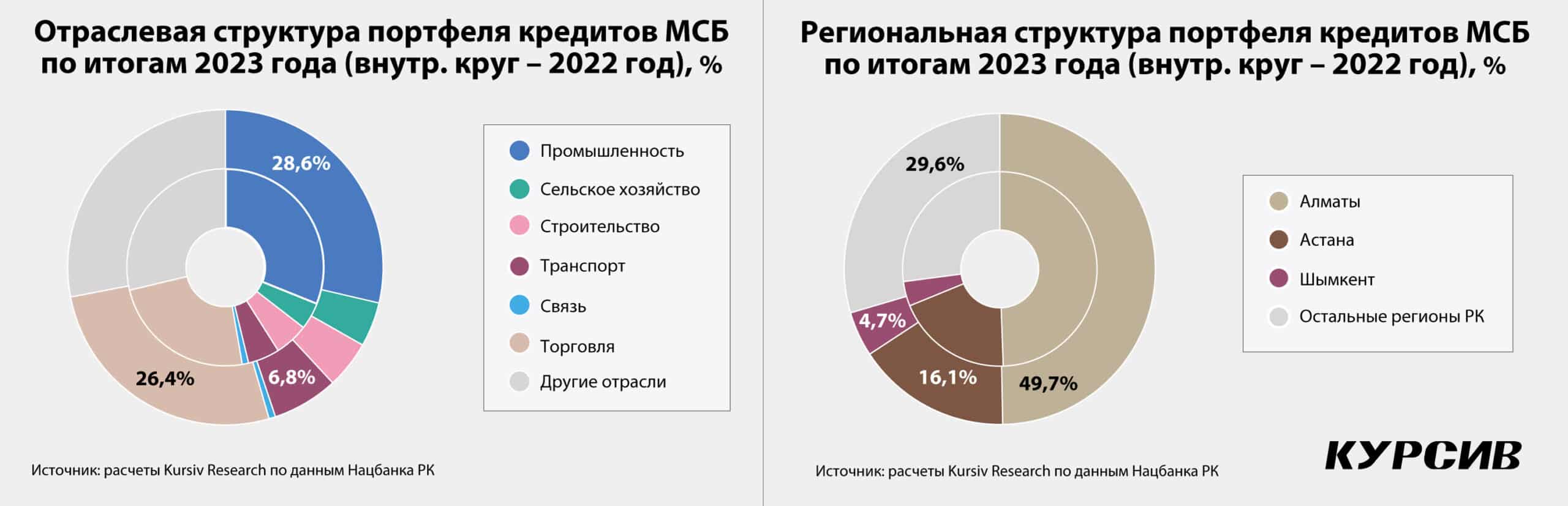

Преобладание доли займов малому бизнесу в портфеле кредитов МСБ усилилось с 72,7% по итогам 2022 года до 76,2% по итогам минувшего года. В разрезе секторов экономики существенных изменений не произошло – промышленные и торговые компании продолжают кредитоваться активнее остальных. На промышленность приходится 28,6% портфеля (в 2022 году – 31,1%), сфера торговли забирает на себя 26,4% (годом ранее – 24%). Третье место с большим отставанием занимает транспортный сектор, доля которого в 2023 году составила 6,8%. Не поменялась структура портфеля в разрезе регионов. В кредитном портфеле МСБ превалирует бизнес Алматы (49,7%), на втором месте столица (16,1%), на третьем – Шымкент (4,7%).

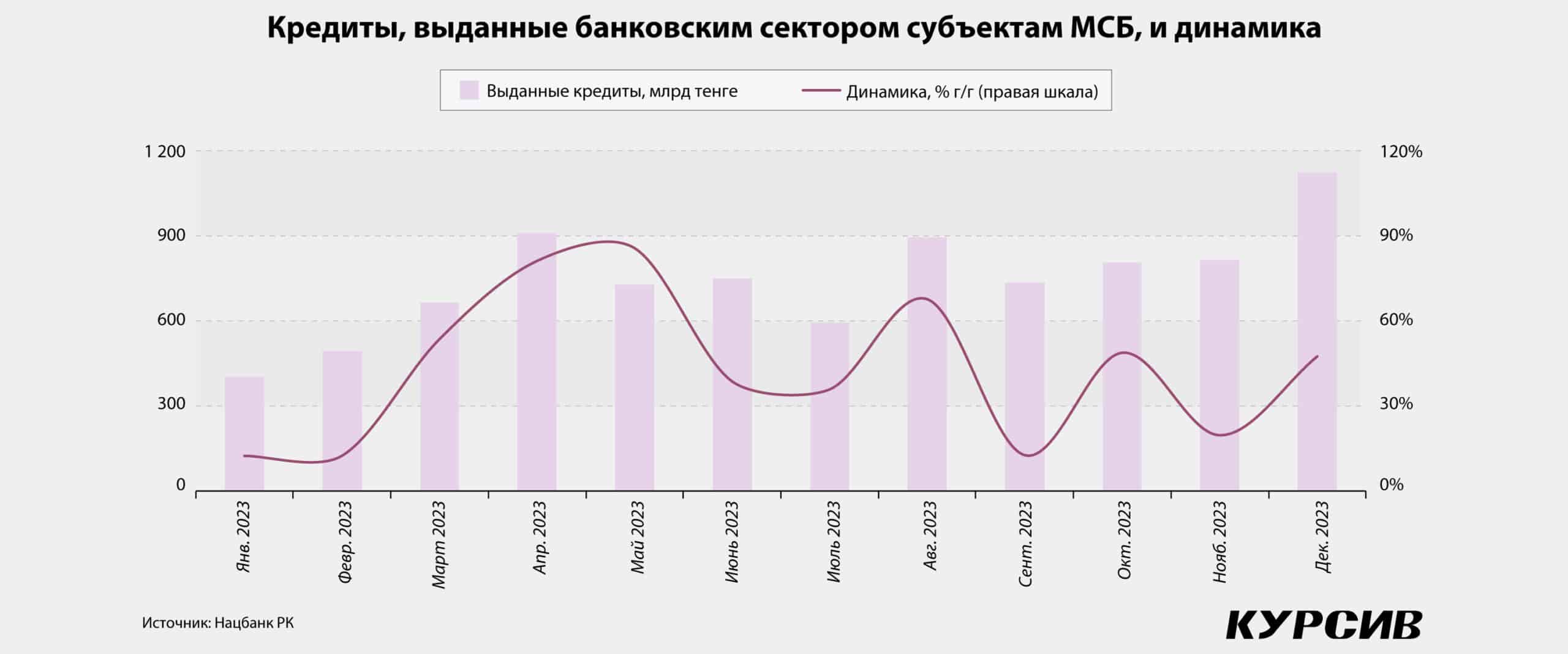

Выдача новых кредитов малому и среднему бизнесу растет быстрее, чем в других сегментах. В 2023 году этот показатель для МСБ увеличился на 42,2% и составил 8,9 трлн тенге. Тогда как выдача новых кредитов крупным компаниям выросла на 3,7%, населению – на 29,9%.

Но при этом портфель кредитов МСБ, как доля от всей экономики, сократился с 6,8% в 2021 году до 6,5% по итогам минувшего года. Это вызвано уменьшением объема финансовой господдержки, которая до этого резко выросла в коронакризисном 2020-м и посткризисном 2021-м. По нашим расчетам, в 2023 году отношение суммы кредитов, которые были выданы с использованием одного из инструментов финансовой поддержки, к портфелю кредитов МСБ составило 12% (в 2022 году – 13,4%; расчеты производились по данным фонда «Даму»).

От всех – к лучшим

Практика финансовой господдержки МСБ последних лет выстраивалась на идее улучшения доступа к кредитам для как можно большего количества субъектов предпринимательства. В 2022 году экономика РК страдала от коронакризиса, а правительство в ответ сделало инъекцию деньгами. В сегменте малого и среднего бизнеса это привело к росту объема господдержки, которая в 2020 году, по нашим подсчетам, выросла в 2,8 раза и составила 1,7 трлн тенге кредитов, которые были выданы с использованием одного из инструментов финансовой господдержки – субсидирование ставки, гарантирование или льготное финансирование. В следующем году этот объем вырос еще на четверть, превысив 2 трлн тенге.

С увеличением объема финансирования преобладающим финансовым инструментом господдержки МСБ стало субсидирование ставки – тенденция наблюдается с 2020 года. В 2023 году субсидированием ставки вознаграждения фонд «Даму», оператор господдержки МСБ, охватил свыше 12,3 тыс. проектов на сумму кредитов, чуть превысившую 1 трлн тенге. По сравнению с 2022 годом количество поддержанных проектов сократилось в 2 раза; сумма выданных с использованием этого инструмента кредитов выросла на 1,3%.

«Даму» предоставил гарантию, которая используется при нехватке залогового обеспечения, для 8,1 тыс. проектов, тогда как сумма кредитов составила 364 млрд тенге. К результату 2022 года количество поддержанных этим инструментом проектов уменьшилось в 2,5 раза, сумма кредитов – на 3,4%. Льготным финансированием было охвачено 3,3 тыс. проектов на сумму кредитов 198 млрд тенге. Количество поддержанных проектов выросло на 7,6%, тогда как сумма кредитов сократилась на 36,9%.

Эти инструменты финансовой господдержки чаще всего предоставляются в рамках двух программ – «Дорожная карта бизнеса – 2025» (ДКБ) и «Экономика простых вещей» (ЭПВ). В 2023 году из всей суммы кредитов, ставка которых была просубсидирована, доля ДКБ составила 75,6%, ЭПВ – 20,2%. Роль ДКБ преобладающая в гарантировании кредита: в разрезе количества проектов доля госпрограммы составила 97,1%, в разрезе суммы кредитов – 91,5%.

Принятый в ноябре 2023 года совместный указ внес коррективы в систему государственной финансовой поддержки бизнеса. Он регламентирует функционирование единой комплексной программы, которая была разработана за счет объединения ДКБ и ЭПВ и стартовала с начала текущего года.

В совместном указе выделены такие направления, как «поддержка микро- и малого предпринимательства», «поддержка малого и среднего предпринимательства», «поддержка малого, среднего и крупного предпринимательства», «поддержка предпринимательства в моно- и малых городах, сельских населенных пунктах». Сам документ довольно объемный, свыше 400 страниц, и помимо двух наиболее распространенных сейчас инструментов – субсидирование ставки и гарантирование кредита – там прописаны механизмы субсидирования альтернативных инструментов финансирования, среди которых синдицированные займы и облигации. Документ также содержит требования и условия по финансовым инструментам для зеленых проектов и социального предпринимательства.

Субсидирование кредита / финансового лизинга по направлению «поддержка малого и среднего предпринимательства» осуществляется по следующему алгоритму. Получателям заемных средств, направляемых на инвестиционные цели, выставляются встречные обязательства. Предусмотрено требование 10%-ного роста КПН/ИПН и фонда оплаты труда с сохранением рабочих мест (или увеличения среднегодовой численности рабочих мест) после двух финансовых лет с даты решения финансового агента, которым выступает «Даму».

Максимально возможные сроки субсидирования по кредитам, выданным на инвестиционные цели, различаются в зависимости от отраслей. Для обрабатывающей промышленности – пять лет, для других отраслей – три года.

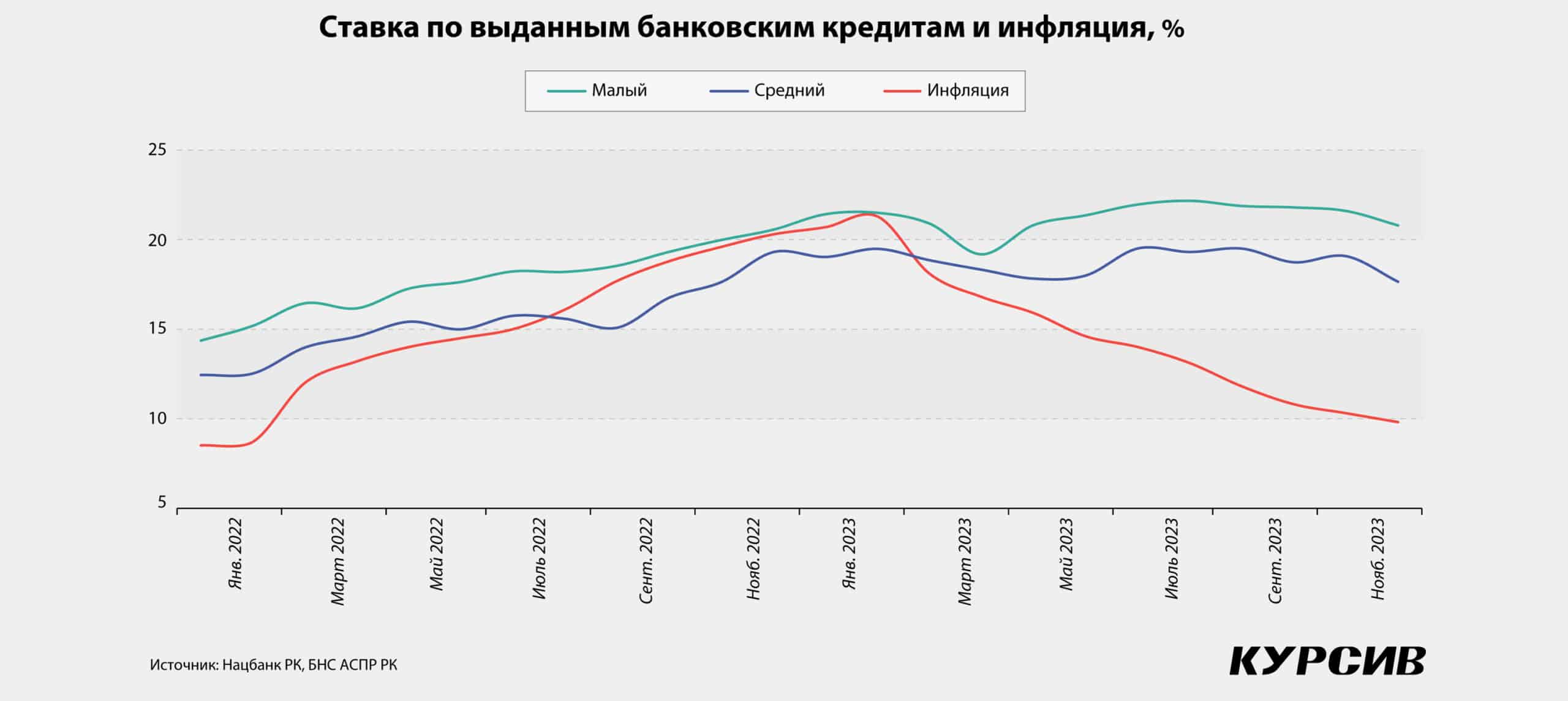

Номинальная ставка не должна превышать базовую ставку Нацбанка РК плюс 5 процентных пунктов. Из них первые три года бизнес, но только из обрабатывающей промышленности, оплачивает 8%, разницу субсидирует государство. На четвертый год – 9%, на пятый год – 10%. Предприниматели из других отраслей с первого года оплачивают 9%.

Гарантирование кредита / финансового лизинга по направлению «поддержка малого и среднего предпринимательства» предоставляется по следующим правилам. Бизнес также обязан нарастить с таким же темпом и за тот же срок, как в случае с субсидированием ставки, уплачиваемые налоги, фонд оплаты труда (или среднегодовую численность рабочих мест), если кредит брался на инвестиционные цели. На кредиты, которые полностью были направлены на пополнение оборотных средств, требования по достижению критериев эффективности не распространяются. По направлению «поддержка малого, среднего и крупного предпринимательства» гарантирование кредита предполагает комиссию, которую уплачивает бизнес и размер которой устанавливает финансовый агент.

От обновленных правил субсидирования ставки и гарантирования кредита Министерство национальной экономики РК ожидает снижения нагрузки на бюджет, а господдержка будет больше распределена в пользу обрабатывающей промышленности; в разрезе инструментов ожидается переход от субсидирования к гарантированию кредита. Прогнозируется, что встречные обязательства увеличат эффективность мер господдержки (добавим, что ДКБ содержала требования по росту уплачиваемых налогов и количества рабочих мест, но без конкретных цифровых порогов). При этом приоритетом будет пользоваться технологичный, производительный и экспортно ориентированный малый и средний бизнес с потенциалом роста.

Изменения в системе финансовой поддержки МСБ произошли после президентских замечаний. В сентябрьском послании 2022 года Касым-Жомарт Токаев заявил, что при оказании финансовой поддержки государство будет отдавать приоритет конкурентоспособным малым и средним предприятиям, а базовыми критериями для такой помощи станут рост фонда оплаты труда и увеличение налоговых отчислений. В марте 2023 года глава государства поручил разработать единую комплексную программу поддержки малого и среднего бизнеса. В сентябре 2023-го, выступая с посланием народу, президент поручил кабмину объединить ДКБ и ЭПВ в комплексную программу поддержки малого и среднего предпринимательства, а также внести изменения в законодательство, которые будут стимулировать укрупнение субъектов малого предпринимательства.