Почему «Самрук-Казына» по-прежнему далек от модели инвестиционного холдинга

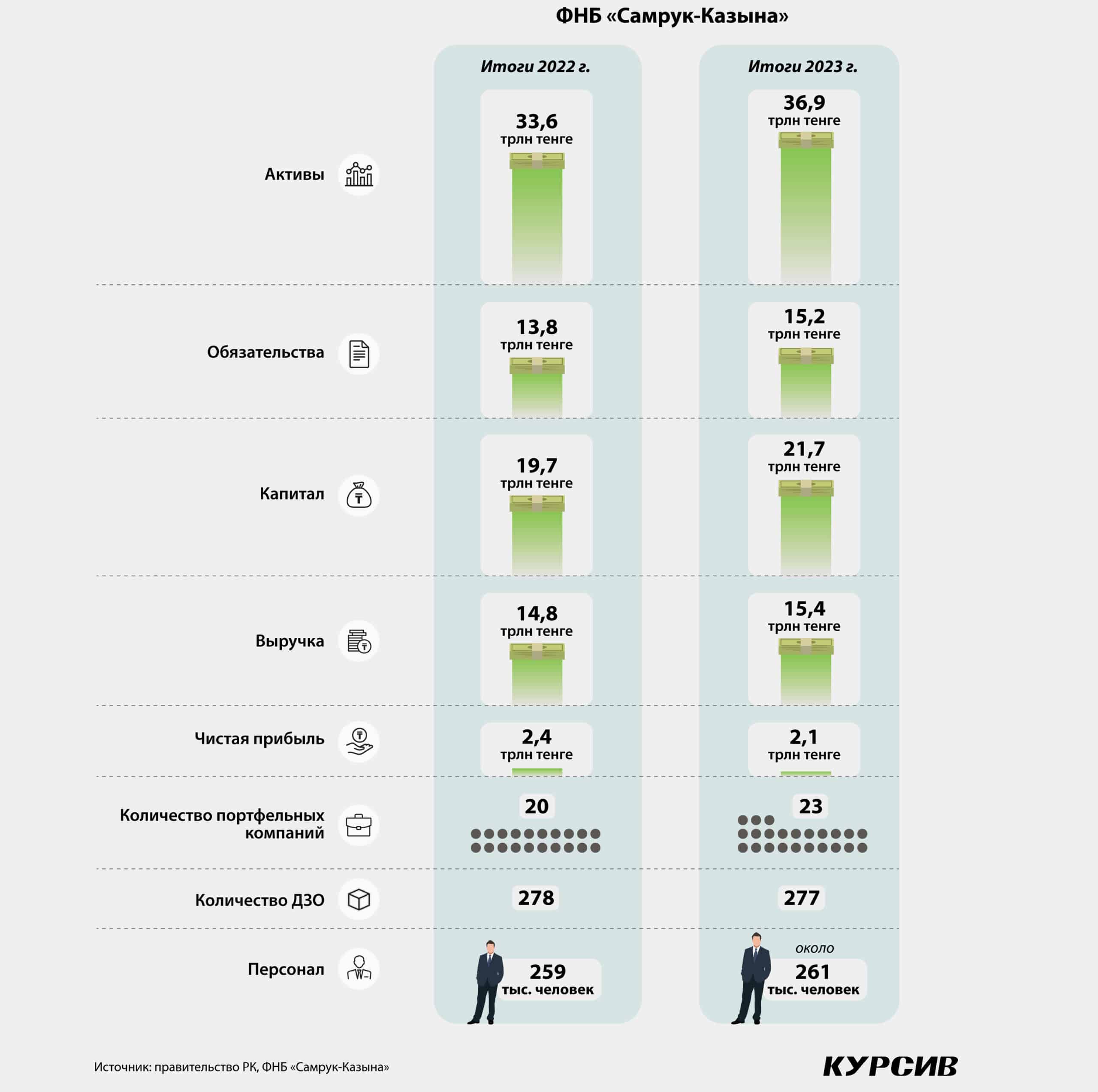

Получив по итогам 2023-го очередную рекордную выручку в 15,4 трлн тенге, Фонд национального благосостояния «Самрук-Казына» тем не менее все больше отдаляется от идеальной модели – инвестиционного холдинга. Причина – правительство пытается максимизировать отдачу от ФНБ и как от инструмента госполитики, и как от прибыльного актива.

Основываясь на опубликованной аудированной финансовой отчетности, Kursiv Research в третий раз подводит итоги развития ФНБ и десятки его крупнейших портфельных компаний. В этот раз – за 2023 год.

ФНБ

Минувший год главный холдинг страны продолжал наращивать активы: по итогам 2023 года их объем составил 36,9 трлн тенге, увеличившись за год на 10%. Причина такого роста – активные инвестиции в основные средства: ФНБ обеспечил уровень затрат на приобретение основных средств (capex) в 17% к выручке против 9% годом ранее (расчет по кассовому методу). В результате объем основных средств увеличился на 7% г/г – до 15,4 трлн тенге. Все долгосрочные активы «Самрук-Казыны» расширились на 6% (до 26,6 трлн), а текущие – на 18% за счет увеличения товарно-материальных запасов (+17% до 1,3 трлн) и дебиторской задолженности (+19% до 1 трлн).

В структуре активов обращает на себя внимание ребалансировка денежных средств и вкладов: кеш сократился на 7% (до 2,7 трлн), объем банковских депозитов – на 23%, причем тенговые вклады снизились на 27% (до 441 млрд), а долларовые выросли на 18% (до 817 млрд).

Рост активов «Самрук-Казыны» на 3,3 трлн в минувшем году был обеспечен тремя ключевыми компонентами: увеличением объема собственного капитала на 10% (+1,9 трлн), объема нераспределенной чистой прибыли и неконтролирующей доли участия, а также ростом обязательств на 10% (+1,4 трлн). В структуре обязательств ФНБ обращает на себя внимание снижение объема займов с фиксированной ставкой (–9%, до 5,0 трлн), среди которых преимущественно долгосрочные инструменты, и увеличением объема займов с плавающей ставкой (+19% до 1,4 трлн) – главным образом коротких. Краткосрочная часть обязательств полностью покрывается кешем лишь на 61% (годом ранее на 71%). Валютная структура займов с 2022 года не изменилась: 58% – долларовые, 34% – тенговые, по 4% – в швейцарских франках и евро.

В 2023 году ФНБ заработал 15,4 трлн тенге, что лишь на 4% превосходит выручку 2022-го. Ключевая причина – слабый рост реализации сырой нефти (+1% г/г), на который приходится 30% выручки, спад продаж нефтепродуктов (–18%) и аффинированного золота (–14%). Это падение компенсировал рост оборотов по другим направлениям – железнодорожным грузоперевозкам (+30%), продажам урана (+44%) и продукции переработки газа (+10%).

Рост выручки сопровождался сопоставимым увеличением себестоимости производства (+4%) в основном за счет увеличения расходов на ФОТ (+23%), а также износа и амортизации (+15%). Общие убытки от списания по ФНБ по итогам 2023 года составили 262 млрд тенге, что в пять раз превосходит значение 2022-го. Чистая прибыль холдинга (–10%, до 2,1 трлн) оказалась ниже из-за существенного сокращения поступлений от совместных и ассоциированных предприятий (–35%, до 0,9 трлн).

Взаимоотношения ФНБ с единственным акционером, правительством РК, – отдельная большая тема. Из отчета о движении денежных средств следует, что в 2023-м совокупные чистые распределения денег в пользу единственного акционера составили 1,3 трлн тенге после 306 млрд в 2022 году. Основная часть их – дивиденды на уровне 1,27 трлн, но зафиксированы и прочие распределения акционеру в размере 97 млрд (расходы на строительство перинатального центра и национального координационного центра экстренной медицины в Астане, а также медцентра в Жанаозене), и прочие операции с акционером на 21 млрд (спорткомплекс в Уральске). При этом правительство докапитализировало фонд на 49 млрд (деньги пошли на строительство инфраструктуры в Национальном индустриальном нефтехимическом парке в Атырау).

«КазМунайГаз»

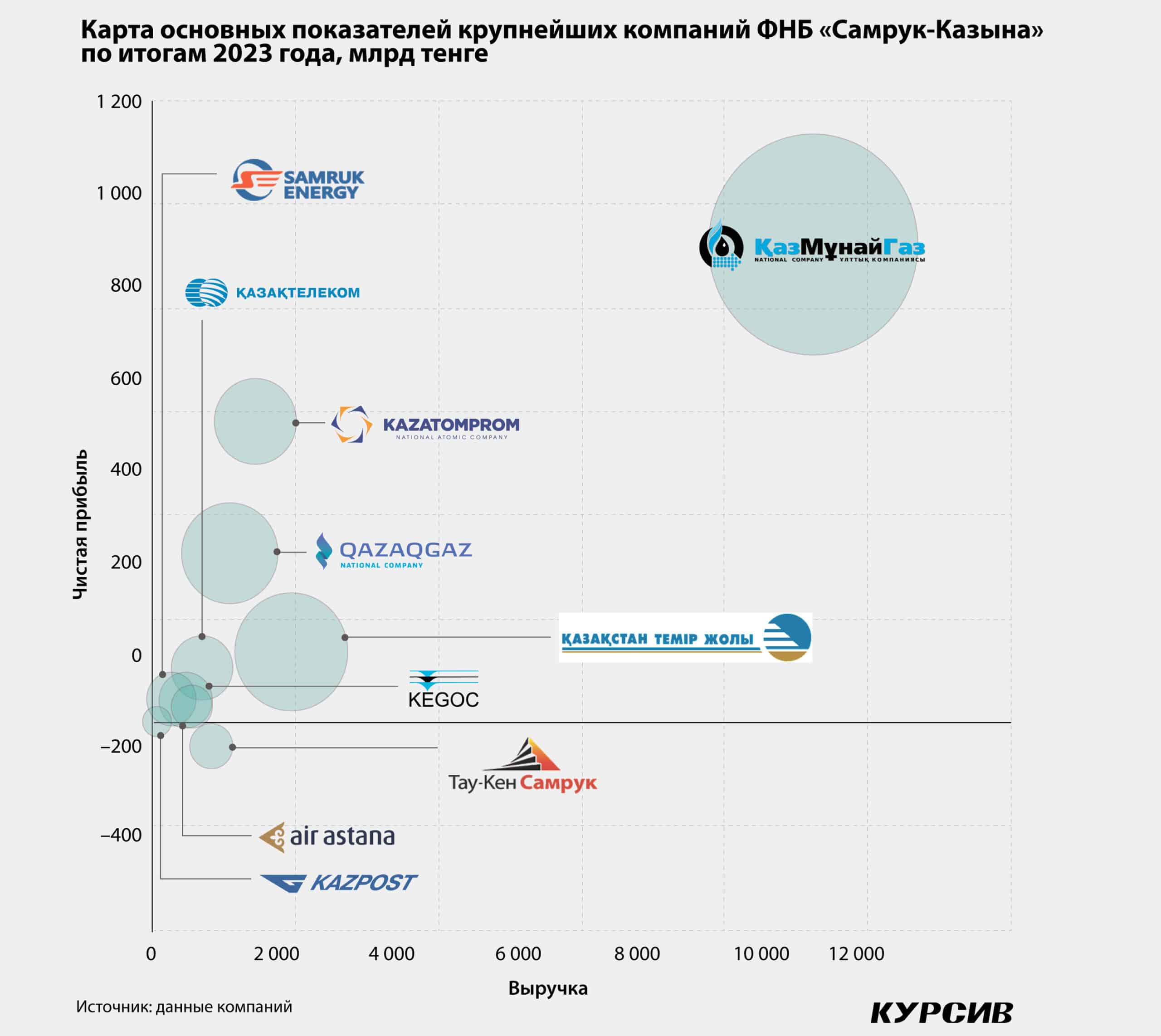

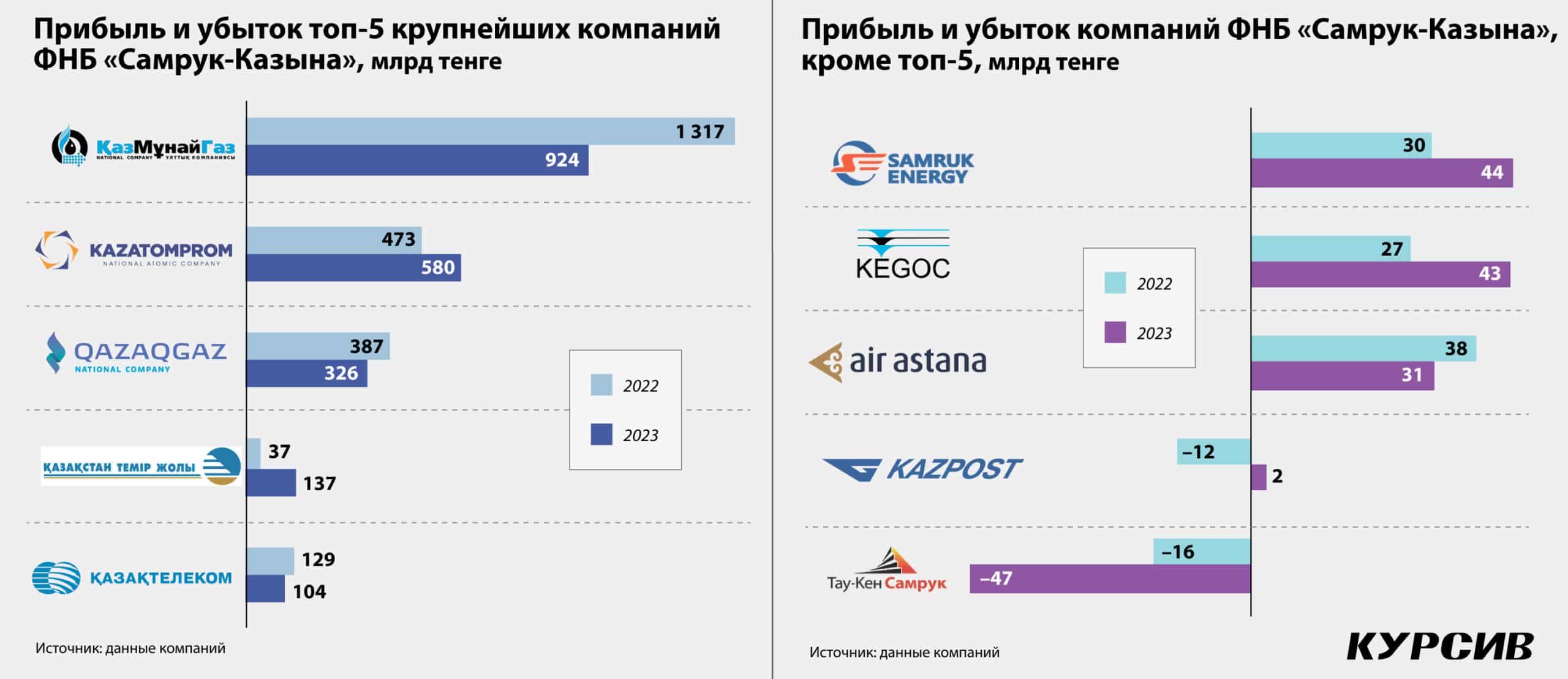

Нефтяная нацкомпания – главный актив ФНБ. Вес ее активов в структуре фонда по итогам 2023 года составил 46% (50% в 2022), ее выручка сопоставима с 60% выручки ФНБ (66% в 2022), а чистая прибыль – 43% прибыли фонда (годом ранее 55%).

В прошлом году скорректировались цены на нефть (среднегодовая цена Brent упала на 17% к 2022-му) и нефтепродукты в Европе, тем не менее КМГ была вынуждена поддерживать высокий уровень инвестиций в основной капитал. Активы КМГ за год выросли на 2% (до 16,9 трлн тенге) за счет увеличения текущих активов (+10%, до 3,4 трлн), в структуре которых росли складские запасы и кеш (+38%, до 1,1 трлн). Долгосрочные активы остались на уровне 2022-го: прирост основных средств на 3% (до 7,2 трлн) был компенсирован обесценением инвестиций в ассоциированные компании на 3% (до 4,8 трлн).

Ряд активов КМГ была вынуждена обесценить. В сегменте разведки и добычи общая сумма обесценения составила 131 млрд (за счет проектов «Актоты и Кайран», «Женис», «Южный Урихтау», «Исатай»). При этом нацкомпания активно инвестировала: отношение капзатрат по кассовому методу и выручки в 2023 году составило 8% (в 2022-м – 5%).

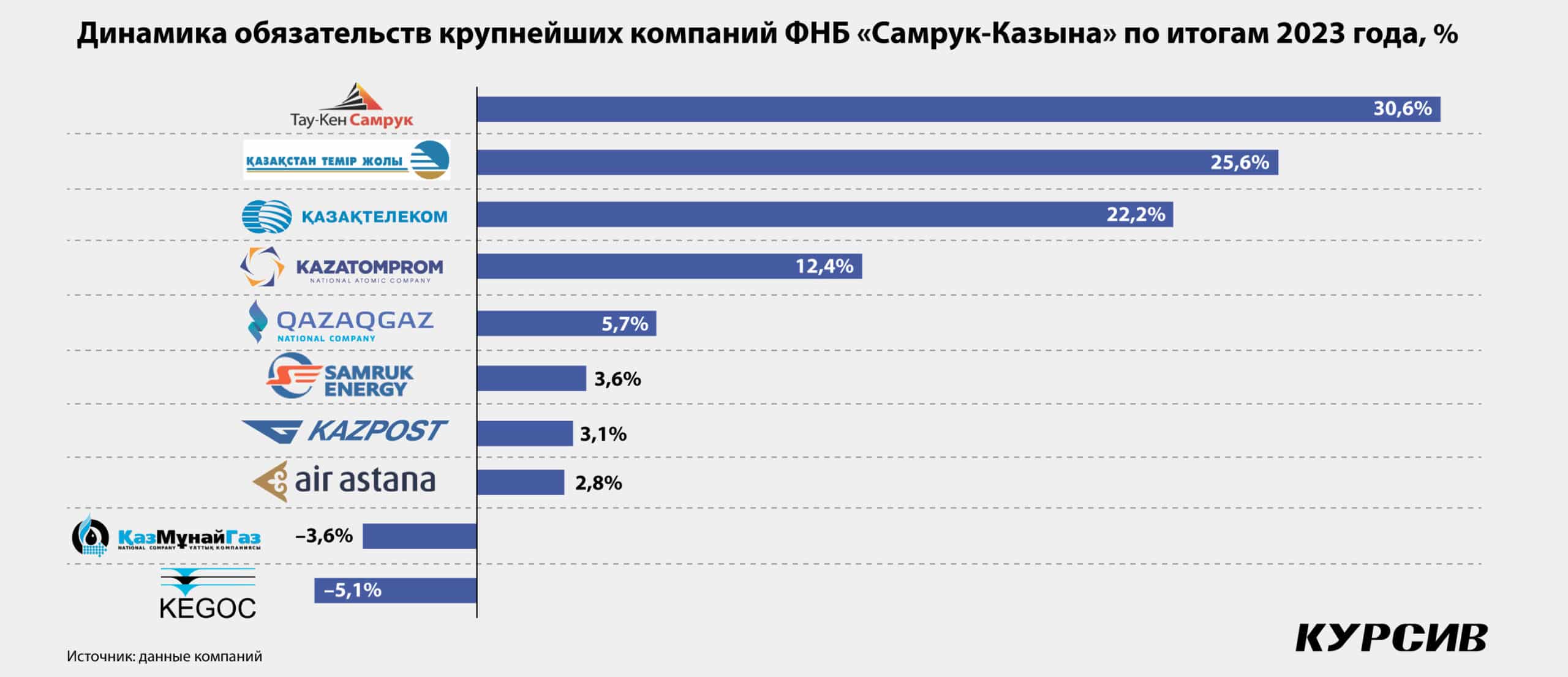

Рост активов оплачивался собственными средствами. Капитал нацкомпании увеличился на 5% (или на 527 млрд тенге) главным образом благодаря росту нераспределенной прибыли (+684 млрд). КМГ сократила объем своих обязательств на 4% (на 241 млрд, до 6,5 трлн) за счет уменьшения их основного компонента – долгосрочных займов – на 11% (на 419 млрд, до 3,4 трлн): нацкомпания выкупила ранее выпущенные долларовые бонды с погашением в 2025 году на $501 млн (228 млрд тенге). При этом долгосрочные обязательства поддержал выпуск тенговых облигаций 70 млрд под 0,5% (модернизация водовода Астрахань – Мангышлак), которые выкупил ФНБ.

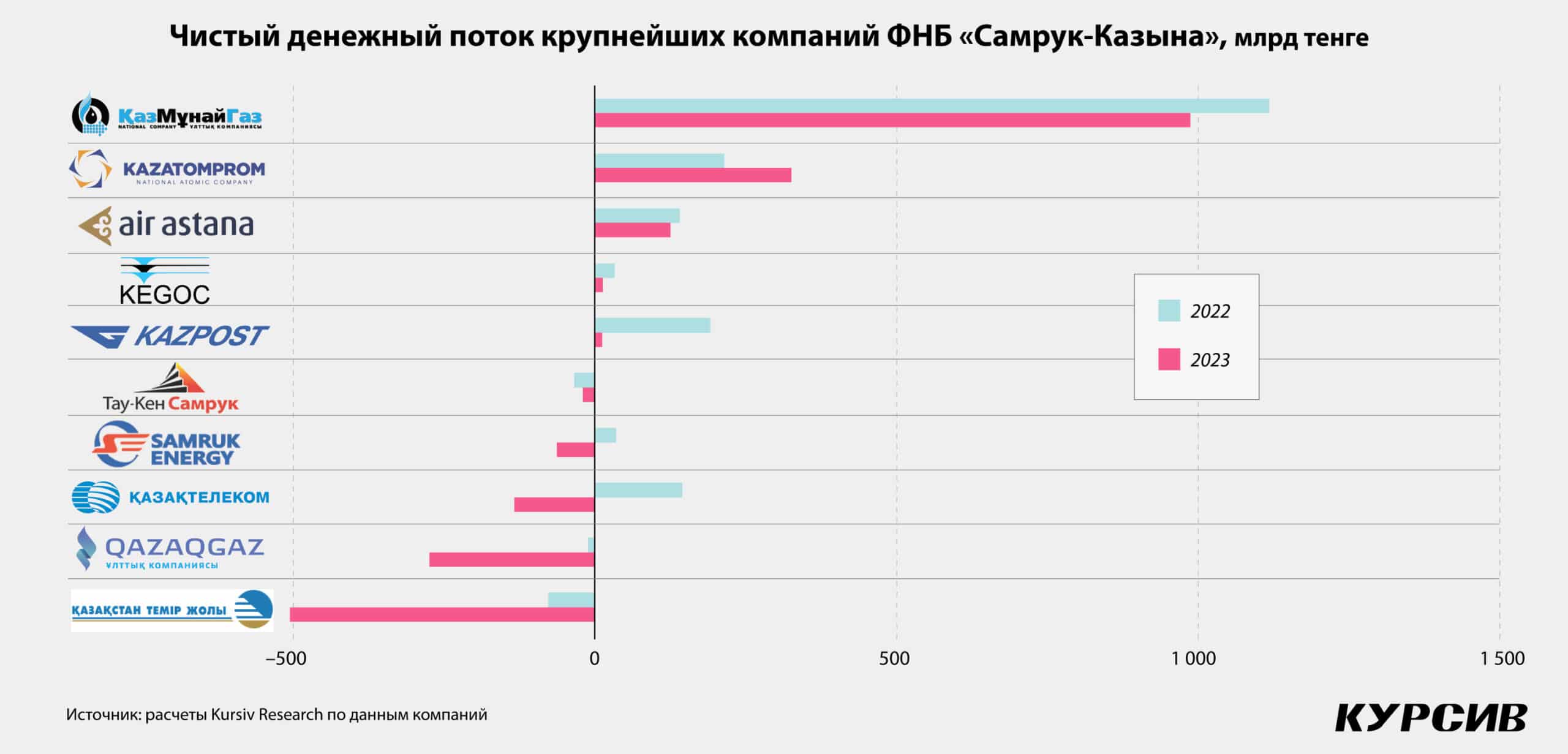

Выручка компании упала на 4% (до 8,3 трлн) за счет стабилизации реализации сырой нефти (+1% до 4,6 трлн) и спада продаж нефтепродуктов (–15%, до 2,8 трлн; преимущественно на внешних рынках), на которые приходится до трети всех продаж компании. Чистая прибыль КМГ сократилась на 29%, до 924 млрд тенге.

КТЖ

Железнодорожная нацкомпания в 2023 году прошла один из лучших отчетных периодов за последние годы. КТЖ нарастила активы на 24%, выручку – на 31%, чистую прибыль – в 3,7 раза. Компания №2 по размеру активов (4,9 трлн тенге, увеличились на 0,9 трлн по итогам 2023) в минувшем году бурно инвестировала: соотношение приобретенных основных средств к выручке составило 42% после 23% в 2022-м, что привело к увеличению основных средств на балансе компании за год на 17% (до 3,8 трлн). Основными направлениями инвестиций было строительство железнодорожных магистралей (участок Достык – Мойынты) и приобретение подвижного состава.

Финансировать такой объем затрат из собственных средств компания бы не смогла. Ее капитал увеличился лишь на 0,3 трлн. Еще 0,6 трлн (+26% за год) – рост обязательств, среди которых выделяются в первую очередь долгосрочные (+24%, до 2,4 трлн), в структуре которых появились крупные займы, привлеченные по плавающей ставке в евро (на 139 млрд) и швейцарском франке (256 млрд). Также в 2023 году КТЖ увеличила объем тенговых бондов на балансе на 26% (до 0,7 трлн) благодаря новым выпускам.

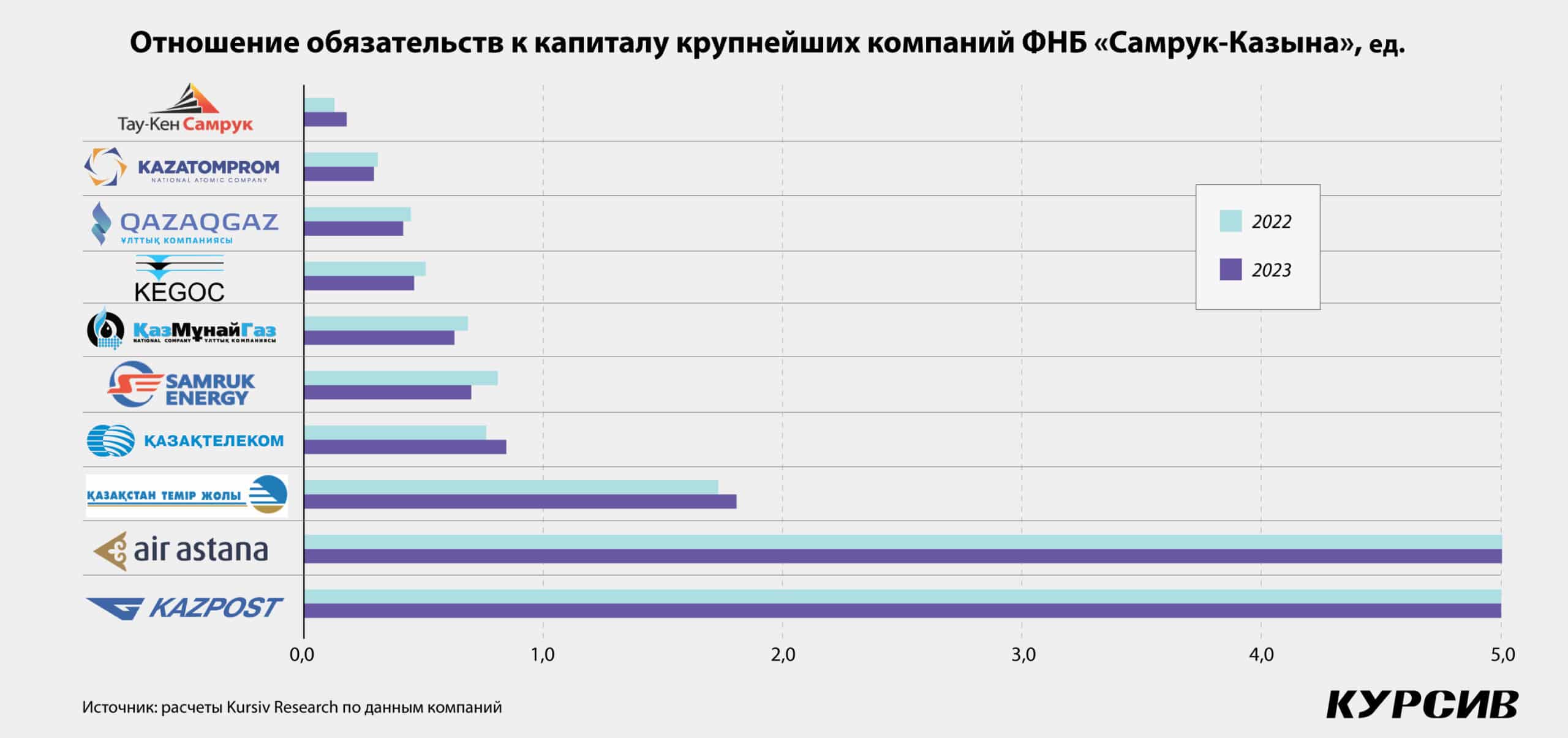

Несмотря на критику со стороны главы Высшей аудиторской палаты Алихана Смаилова, который назвал состояние компании преддефолтным, уровень долга КТЖ на конец 2023-го был достаточно стабильным: показатели долг/EBITDA и чистый долг/ EBITDA в 2022–2023 годах улучшились (с 4,98 до 4,29 и с 4,19 до 3,87 соответственно), соотношение долг/капитал незначительно выросло (с 1,15 до 1,20), долгосрочного долга к внеоборотным активам некритично сократилось (с 0,55 до 0,53). Стоит подчеркнуть, что займы КТЖ на 83% представлены долгосрочной частью и на 70% номинированы в тенге.

Рост выручки компании (до 1,9 трлн тенге) обеспечили главным образом транзитные грузоперевозки (+46%) и внутриреспубликанское грузовое сообщение (+22%). В целом на грузоперевозки традиционно приходится львиная доля выручки КТЖ (в 2023-м – 87%), в том числе на транзитные перевозки 34%, внутриреспубликанские – 23%, на экспорт – 14%, на импорт – 10%. Пассажирские перевозки – лишь 5% оборота нацкомпании. Себестоимость производства выросла на 25% за счет заметного увеличения затрат на персонал (+32%), на долю которого приходится 41% всей себестоимости. Итоговая чистая прибыль КТЖ сложилась на уровне 137 млрд, причем сегмент грузоперевозок показал прибыль в 147 млрд (в 5,7 раза выше значения 2022 года), а пассажироперевозок – убыток в 14 млрд.

От единственного акционера КТЖ получила взнос в основной капитал на 24 млрд, а также на балансе компании числятся займы по ставкам ниже рыночных на 178 млрд. Приобретение пассажирских вагонов на 162 млрд тенге – этот проект тоже профинансировал акционер, предоставив КТЖ заем по ставке 0,05%. ФНБ выкупил облигации КТЖ на 174 млрд.

QazaqGaz

Выделенная два года назад из КМГ нацкомпания QazaqGaz (QG) завершила свой второй год деятельности заметным ростом ключевых показателей. Активы компании увеличились на 12% (до 3,5 трлн) из-за активной инвестиционной политики: за год компания нарастила объем основных средств на 28% (до 1,4 трлн) и инвестиций в ассоциированные компании на 33% (до 1,2 трлн).

Оттоки на приобретение основных средств выросли втрое и составили 0,3 трлн, или 28% к выручке (в 2022-м – 11%). В отчетности QG указывает среди главных инвестпроектов текущего периода строительство ГПЗ на Кашагане стоимостью 439 млрд тенге. Из других инвестпроектов наиболее крупные – строительство новых ниток газопроводов (Бейнеу – Жанаозен), компрессорных станций и освоение месторождения Придорожное.

Выручка компании выросла на 14%, превысив 1 трлн тенге. Основные доходы (89%) QG получает от продажи газа внутренним и внешним клиентам, еще 9% вносят услуги по транспортировке газа. Реализация голубого топлива выросла на 17% (до 964 млрд), это компенсировало сокращение выручки от транспортировки (–13%). Заметно подросла себестоимость производства (+27%) за счет увеличения стоимости газа (+57%). В итоге в 2023-м компания оказалась операционно убыточной, в профит (326 млрд, –16% г/г) ее вывела прибыль совместных предприятий (таких как «Азиатский газопровод»).

В течение года у QG было достаточно средств, которые компания тратила на инвестиции в ноты НБ РК (общий объем приобретенных бумаг за год составил 234 млрд) и на поддержку «Самрук-Казыны»: в июне 2023-го газовики выкупили полугодовые купонные долларовые бонды ФНБ по ставке 3,5% на $140 млн, правда, срок действия облигаций был продлен еще на полгода.

«Казатомпром»

Национальная атомная корпорация – №4 по размеру активов в списке главных портфельных компаний ФНБ с 2,6 трлн на конец 2023 года (+17%). В отличие от других крупных портфельных компаний «Самрук-Казыны» текущие и долгосрочные активы «Казатомпрома» сопоставимы. В минувшем году рост обеспечило расширение текущих активов (+36%, до 1,3 трлн) за счет увеличения дебиторской задолженности (+59%, до 430 млрд), денежных средств (+25%, до 212 млрд) и НДС к возмещению (+135%, до 146 млрд).

Рост кеша и дебиторки объясняется высокой динамикой продаж, а с НДС к возмещению все немного сложнее. По-видимому, это те средства, которые правительство РК удержало из-за бюджетного кризиса. В отчетности «Казатомпром» указывает, что ожидает возврата в первом полугодии 2024 года: «НДС, подтвержденный налоговыми проверками, подлежит возврату из бюджета путем перечисления денег на расчетный счет или в виде зачета по другим налогам».

Долгосрочные активы «Казатомпрома» выросли всего на 3% (до 1,3 трлн) благодаря увеличению основных средств: прирост произошел благодаря достаточно высокому суммарному объему приобретения основных средств и активов по разработке месторождений – 106 млрд, или 8% к выручке. Нацкомпания получила 51% контроля над СП «Буденовское», а также 100% в ТОО «Taiqonyr Qyshqyl Zauyty» (производство серной кислоты).

Выручка «Казатомпрома» в 2023 году выросла на 43% за счет более высоких объемов продаж урана, что в свою очередь было связано с выросшими ценами на это энергетическое сырье: в минувшем году котировки оксида урана стартовали с $48/фунт, а закончили на отметке $91/фунт (+90%), однако средняя цена продаж «Казатомпрома», работающего по долгосрочным контрактам, выросла на 22%. При этом нацкомпания незначительно снизила объем производства (–2% г/г в физических объемах). Ключевое направление продаж – Китай, сюда уходит 36% объемов производства, за год объем поставок увеличился на 92%. Второй по важности рынок – РФ (15%), куда поставки выросли на 144%. Росли продажи компании и внутри страны (+66%). Себестоимость реализации выросла на 41%.

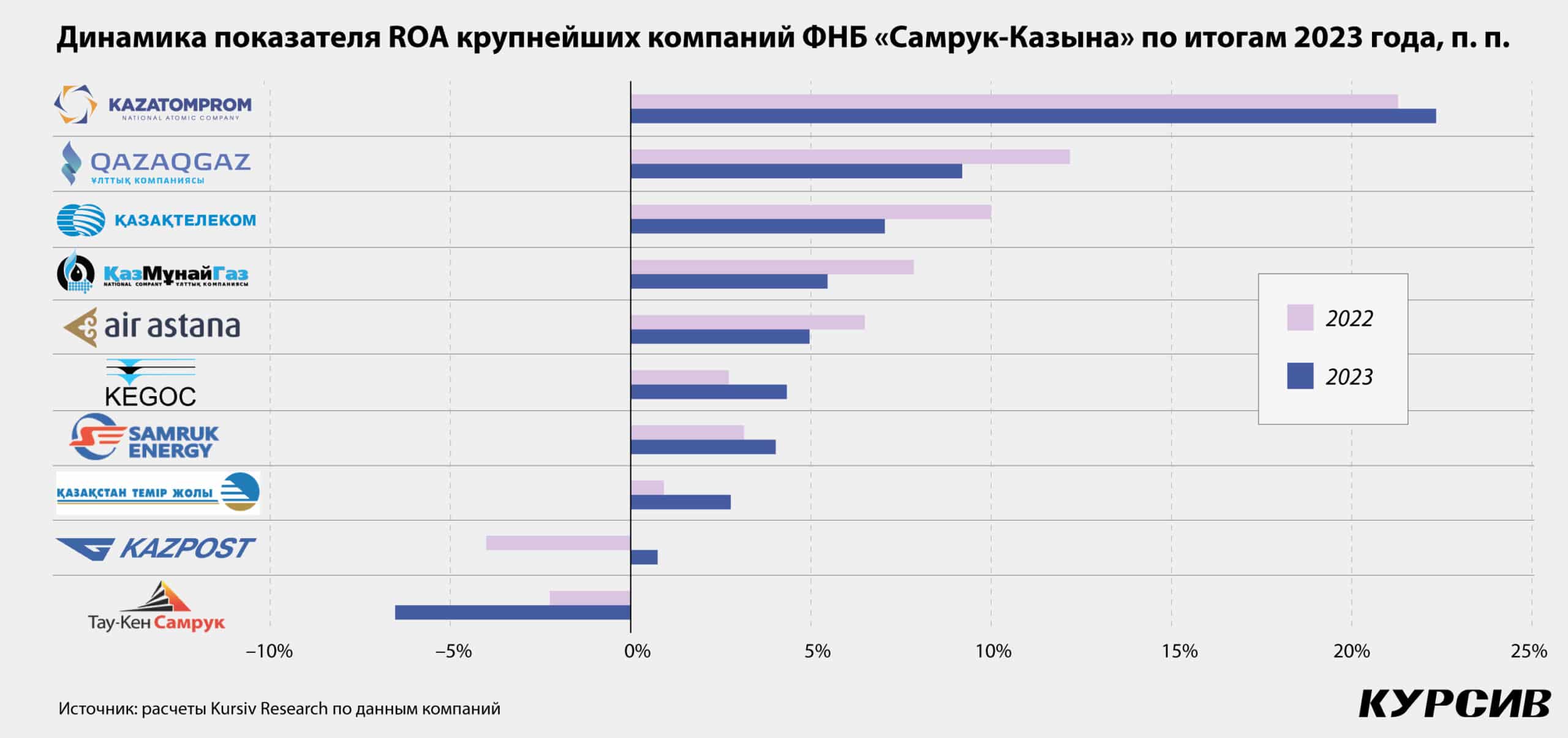

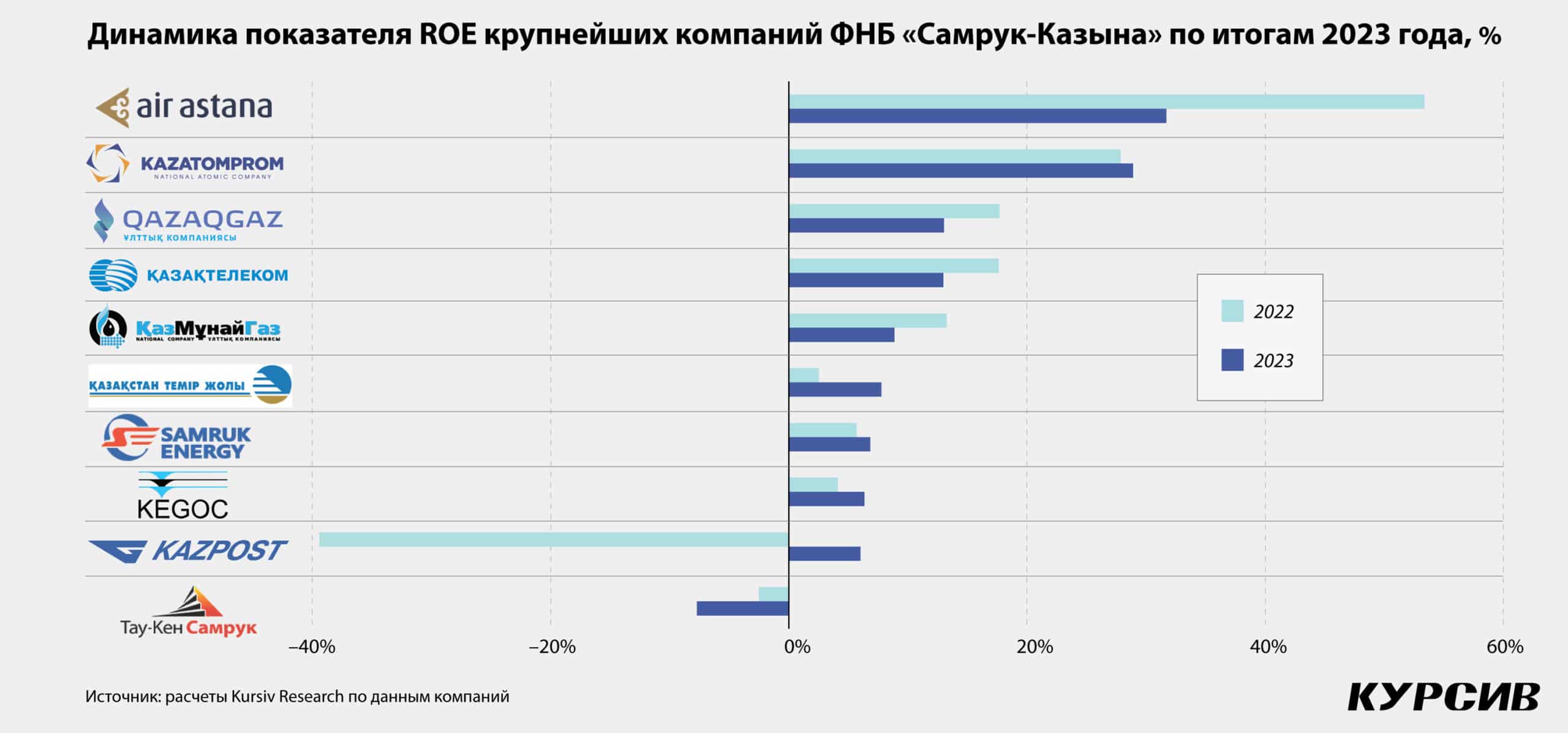

Итоговая чистая прибыль компании составила 580 млрд тенге (+23%), и это лучший результат по группе как по показателю рентабельности продаж (ROS=40%), так и по возврату на активы (ROA=22%). Это открывает возможности стабильно выплачивать высокие дивиденды акционерам: в 2022 году фактические выплаты составили 227 млрд (или 103% к прибыли 2021-го), в 2023-м – 201 млрд (42%), а по итогам 2023-го «Казатомпром» выплатил 315 млрд (54%).

«Казахтелеком»

Телекоммуникационная нацкомпания занимает пятое место в списке крупнейших компаний ФНБ по активам. В 2023-м «Казахтелеком» нарастил активы на 15%, до 1,5 трлн тенге. Телеком-оператор в прошлом году активно вкладывал в приобретение основных средств и нематериальных активов (лицензий на частоты 5G): совокупные оттоки денежных средств на эти две статьи баланса составили 374 млрд, или 54% в соотношении к выручке – так много компания не инвестировала никогда. В итоге долгосрочные активы за год выросли на 35% (до 1,3 трлн), при этом оборотные активы сократились на 37%: необходимость агрессивно инвестировать привела к более чем трехкратному сокращению кеша (с 242 до 71 млрд).

На часть свободного кеша компания приобрела американские казначейские бумаги, что втрое увеличило краткосрочные финансовые активы (до 46 млрд). Также нацкомпания приобретала дисконтные ноты НБ РК на 41 млрд тенге. Денежные средства компании сосредоточены на текущих счетах и банковских депозитах по ставкам от 0,5% до 12% и от 3% до 15,25% годовых соответственно.

«Казахтелеком» не только концентрировал активы, но и продавал: в марте 2023-го компания уступила 49% в QazCloud партнеру – ТОО «Данекер Сала» («дочка» «Логикома») за 4,5 млрд тенге. Уже в 2024-м «Казахтелеком» лишился ТОО «Мобайл Телеком-Сервис», собственника брендов Tele2/Altel, который перешел под контроль катарской Power International Holding за $1,1 млрд. В 2022-м (единственный год, по итогам которого в публичном доступе есть отчет МТ-С) выручка этого оператора была сопоставима с 16% выручки всей нацкомпании.

Расширение активов «Казахтелекома» в 2023 году финансировалось главным образом за счет увеличения обязательств (+22%). Размер текущих займов увеличился почти на треть (до 289 млрд тенге), подросла кредиторская задолженность (+2% до 107 млрд) и краткосрочные финансовые обязательства (+18% до 33 млрд). Теперь кеш целиком не покрывает даже короткие займы компании. Долгосрочные обязательства выросли на 17% (до 391 млрд), однако не за счет длинных займов (–5% до 211 млрд), а благодаря обязательствам по долгосрочной аренде, увеличившимся в 2,9 раза (до 80 млрд). Общие оттоки денег на исполнение обязательств по аренде в 2023-м составили 19 млрд.

В минувшем году «Казахтелеком» заработал 688 млрд тенге, что на 9% больше, чем в 2022 году. Доходы по сегменту связи фиксированного доступа выросли на 6% (до 245 млрд), по мобильной связи – на 9% (до 423 млрд). При этом рентабельность мобильного сегмента вдвое выше и в разные годы достигала 25–30%.

«Самрук-Энерго»

Первое изменение в ренкинге крупнейших портфельных компаний ФНБ по размеру активов – «Самрук-Энерго» (СЭ) сменила KEGOC на шестом месте. СЭ в 2023-м нарастила активы на 13% и пробила уровень в 1 трлн тенге (активы СЭ по балансу составили 1088 млрд против 1002 млрд у KEGOC). Компания заметно прибавила в приобретении основных средств (+192%), соотношение capex по кассовому методу к выручке в 2023-м оказалось на уровне 34%, тогда как годом ранее составляло лишь 14%. Все основные средства компании весят 758 млрд (+5%).

«Самрук-Энерго» переводит на газ алматинские ТЭЦ-2 (фактически строит новую станцию; проект стоимостью в 330 млрд завершится в 2026-м) и ТЭЦ-3 (273 млрд с завершением в 2026 году). Общий объем предоплат по всем долгосрочным активам по состоянию на конец 2023-го составил 99 млрд тенге. Оборотные активы «Самрук-Энерго» выросли на 33% (до 146 млрд) из-за увеличения дебиторской задолженности (+60%, до 64 млрд) и кеша (+20%, до 42 млрд), значительную часть которого компания направляет на обратное РЕПО.

Свою деятельность СЭ финансирует за счет собственных средств и вливаний от единственного акционера – ФНБ, за которым стоит правительство РК. Акционерный капитал компании за счет допэмиссии в 2023 году вырос на 65 млрд: «Самрук-Энерго» докапитализировали для проекта модернизации алматинских ТЭЦ-2 и ТЭЦ-3, при этом в ответ компания выплачивает стандартную и никак не привязанную к размеру чистой прибыли сумму дивидендов – 2 млрд тенге. ФНБ поддерживает компанию и через займы: на балансе СЭ числится 79 млрд совокупного долга перед материнской структурой.

Обязательства энергогенерирующей нацкомпании выросли на 3% (до 448 млрд), при этом краткосрочный компонент сокращался (–27%, до 141 млрд), а долгосрочный расширялся (+28%, до 307 млрд). Компания активно привлекала длинные банковские займы (+215%, до 107 млрд). Почти 100% заемных средств «Самрук-Энерго» номинированы в тенге, показатель долг/капитал у нацкомпании находится в комфортной зоне (0,42 в 2023-м, 0,50 – в 2022-м).

В прошлом году СЭ заработала 445 млрд тенге (+17%), основная часть ее бизнеса – производство электроэнергии – принесла 78% объема реализации и за год увеличилась на 14%. После пересмотра тарифов на теплоэнергию начал прибавлять и этот сегмент (+15%). Себестоимость реализации росла медленнее – на 14% (до 330 млрд) за счет роста цены на топливо (+34%, до 91 млрд) и оплаты труда (+17%, до 54 млрд). Чистая прибыль компании составила 44 млрд (+47%).

KEGOC

Рост активов системного оператора единой электроэнергетической системы РК в минувшем году был медленным – всего 2%. При достаточно высокой инвестиционной активности (соотношение capex/выручка у KEGOC стабильно превышает 20%) основные средства компании в прошлом году увеличились лишь на 1% (до 870 млрд) на фоне роста объема незавершенного строительства (112 млрд; около 16% к действующим технологическим активам компании). Главные инвестпроекты, завершенные в 2023-м, KEGOC реализовал на западе страны: первый этап реконструкции ВЛ 220-500 кВ на Актюбинских МЭС, Сарбайских МЭС и Западных МЭС (стоимость – 48 млрд), а также усиление электрической сети Западной зоны ЕЭС Казахстана (50 млрд).

В портфеле KEGOC еще несколько капиталоемких проектов, в том числе усиление Южной зоны ЕЭС (этап 1) на 154 млрд и объединение Западной зоны с ЕЭС РК на 202 млрд. Эти проекты потребуют заемного финансирования, потенциал для привлечения которого у нацкомпании есть: показатель долг/капитал составляет всего 24%, компания генерирует позитивный FCF.

Текущие активы компании выросли на 6% (до 120 млрд) за счет кеша (+64%, до 46 млрд) и дебиторской задолженности (+62%, до 34 млрд). В течение 2023-го компания активно инвестировала средства в ноты НБ РК (на конец года на балансе было нот на 23 млрд, +21%).

Основной источник финансирования компании в прошлом году – собственные средства. Обязательства KEGOC за год сократились на 5% из-за сворачивания краткосрочных обязательств (–34%, до 39 млрд), поскольку в прошлом году, в отличие от 2022-го, компания не выплачивала дивиденды. Долгосрочные обязательства выросли на 1% (до 278 млрд) за счет облигационных займов, чей вес на балансе возрос на 13% (до 150 млрд).

В 2023 году компания заработала 252 млрд, что на 16% больше, чем в 2022-м. В течение года тариф на ключевую услугу компании – передачу электроэнергии – был повышен на 15%, в октябре 2024-го его повысят еще на 3%, а спустя год – еще на 2%. Хотя KEGOC работает с партнерами из РФ, Узбекистана и Кыргызстана, 90% его выручки генерируют казахстанские клиенты. В разрезе услуг до 70% занимают передача электроэнергии и услуги по использованию НЭС, еще 13% дают услуги по технической диспетчеризации, оставшиеся 15% – организация балансирования и продажа балансирующей электроэнергии.

Благодаря слабому росту себестоимости производства (+9%, до 181 млрд) компания смогла нарастить операционную (+55%) и чистую прибыль (+59%, до 43 млрд). KEGOC выплачивает дивиденды дважды в год и в общей сложности пустил на выплату акционерам в 2023-м 50 млрд тенге.

«Тау-Кен Самрук»

Стабильно занимающая восьмую строчку топ-10 компаний «Самрук-Казыны» нацкомпания «Тау-Кен Самрук» (ТКС) – холдинг с непростой судьбой. С момента создания в 2009 году компания долгое время была планово убыточной, развивающей низкорентабельные горнорудные проекты. Затем, когда ей передали долю государства в «Казцинке» (29,82%), ТКС стала периодически показывать прибыль, которую пускала на проекты развития и по большей части передавала ФНБ. Но в минувшем году даже «золотая доля» принесла убытки.

В 2023-м активы ТКС сократились на 4% (до 723 млрд тенге) из-за переоценки доли в «Казцинке», которая стала легче на 12% (до 433 млрд). Основные средства под контролем компании выросли (+16%, до 101 млрд), но все еще достаточно малы, чтобы компенсировать столь заметные потери. В структуре основных средств 77 млрд приходится на проект Шалкия, из них 33 млрд – авансы на горно-капитальные и строительно-монтажные работы, а также работы по поставке оборудования. В сентябре 2023-го горнорудная нацкомпания получила от ФНБ «Казгеологию» – квазигоскомпанию, проводящую геологоразведку твердых полезных ископаемых: это прибавило ТКС 8 млрд активов, которые сгенерировали в 2023-м убыток в 0,7 млрд тенге.

ТКС ссужает деньги материнской компании: в 2023-м она привлекала короткий заем на 18 млрд тенге, средства провели как материальную помощь. В декабре ФНБ опять привлек материальную помощь в тех же размерах сроком на 12 месяцев, ТКС отразила корректировку в капитале почти на 3 млрд. Нацкомпания поддерживает кешем «Казпочту», размещая там вклад: к концу минувшего года ТКС сберегал в сестринской компании 7 млрд тенге (годом ранее 13 млрд).

Обязательства у «Тау-Кен Самрука» – традиционно скромные (111 млрд), в 2023-м выросли на 31%, причем как за счет краткосрочного, так и долгосрочного компонентов. Прирост текущих обязательств (+44%, до 52 млрд) обеспечило двукратное увеличение кредиторской задолженности (до 19 млрд) и появление долга за приобретение дочерней организации (5 млрд). Долгосрочные обязательства выросли на 20% (до 59 млрд) благодаря увеличению объема долгосрочных займов в полтора раза, до 46 млрд. ТКС в течение минувшего года получил очередной транш у Европейского банка реконструкции и развития ($35 млн, или 17 млрд тенге) из ранее согласованной кредитной линии в $175 млн по ставке SOFR+2,5%.

Выручка ТКС в 2023-м сократилась на 14%, до 816 млрд, почти вся она генерируется аффинажным заводом Tau-Ken Altyn, выпускающим золотые и серебряные слитки. Слабость бизнес-модели ТКС в том, что себестоимость производства компании практически равна выручке. Компания в лучшем случае работает в ноль. В 2023-м горнорудная нацкомпания получила операционный убыток в 1 млрд, на который наложился убыток по доле в «Казцинке» в 51 млрд. Итоговый чистый убыток составил 47 млрд, увеличившись в 2,8 раза к результату 2022-го.

«Эйр Астана»

На девятой строчке в топ-10 среди крупнейших портфельных компаний по итогам 2023 года разместилась «Эйр Астана» (ЭА). Авиаперевозчик сохранил свои позиции, увеличив размер активов на 7%, до 619 млрд, предельно сократив разрыв с «Тау-Кен Самруком», идущим выше.

В минувшем году увеличивались как оборотные активы ЭА, так и внеоборотные. Текущие активы выросли на 11% (до 189 млрд) за счет роста их основного компонента – денежных средств (+7%, до 125 млрд), львиную долю которых составляет ликвидность в долларах на текущих счетах и депозитах на срок менее трех месяцев. Росли и складские запасы компании (+35%, до 31 млрд). В основном ТМЗ авиакомпании представлены запасными частями, однако в минувшем году главным компонентом роста объемов по этой статье баланса было топливо (с 3 до 7 млрд).

Долгосрочные активы выросли на 5% (до 430 млрд) за счет увеличения как основных средств (+3%, до 388 млрд), так и отложенных налоговых активов (+89%, до 17 млрд). В последние годы «Эйр Астана» активно обновляла и расширяла флот: в 2021–2023 годах компания договорилась о поставке в лизинг 27 судов в период до 2026 года, из которых получила 14.

Уровень обязательств «Эйр Астаны» за год вырос на 3% (до 522 млрд) благодаря росту текущих обязательств (+12%, до 207 млрд). Краткосрочные обязательства компании увеличиваются на фоне роста объема резерва на техобслуживание воздушных судов (+45%, до 48 млрд) и обязательств по аренде (+10%, до 80 млрд). В структуре долгосрочных обязательств (–2%, до 315 млрд) превалируют обязательства по аренде (лизинг), которые за год сократились с 266 до 247 млрд (–7%). Как по текущим, так и по долгосрочным займам наблюдается спад. Большую часть прироста активов ЭА обеспечивает собственный капитал, который в 2023-м заметно увеличился (+39%, до 97 млрд) благодаря накопленной нераспределенной прибыли.

В 2023-м «Эйр Астана» заработала 535 млрд тенге (+12%) благодаря увеличению объема услуг по пассажирским авиаперевозкам на 10%. Однако и операционные расходы компании возросли (+16%, до 474 млрд) за счет динамичного роста затрат по всем основным компонентам: на топливо потратили на 19% больше, на персонал – на 28%, на аэропортовское обслуживание – на 23%, на обслуживание пассажиров – на 24%. Итоговая чистая прибыль сложилась на уровне 31 млрд (–18%).

Компания работает с двумя брендами – непосредственно «Эйр Астана» и лоукостером FlyArystan. Лоукостер генерирует лишь около четверти выручки, при этом операционная рентабельность обеих структур различается незначительно: 12% у «Эйр Астаны» против 9% FlyArystan (2023).

В феврале 2024 года «Эйр Астана» завершила IPO, по итогам которого два главных акционера компании – ФНБ и BAE Systems – сократили доли до 41% и 16,95% соответственно, а компания привлекла еще 54 млрд тенге.

«Самрук-Казына Констракшн»

Десятой по размеру активов из портфельных компаний ФНБ стала структура, созданная после кризиса-2008 для поддержки строительной отрасли – «Самрук-Казына Констракшн». Активы компании – 616 млрд тенге – за год выросли почти шестикратно.

В минувшем году СКК получила 496 млрд тенге казенных средств по агентскому соглашению – проекту «Комфортная школа», призванному покончить с трехсменным обучением в РК благодаря строительству 208 средних школ. СКК в том же году пустила 190 млрд на стройку. В годовом отчете компании отражено, что до 1 сентября 2024 года должно быть запущено строительство 98, а к 15 декабря – 110 школ.

С учетом изменения денежного потока от инвестиционной и финансовой деятельности на конец 2023-го на счету компании осталось 312 млрд тенге, 306 млрд из которых находились на контрольном счете наличности «в территориальном органе казначейства Минфина РК». Такое управление госфинансами в период бюджетного кризиса как минимум вызывает недоумение.

Поскольку значительная часть баланса используется СКК как агентом, Kursiv Research включил ее в ренкинг портфельных компаний, но не использовал данные для расчета ранжирования по финансовым показателям и их коэффициентам.

Доход СКК в 19 млрд тенге, который был получен в 2023 году, оказался чуть ниже уровня 2022-го (20 млрд). В его структуре те же основные составляющие: процентный доход от финансирования строительных компаний, доходы от финансовой аренды, а также доход от продажи коммерческой недвижимости или земельных участков, к которым в минувшем году прибавился доход от услуги по технадзору и управлению проектом «Комфортная школа».

«Казпочта»

По итогам 2022 года «Казпочта» попала в топ-10 портфельных компаний ФНБ по размеру активов, но уже год спустя оказалась лишь на 11-м месте из-за активных инвестиций правительства в «Самрук-Казына Констракшн». Тем не менее активы почтового оператора в 2023-м показали заметный рост, увеличившись до 328 млрд (+5%). Главный источник роста – усиление второго компонента деятельности компании: приема вкладов. Лишь 11% активов по состоянию на конец 2023-го составляют основные средства, 76% – кеш, представленный главным образом тенговой ликвидностью. Вес денежных средств на балансе компании за год вырос на 9%, до 248 млрд тенге, причем 163 млрд представлено текущими счетами клиентов.

Также компания приобретала инвестиционные ценные бумаги, объем которых на балансе текущих активов к концу года вырос до 12 млрд (+71%), а на долгосрочных активах не изменился (10 млрд тенге). Из годового финансового отчета следует, что в 2023-м компания приобрела дисконтные и купонные облигации МФ РК, купонные облигации КМГ на сумму в 21 млрд (в конце 2022 портфель состоял из нот НБ РК на 19 млрд тенге).

Прирост активов обеспечен расширением обязательств (+3%) за счет текущих обязательств (+6%, до 285 млрд), которые представлены в основном «прочими счетами и депозитами клиентов» (230 млрд, +1%). Основной объем средств принадлежит КТЖ, которая держала на конец минувшего года на текущем счете в «Казпочте» 112 млрд, были на счетах в почтовом операторе и денежные средства ТКС – 7 млрд.

Зарабатывает «Казпочта» на обратном репо с ценными бумагами казахстанских эмитентов, большая часть которых представлена государственными и квазигосударственными структурами. Оттоки по инвестиционной деятельности на покупку ценных бумаг в минувшем году составили 123 млрд, поступления – 127 млрд. Общее превышение финансовых доходов «Казпочты» над ее финрасходами составляет 20 млрд тенге.

Основная деятельность компании дает более скромный выхлоп: выручка компании в 2023-м выросла на 10% (до 56 млрд), но почтовые услуги обеспечили лишь 60% прироста, остальные 40% – финансовые услуги. Но и себестоимость производства увеличилась на 14% (до 68 млрд), что привело к росту валового убытка на 35% (до 12 млрд). Благодаря прибыли от финансовой деятельности «Казпочта» смогла выйти на чистую прибыль в 2 млрд после убытка в 12 млрд годом ранее.