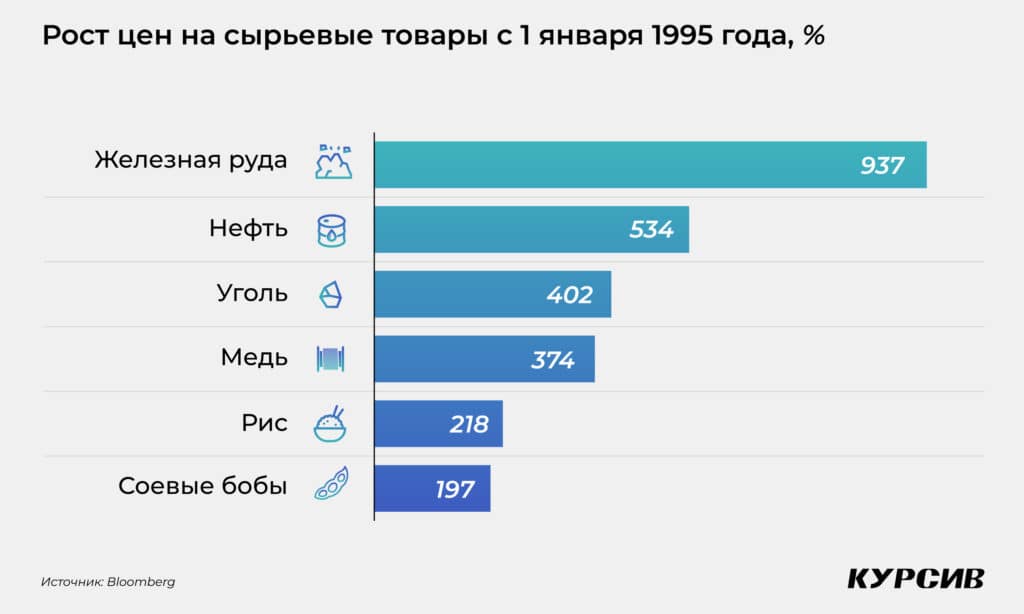

Главным бенефициаром экономического подъема Китая стала железная руда: со второй половины 1990-х годов цены на нее выросли сильнее, чем на другие основные сырьевые товары. Теперь же черная металлургия, причем не только китайская, но и глобальная, становится одной из главных жертв окончания этого экономического бума: столько железной руды и стали больше не нужно.

Бум завершился

Для масштабного строительства предприятий, городов и инфраструктуры в Китае требовались металл и энергоресурсы в гигантских объемах. «С конца 1990-х годов до начала этого года цены на железную руду подскочили почти в 10 раз, объем торгов ею вырос втрое, австралийские сырьевые магнаты стали миллиардерами, горнодобывающие компании превратились, пусть ненадолго, в любимцев Уолл-стрит. Разгорелись мощные судебные баталии за контроль над последними неразработанными месторождениями», – перечисляет колумнист Bloomberg по рынкам энергоресурсов и сырья Хавьер Блас.

Китай превратился в крупнейшего потребителя и производителя стали. В 2023 году на него пришлось почти 54% всей выплавленной в мире стали – 1,02 млрд тонн из 1,9 млрд, по данным Всемирной ассоциации производителей стали. Конкурентам до него очень далеко: на втором месте идет Индия с 7,4%, на третьем – Япония, на четвертом – США, на пятом – Россия с 4%.

Но в силу вступил принцип «я тебя породил, я тебя и убью». Многочисленные аэропорты, мосты, железнодорожные пути, заводы, торговые центры и многоэтажки возведены, сотни миллионов сельских жителей уже обосновались в городах, экономика тормозит, на рынке недвижимости три года свирепствует кризис, а спасать все это госкредитами, как раньше, больше нет возможности.

«Крупнейший в XXI веке бум на рынках сырьевых товаров завершился», – констатирует Блас.

«Суровая зима»

С начала этого года цена железной руды с поставкой в Китай упала более чем на 35%, а с пика в 2021 году – в 2,5 раза. Министр финансов Австралии Джим Чалмерс заявил в середине августа, что из-за проблем в китайской экономике цены падают быстрее, чем предполагает правительственный прогноз, и если они опустятся до заложенного в бюджете уровня не к марту, как изначально предполагалось, а к сентябрю, это пробьет в нем дыру в 3 млрд австралийских долларов ($2 млрд).

Железная руда – крупнейшая статья экспорта Австралии. В прошлом финансовом году, который завершился в июне, страна продала ее на 138 млрд австралийских долларов ($92, 6 млрд), из них 85% – в Китай. «Китайский риск имеет к нам самое непосредственное отношение», – сказала в парламенте председатель Резервного банка Австралии Мишель Буллок.

Ху Ванмин, возглавляющий крупнейшую сталелитейную компанию мира China Baowu Steel Group (производит 7% стали в мире), дал очень тревожную и образную оценку сложившейся ситуации. Она напоминает «суровую зиму», которая будет «дольше, холоднее, чем мы ожидали, а пережить ее будет сложнее», сказал он на полугодовом собрании коллектива компании (цитата по Bloomberg).

Ситуация хуже, чем во время отраслевых кризисов в 2008 и 2015 годах, предупредил он. Тогда в результате перепроизводства на грани банкротства оказались многие китайские компании, но правительство спасло их, запустив масштабные стимулирующие программы и инициировав новые раунды развития инфраструктуры. В этот раз поддержки ждать не приходится: во время предыдущих стимулирующих программ были накоплены огромные долги, и правительство даже не идет на финансовую поддержку рынка недвижимости, который, с учетом связанных отраслей, обеспечивал создание около четверти ВВП.

Избытки китайской стали, не находящей спроса внутри страны, заполоняют зарубежные рынки. Ее экспорт в январе-июле составил 61,2 млн тонн. Он почти достиг уровня кризисных 2015-2016 годов и сравним с объемом производства во всей Северной Америке. «Тревожные сигналы из Китая свидетельствует, что наши страхи материализуются, – заявил Мартин Тойрингер, управляющий директор Немецкой ассоциации стали. – Перепроизводство подрывает рентабельность и устойчивость нашей [сталелитейной] промышленности».

Замедление в Китае происходит на фоне начала разработок нескольких новых крупных месторождений с низкой себестоимостью, таких как Simandou в Гвинее, где действует Rio Tinto, и Onslow в Австралии, где работает Mineral Resources. Ожидается, что к 2028 году только эти два месторождения пополнят рынок морских перевозок железной руды на 150 млн тонн, или 10% его нынешнего объема, отмечает Блас. В результате сформировавшийся на рынке руды избыток предложения сохранится до 2028 года, прогнозирует австралийский Macquarie Bank. Нынешний год станет «одним из худших для железной руды по соотношению спроса и предложения, годовой избыток составит 48 млн тонн», считают аналитики банка. Это 2,5% от прошлогоднего мирового производства. А за 2026-2028 годы совокупный избыток достигнет 200 млн тонн, ожидает Macquarie.

В конце 2015 года, когда наблюдался схожий избыток предложения, цена руды опустилась почти до $41 за тонну, упав на 78% с достигнутого четырьмя годами ранее пика. На мировом рынке сильно пострадали производители с высокими издержками, многие компании сократили выпуск, чтобы сбалансировать спрос и предложение.

Сейчас складывается похожая ситуация. Цена достигла нового пика на уровне около $216 за тонну в 2021 году. При повторении аналогичного по масштабам падения она может опуститься примерно до $47,5. Это почти вдвое ниже текущих отметок.

Структурный спад

С начала нынешнего года цены на жилье на вторичном рынке Китая упали на 8,2%, инвестиции в недвижимость – на 10% по сравнению с аналогичным периодом 2023 года, а число начатых проектов по строительству жилья за 12 месяцев по июль составило 60% от пикового показателя 2021 года, отмечает Nikkei Asia. «Вопрос в том, циклический это спад или структурный, – сказал агентству Мэтью Дербан, бывший старший экономист Австралийской торговой комиссии. – Я подозреваю, что структурный».

Китаю грозит длительная стагнация с низкими темпами роста и даже дефляцией. «Старая китайская модель роста сломана», – писал в статье «Ловушка среднего дохода: Китай перед лицом структурного кризиса» Нуриэль Рубини, почетный профессор экономики в Школе бизнеса Стерна при Нью-Йоркском университете. Ловушка среднего дохода – ситуация, когда после быстрого догоняющего развития, обеспеченного рыночными реформами, дешевой рабочей силой, созданием и развитием экспортоориентированных производств, эффект от количественных изменений иссякает.

Из-за падения цен на руду «большая четверка» крупнейших горнодобывающих компаний мира – австралийско-британские BHP и Rio Tinto, бразильская Vale и австралийская Fortescue – лишилась с начала года более трети совокупной рыночной капитализации, или $100 млрд, посчитала Financial Times. Но эти компании в силу своего размера способны не допустить обвала цен на руду, если ситуация продолжит ухудшаться, считает Боб Брэкетт, аналитик по горнодобывающему сектору Bernstein: экспорт из Австралии и Бразилии уже начал заметно сокращаться в июле.

«Железорудная отрасль очень хорошо структурирована, крупные мировые добывающие компании контролируют свои цепочки поставок. Как ОПЕК не заливает рынок нефтью, так и они просто немного замедлятся, если рынку не будут нужны их тонны», – успокаивает Брэкетт.

В сталелитейном секторе многим придется сокращать производство, пока не удастся улучшить баланс спроса и предложения, считает Синьин Яо, директор по рынку стали шанхайского провайдера данных для металлургической отрасли SMM. «Мы считаем, что ценам на железную руду еще есть куда снижаться», – цитирует ее FT.