В Казахстане по сравнению с другими странами наблюдается крайне низкий уровень кредитования бизнеса. Причина этому – государственная политика, которая стимулирует поддержание высоких процентных ставок по кредитам, пишут аналитики Halyk Finance.

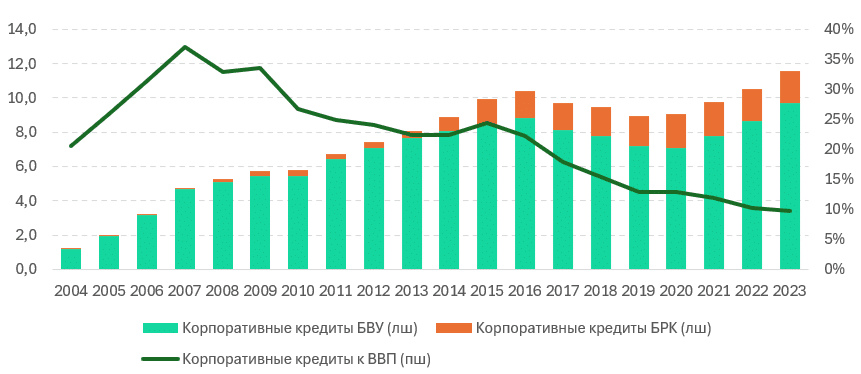

Рост кредитования бизнеса наблюдался только до финансового кризиса 2008 года

До финансового кризиса 2008-2009 годов в Казахстане наблюдался рост корпоративного кредитования по отношению к ВВП. В результате кризиса значительная часть займов бизнеса стала проблемной. Списание этих невозвратных кредитов происходило в два этапа: сразу после кризиса и в 2017-2019 годы благодаря Программе повышения финансовой устойчивости банковского сектора. Если бы проблемные кредиты списали сразу, то в конце 2000-х отношение кредитов к ВВП упало бы еще сильнее, а затем рынок бы стагнировал. В 2021-2023 годы номинальный рост кредитов бизнесу был ниже номинального роста ВВП, из-за чего отношение кредитов к ВВП продолжало снижаться, пишут в Halyk Finance.

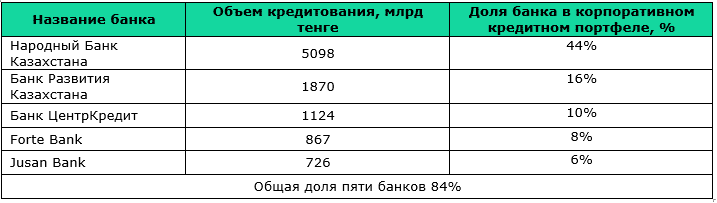

Помимо низкого роста кредитования бизнеса, аналитики выделяют еще одну проблему – высокую концентрацию кредитования. Так, на Halyk Bank, Банк развития Казахстана и Банк ЦентрКредит приходится 44%, 16% и 10% всех корпоративных кредитов.

Причины низкого кредитования бизнеса

Аналитики Halyk Finance выделили несколько причин низкого кредитования бизнеса:

- Высокие процентные ставки по кредитам бизнесу.

- Недобросовестная конкуренция со стороны государства в виде льготного кредитования.

- Искаженная роль финансовых институтов развития, входящих в НУХ «Байтерек».

- Слабое развитие малого и среднего бизнеса в Казахстане.

- Неразвитость рынка корпоративных облигаций, лизинга, факторинга, микрокредитования и других кредитных инструментов для бизнеса.

Как на ставки банков влияет политика государства

Процентная ставка по кредитам банков складывается из двух компонентов: базовой ставки Нацбанка и премии за кредитный риск (риск невозврата кредита).

В свою очередь, базовая ставка зависит от инфляции и реальной процентной ставки. С 2015 года, как только Нацбанк внедрил базовую ставку, она постоянно находилась на высоком уровне из-за стабильно высокой инфляции и реальной процентной ставки по сравнению с другими странами.

«По нашему мнению, главной причиной стабильно высокой инфляции и высокой реальной ставки в Казахстане является проциклическая бюджетная политика правительства», – пишет Halyk Finance.

Проциклическая политика означает, что в период высоких цен на нефть и подъема экономики правительство увеличивает государственные расходы за счет изъятий из Нацфонда. Увеличение расходов приводит к высокой инфляции, а чрезмерные изъятия из Нацфонда – к избыточной ликвидности в экономике. В таких условиях Нацбанк вынужден сохранять высокую базовую ставку.

Halyk Finance рекомендует придерживаться контрциклической политики, когда в периоды подъема экономики страна не увеличивает свои расходы, а наоборот, больше сберегает. Это позволит избежать финансового кризиса при падении цен на нефть.

«С учетом того, что текущие завышенные расходы госбюджета очень трудно сократить, переход на контрциклическую бюджетную политику потребует резкого роста ненефтяных налоговых доходов. Мы считаем, что у такой реформы есть два направления. Во-первых – это решительное сокращение налоговых льгот для бизнеса, а во-вторых – это увеличение некоторых ставок налогов, прежде всего, увеличение ставки НДС и введение прогрессивной шкалы для индивидуального подоходного налога», – считают в Halyk Finance.

По оценке Halyk Finance, сокращение налоговых льгот увеличит налоговые доходы бюджета на 2-3 трлн тенге. По расчетам правительства, увеличение ставки НДС с 12% до 16% увеличит налоговые доходы на 2,5 трлн тенге. Если установить прогрессивную шкалу ИПН, то это дополнительно даст примерно 1-1,5 трлн тенге.

«Этих сумм вполне достаточно, чтобы решить проблему ненефтяного дефицита бюджета и радикально сократить трансферты из Нацфонда, что, в свою очередь, позволит выйти из патовой ситуации, когда невозможно соблюдать контрциклическую бюджетную политику», – полагают в Halyk Finance.

Почему государству нужно прекратить выдавать льготные кредиты

Halyk Finance рекомендует уже в этом году прекратить кредитование бизнеса и населения по ставкам ниже рыночных, включая кредиты институтов развития. По мнению аналитиков, государство может продолжать субсидировать процентные ставки, но без нарушения рыночных условий. Для этого субсидии должны предоставляться напрямую заемщикам из госбюджета или вычитаться из налогов компании с отражением в отчетности.

Все кредиторы, включая банки и институты развития, должны предоставлять кредиты по рыночным ставкам. Это обеспечит конкуренцию и рыночное ценообразование. Если государство решит субсидировать ставку, это должно распространяться на всех или никого, чтобы избежать недобросовестной конкуренции, отметили в Halyk Finance.

Финансовые институты занимаются не тем

В Halyk Finance отметили, что финансовые институты развития (ФИР) обычно решают задачи, которые не могут быть эффективно реализованы рыночными механизмами, включая устранение «провалов рынка» в финансовой системе, развитие инноваций и инфраструктуры, а также поддержание экономики во время кризисов.

В Казахстане государственные ФИР входят в холдинг «Байтерек», но его план развития на 2024–2033 годы не включает задачи по устранению «провалов рынка» и фактически создает недобросовестную конкуренцию с банками через льготное кредитование. Это противоречит лучшей международной практике, считают аналитики.

В случае реформы, при которой все кредиторы Казахстана будут работать на рыночных условиях, а субсидии по кредитам пойдут напрямую заемщикам, НУХ «Байтерек» утратит свою текущую роль и сосредоточится на устранении «провалов рынка», заметили в Halyk Finance.

Другие причины низкого уровня кредитования бизнеса

Одна из ключевых причин низкого уровня кредитования бизнеса в Казахстане – слабо развитый малый и средний бизнес (МСБ). В развитых странах доля МСБ в ВВП составляет 55–60%, а в Казахстане — лишь 36,5% (реальная цифра, по подсчетам Halyk Finance, около 15%). По мнению аналитиков, статистика искажена из-за некорректного учета по численности работников, без учета оборота компаний.

Кроме того, высокий кредитный риск заемщиков, вызванный законодательными перекосами в пользу проблемных заемщиков, дестимулирует банки кредитовать бизнес. Нужны реформы для улучшения корпоративного банкротства и защиты прав кредиторов, что обсуждается более пяти лет без значительных результатов, полагают в Halyk Finance.

Недобросовестная конкуренция со стороны льготного госфинансирования искажает рынок, что тормозит развитие стандартных кредитных инструментов: корпоративных облигаций, лизинга, факторинга и микрокредитования, подметили аналитики.