Индекс KASE снижается после четырех месяцев роста подряд

В сентябре цены на нефть сорта Brent упали на 9% и достигли $71,7 за баррель. В первые дни месяца цены снизились после того, как в Ливии противоборствующие правительства договорились о назначении нового главы Центрального банка в течение 30 дней после переговоров, инициированных ООН.

Напомним, что ранее в восточной части Ливии все месторождения были закрыты, а экспорт нефти из морских портов остановлен. 10 сентября цены достигли трехлетнего минимума в $68,7 за баррель на фоне прогноза ОПЕК+ о снижении спроса на нефть в 2024 и 2025 годах. Но затем опасения, что ураган «Франсин» негативно повлияет на производство нефти в США и рост импорта нефти в Китае поддержали цены. Снижение ставки со стороны ФРС и уменьшение складских запасов нефти в США в середине месяца также стали позитивными факторами. Так что во второй декаде нефть восстановила более чем половину потерь.

Тем временем в Ливии противоборствующие стороны подписали договор по вопросу назначения главы Центрального банка, а источники в ОПЕК+ сообщили журналистам, что картель решит придерживаться прежнего плана по увеличению добычи в декабре, – и эти новости в итоге немного подпортили динамику в конце месяца.

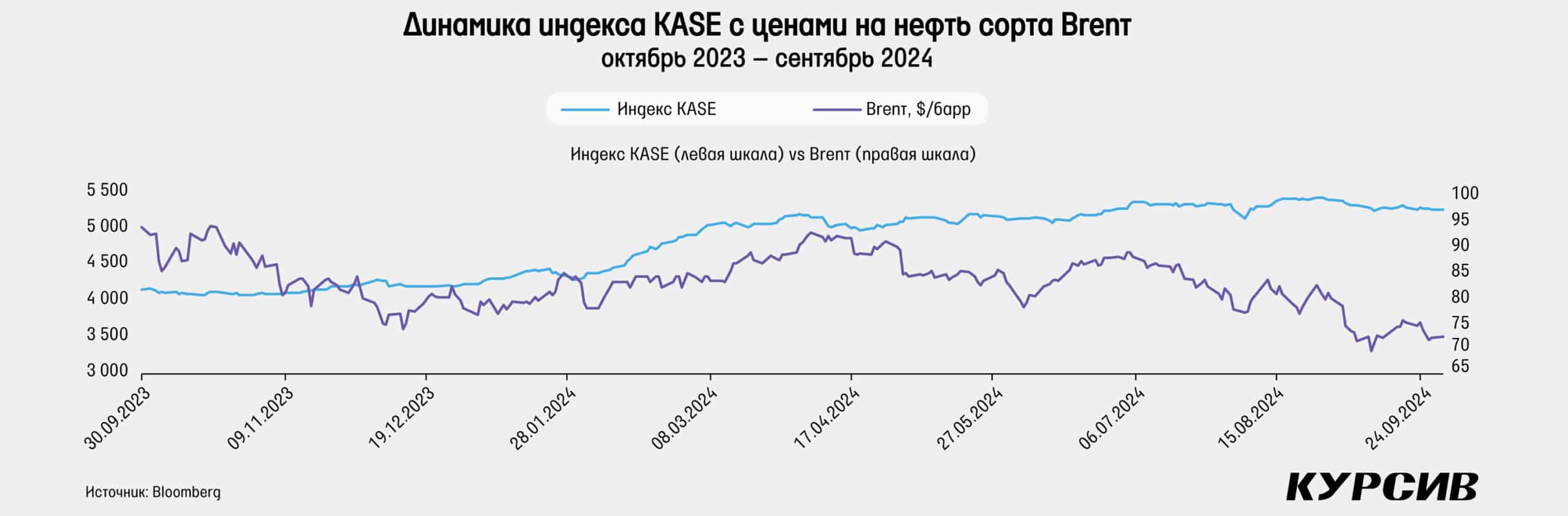

Индекс KASE в сентябре после четырех месяцев роста подряд упал на 2,5%, достигнув 5172 пунктов. Основным фактором падения стали акции Kaspi.kz, потерявшие 10,5% по итогам сентября после отчета шорт-активистов из Culper Research (на Nasdaq АДР упали в цене на куда более значительные 19%). Подешевели и почти все остальные эмитенты индекса KASE (исключение – Air Astana и KEGOC). Сильнее остальных упали акции Банка ЦентрКредит – на 4,5%. На 2,2% подешевели акции «Казахтелекома» и на 1,7% – акции «КазМунайГаза». Котировки остальных акций снизились незначительно. Акции Air Astana впервые с февральского IPO смогли показать месячный рост в цене на 2,3%, акции KEGOC впервые с конца мая смогли преодолеть отметку 1 500 тенге, вероятнее всего, на фоне предложенных дивидендов к утверждению по итогам первого полугодия в размере 82,4 тенге на одну акцию. Данный уровень дивидендов является вторым рекордным как минимум с начала IPO.

Индекс KASE показал логичную небольшую коррекцию после долгого роста. При этом по большей части виновником этого оказались зарубежные спекулянты. Наверняка постепенное восстановление АДР Kaspi.kz вместе со скорым выходом финансового отчета за III квартал станет хорошим подспорьем для роста индекса в октябре. С другой стороны, высокая вероятность сохранения ставки до конца года снижает эту вероятность и продолжит сдерживать рост акций.

Тенге перестал слабеть

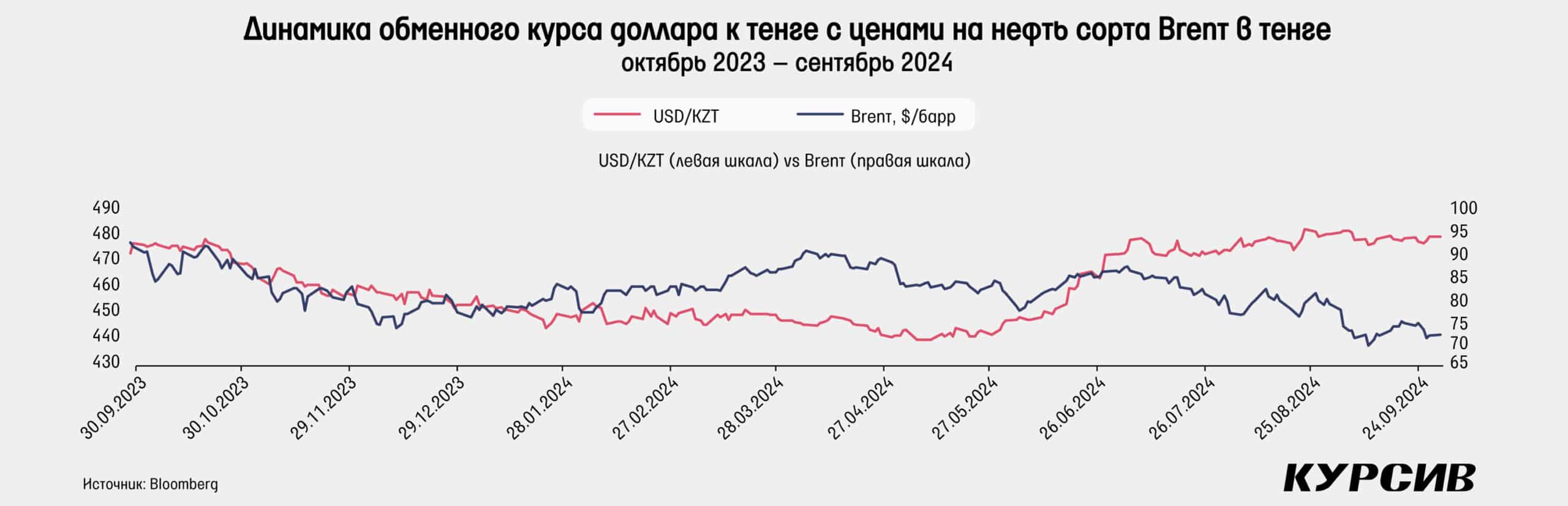

В сентябре тенге укрепился к доллару на 0,2% после четырех месяцев падения подряд. Последнее значение обменного курса в конце месяца составило 480,5 тенге. Нацбанк в сентябре чистыми продал $687 млн, что на 22% больше, чем в августе, а его чистая доля в объемах торгов увеличилась с 12,8 до 14,6%. Оба показателя оказались наибольшими в этом году, если не брать в расчет январь. Увеличение участия Нацбанка в валютных торгах, вероятнее всего, стало ключевым в удержании курса доллара на текущих отметках. Традиционные продажи из Нацфонда в сентябре выросли до $945 млн, что на $399 млн больше, чем в августе. Продолжились также продажи валюты в рамках сделки по выкупу акций «Казатомпрома» в Нацфонд. В этот раз сумма продаж не изменилась и составила $242 млн. А вот для ЕНПФ было куплено $500 млн, что более чем в 2 раза больше среднего показателя летних месяцев. В октябре ожидается небольшое увеличение чистых продаж валюты, несмотря на резкий рост продаж валюты из Нацфонда для финансирования бюджета. Так, оттуда в октябре планируют продать $1,3–1,4 млрд, что станет рекордным показателем за последние 12 месяцев.

Тем не менее октябрьский план покупки валюты для ЕНПФ в целях доведения валютной доли активов до 40% составил рекордные за всю историю публикации данной статистики $850–950 млн. Тем самым в октябре чистые продажи валюты составят около $700 млн, что сопоставимо с показателями сентября. На этом фоне можно ожидать сохранения курса доллара на примерно прежних уровнях в этом месяце.

В сентябре российский рубль показал заметное ослабление второй месяц подряд. Курс доллара в РФ поднялся на 2,6% и оказался на уровне 93 рублей. После введения санкций и перехода на внебиржевые торги котировки продолжают показывать резкий рост или падение по итогам дня. Несмотря на укрепление рубля ниже отметки 87 рублей за доллар в начале месяца на фоне пика налоговых платежей, курс доллара стабильно рос весь остальной месяц. Вероятнее всего, основным фактором влияния стали цены на нефть, заметно упавшие в сентябре. Даже повышение ключевой ставки с 18 до 19% в середине месяца не особо помогло рублю. В итоге кросс-курс рубль/тенге снизился на 2,7%, достигнув уровня 5,17 тенге за 1 рубль.

Индекс доллара упал еще на 0,9% по итогам сентября, показывая снижение третий месяц подряд. Ожидания по снижению ставки ФРС, а также ее фактическое снижение сразу на 50 б. п. в середине сентября стали основными факторами падения доллара.

Отметим, что в сентябре ЕЦБ снизил депозитную ставку с 3,75 до 3,5%. В Японии и Великобритании ставки остались на прежних уровнях. Ближайшее заседание ЕЦБ пройдет 17 октября, а Банка Японии – 30 октября. В Англии и США заседания пройдут позже – 7 ноября.

Денежно-кредитная политика

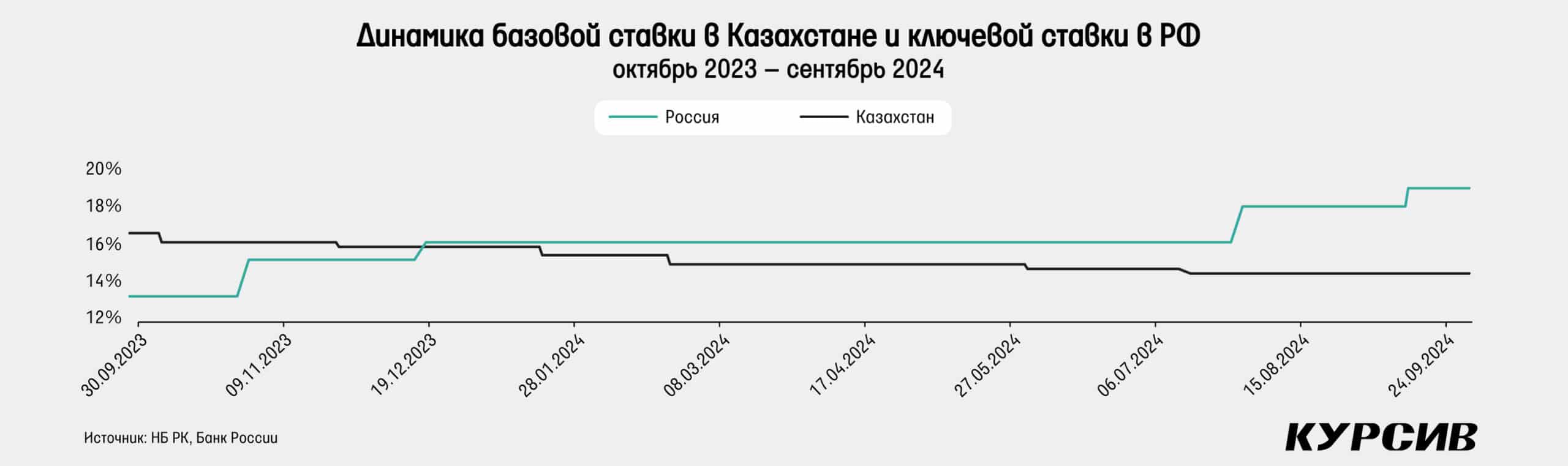

НБ РК в сентябре не проводил заседания по базовой ставке (напомним, что в конце августа Нацбанк сохранил ставку на прежнем уровне в 14,25%). Очередное заседание запланировано на 11 октября 2024 года.

Центральный банк РФ 13 сентября провел очередное заседание по ключевой ставке и увеличил ее с 18 до 19%. ЦБ отмечает высокое текущее инфляционное давление и указывает на большую вероятность того, что годовая инфляция в конце 2024 года превысит прогнозные 6,5–7%. В качестве факторов указывается опережение роста внутреннего спроса над возможностью расширения предложения товаров и услуг. Тем самым регулятор заявляет о необходимости дополнительного ужесточения денежно-кредитной политики и допускает возможность повышения ставки на ближайшем заседании, которое пройдет 25 октября 2024 года. Это будет необходимо для того, чтобы обеспечить возвращение инфляции к цели в 2025 году (4–4,5%).

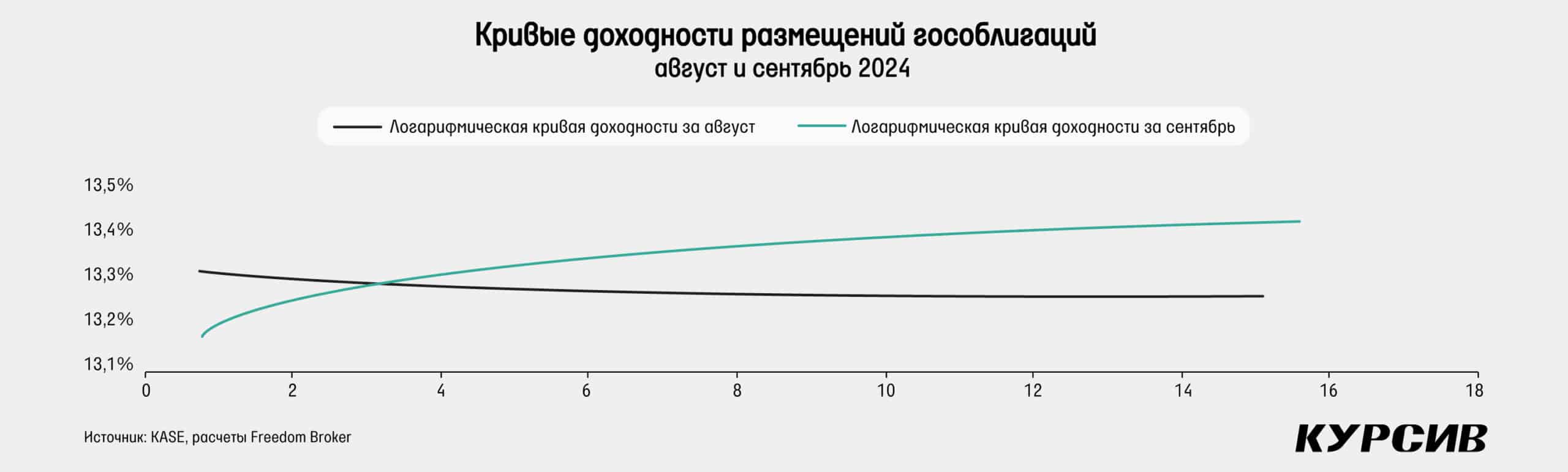

На долговом рынке Казахстана в сентябре доходность при размещениях государственных облигаций в целом немного снизилась в сравнении с августом. Особенно заметное снижение было по краткосрочным бумагам, хотя в целом доходность упала менее чем на 10 базисных пунктов. Так, по однолетним бумагам доходность упала лишь на 4 б. п., а по 5-летним – на 8 б. п. Последний аукцион по месячным нотам Национального банка показал доходность в 13,88%, что ниже и базовой ставки в 14,25% и уровня конца августа в 13,95%. Ставка РЕПО TONIA тоже показала небольшое снижение: с 13,29% в конце августа до 13,18% в конце сентября. Отметим возвращение ставки в моменте до 14,44%, хотя в целом в среднем ставка была на уровне 13,4%.

На локальном облигационном рынке России доходность ОФЗ вновь выросла по бумагам с коротким и средними сроками погашения, а доходность по долгосрочным бумагам, наоборот, упала. Так, доходность 30-летних облигаций снизилась с 15,22 до 14,24%. По однолетним бумагам рост составил 108 базисных пунктов, а по 5-летним – 79 базисных пунктов. Тем самым форма кривой в конце сентября стала еще более инверсной (то есть чем больше срок погашения, тем меньше доходность). Разница между доходностью однолетних и 10-летних бумаг выросла с 2,57 до 3,58% в пользу первых.

Инфляция замедляется второй месяц подряд

Инфляция в годовом выражении в сентябре продолжила замедляться второй месяц подряд, снизившись с 8,4 до 8,3%. Это самое низкое значение с июня 2021 года. Месячная инфляция в сентябре составила 0,4% м/м, что на 20 б. п. меньше прошлогоднего результата в августе. Основным фактором снижения годовой инфляции стали продовольственные товары, которые в среднем не выросли в цене в сравнении с августом. Подобная стагнация цен наблюдается второй месяц подряд и третий раз за последние четыре месяца. Относительно прошлогоднего сентября месячная продуктовая инфляция замедлилась на 30 б. п.

Непродовольственные товары выросли в цене на 0,6% за сентябрь, что на 20 б. п. меньше, чем в предыдущем месяце, и соответствует показателю прошлого года. Несмотря на все это, рост тарифов на платные услуги в сентябре продолжил оставаться на высоком уровне. За месяц в среднем тарифы подорожали на 1%, что все же на 20 б. п. меньше, чем в августе. Однако это немного выше показателя сентября 2023 года в 0,9% м/м. С учетом обновленных данных мы сохраняем наш прогноз снижения инфляции до 8% к декабрю.

Активность первичного рынка гособлигаций падает

На рынке государственных облигаций Казахстана в сентябре прошло лишь девять размещений на общую сумму 203 млрд тенге. Это на 28% меньше августовского результата, но на 26% больше, чем в прошлогоднем сентябре. Средневзвешенный спрос на предложение упал незначительно и остается высоким – с 305 до 294%. В итоге Минфину четвертый месяц подряд удалось в среднем продать больше запланированного объема бумаг. В среднем в сентябре было продано 117% от запланированной суммы против 161% в августе. Отметим небольшое снижение доходности по краткосрочным бумагам. Так, по однолетним бумагам доходность упала с 13,2% в начале августа до 13,16% в начале сентября. По бумагам со сроком погашения меньше двух лет доходность упала с 13,26 до 13,19%. По 5-летним бумагам доходность снизилась на 8 б. п., оказавшись на уровне 13,33%, тогда как по облигациям сроком 5,5 года доходность осталась на уровне 13,43%. В сентябре также прошло размещение облигаций со сроком 15,4 года с доходностью 13,31%. В предыдущий раз в конце июля по этому выпуску доходность достигала 13,26%.

В итоге кривая доходности размещений облигаций в сентябре показала небольшое снижение в левой части графика за счет снижения доходности самых коротких бумаг. Тем не менее за последние два месяца общее количество размещений составило лишь 19, что несколько снижает точность расчетной кривой. Отметим, что форма кривой превратилась из инверсной в нормальную, то есть доходность у коротких бумаг ниже, чем у длинных.

Облигации квазигосударственных компаний

В квазигосударственном секторе в сентябре состоялось лишь четыре размещения, три из которых пришлись на Казахстанский фонд устойчивости (КФУ). Общий объем размещений КФУ составил почти 24,7 млрд тенге, что на 77% больше, чем в августе. В этот раз продавались бумаги со сроком погашения два года, чего не было с марта. Тогда доходность достигала 12,16%, а в этот раз она составила 13,3–13,45%. Отметим сохранение спроса на бумаги на довольно высоком уровне, тем не менее средневзвешенный спрос к предложению упал с 322% в августе до 211% в сентябре. Еще одно размещение провел НУХ «Байтерек», выпустив однолетние облигации на общую сумму 35 млрд тенге. Доходность по ним составила 13,87%, спрос превысил предложение в 2,5 раза. В конце июля при размещении бумаг со сроком погашения почти 11 месяцев доходность была немного выше – 14,05%.

Акции программы «Народное IPO», «Казатомпрома», Kaspi.kz, КМГ, Air Astana

В сентябре ГДР «Казатомпрома» на Лондонской фондовой бирже упали на 0,4%, а цена достигла $36,5. На KASE акции также снизились в цене на 0,9%, до 18 235 тенге. Тем самым разница между биржами в цене сократилась до 4% в пользу KASE. Рыночные цены на уран после четырех месяцев падения подряд восстановились на 3,2%, составив $81,75 за фунт. ETF урановых акций URA на этом фоне заметно подорожали – на 10,5%. Тем не менее второй месяц подряд мы не видим корреляции цен «Казатомпрома» и прочих урановых акций. В прошлый раз «Казатомпром» отличился относительной стабильностью, несмотря на резкое падение ETF, в этот раз произошло то же самое, но при обратном росте ETF. Среди новостей отметим объявление о проведении внеочередного общего собрания акционеров (ВОСА) 16 октября, на котором будет утверждаться заключение крупной сделки – договора гарантии между «Казатомпромом», ТОО «KAP Logistics» и ТОО «Taiqonyr Qyshqyl Zauyty». Также в связи с повышением суверенного рейтинга Казахстана со стороны Moody’s кредитный рейтинг компании был повышен c Baa2 до Baa1 со стабильным прогнозом.

Акции «КазТрансОйла» в сентябре упали на 1,4%, а цена – с 827 до 815 тенге. В целом котировки третий месяц продолжили двигаться в боковом тренде. Отметим, что продолжилось увеличение объемов торгов в сентябре – они превысили августовские показатели более чем в 2 раза. В последний раз подобные объемы фиксировались в октябре прошлого года. В сентябре было объявлено о проведении ВОСА 25 ноября, где будут рассматриваться вопросы кодекса корпуправления, устава компании и вопросы, связанные с советом директоров и аудиторами.

Акции KEGOC в сентябре показали рост после нескольких месяцев нейтрального результата подряд. Цена в конце месяца достигла 1505 тенге и продолжила рост в первый день октября. Главной новостью стало объявление о проведении ВОСА 11 октября. Основным вопросом для рассмотрения на ВОСА будет утверждение размера дивидендов на одну акцию за первое полугодие 2024 года. Руководством было предложено выплатить 82,4 тенге дивидендов на одну акцию, что является вторым рекордным объемом (рекорд – 84,72 тенге). Среди других новостей отметим повышение кредитного рейтинга со стороны Moody’s с уровня Baa2 до Baa1. Прогноз рейтинга изменен на «стабильный». Компания также объявила о заключении EPC-контракта по проекту «Объединение энергосистемы Западного Казахстана с ЕЭС Казахстана. Строительство электросетевых объектов». Производство электроэнергии в Казахстане за август 2024 года продолжило показывать рост и составило 9,04 млрд кВт·ч (+7,5% г/г и –1,2% м/м). За восемь месяцев производство выросло на 4,2% г/г, составив 78,2 млрд кВт·ч.

АДР Kaspi.kz в сентябре на Nasdaq резко упали в цене на 19%, достигнув цены $106. В моменте цена падала до $90,5, что стало минимальным значением с февраля. На KASE же цена упала лишь на 10,5%, и тем самым премия в акциях выросла до 11%. Снижение случилось после того, как шорт-активисты из Culper Research опубликовали отчет с обвинениями в адрес компании в обходе санкций, наложенных на Россию. В итоге в день выхода отчета цена упала на 16%. Руководство Kaspi.kz заявило, что данный отчет вводит в заблуждение, является неточным и искажает представление об их бизнесе. Компания также предоставила подробный ответ на обвинения, указав, что большая часть доходов, депозитов и покупок на платформе происходит из Казахстана, а Kaspi.kz не работает с санкционными компаниями. Рыночная цена с тех пор немного восстановилась. Среди других новостей отметим, что компания впервые получила международный кредитный рейтинг от Fitch Ratings ВВВ- со стабильным прогнозом. Кроме того, компания анонсировала выход финансовых результатов по итогам III квартала 21 октября.

В сентябре акции «КазМунайГаза» упали на 1,7%, до 13 899 тенге, после двух месяцев сильного роста. В целом динамика цены была спокойной, и постепенное падение шло без особых на то поводов. Вероятно, на котировки компании давила негативная динамика цен на нефть. Главной новостью месяца стало тендерное предложение о досрочном выкупе еврооблигаций общей стоимостью $1 млрд и со сроком погашения в 2027 году. В итоге компания выкупает и погашает облигации почти на $750 млн, что значительно снизит долговую нагрузку. Среди других новостей отметим начало строительства завода по выпуску полиэтилена мощностью 1,25 млн тонн в год. Завершение строительства запланировано на 2029 год, а общая сумма инвестиций составит $7,4 млрд. Компания, как и другие нацкомпании, получила повышение международного кредитного рейтинга по версии Moody’s с Baa2 до Baa1. В сентябре были назначены новые заместители председателя правления КМГ – Асет Магауов и Бекзат Абайылданов.

Акции Air Astana впервые с IPO показали месячный рост в цене на KASE на 2,3%, достигнув 841 тенге. Тем не менее ГДР на Лондонской фондовой бирже снизились в цене на 0,7%, с $6,85 до $6,8 за штуку. В итоге ценовая разница между акциями и ГДР увеличилась до 3%. Компания также объявила о проведении ВОСА 15 ноября, на котором будет утверждаться вопрос изменений в крупной сделке по передаче прав и обязательств на техническое обслуживание двигателей типа PW1100G International Aero Engines, LLC, АО «FlyArystan» и АО «Эйр Астана». В сентябре компания выкупила акции и ГДР с рынка на сумму почти $1,5 млн, что эквивалентно показателю августа.