Количество ПВЗ российских маркетплейсов быстро выросло в Казахстане. Устойчива ли эта динамика и стоит ли предпринимателям открывать новые пункты выдачи Wildberries и Ozon, «Курсив» обсудил с участниками рынка.

Логотипы Wildberries и Ozon на улицах казахстанских городов за год-полтора стали встречаться почти так же часто, как вывески «Азық-түлік». Пунктов выдачи заказов (ПВЗ) у российских маркетплейсов стало настолько много, что покупатель часто выбирает между двумя-тремя точками в радиусе 200–300 метров. Пару месяцев покупатель радуется тому, что в ПВЗ можно сбегать чуть ли не в тапочках, а потом получает сообщение «Извините, пункт выдачи закрылся, поэтому мы перенесли доставку по адресу…». На новом месте получения заказа уже новый пункт.

Сколько ПВЗ у российских маркетплейсов в Казахстане

«Курсив» запросил информацию о динамике роста пунктов выдачи заказов у самих маркетплейсов, однако абсолютные цифры не получил с аргументом «это чувствительная информация для конкурентов». Ozon сообщил, что по итогам II квартала 2024 года количество их ПВЗ в Казахстане увеличилось в 15 раз год к году.

Wildberries – что с начала 2024 года число ПВЗ выросло более чем в 1,5 раза.

По оценкам информационно-консалтингового агентства Infoline, общее количество пунктов выдачи заказов у Wildberries и Ozon на конец 2023 года было примерно одинаковым, но Ozon все-таки обгонял Wildberries.

«Инфраструктура российских маркетплейсов в Казахстане в 2023 году претерпела революционные изменения, – говорит основатель и глава группы компаний Infoline Иван Федяков. – Количество ПВЗ резко увеличилось. Если в начале года их были десятки (у каждого. – «Курсив»), то к концу 2023 года у Wildberries стало около 900 ПВЗ, а Ozon перешагнул за 1000, и эта инфраструктура активно развивается дальше».

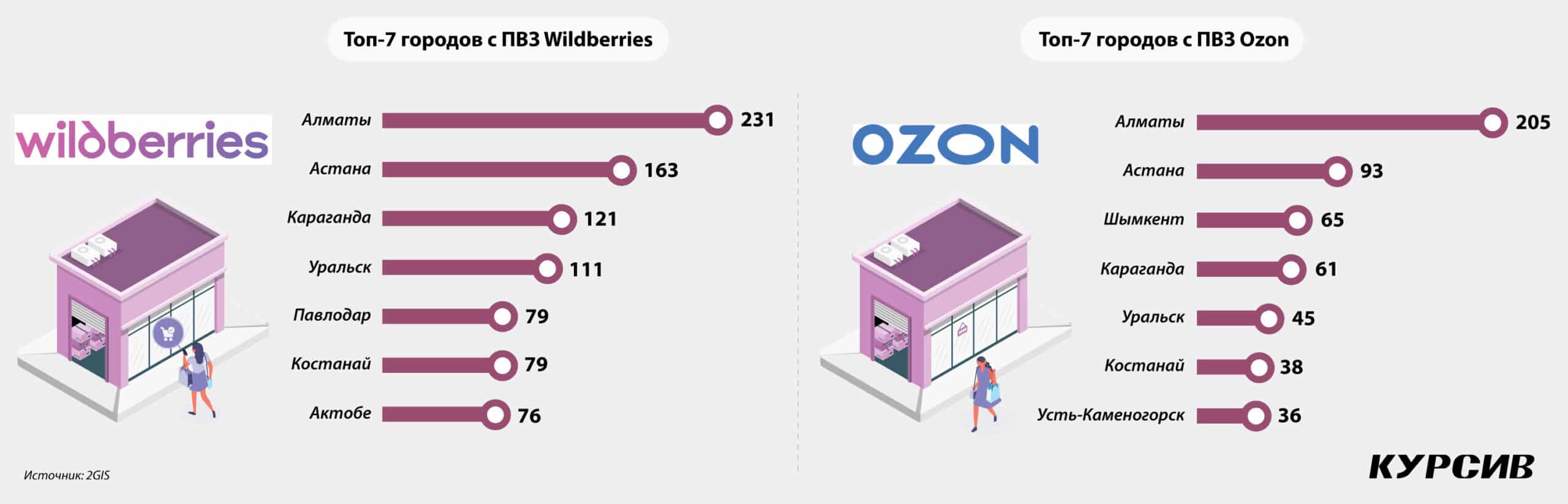

То, что не положено знать конкурентам, можно легко увидеть на картах 2Gis. Судя по спискам ПВЗ, которые выдает поисковик сервиса, только в областных городах Казахстана открытых пунктов Wildberries на момент подготовки материала было больше 1230, Ozon – около 790 (к некоторым областным центрам сервис относит также пригородные села и городки). С учетом же районных городов и сел их намного больше.

Топ-7 городов с ПВЗ Wildberries (Алматы, Астана, Караганда, Уральск, Павлодар, Костанай и Актобе) отличается от топ-7 Ozon буквально одним городом –

в озоновскую семерку вместо Актобе попал Усть-Каменогорск (см. инфографику).

Эти показатели постоянно меняются. Например, еще несколько недель назад у Wildberries в Алматы, согласно 2Gis, было на 10 ПВЗ меньше, а у Ozon – на 12 больше. Дело в том, что точки маркетплейсов не только открываются, но и закрываются. И у Ozon, судя по данным картографического сервиса, чаще, чем у Wildberries. Такие ПВЗ с пометкой «Закрыт» тоже отображаются 2Gis. В лидерах закрытия предсказуемо Алматы и Астана: у Ozon там закрылись соответственно 17 и 14 ПВЗ, у Wildberries – пять и два (правда, непонятно, за какой период).

Сами маркетплейсы такую динамику объясняют диалектически: казахстанцы стремятся открывать ПВЗ, потому что это легко и выгодно, а закрывают – когда трудно и невыгодно.

Так, в Ozon говорят, что 8 из 10 покупателей маркетплейса забирают свои заказы в ПВЗ, поэтому многие предприниматели в открытии таких пунктов видят хорошую бизнес-возможность (аргументы в пользу этого тезиса: бизнес с низким порогом входа, финансовая поддержка в первые полгода работы размером до 3 700 000 тенге в зависимости от локации, обеспечение ИТ-инфраструктурой и т. д.).

«Однако не всегда начинающим предпринимателям удается учесть все нюансы работы, – отмечают в Ozon. – Недостаточная подготовка к началу собственного дела может привести к закрытию точек. Как правило, это связано с неверным выбором локации без анализа спроса и доступности, отсутствием финансового планирования и недостатком внимания к сервису и качеству обслуживания клиентов на конкурентном рынке».

В Wildberries считают, что открыть пункт выдачи казахстанских предпринимателей мотивируют «такие факторы, как низкий порог входа (инвестиции до 1 млн тенге), минимальные требования к открытию и возможность быстрого старта бизнеса». В компании заявляют, что продолжат расширять сеть ПВЗ в Казахстане и «предлагать местным предпринимателям все условия для развития и роста этого бизнеса».

Эксперты e-commerce подтверждают, что маркетплейсы активно вливают деньги в расширение своей сети в Казахстане, стимулируя открытие новых ПВЗ вне зависимости от ожидаемого результата. Предприниматели открывают ПВЗ, чтобы получить обещанную выгоду. Однако инфраструктура может опережать развитие, указывает на противоречие Иван Федяков. Не все предприниматели получают достаточный оборот, чтобы оплачивать работу сотрудников и аренду. В результате новые ПВЗ могут закрываться через несколько месяцев из-за нерентабельности.

«Поэтому большинство предпринимателей и маркетплейсов стоят перед дилеммой, что раньше – яйцо или курица, – делает вывод Федяков. – Сначала должны вырасти обороты, чтобы ПВЗ стали более рентабельными, или же сначала должны открываться ПВЗ, чтобы товары в шаговой доступности стимулировали рост оборотов».

Выгодно ли открывать еще больше новых ПВЗ

По словам директора по работе с ключевыми клиентами IBC Real Estate в РК Евгении Сойерс, отправной точкой для бурного роста Wildberries и Ozon стало открытие складов на территории Казахстана. «Склад – это драйвер продаж, – говорит Евгения. – Его наличие в стране сильно ускоряет доставку, а она увеличивает продажи. Чтобы продажа случилась, нужна грамотная работа ПВЗ и усиленная рекламная кампания. Это мы и наблюдали в последние год-полтора: огромное количество рекламных баннеров, рекламы по телевидению».

В IBC Real Estate в РК отмечают, что обе компании ведут активную конкурентную борьбу в складской логистике, открывая склады не только в основных логистических хабах, но и на периферии. «Наше мнение, что после открытия фулфилмент-центров в Астане и Алматы компании будут развиваться за счет аренды складов малого формата, до 10 тыс. квадратных метров, в регионах», – говорит Евгения Сойерс. Она добавляет, что предугадать исход гонки невозможно.

Иван Федяков упоминает еще одну причину «наступления» WB и Ozon на Казахстан – экономически оправданные регионы России маркетплейсами уже покрыты. «Просто в РФ европейскую часть уже покрыли, а идти на Дальний Восток не так интересно: там всего 7 млн человек», – говорит руководитель группы компаний Infoline.

«Поэтому новый вектор развития – Центральная Азия: Казахстан, Кыргызстан, Узбекистан. А еще ОАЭ и Грузия», – отмечает Евгения Сойерс.

Перспективно ли открывать еще больше новых ПВЗ

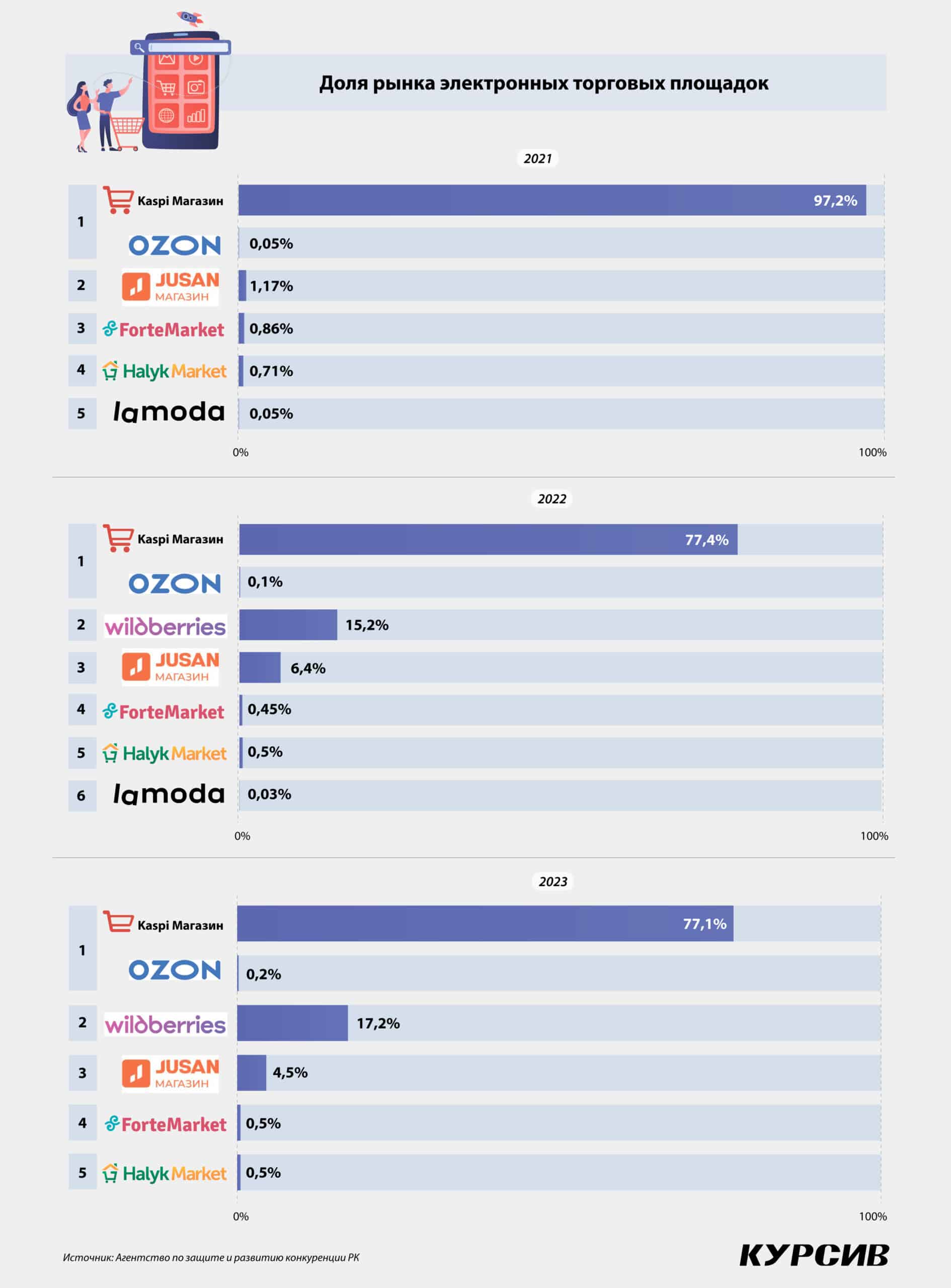

По мнению Ивана Федякова, для большинства потребителей в Центральной Азии покупки через ПВЗ пока в диковинку. Более популярны самовывоз из магазинов или доставка курьером. Еще один фактор сомнения – конкуренция с Kaspi, инфраструктура которого насчитывает тысячи пунктов выдачи, причем автоматизированных, соответственно, стоимость доставки через них намного ниже. Несмотря на то что доля Kaspi падает (с 97,2% в 2021 году до 77,1% в 2023-м по данным Агентства по защите конкуренции) из-за конкуренции с россиянами, его обороты выше, чем у российских маркетплейсов.

«И Kaspi не будет сидеть сложа руки – он будет принимать контрмеры, чтобы сохранить рынок. Так что конкуренция на казахстанском рынке в каком-то смысле даже пожестче, чем на российском», – делает вывод Федяков. Он предполагает, до еще до конца этого года Kaspi предпримет «некие интересные» действия, чтобы поддержать продажи. И вообще, Новый год может стать рубежом для многих участников е-коммерса. «Думаю, многие ПВЗ сейчас ждут предпраздничного роста оборотов. Если декабрь отобьет убытки предыдущих месяцев, то они останутся, а если нет, то после Нового года будут массово закрываться», – говорит Федяков.