Бизнес-барометр МСБ Казахстана: III квартал завершился очередным ростом деловой активности, несмотря на сезонную коррекцию

В рамках комплексного исследования «Бизнес-барометр МСБ Казахстана» (ББ МСБ) United Research Technologies Group (URTG) проводит ежеквартальный опрос 500 представителей микро-, малого и среднего бизнеса производственных и непроизводственных отраслей страны. Выборка построена с учетом региональных и отраслевых (торговля, обрабатывающая и добывающая промышленность, сельское хозяйство, строительство и услуги) квот и размерности бизнеса, отражающих количество субъектов бизнеса в генеральной совокупности и его вклад в ВВП страны.

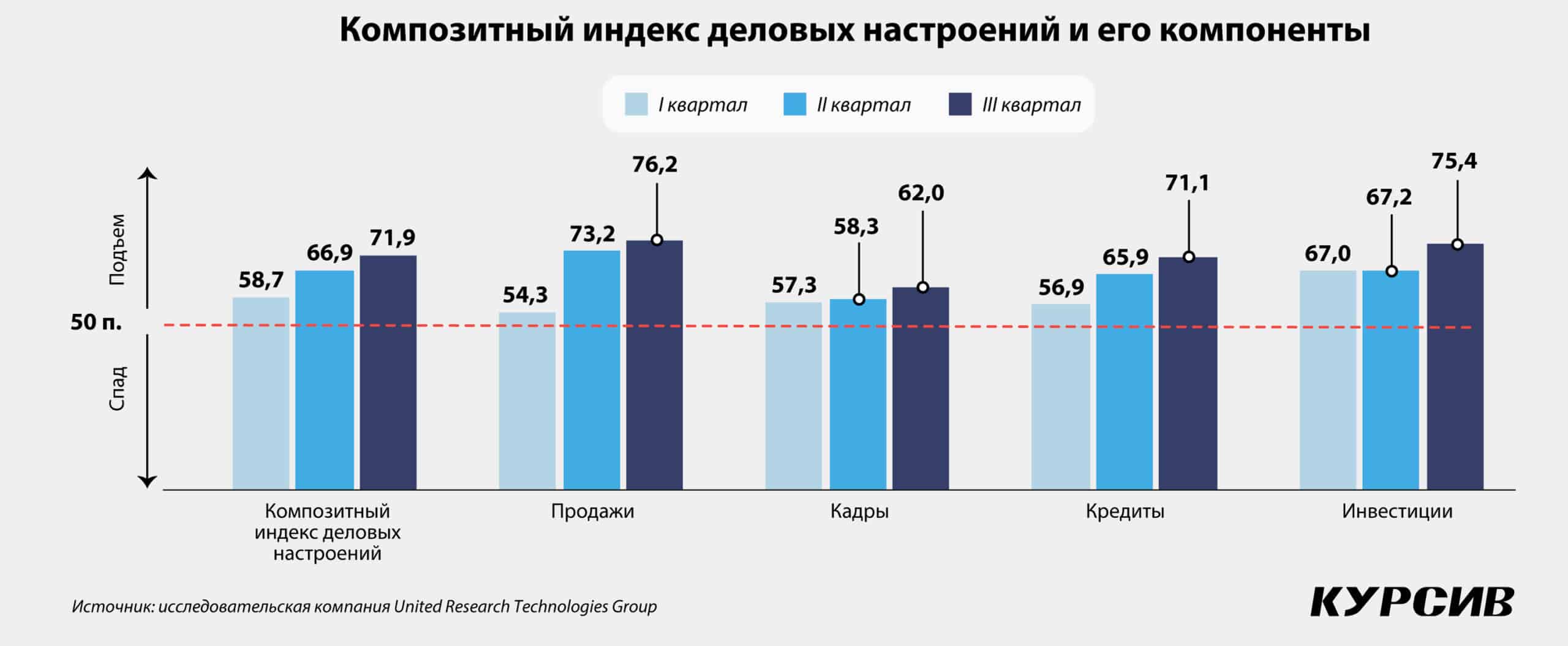

ББ МСБ состоит из трех групп индексов, первый из которых – композитный индекс деловых настроений (ИДН), состоящий из четырех субиндексов («Инвестиции», «Кредиты», «Продажи» и «Кадры»). Второй – индекс деловой активности (ИДА) отдельно для производственных и сервисных секторов. Каждый ИДА в свою очередь состоит из ряда диффузных показателей. Нейтральный уровень для ИДН и ИДА – 50 пунктов, выше – зона оптимизма, ниже – пессимизма. Третий – индекс бизнес-барьеров (ИББ), чем ниже его значение, тем лучше. При этом значение ИББ выше 100 пунктов указывает на усугубление неблагоприятных условий ведения бизнеса.

Деловые индексы, входящие в исследование «Бизнес-барометр МСБ Казахстана», по итогам III квартала продолжили позитивную динамику, достигнув максимальных за последние пять периодов значений. Рост в значительной степени обусловлен улучшением условий ведения бизнеса, а также увеличением оборотов и новых заказов. В то же самое время темп квартальных изменений в отчетном периоде оказался более сглаженным (в некоторых случаях с семикратным замедлением), чем в предыдущем (II квартал к I кварталу), когда был зафиксирован наиболее сильный прирост, связанный с сезонной активностью.

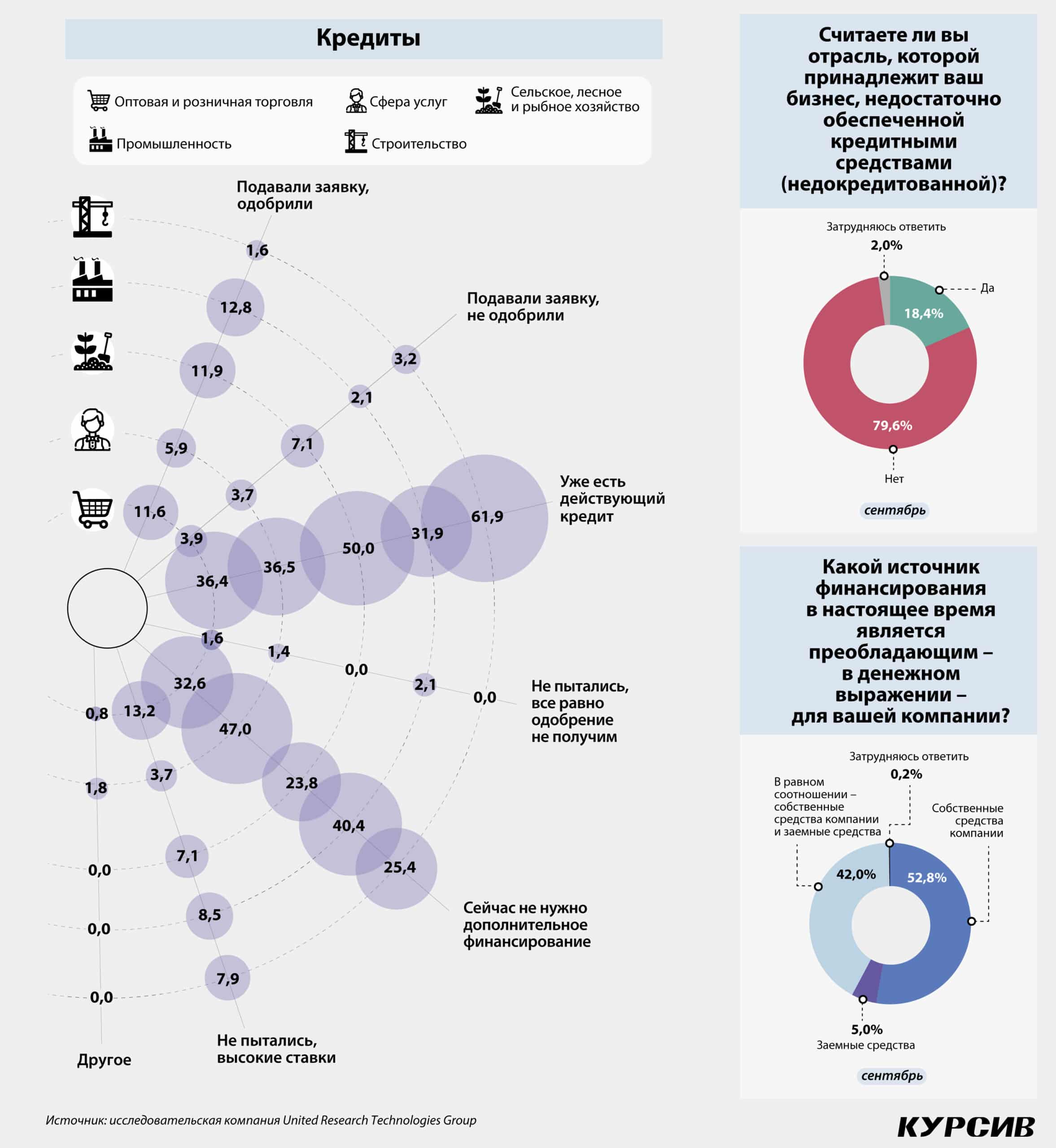

Традиционно участникам рынка были заданы дополнительные конъюнктурные вопросы, не входящие в расчет индексов ББ МСБ. На этот раз они коснулись проблематики достаточности внешних источников финансирования и их квартальной динамики. Эти вопросы позволили глубже понять, как компании оценивают доступность финансовых ресурсов и их влияние на инвестиционный климат МСБ.

Индекс деловых настроений продолжил рост в зоне оптимизма

В III квартале индекс деловых настроений продолжил расти, достигнув нового максимума в 71,9 пункта (+5 пунктов за квартал против +8,2 пункта кварталом ранее). Это связано с улучшением настроений как по фактическим, так и по ожидаемым компонентам субиндексов, входящих в расчет ИДН. Напомним, что ИДН и его субиндексы формируются из ответов респондентов о том, как сложились их условия ведения бизнеса за прошедшие три месяца (факт) и каковы ожидания на предстоящие три месяца (план). Так, впервые с момента запуска исследования наблюдается положительная динамика компонентов в разрезе всех субиндексов, в то время как в предыдущие кварталы она была разнонаправленной.

Наибольшее ускорение темпов роста по сравнению с предыдущим периодом показал субиндекс «Инвестиции» (+8,2 пункта против +0,2 пункта кварталом ранее), тогда как «Кадры» росли более умеренно (+3,6 пункта против +1,1 пункта). Замедление темпов роста наблюдается в «Продажах» (+3 пункта против +18,9 пункта) и «Кредитах» (+5,2 пункта против +9 пунктов). Рассмотрим подробнее каждый из субиндексов.

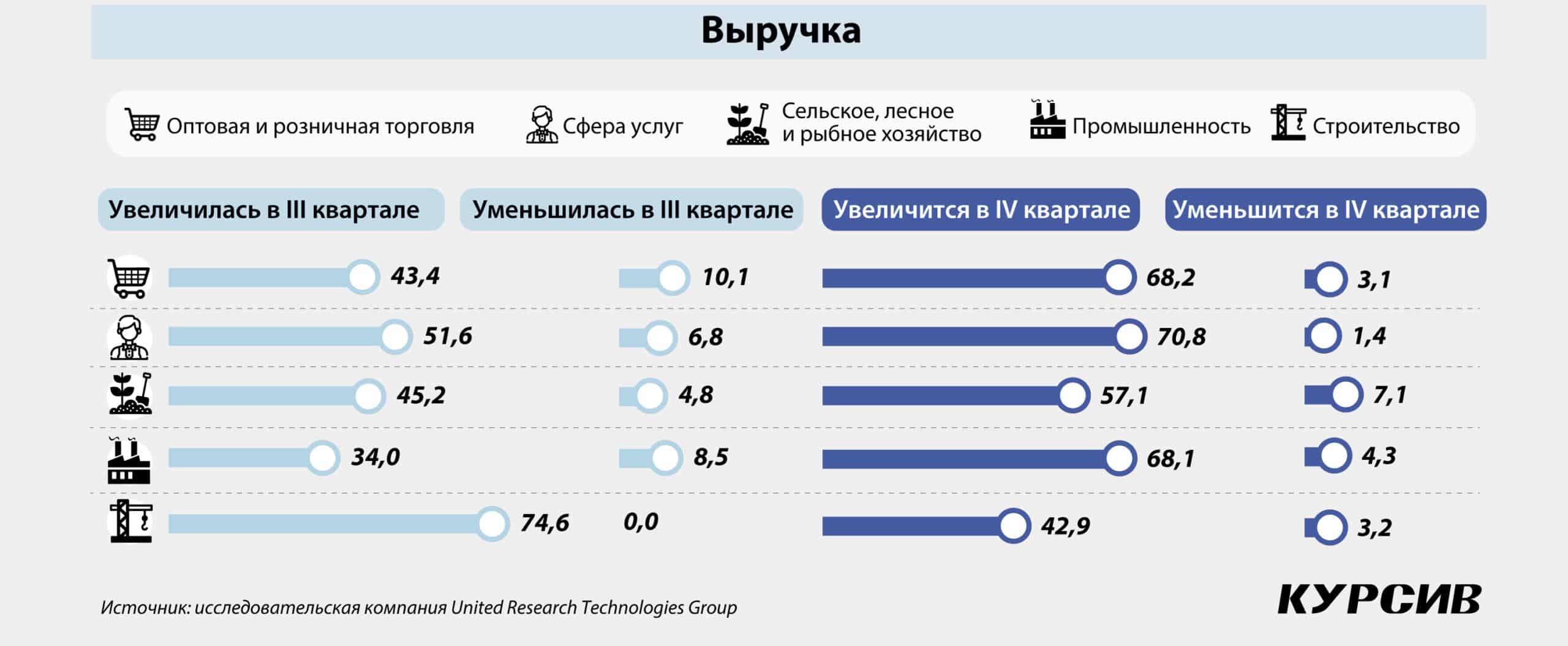

Стабильность выручки

Субиндекс «Продажи» (с учетом фактических и ожидаемых компонент), несмотря на более чем 6-кратное квартальное сокращение темпов роста, продолжает удерживать наиболее высокий уровень показателя среди всех субиндексов ИДН (76,2 пункта).

За квартал стало меньше компаний (фактическая компонента), указавших на сокращение выручки, с увеличением доли тех, кто указал на ее рост. Так, о квартальном росте заявили представители строительства (+18,5 п. п., до 74,6% респондентов сектора) и сферы услуг (+6,7 п. п., до 51,6%). Соответственно, их субиндексы оказались превалирующими в разрезе секторов: 78,6 и 78,3 пункта. Остальные сектора в большинстве своем сохранили обороты на уровне II квартала, расположившись в порядке убывания следующим образом: промышленность (57,4%), сельское хозяйство (50%) и оптово-розничная торговля (46,5%), диапазон субиндексов от 72 до 74,2 пункта.

Как правило, прогнозы выстраиваются оптимистичнее реалий, что не стало исключением и для IV квартала. Так, в сфере услуг, торговле и промышленности количество компаний, ожидающих роста выручки, в 2,5 раза превалирует над количеством ожидающих сохранения выручки на уровне III квартала. Чуть меньше оптимизма в сельском хозяйстве (1,7 раза). Одновременно с этим в строительстве все больше компаний отмечали, что их обороты, скорее всего, сохранятся на ранее достигнутых уровнях, которые, как было указано выше, в III квартале показали наиболее активный прирост по сравнению с другими секторами.

По размерности наилучшая квартальная динамика сложилась у средних предприятий. Не так динамично развивались микро- и малый бизнес. В разрезе регионов наилучшая ситуация в Улытауской, Костанайской и Туркестанской областях. С отставанием шли Восточно-Казахстанская, Мангистауская и Северо-Казахстанская области.

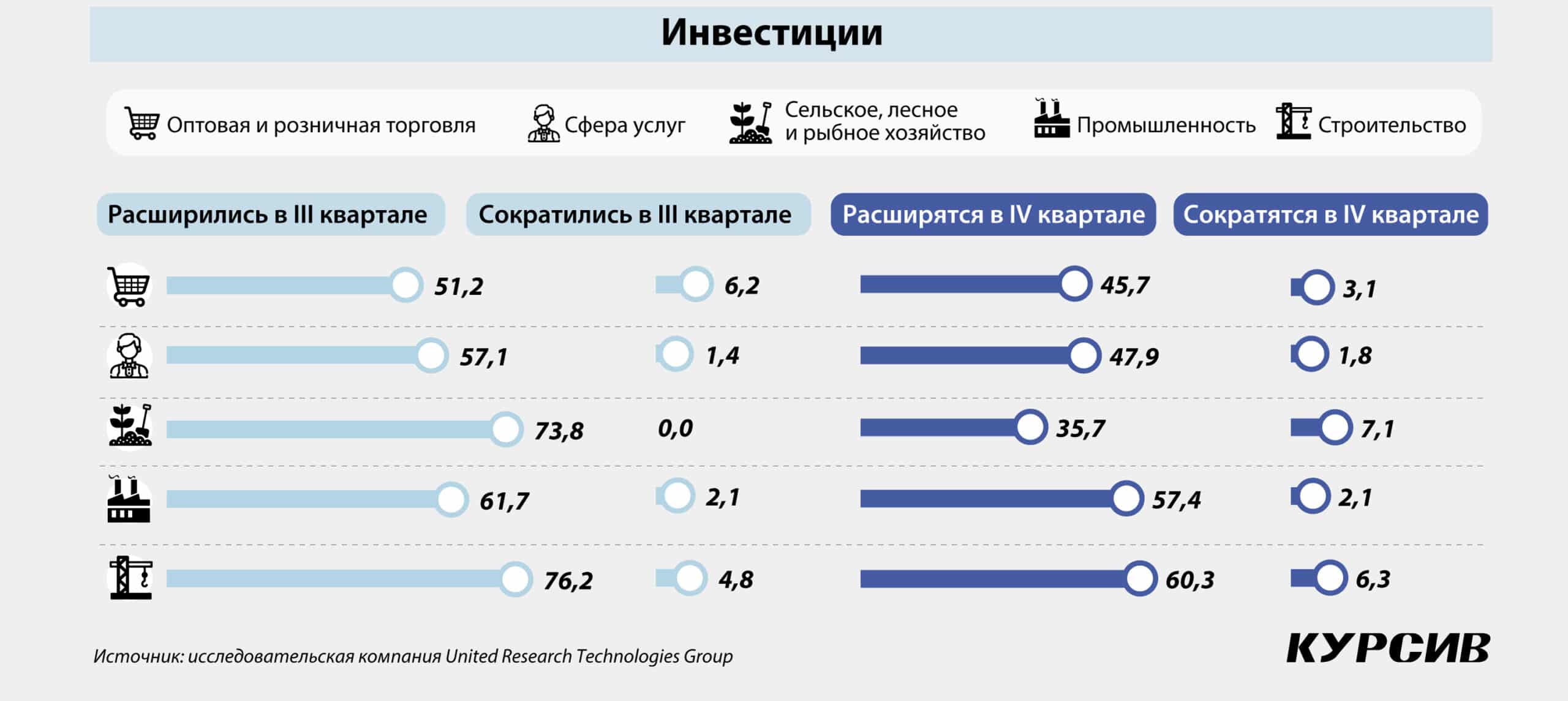

Восстановление инвестиционной активности

Субиндекс «Инвестиции», несмотря на наибольший прирост (+8,2 пункта, до 75,4), сохраняет вторую позицию в структуре субиндексов, уступая субиндексу «Продажи» уже второй квартал подряд. Ранее «Инвестиции» выступали основным драйвером деловой активности МСБ.

Усиление субиндекса обусловлено расширением бизнеса в III квартале (факт), что привело к росту на 10,7 пункта (до 78,1). Однако прогнозы на IV квартал менее оптимистичны, с ожидаемым увеличением всего на 5,4 пункта за квартал (до 72,7).

При поиске средств для расширения бизнеса представители МСБ по-прежнему ориентируются на собственную прибыль, доля которой в источниках финансирования возросла до 83,3% по сравнению с 76,8% в предыдущем квартале.

Общий позитивный тренд, учитывая фактические и ожидаемые компоненты, наблюдается во всех секторах. Наиболее выражен он в строительстве (+17,8 пункта, до 80,6) и промышленности (+10,1 пункта, до 78,2). Сектора с умеренным ростом включают сферу услуг (+8,9 пункта, до 75,3) и сельское хозяйство (+4,3 пункта, до 75,6). Наиболее сдержанные результаты показали представители торговли (+2,8 пункта, до 71,9). К тому же именно в торговле зафиксировано наибольшее количество сокращений инвестиций (6,2% по сравнению с 0–4,8% в других секторах). Но уже в части планов по сокращению инвестиций в IV квартале вперед вышли сельское хозяйство (7,1%) и строительство (6,3%).

Что касается динамики инвестиций по размерам предприятий, то она практически одинакова, с преобладанием роста среди среднего бизнеса. Регионально наилучшая ситуация наблюдается в Павлодарской и Абайской областях, а также в Астане (80,8–82,1 пункта). Наименее благоприятные условия сложились в Восточно-Казахстанской, Карагандинской и Северо-Казахстанской областях (54,7–66,7 пункта).

Обеспеченность кредитными средствами

Субиндекс «Кредиты» также достиг максимального за все время исследований уровня (71,1 пункта). Но одновременно с этим наблюдается замедление темпов его роста по сравнению с динамикой предыдущего квартала (–1,7 раза).

Замедление темпов роста связано с несколькими факторами, среди которых сокращение обращений в банки второго уровня за новыми кредитными средствами. Так, если в предыдущие периоды доля обратившихся за кредитованием составляла в среднем 14,2% от 500 опрошенных МСБ, то по итогам III квартала – 11,8%. Процент одобрений прежний и примерно в 2 раза превышает отказы. Лучше всего с этим вопросом было у предприятий средней размерности. В разрезе отраслей наибольшее влияние на динамику кварталов оказали представители строительства, чаще других во II квартале заявлявшие об обращениях за новыми заемными средствами и положительном решении по их заявкам. Соответственно, в III квартале в обращениях сократилась именно доля строительства (–10,9 раза, до 1,6% опрошенных в этом секторе). При этом сельское хозяйство явилось единственной отраслью, показавшей рост отказов (+1,5 раза, до 7,1% опрошенных в этом секторе).

Вместе с тем наблюдается снижение чувствительности представителей МСБ к процентным ставкам, особенно в сфере услуг. Так, доля тех, кто не обратился за дополнительным финансированием из-за высоких ставок, упала до 7,4% (–2,3 раза за квартал).

Хотя доля компаний, у которых в момент опроса отсутствовала необходимость в дополнительном финансировании, сохраняется на уровне 38% (от 500 опрошенных), значимо выросла доля тех, кто не стал обращаться за дополнительным финансированием из-за уже имеющихся кредитов (+1,4 раза, до 40,4%). Доля последних выросла за счет строительства (61,9% из опрошенных в секторе) и сельского хозяйства (50% из опрошенных в секторе).

На данный момент неясно, как изменится количество обращений за новыми заемными средствами в IV квартале. Однако в рамках дополнительных конъюнктурных вопросов было выяснено, что почти 45% (+16 п. п. к оценке за III квартал) из 500 опрошенных ожидают сокращения объемов новых кредитов в следующем квартале. Лишь 12% (–0,4 п. п. к оценке за III квартал) прогнозируют их увеличение.

Кроме того, 79,6% респондентов считают, что отрасль, к которой относится их бизнес, достаточно обеспечена кредитными средствами. Среди них больше всего представителей строительства и сферы услуг и меньше всего – промышленности. Регионально первенство оказалось у Шымкента, по размерности – у предприятий МСБ с оборотами более 1,1 млрд тенге.

С учетом такого параметра, как соотношение заемных и собственных средств, которое по результатам опроса составило 1 к 4, можно говорить о том, что наиболее неудовлетворенный спрос на кредитные средства в промышленности у предприятий с оборотом до 1,1 млрд тенге в год, которые, с одной стороны, больше других полагаются на заемные средства, с другой – чаще других указывали на недокредитованность. В противовес этому наиболее удовлетворенными выглядят предприятия из Шымкента.

Регионально результаты дополнительного конъюнктурного опроса сопоставимы с результатами опроса в рамках ИДН. Согласно последнему лучшая ситуация с субиндексом «Кредиты» наблюдается в Шымкенте и Астане, а также в Улытауской области (78,8–85,9 пункта). Хуже всего – в Павлодарской, Мангистауской и Восточно-Казахстанской областях (50–53,1 пункта).

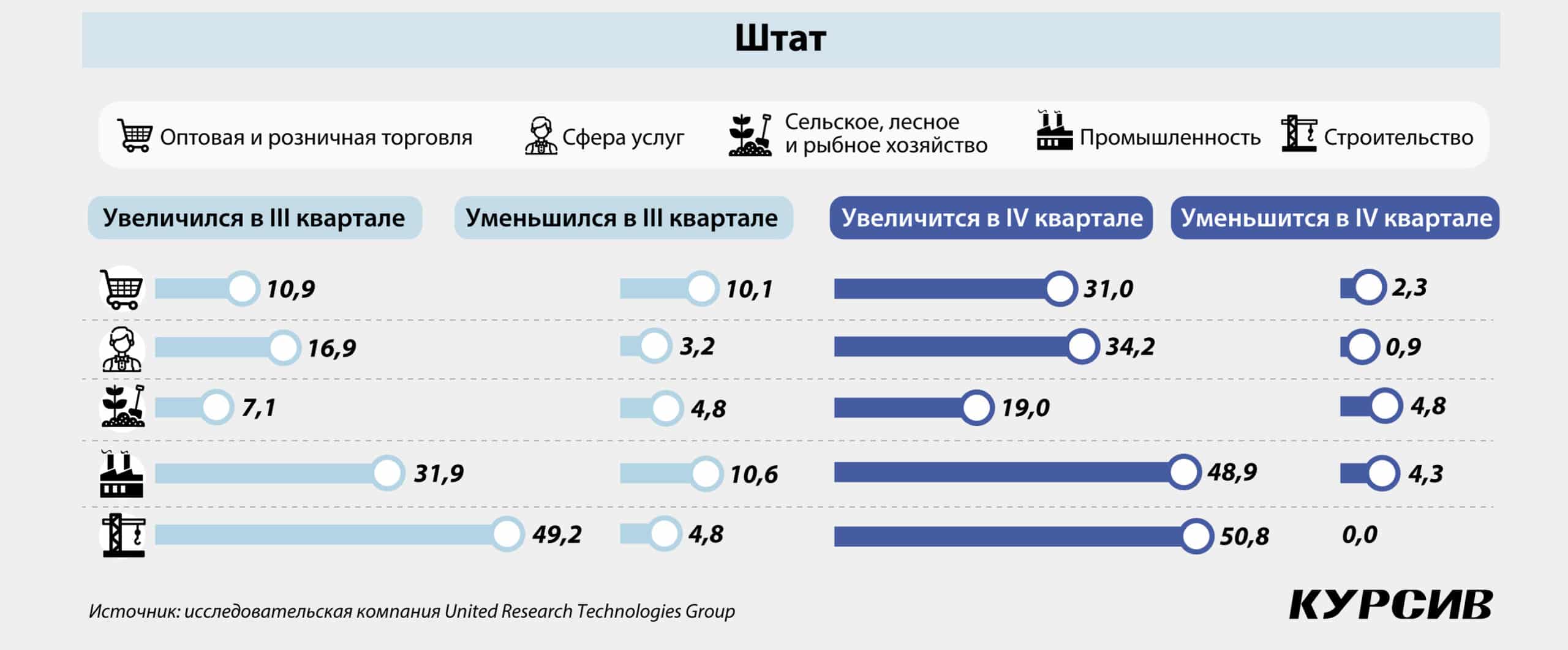

Кадровые вопросы

Субиндекс «Кадры» продолжил рост (+3,6 пункта, до 62 пунктов), но все еще на наименьшем уровне в структуре субиндексов ИДН.

В разрезе секторов самый высокий уровень субиндекса сложился в строительстве (73,8 пункта), где активно шло наращение штата в течение III квартала, и продолжится в IV квартале. Далее – промышленность (66,5 пункта), сформировавшаяся за счет высоких ожиданий на IV квартал, тогда как III квартал характеризовался стабильностью. Без особых изменений в торговле, услугах и сельском хозяйстве, которые также ожидают некоторого расширения штата в следующем квартале. Сокращения в III квартале присутствовали, что более всего было характерно для промышленности (10,6% от опрошенных в секторе) и торговли (10,1%). В IV квартале представители МСБ ожидают снижения количества сокращений на своих предприятиях, наибольшее значение по этому показателю у сельского хозяйства (4,8%).

По размерности наибольший субиндекс «Кадры» среди представителей малого бизнеса, с наименьшим в микробизнесе. Регионально лидируют Алматы и Астана, а также Акмолинская область. Среди отстающих Костанайская, Улытауская и Атырауская области.

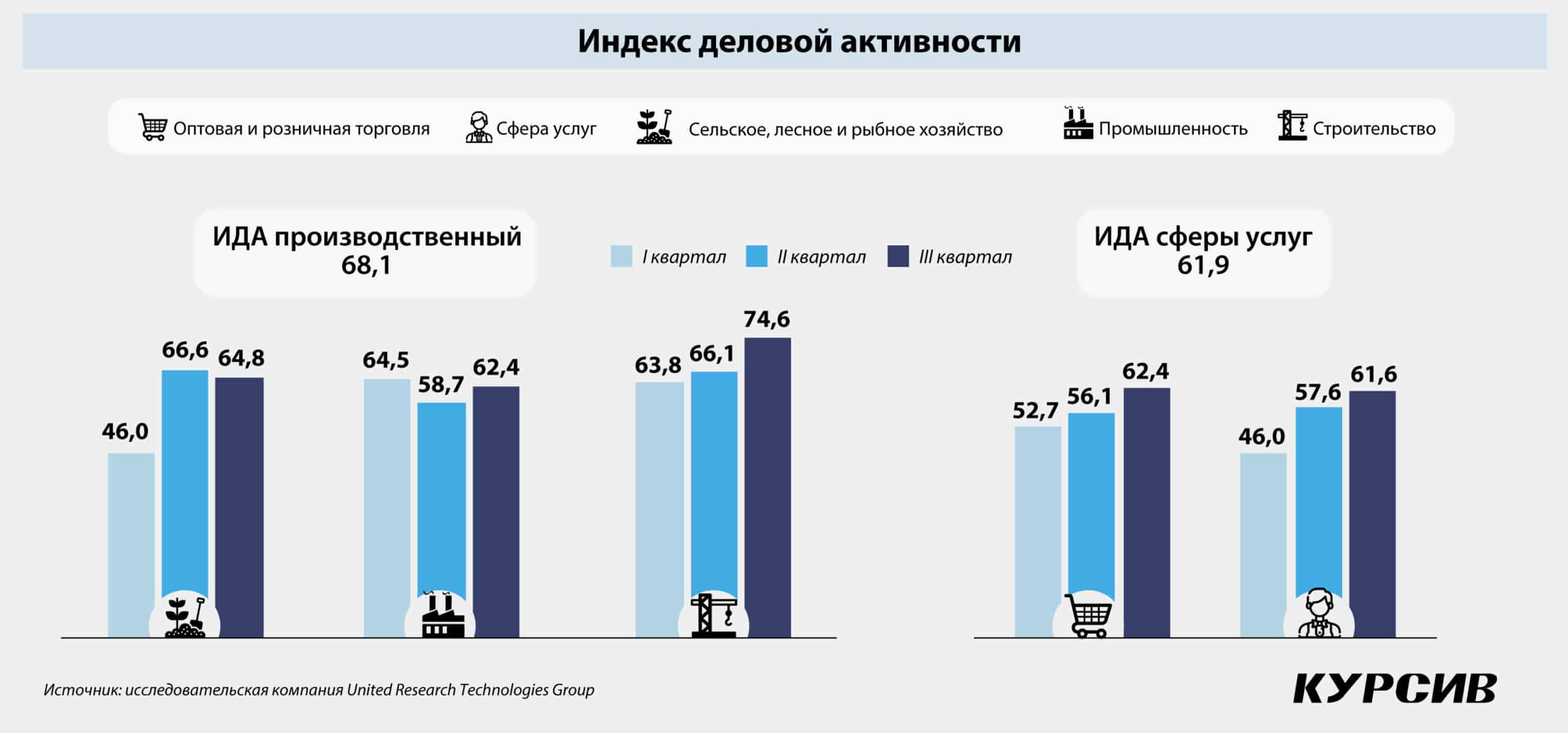

Высокая изменчивость ИДА производственных секторов

Индексы деловой активности позволяют оценить ситуацию за прошедший месяц, в данном случае за сентябрь текущего года, завершивший III квартал. Кроме того, респонденты из числа представителей МСБ предоставили свои оценки относительно краткосрочных прогнозов, отдельно в разрезе производственных отраслей и сервисных.

Производственный индекс деловой активности, включающий в себя промышленность (горнодобывающая и обрабатывающая), строительство, а также сельское, лесное и рыбное хозяйство, достиг нового максимума в 68,1 пункта. Темпы роста индекса слегка замедлились (+4,2 пункта за квартал по сравнению с +4,8 пункта в предыдущем квартале).

Ситуация в секторах, входящих в состав производственного ИДА, варьируется. Так, в сельском хозяйстве после высокой активности в июле в сентябре наблюдается падение уверенности (–1,7 пункта за квартал, до 64,8). В промышленности, напротив, началось восстановление после отрицательной динамики предыдущих периодов (+3,7 пункта, до 62,4). В строительстве зафиксировано еще большее усиление уверенности (+8,5 пункта, до 74,6).

Наилучшая квартальная динамика наблюдается в малом бизнесе, тогда как средний бизнес демонстрирует умеренный рост, а в микробизнесе изменения незначительны.

Общее улучшение производственного ИДА обусловлено позитивной динамикой в таких факторах производства, как новые заказы (67,1% респондентов отметили улучшение, +11,6 п. п. за квартал), объемы производства (+2,8 п. п., до 48,7%), закупки сырья и материалов (+17,5 п. п., до 44,1%) и занятость (+11,4 п. п., до 32,2%). Однако присутствует и неблагоприятный фактор – увеличение сроков поставок, о котором сообщили 19,7% опрошенных (+8 п. п. за квартал), с сохранением субиндекса в зоне пессимизма два квартала подряд (ниже 50 пунктов).

Предположительно, одной из причин активного роста новых заказов и других факторов производства могло стать продолжившееся смягчение общего инфляционного давления. Зафиксировано значительно меньше случаев роста закупочных цен по сравнению с предыдущим кварталом (–14,2 п. п., до 59,2% случаев роста цен) и увеличение случаев их стабилизации, то есть сохранения их неизменными (+13 п. п., до 36,2%). Одновременно снизилось количество случаев повышения цен на выпускаемую продукцию (–5,7 п. п., до 46,1% опрошенных) и увеличилось количество респондентов, отмечающих сохранение цен (+6,3 п. п., до 52%).

Таким образом, условный коэффициент маржинальности (соотношение выручки и затрат) улучшился до 0,78 по сравнению с 0,71 в предыдущем квартале. Наилучшие результаты наблюдаются в сельском хозяйстве (0,88). Уступают промышленность (0,75) и строительство (0,74). Ввиду того что значение коэффициента все еще ниже 1, это указывает на сохранение отрицательной маржинальности или на отложенный эффект в получении прибыли, поскольку темпы роста себестоимости довольно часто опережали темпы роста цен на отпускаемую продукцию.

Замедление темпов роста ИДА сервисных секторов

Сервисный индекс деловой активности, охватывающий оптовую и розничную торговлю, а также сектор услуг, продемонстрировал очередной рост, достигнув 61,9 пункта. Одновременно с этим наблюдается резкое замедление темпов роста этого индекса (+4,9 пункта за квартал по сравнению с +8,6 пункта в предыдущем квартале).

Замедление связано с высокой волатильностью сектора услуг. В предыдущем квартале именно услуги оказали значительное влияние на рост сервисного ИДА, увеличившись на +11,6 пункта. На этот раз темп роста сократился почти в 3 раза, составив всего +4,9 пункта. В то же самое время в торговле наблюдается стабильный рост (+6,3 пункта по сравнению с +3,4 пункта в предыдущем квартале), что позволило (62,4 пункта) обойти субиндекс услуг (61,6 пункта).

При сравнении предприятий через призму размерности наблюдаем разнонаправленную динамику. Наилучший позитивный тренд в квартале сложился в микробизнесе, в то время как малый бизнес завершил период умеренным ростом. Средний бизнес, напротив, продемонстрировал заметное падение, что привело к снижению его субиндекса до наименьшего уровня среди всех категорий размерности.

Основные факторы коммерческой деятельности в сервисных секторах также показывают положительную динамику, хотя и с меньшей интенсивностью, чем производственные. Наблюдается рост выручки (+6,7 п. п., до 38,8% опрошенных), новых заказов (+9,8 п. п., до 54,9%), запасов (+2,6 п. п., до 34,2%) и занятости (+5,3 п. п., до 17,8%). Последний показатель остается наиболее стабильным фактором, так как количество персонала не изменилось у 78,2% сервисных предприятий. Тем не менее сервисные сектора продолжают предлагать меньше новых рабочих мест по сравнению с производственными. Так, у сервисных компаний увеличение штата произошло только в 17,8% случаев по сравнению с 32,2% у производственных. Сроки поставок все больше сохраняются неизменными: сроки не сокращаются, но в то же самое время наблюдается снижение случаев их увеличения (–4,1 п. п., до 15,8%).

В рассматриваемом периоде проблема маржинальности в сервисных секторах остается актуальной, как и в производственных. При росте закупочных цен в 54,6% случаев (–2,4 п. п. за квартал) цены на реализуемые товары и услуги росли только в 40,8% случаев (–7,8 п. п. за квартал). В результате соотношение выручки и затрат составило 0,75 (для сравнения: в производстве – 0,78), тогда как кварталом ранее этот коэффициент составлял 0,85 (в производстве – 0,71). Как видно, на этот раз ситуация изменилась, и теперь уже «сервисникам» в меньшем количестве случаев удается отражать затраты в ценах реализации, чем «производственникам».

Улучшение бизнес-климата

Индекс бизнес-барьеров продолжает демонстрировать позитивную динамику, снизившись до 65,4 пункта (–23,9 пункта за квартал). Это значение стало наилучшим с момента начала настоящего исследования. В отличие от других деловых индексов, входящих в исследование ББ МСБ от URTG, данный индекс имеет обратную зависимость, улучшаясь по мере снижения, и наоборот.

Все больше представителей МСБ отмечают, что их «ничего не волнует» (+5,9 п. п., до 38,2% в рамках множественных ответов). Наибольшее число таких респондентов зарегистрировано в промышленности, в частности среди обрабатывающих отраслей, сместивших на этом месте строительство. По размерности – средний бизнес. О некотором улучшении условий ведения бизнеса сообщили также представители сервисных секторов (услуги и торговля). В то же время в строительстве и сельском хозяйстве наблюдается незначительное увеличение «волнений», то есть там бизнес-климат усугубился.

Довольно большой процент участников рынка МСБ отмечают потепление в экономической политике страны. В частности, снизилось давление в «неопределенности экономической политики в целом (налогов, государственных расходов, регулирования, политики Национального банка и др.» (–14,9 п. п., до 9,6%) и «неопределенности в отношении экономической политики, влияющей на сектор» (–5,1 п. п., до 3%). Особенно это касается строительного сектора. Хотя представители сельского хозяйства также сообщают о положительных изменениях, уровень проблематики в их среде остается одним из самых высоких по сравнению с другими отраслями.

Улучшения также были отмечены в рыночной конъюнктуре. Снизилось давление таких факторов, как «финансовые ограничения» (–8,7 п. п., до 11,6%), «стоимость аренды» (–5,8 п. п., до 12,8%) и «недостаточность спроса на внутреннем рынке» (–2 п. п., до 11%). Наиболее ощутимо снижение «финансовых ограничений» почувствовали представители строительства: только 1,6% отметили этот барьер, в то время как в других отраслях он колебался от 8,7 до 21,4%, с наибольшим процентом в сельском хозяйстве. Проблемы с арендой стали менее актуальными для производственных секторов (промышленность, сельское хозяйство, строительство), в то время как сервисные сектора (торговля, услуги) продолжают испытывать трудности. В части внутреннего спроса, наоборот, сервисные сектора отмечают улучшение, тогда как производственные сталкиваются с ухудшением условий.

Несмотря на общий позитивный фон в бизнес-климате, представители МСБ начали больше беспокоиться о «нехватке рабочей силы/кадров» (+12,4 п. п., до 18,6%). Наиболее остро эта проблема стоит в строительстве (+41,3 п. п., до 47,6% при 10,6–16,4% в других секторах). Незначительно увеличилось беспокойство и по поводу «нехватки сырья, материалов и/или оборудования» (+0,7 п. п., до 5,6%), с которой чаще всего сталкиваются представители сельского хозяйства.

Выводы и перспективы

III квартал продемонстрировал заметные позитивные изменения в деловой активности и условиях ведения бизнеса для малого и среднего бизнеса. Хотя некоторые сектора сталкиваются с определенными вызовами, общий тренд указывает на уверенный рост, начатый в предыдущем квартале. Особенно стоит отметить выход предприятий промышленности из зоны пессимизма, что можно связать с улучшением в финансировании и ростом спроса и/или заказов. В то же время наблюдавшийся в летний период всплеск продаж в сервисных секторах (торговля, услуги) и сельском хозяйстве пошел на спад. Однако часть сервисных предприятий продолжила наращивать обороты, что в сумме положительно сказалось на квартальных индексах. Что касается строительства, то оно продолжило расти, показав практически четырехкратное квартальное улучшение деловой активности за счет наращения объемов производства и новых заказов.

Снижают общую планку оптимизма прогнозы на IV квартал, ставшие более сдержанными по сравнению с несколькими предыдущими периодами. Так, если ранее бизнес прогнозировал рост деловой активности на II квартал на уровне 21%, то на IV квартал этот показатель уже снижен до 4,7%. При этом сектора по-разному смотрят на перспективы ближайшего периода, кто-то ожидает подъема, кто-то спада. Если прогнозы сбудутся, темпы роста в промышленности (+10,7% к III кварталу), торговле (+10,7%) и услугах (+6,3%) смогут компенсировать замедление в строительстве (–8,7%) и сельском хозяйстве (–4,7%).

Дополнительные конъюнктурные опросы показали, что значительная часть предприятий продолжает испытывать трудности с привлечением внешнего финансирования, все больше полагаясь на собственные средства. Для некоторых из них основными препятствиями остаются высокая процентная ставка и уже имеющиеся кредиты. Хотя первый показатель несколько сбавил давление вслед за снижением базовой ставки и пересмотром политик кредитования банками второго уровня, второй все больше указывает на закредитованность некоторых предприятий МСБ, что, несмотря на существующий у них спрос на заемные средства, все же не позволяет им обратиться за новым финансированием, сдерживая деловую активность. Другие же участники рынка отмечали позитивные изменения в доступности кредитов.

Общее улучшение бизнес-климата создает предпосылки для дальнейшего оптимизма. Но более осторожный консенсус-прогноз МСБ на предстоящий квартал указывает, что предприятия все еще вынуждены адаптироваться к меняющимся условиям рынка, что среди прочего приводит к невозможности роста цен реализации и применения более жестких стратегий контроля издержек. Создание благоприятных условий финансирования, особенно микро- и малого предпринимательства, возможность привлечения внешних инвестиций, улучшение вопросов логистики и разрешение кадровых вопросов могут стать основными факторами поддержки бизнеса в быстро меняющихся условиях.