Трейдинг и инвестиции — два популярных подхода к управлению капиталом, которые отличаются уровнем риска и степенью вовлеченности в процесс. Что нужно про это знать начинающим инвесторам?

Трейдинг

Трейдинг — это торговля акциями, валютой и другими инструментами рынка для получения прибыли. Трейдер может получать прибыль как на растущих, так и на падающих рынках. Для торговли можно использовать любые инструменты: акции, валютные пары, золото и серебро, фьючерсы на нефть, пшеницу и на другие активы.

Доход в трейдинге зависит от верности прогнозов движения цены того или иного актива. Это большие риски, ведь на 100% предсказать, куда будет двигаться рынок не может никто. Не случайно, по данным Quantified Strategies, 40% внутридневных трейдеров — то есть тех, кто продает и покупает активы в течение одного торгового дня, – уходят с рынка в течение месяца, и только 13% остаются на нем после трех лет работы. По данным американского Агентства по регулированию деятельности финансовых институтов (FINRA), которые приводит Quantified Strategies, 72% спекулянтов заканчивают год с финансовыми потерями.

Трейдер зарабатывает на изменениях цены за короткий период времени. Это могут быть недельные сделки, сделки внутри дня или даже в течение нескольких минут. Например, вы купили акцию Apple за $227, открыли сделку и считаете, что в течение торговой сессии она подорожает до $229. В случае, если цена достигнет прогноза, то вы закроете позицию. Разница между ценой открытия и ценой закрытия ($2) — это прибыль по сделке. Такую сделку называют «лонг» — трейдер покупает актив и рассчитывает на его рост. Если актив начнет дешеветь, то сделка окажется убыточной.

Трейдеры могут ставить и на падение цены актива – это «шорт», или «короткие» сделки. В этом случае для получения прибыли необходимо, чтобы цена на актив снижалась.

Трейдеры могут торговать как на свои, так и на заемные средства. Кредит, который предоставляет брокер, называют «плечо». С его помощью можно купить больше бумаг. Например, вы хотите купить акции на $1 000, а брокер готов дать вам плечо 1:4, это означает, что у вас в распоряжении окажется в четыре раза больше средств. Вы сможете купить акций на $4 000.

За использование «плеча» брокер берет комиссию — у всех разные условия, которые нужно обязательно уточнить перед сделкой. Ее размер зависит от суммы на счете, от размера совершаемых операций и так далее. Как это работает? Допустим, вы хотите купить 10 акций Tesla по $220 за штуку. У вас есть деньги только на 5 акций или $1100. Брокер готов предоставить вам плечо 1:2, с ним вы можете купить акции Tesla уже на $2 200. К примеру, у Fidelity при таких условиях вы должны будете заплатить комиссию за использование «плеча» 13,075% в год, у Interactive Broker — 7,33% в год (накопившиеся проценты списываются ежемесячно).

Торговля с использованием не только своих средств, но и заемных, называется маржинальной. Это выгодно, ведь прибыль будет рассчитываться от итоговой суммы на счете. Но если что-то пойдет не так, к примеру, стоимость акций резко упадет, то и потери тоже окажутся больше.

Если трейдер торгует с «плечом», он может столкнуться с маржин-коллом.

Это предупреждение трейдеру от брокера, когда собственные средства на его торговом счете опускаются ниже минимально допустимой для поддержания позиции отметки. У каждого брокера свои требования к этому показателю. В среднем они требуют, чтобы на счете было 20-30% собственных средств по каждой позиции. NYSE и FINRA рекомендуют устанавливать эти требования на уровне 25%. Некоторые брокеры могут требовать до 50%.

Вернемся к примеру с акциями Tesla и возьмем требования к марже в 25%. Первоначальный размер позиции был $2200, но цена акций упала и трейдер потерял $660. На счету у него осталось $1540, но из них $1100 – заемные средства, а его собственных денег уже останется $385. Это минимально допустимая сумма средств на счете. Если эта сумма снизится еще, трейдер получит в торговом терминале и по электронной почте уведомление – тот самый маржин-колл.

Это очень приблизительный пример, так как нужно еще учесть и проценты за использование «плеча», а также брокерские комиссии — за сделки купли и продажи активов.

В этой ситуации можно пополнить счет. Если не вмешиваться, и сумма на счете продолжит падать, сработает стоп-аут — брокер принудительно закроет позиции. Трейдер получит убыток.

Волатильность для трейдера зачастую важнее, чем качество активов. Она показывает, как сильно и быстро меняются цены активов на рынке. Чем выше волатильность, тем больше движение цены актива за одну торговую сессию или, например, неделю или месяц. Трейдер зарабатывает на резких движениях цены, но при этом он также анализирует текущую позицию актива на рынке и учитывает фундаментальные показатели компании.

Пассивные инвестиции

В отличие от трейдера, пассивный инвестор рассчитывает на стабильную прибыль в течение длительного периода времени. Он зарабатывает за счет долгосрочного роста актива в цене, выплат дивидендов и купонов. Пассивный инвестор рассчитывает на прибыль на горизонте нескольких лет, используя правило «купил и держи».

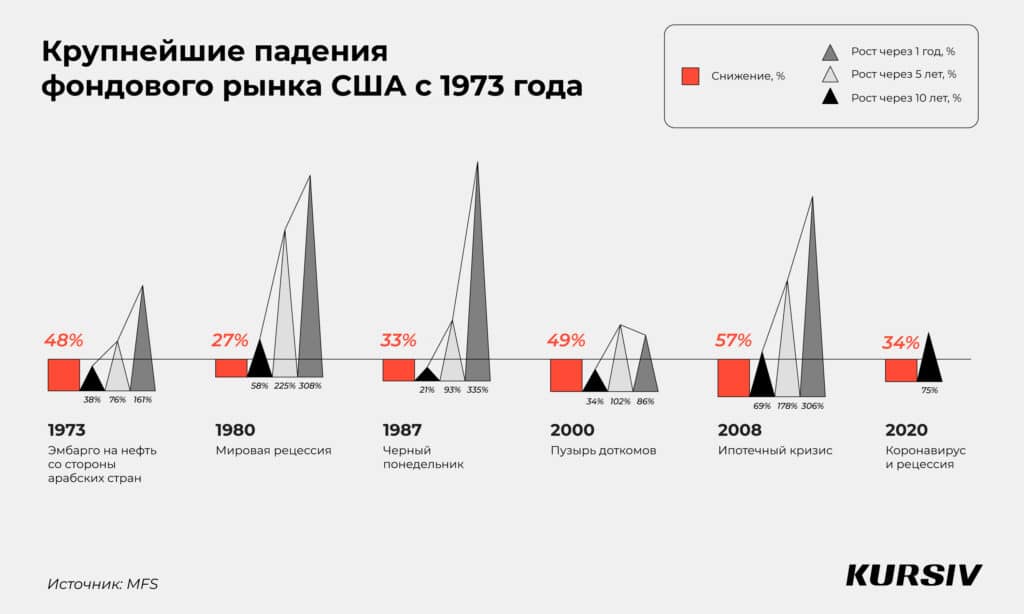

Его расчет на то, что фондовый рынок в долгосрочной перспективе растет. К примеру, индекс широкого американского рынка S&P 500 за последние пять лет подорожал на 94,21%. Этот рост не линейный, и случаются годы падений, но за ними следует восстановление.

Инвестор может увеличить прибыль, если реинвестирует дивиденды или просто будет добавлять каждый месяц определенную сумму к своему счету. Это увеличивают доход от инвестиций.

Вот пример – индекс S&P 500 с 1957 года, когда он был создан, растет в среднем на 10% в год. Вы инвестировали $1000 в широкий рынок США на 10 лет, а ваш знакомый вложил ту же сумму, но каждый месяц добавляет по $100 в течение того же периода. В итоге в вашем случае прогнозный доход через десять лет составит $1000 и у вас на счете окажется $2000, у вашего знакомого доход — $10191, на счете у него с учетом всех пополнений окажется чуть более $23000.

Потенциальная прибыль в пассивном инвестировании ниже, чем в трейдинге, но и риск остаться ни с чем в разы меньше.

Для целей пассивного инвестирования подойдут, например, комбинации разных биржевых фондов (ETF) в инвестиционном портфеле.

Активные инвестиции

Активный инвестор стремится обогнать рынок и получить доходность выше среднего. Как правило, этим занимаются управляющие хедж-фондами, финансовые аналитики и опытные частные инвесторы.

Для анализа компаний изучают финансовые отчеты, конкурентов, состояние индустрии и сектора — здесь необходимы знания и опыт.

Инвестировать можно в акции роста — их выпускают компании, которые показывают или будут показывать высокие темпы выручки и прибыли в будущем. Таких акций особенно много в технологическом секторе. Выбирая акции роста, инвестор рассчитывает только на рост котировок, потому что, как правило, такие компании не платят дивиденды. В числе самых известных примеров акций роста – бумаги Tesla и Nvidia. Акции Tesla за пять лет, к примеру, подорожали более чем на 1100%.

Пассивный инвестор, как правило, выбирает акции стоимости. Это ценные бумаги крупных компаний с устоявшимся бизнесом, которые стабильно функционируют и регулярно платят дивиденды. Но в данном случае не стоит рассчитывать на взрывной рост котировок. Например, акции Johnson & Johnson — ценные бумаги сильной и устойчивой компании с историей, которая регулярно платит дивиденды. При этом за пять последних лет акции компании прибавили в цене чуть более 20%.

Получение прибыли выше рынка всегда связано с большими рисками. К примеру, за 10-летний период только 25% активных фондов смогли превзойти по доходности пассивные стратегии, подсчитали в американском Национальном бюро экономических исследований. При этом на короткой дистанции активное управление может опережать пассивные стратегии по доходности. По данным провайдера инвестиционных данных Morningstar, с июля 2023 года по июнь 2024 года 51% активных фондов превзошли по доходности пассивные фонды. На более длинной дистанции соотношение меняется – к примеру, за период в 20 лет уже только 11% активных фондов превосходят по доходности пассивные.

Инвесторам стоит помнить, что активные сделки могут съедать часть прибыли из-за комиссий. Даже небольшая комиссия при большом количестве сделок со временем будет накапливаться и снижать прибыль.

Выводы

- Трейдинг и активные инвестиции требуют большей вовлеченности, ежедневного анализа и мониторинга рынка. Пассивный инвестор вкладывает свободные деньги в широкий рынок и крупные компании, уделяя контролю за инвестиционным портфелем сравнительно меньше времени.

- Психологическая подготовка важна для трейдера, который принимает быстрые решения. Порой это приводит к стрессу и выгоранию. Пассивный инвестор действует по правилу «купил и держи» и рассчитывает на прибыль в долгосрочной перспективе.

- Трейдер совершает быстрые сделки в течение часов или дней. Горизонт инвестирования пассивного инвестора — годы и десятилетия.

- Трейдинг связан с высокими рисками, инвестор значительно снижает риски за счет диверсификации портфеля.

- Трейдер ожидает высокую прибыль, а пассивный инвестор ориентируется на средний по рынку доход.