«Курсив» подсчитал, сколько в среднем должны казахстанцы банкам, и сравнил полученные суммы с размерами банковских счетов усредненного жителя страны. Как говорят цифры, в северных регионах и Алматы люди предпочитают (или им удается) сберегать, тогда как в южных областях население вынуждено (или предпочитает) жить преимущественно в долг.

Приятного кредитного аппетита

По расчетам «Курсива» (на основе данных Нацбанка), за последний год задолженность среднего казахстанца по банковским займам выросла на 23,4% и достигла почти 950 тыс. тенге на душу населения. С учетом микрокредитов и претензий коллекторов размер удельных обязательств физлица превышает 1 млн тенге. Если исключить из числа заемщиков детей и пенсионеров, каждый трудоспособный гражданин РК сегодня должен банкам в среднем почти 1,7 млн тенге.

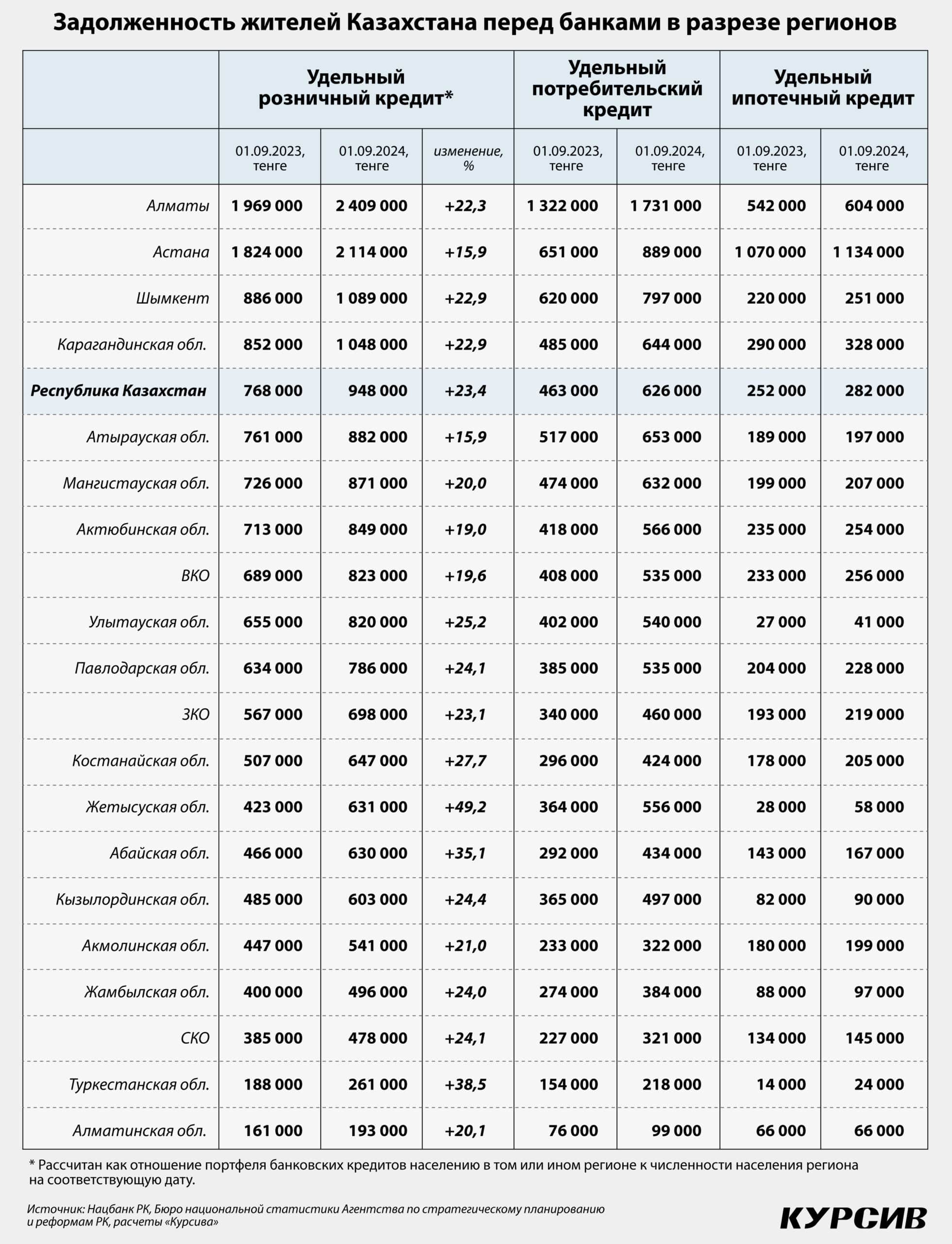

Долговая нагрузка жителей Казахстана перед БВУ сильно разнится в зависимости от места проживания. В среднем по республике на каждого гражданина РК (любого возраста) по состоянию на 1 сентября этого года приходился кредит (непогашенный остаток по займу, полученному физлицом) в размере 948 тыс. тенге.

В четырех регионах (Алматы, Астана, Шымкент, Карагандинская область) этот показатель выше странового уровня, причем для Алматы и Астаны – существенно выше (в 2,5 раза и 2,2 раза соответственно, см. инфографику). Жители остальных 16 регионов занимают меньше среднего, в том числе в Туркестанской и Алматинской областях – значительно меньше (28 и 20% от среднего розничного займа по Казахстану). Заметно ниже размер удельного кредита также в Акмолинской (57% от странового) и Жамбылской (52%) областях и СКО (50%).

В структуре розничного портфеля наибольший вес имеют потребительские ссуды (беззалоговые, если статистика регулятора корректна). По этому виду продукта среднестатистический казахстанец должен сегодня банкам 626 тыс. тенге. В большинстве регионов удельная задолженность по потребам находится в коридоре от 500 тыс. до 650 тыс. тенге. На этом фоне резко выделяется Алматы: на каждого жителя бывшей столицы приходится действующий потребзаем в размере 1,7 млн тенге. Наоборот, минимальная долговая нагрузка наблюдается в Алматинской обл. (99 тыс. тенге на душу населения). Любопытно, что в Жетысуской обл. (до середины 2022 года входила в Алматинскую, после чего стала самостоятельной административно-территориальной единицей) удельный потребкредит составляет 556 тыс. тенге, что почти в 6 раз выше аналогичного показателя Алматинской обл.

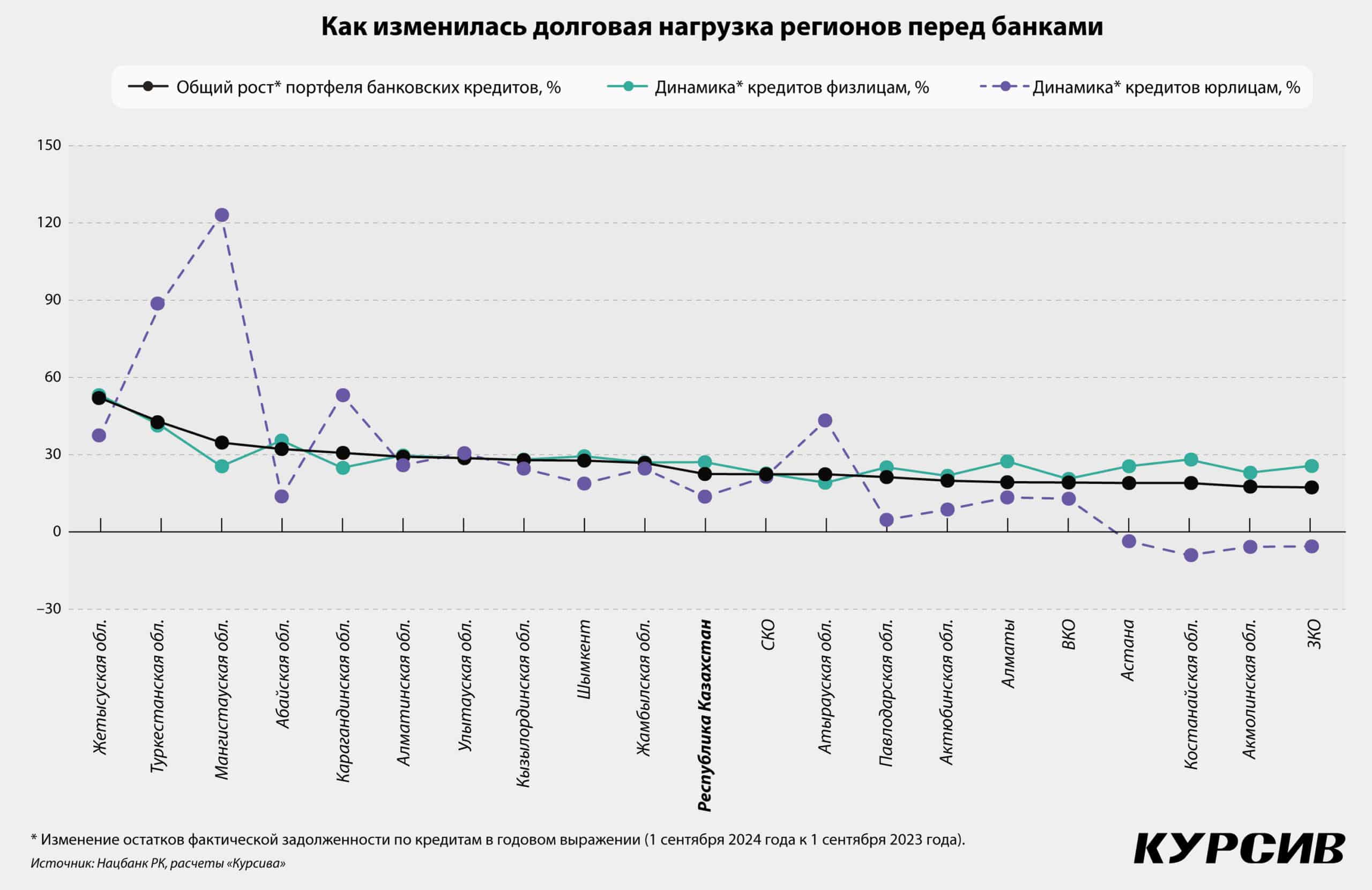

За минувший год (1 сентября 2024-го к 1 сентября 2023-го) страновой размер удельного потребзайма на душу населения вырос на 35,2% (в 4 раза быстрее инфляции, которая за тот же период составила 8,4%). Самый быстрый рост происходил в уже упомянутой Жетысуской (+52,7%) и Абайской (+48,6%) областях. Возможно, проникновение банковских услуг в этих регионах стало более глубоким после того, как они обрели статус самостоятельных областей. Например, четвертые темпы прироста (+41,6%) продемонстрировала Туркестанская обл., которая с точки зрения ее появления на административной карте страны тоже является сравнительно молодой. Что касается регионов с самой скромной динамикой, то ими стали Атырауская обл. (+26,3%) и Шымкент (+28,5%). Алматинская обл. выделяется на фоне остальных не только как регион с минимальным размером удельного потребзайма, но и как регион с одним из самых низких темпов прироста этого показателя (+30,3%). Для сравнения: в Алматы с его высочайшей стартовой базой удельный потребкредит вырос на 30,9%.

Средний размер ипотеки на одного казахстанца сегодня составляет 282 тыс. тенге. Главным драйвером этого рынка выступает платежеспособный (во многом благодаря госпрограммам) спрос жителей столицы: в Астане удельная сумма ипотечного кредита превышает 1,1 млн тенге, и это единственный регион, где ипотечный портфель по своим размерам превосходит потребительский. Почти вдвое меньше задолженность по жилищным займам у среднего алматинца (604 тыс. тенге). В большинстве «провинций» удельная ипотека находится в диапазоне от 150 тыс. до 250 тыс. тенге. Минимальным долгом по жилищным займам характеризуются Туркестанская (24 тыс. тенге на душу населения), Улытауская (41 тыс.), а также Жетысуская (58 тыс.) и Алматинская (66 тыс.) области. При этом Улытауская обл. обладает самым маленьким ипотечным портфелем, лишь 9,1 млрд тенге. Это намного меньше, чем даже у предпоследнего места, на котором находится Жетысуская обл. с портфелем в 40 млрд тенге.

Три из четырех вышеназванных «отстающих» регионов (с низкой стартовой базой) демонстрируют самые быстрые темпы прироста удельной ипотеки: Жетысуская (+110%), Туркестанская (+79%), Улытауская (+54%) области. В большинстве регионов рост показателя уложился в довольно узкий коридор от 8,3% (Актюбинская) до 17% (Абайская) при среднестрановом значении в 12%. Единственным регионом, где удельная ипотека за последний год не выросла, стала Алматинская обл.

Помимо долга перед банками у казахстанцев есть обязательства по микрокредитам (около 1,4 трлн тенге на последнюю отчетную дату), но региональный разрез в этой статистике отсутствует. А еще есть просроченные ссуды, выкупленные коллекторами, текущий объем которых составляет около 360 млрд тенге (по информации главы АРРФР Мадины Абылкасымовой, озвученной в парламенте в марте этого года). Если добавить долги населения перед МФО, ломбардами и коллекторами к банковской задолженности физлиц, то размер долговых обязательств, приходящихся на одного жителя РК, возрастет еще на 9% и достигнет 1,04 млн тенге (по состоянию на 1 сентября).

Удельный долг вырастет еще больше, если в знаменателе формулы учитывать не все население, а только его трудоспособную часть. По данным Бюро национальной статистики, на начало этого года доля граждан в возрасте от 16 до 63 лет (у женщин – до 61 года) в общей численности населения РК составляла 57%, а в разрезе регионов этот показатель колебался от максимального 61% в Астане до минимальных 53% в Туркестанской обл. Если «разделить» долговую нагрузку физлиц перед БВУ (без учета обязательств перед МФО и коллекторами) только между людьми вышеуказанной возрастной категории, размер удельного розничного кредита в Казахстане составил бы не 948 тыс., а почти 1,7 млн тенге. Для Алматы эта сумма возросла бы до 4,0 млн тенге, для Астаны – до 3,5 млн. Минимальная задолженность осталась бы у жителей Туркестанской и Алматинской областей, но их долговая нагрузка перед банками увеличилась бы до 492 тыс. и 340 тыс. тенге соответственно на душу населения рассматриваемой возрастной категории.

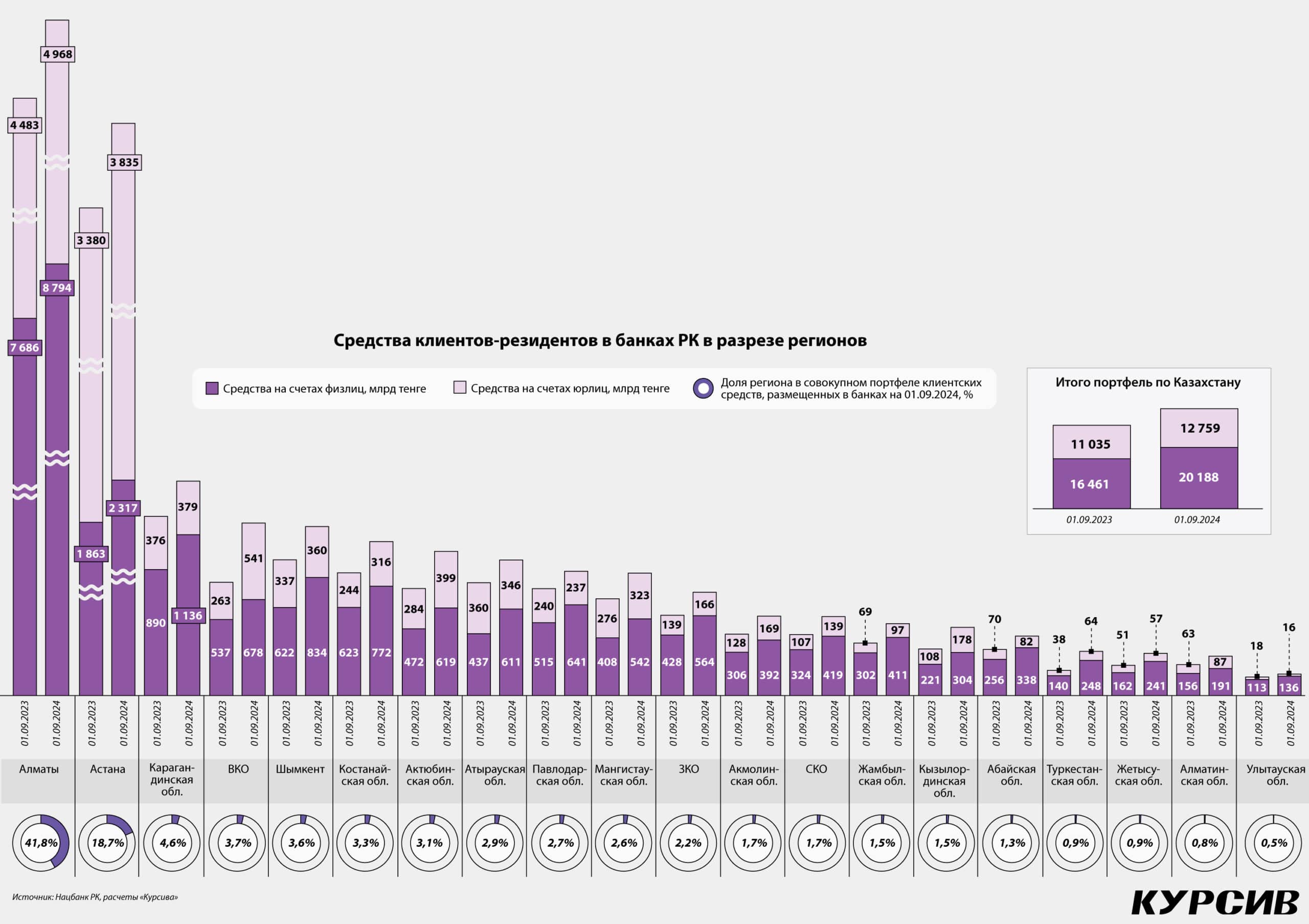

Зато не тащат из семьи

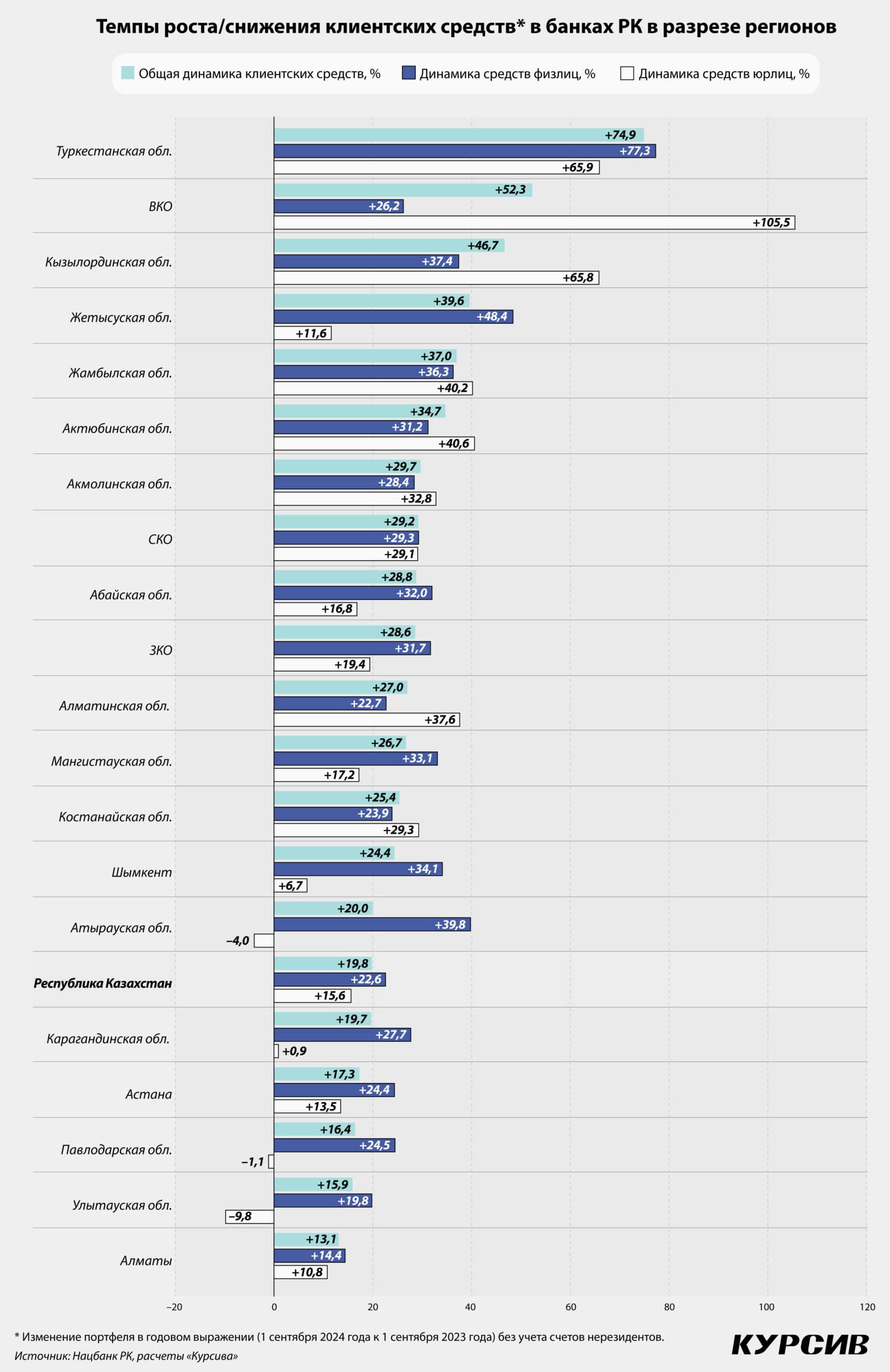

Что касается возможностей соотечественников сберегать, то за последний год средний счет (текущий плюс депозитный) физлица-резидента в банках вырос на 21,1% (на 2,3 п. п. медленнее, чем средний розничный кредит) и достиг 999 тыс. тенге. В разрезе регионов превысить страновой показатель удалось только жителям Алматы (почти 3,9 млн тенге на душу населения на 1 сентября), Астаны (1,6 млн тенге) и Карагандинской обл. (1,0 млн тенге). Наоборот, наименьшие удельные накопления наблюдаются в Алматинской (124 тыс. тенге) и Туркестанской (115 тыс. тенге) областях. Но если в Туркестанской обл. они растут самыми быстрыми темпами (+76% за год), то в Алматинской обл. динамика очень скромная (+21%). Медленнее росли только удельные сбережения в Алматы (+11%) и Астане (+17%), что неудивительно с учетом их высокой стартовой базы, а также в Улытауской обл. (+20%).

В ренкинге регионов по среднему уровню денежных сбережений жителей произошло четыре перестановки за рассматриваемый период (1 сентября 2024-го к 1 сентября 2023-го). ВКО опередила Костанайскую обл. и поднялась на 4-ю строчку. Атырауская и Павлодарская области поменялись местами и заняли 6-ю и 7-ю позиции соответственно. В нижней половине таблицы Актюбинская обл. (№12) подвинула Улытаускую обл. (№13). Наконец, в самом подвале ренкинга произошла рокировка между Жетысуской (№17) и Жамбылской (№18) областями. При этом Жетысуская обл. показала вторую (после Туркестанской) скорость прироста удельного банковского счета (+49%) и вполне способна вскоре подняться на 16-е место, опередив Кызылординскую обл. В любом случае пятерка явных аутсайдеров ренкинга целиком представлена южными густонаселенными областями с преобладанием сельского населения. Сегодня в них проживает почти треть (32%) от всего населения Казахстана.

Интересно, что между регионами наблюдаются различия в отношении того, как население распределяет временно свободные средства между текущими (в основном это деньги на зарплатных и пенсионных карточках) и сберегательными счетами. В целом по Казахстану доля текущих счетов в розничном портфеле резидентов составляет 12,0%. В подавляющем большинстве регионов (16 из 20) этот показатель находится в коридоре от 10,5% (Алматинская обл.) до 15,8% (Жамбылская обл.) В Павлодарской и Костанайской областях показатель является минимальным (9,8 и 9,6% соответственно). Наоборот, в Жетысуской и Туркестанской областях он выглядит аномально высоким (24,2 и 23,0% соответственно). Возможно, жители этих регионов склонны меньше доверять банкам, что в свою очередь может быть связано с недостаточной финансовой грамотностью (например, с отсутствием знаний о том, что сохранность вкладов до 20 млн тенге гарантируется государством).

Некоторое представление о неравномерности распределения депозитов в разрезе их держателей можно почерпнуть из квартальных отчетов КФГД. По данным фонда, на 1 июля этого года в общем портфеле розничных средств (включая нерезидентов) доля массового сегмента (до 15 млн тенге на одном счете) составляла 50,6%, среднего (до 50 млн тенге) – 17,4%, крупного (свыше 50 млн тенге) – 32,0%. Отсюда следует, что объем крупных вкладов на указанную дату равнялся 6,9 трлн тенге. Для сравнения: общая сумма денег, размещенных в банках физлицами-резидентами в 17 регионах страны (без Алматы, Астаны и Карагандинской обл.), на сегодня составляет 7,9 трлн тенге, то есть лишь на 1 трлн тенге превышает объем крупных депозитов в системе.

Отдельный интерес представляет то, как долговая нагрузка населения перед БВУ соотносится с банковскими накоплениями граждан. Для этого «Курсив» рассчитал отношение удельного банковского кредита физлица в каждом из регионов к удельному розничному вкладу (без учета текущих счетов). Как показали расчеты, в стране есть только три региона, где среднестатистический житель больше накопил, чем задолжал. Это СКО (отношение «кредит/вклад» равно 0,67 на 1 сентября), Алматы (0,70) и Костанайская обл. (0,77). В трех областях (ЗКО, ВКО и Павлодарская обл.) размеры удельного долга и удельного депозита совпадают. Как можно заметить, пять из шести вышеперечисленных регионов (где суммарно либо банки должны населению, либо сальдо является нулевым) расположены на севере страны.

В остальных 14 регионах население должно банкам больше, чем держит на депозитах. Самые высокие значения коэффициента «кредит/вклад» зафиксированы опять же в шести южных регионах, которые в этой связи можно условно охарактеризовать как области с наименее кредитоспособными жителями или с наибольшими рисками по потребительским займам. В эту шестерку вошли Алматинская обл. (с коэффициентом 1,75), Жамбылская обл. (1,75), Шымкент (1,88), Кызылординская обл. (1,96), Жетысуская обл. (2,41) и Туркестанская обл. (2,94).