Если судить по результатам деятельности банков, старт делового сезона в Казахстане не очень задался. Сентябрьская динамика ключевых показателей БВУ не впечатляет ни по одному из пунктов, за исключением… их собственной прибыли.

Рост без роста

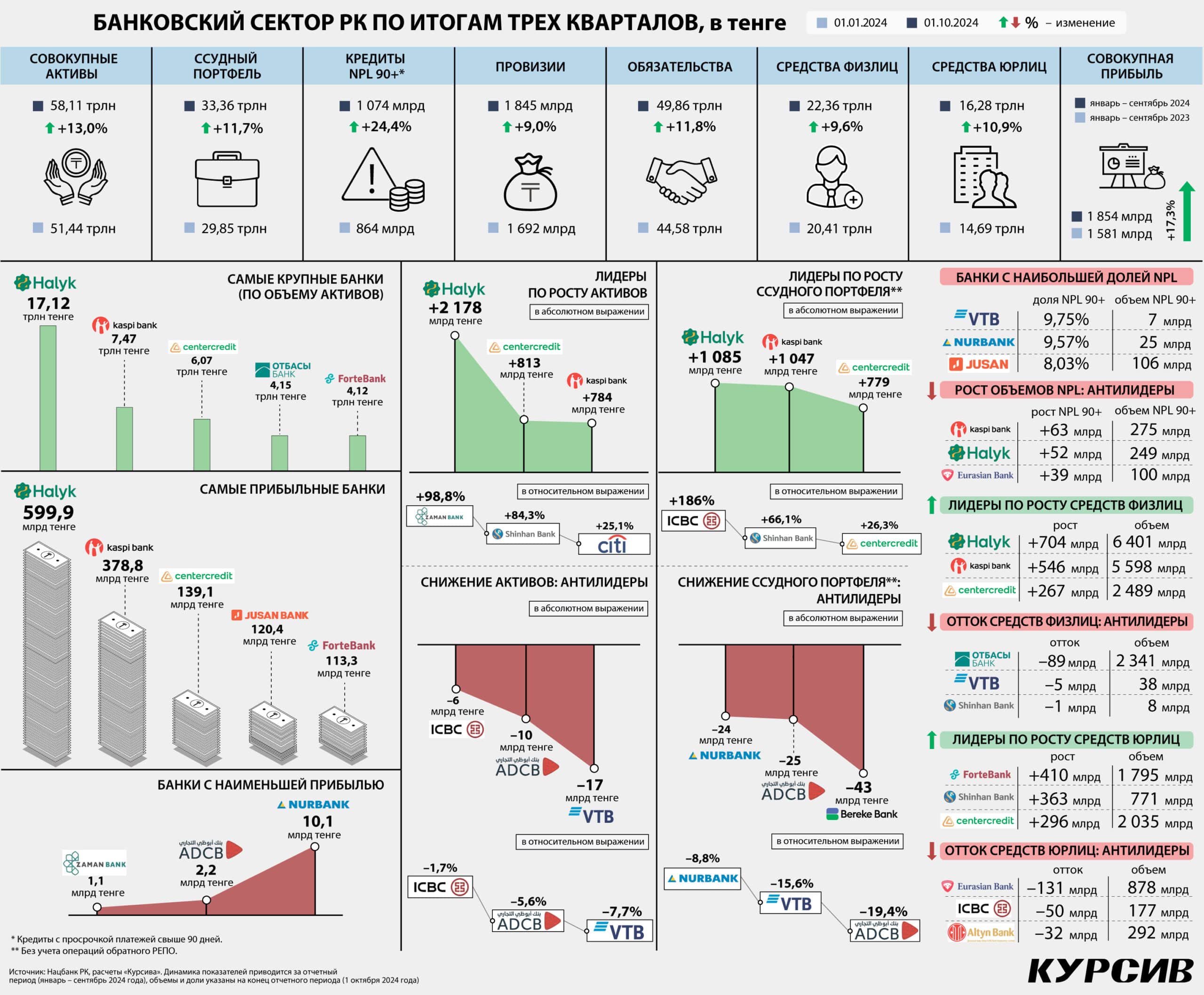

В сентябре совокупный объем средств физлиц в банковском секторе РК увеличился на 144 млрд тенге, или на 0,65% (данные Нацбанка, расчеты «Курсива»). Этот месяц оказался для банков одним из самых неурожайных в текущем году с точки зрения привлечения денег от населения. Худшая динамика наблюдалась только в марте (+0,63%) и январе (–2,52%). Влияние курсовой переоценки на номинальные показатели в сентябре было почти нулевым: за месяц тенге укрепился к доллару на микроскопическую 0,1%.

В разрезе отдельных БВУ лучшую динамику розничного портфеля в сентябре продемонстрировал БЦК (+41 млрд тенге за месяц). Ненамного отстали Bereke (+28 млрд), Халык (+22 млрд), Bank RBK (+20 млрд), Kaspi (+20 млрд) и Forte (+19 млрд). У шести игроков произошли оттоки, с наибольшей просадкой столкнулся Jusan (–37 млрд).

За период с начала года остатки на счетах физлиц в системе увеличились на 2 трлн тенге, или на 9,6%. При этом нацвалюта ослабла к доллару на 5,9%, то есть часть номинального прироста носит «бумажный» характер (за счет положительной курсовой переоценки). Если же учесть начисление банками процентов на вклады, то объем реальных нетто-притоков окажется значительно скромнее номинальных 2 трлн тенге. В среднем средства физлиц в этом году растут со скоростью 1,07% в месяц. При этом средневзвешенная ставка вознаграждения по тенговым розничным депозитам составляет 1,12% в месяц (из расчета 13,4% годовых). Если бы все деньги населения были размещены на вкладах, то превышение ставки вознаграждения над темпами прироста портфеля свидетельствовало бы о реальных нетто-оттоках в системе. Однако в портфеле есть также текущие счета (около 12% от объема розничных средств) и долларовые депозиты (доля которых равнялась 19,3% на 1 октября), вознаграждение по ним либо не предусмотрено, либо не превышает 1% годовых. Поэтому определенный нетто-приток средств от физлиц в этом году все-таки происходит.

Совершенно точно, что притоков денег от розничных клиентов удалось добиться Хоум Кредиту и Bereke, поскольку их розничные портфели по итогам трех кварталов выросли на 32 и 31% соответственно (или примерно на 3,5% в месяц). Среди прочих значимых игроков лучшие темпы прироста портфеля демонстрирует Халык (+12,4%), но они почти в три раза медленнее, чем у двух самых быстрорастущих банков в рассматриваемом сегменте.

Что касается прироста портфеля в абсолютном выражении, то лидерство в этом ренкинге оспаривают Халык (+704 млрд тенге с начала года) и Kaspi (+546 млрд). На третьей строчке уверенно (потому что наверняка не поднимется выше, но и маловероятно, что позволит себя обогнать) расположился БЦК (+267 млрд). Далее идут уже упомянутые Bereke (+132 млрд) и Хоум Кредит (+104 млрд). За ними следуют Евразийский (+69 млрд), Bank RBK (+58 млрд), Jusan (+50 млрд), Freedom (+44 млрд) и Forte (+41 млрд).

Оттоки (если ограничиться более или менее значимыми рыночными игроками, которые заинтересованы в фондировании от розничных клиентов) допустили только ВТБ (–4,7 млрд тенге с начала года) и Нурбанк (–3,3 млрд). Помимо них портфель сократился у неуниверсального квазигосударственного Отбасы (–89 млрд), корейского Шинхана (–0,9 млрд), Банка Китая (–0,2 млрд) и эмиратского Al Hilal, который теперь называется ADCB (–0,1 млрд).

Неполная компенсация

Средства юрлиц в системе после чувствительной августовской просадки (–505 млрд тенге, или –3% за месяц) в сентябре восстановились лишь частично: совокупный прирост составил 219 млрд тенге, или 1,4%. Лучшую динамику показал Kaspi (+203 млрд тенге за месяц), с лихвой компенсировав августовские оттоки (–136 млрд). Халык нарастил корпоративный портфель на 76 млрд тенге, но месяцем ранее бизнес-клиенты забрали оттуда значительно больше (–333 млрд). Помимо двух крупнейших игроков заметного роста средств юрлиц в сентябре добились Сити (+68 млрд), Банк Китая (+48 млрд), Шинхан (+35 млрд) и Bereke (+22 млрд).

Наоборот, худшую динамику в сентябре продемонстрировал Евразийский (–114 млрд). Серьезные оттоки наблюдались также в Forte (–86 млрд) и Bank RBK (–63 млрд). Незначительно просели БЦК (–11 млрд) и Jusan (–6 млрд).

По итогам трех кварталов совокупные остатки на счетах юрлиц выросли на 1,6 трлн тенге, или на 10,9%. В абсолютном выражении наибольшего прироста добились Forte (+410 млрд тенге с начала года), Шинхан (+363 млрд), БЦК (+296 млрд), Халык (+279 млрд) и Bereke (+215 млрд). Среди остальных игроков ближе всех к пятерке лидеров ренкинга подобрались Kaspi (+71 млрд) и Freedom (+64 млрд). В относительном выражении (если пренебречь ничтожными игроками) быстрее всех растет Шинхан (+89%), за которым идут Bereke (+38%), Forte (+30%) и Freedom (+24%). Халык (+5,6%) и Jusan (+4,5%) пока растут медленнее рынка.

Семь банков (из 21 действующего) испытывают корпоративные оттоки. С наибольшей просадкой столкнулся Евразийский (–131 млрд тенге с начала года). Также в минус ушли китайский ТПБ (–50 млрд), подконтрольный китайцам Алтын (–32 млрд), подсанкционный ВТБ (–20 млрд), американский Сити (–17 млрд), Bank RBK (–10 млрд) и турецкий КЗИ (–9 млрд).

Чемпион известен

Совокупные активы сектора в сентябре увеличились на 268 млрд тенге, или на скромные 0,46%. Хуже динамика в этом году была зафиксирована только в январе (–0,74%) и апреле (–0,97%). Наибольшего роста активов в сентябре добились Сити (+177 млрд тенге) и Kaspi (+152 млрд). Конкуренты отстали значительно, лучшую динамику среди них показали Банк Китая (+64 млрд) и Freedom (+44 млрд). Наоборот, аутсайдерами месяца стали Халык (–108 млрд) и Евразийский (–99 млрд). Заметно просели активы также у БЦК (–62 млрд) и ТПБ Китая (–43 млрд).

За период с начала года рост совокупных активов составил 6,7 трлн тенге, или 13%. По приросту активов в абсолютном выражении лидерство Халыка (+2,2 трлн тенге) является уже недосягаемым. Второе место в ренкинге сохранил за собой БЦК (+813 млрд), на третью строчку поднялся Kaspi (+784 млрд), вытеснив из тройки лидеров Forte (+671 млрд). В относительном выражении (если ограничиться крупными игроками с активами свыше 1 трлн тенге) быстрее всех растут Сити (+25,1%) и Forte (+19,5%). Для сравнения: у Халыка активы увеличились на 14,6%, у Kaspi – на 11,7% (медленнее рынка).

В секторе есть четыре игрока, у которых активы по итогам трех кварталов снизились. В тройку аутсайдеров вошли небольшие по размерам иностранные банки: подсанкционный ВТБ (–17 млрд тенге), эмиратский ADCB (–10 млрд) и китайский ТПБ (–6 млрд). Среди значимых участников рынка просадку активов допустил только Евразийский (–0,6 млрд тенге).

Универсал против розницы

Совокупный ссудник сектора (здесь и далее – без учета обратного РЕПО) в сентябре вырос на 406 млрд тенге, или на 1,2%. В разрезе заемщиков портфель потребительских кредитов увеличился на 1,6%, займов индивидуальным предпринимателям – на 2,5%, МСБ – на 1,1%, тогда как портфель кредитов крупному бизнесу снизился на 0,5%. По информации АРРФР, сентябрьская просадка корпоративного портфеля объясняется «продолжением практики досрочного погашения крупными заемщиками в сфере телекоммуникаций, сухопутного транспорта и снабжения электроэнергией». Таким образом, ключевым драйвером кредитного рынка продолжают оставаться беззалоговые займы населению.

Главными раздатчиками кредитов в сентябре стали Халык (+142 млрд тенге за месяц) и Kaspi (+136 млрд). Третье место занял БЦК (+75 млрд). Из универсальных банков, находящихся за периметром «большой тройки», лучшую динамику показали Freedom (+17 млрд), Алтын (+13 млрд) и Хоум Кредит (+11 млрд). Сокращение портфеля произошло у восьми игроков, наибольшую просадку допустили Forte (–19 млрд) и Jusan (–11 млрд).

По итогам трех кварталов совокупный ссудник увеличился на 3,8 трлн тенге (+13,1%). Лидерство по приросту в абсолютном выражении упорно оспаривают широко универсальный Халык (+1,08 трлн) и узкоспециализированный Kaspi (+1,05 трлн). Замыкает тройку БЦК (+779 млрд). «Массовка» (или ближайшие рыночные конкуренты) отстает катастрофически: Forte (+289 млрд), Bank RBK (+167 млрд), Хоум Кредит (+134 млрд), Алтын (+103 млрд). Остатки спроса на кредитные ресурсы «доедают» (либо испытывают отсутствие аппетита к новым выдачам) Евразийский (+54 млрд), Freedom (+52 млрд) и Jusan (+37 млрд). На этом фоне заметно обострился (или вынужденно проснулся) аппетит у корейского Шинхана (+32 млрд), который внезапно резко нарастил объемы корпоративного фондирования после начала войны в Украине и располагает аномально высоким для местного рынка объемом высоколиквидных активов (доля ссудника в активах на 1 октября составляла лишь 9,1% против 57,4% в среднем по рынку).

По скорости наращивания кредитования (среди значимых игроков с портфелем свыше 500 млрд тенге) лидируют БЦК (+26,3% с начала года), Алтын (+24,6%), Kaspi (+23,4%), Хоум Кредит (+21,8%) и Forte (+19,8%). Халык прибавляет чуть медленнее рынка (+11,4%). Не хотят (или не могут) динамично расти Евразийский (+3,7%) и Jusan (+3,0%).

Просадка ссудника наблюдается у четырех банков. Из них лишь Bereke (–43 млрд тенге) является значимым игроком на кредитном рынке (в начале октября контроль над бывшим Сбером перешел от «Байтерека» к инвесторам из Катара). Три остальных – это ADCB (–25 млрд), Нурбанк (–24 млрд) и ВТБ (–14 млрд).

Экосистема рулит

Совокупная прибыль БВУ радует их акционеров и растет ускоренными темпами. По итогам восьми месяцев рост в годовом выражении составлял 14,3%, месяц спустя динамика улучшилась еще на 3 п. п. и достигла 17,3%. Например, Халык в сентябре заработал 80 млрд тенге, Kaspi – 50 млрд, БЦК и Jusan – по 18 млрд каждый, Forte – 11 млрд. Ровно в таком порядке эти банки расположились в топ-5 самых прибыльных БВУ за период с начала года (см. инфографику).

В абсолютном выражении наибольшего прироста прибыли добился Халык (+98 млрд тенге к результату за аналогичный период 2023 года). Далее в этом ренкинге идут Jusan (+46 млрд), Forte (+43 млрд), БЦК (+40 млрд), Kaspi (+32 млрд) и ВТБ (+22 млрд). Финансовый результат находящегося под санкциями ВТБ (заработал больше, чем, например, Bereke, Алтын и Хоум Кредит) не может не впечатлять. По всей видимости, оставшись единственным российским игроком на казахстанском рынке, он умело пользуется своего рода монополией по денежным взаимоотношениям с контрагентами из РФ.

В относительном выражении прибыль ВТБ выросла более чем втрое (+205%). Среди банков с более высокой стартовой базой лучшую динамику демонстрируют Forte (+62,1%), Jusan (+61,6%) и БЦК (+40,2%). Халык и Kaspi улучшили прошлогодний финансовый результат на 19,5 и 9,3% соответственно. Исходя из этих данных (статистика от Нацбанка на основе неконсолидированной отчетности БВУ) можно подумать, что Kaspi Bank проигрывает Народному в умении зарабатывать. Однако изучение отчетности материнского холдинга Kaspi.kz (а именно он распределяет прибыль конечным акционерам, в том числе миноритариям) приводит к противоположным выводам. За три квартала этого года Kaspi.kz заработал 740 млрд тенге (против неконсолидированных 600 млрд тенге у Халыка), при этом чистая прибыль Kaspi.kz увеличилась год к году на 23,2% (против 19,5% у Халыка).