Власти страны считают, что банки недостаточно финансируют бизнес. Безотносительно того, справедливо это мнение или нет, «Курсив» изучил, как выглядит ситуация с коммерческим кредитованием в разрезе отдельных БВУ.

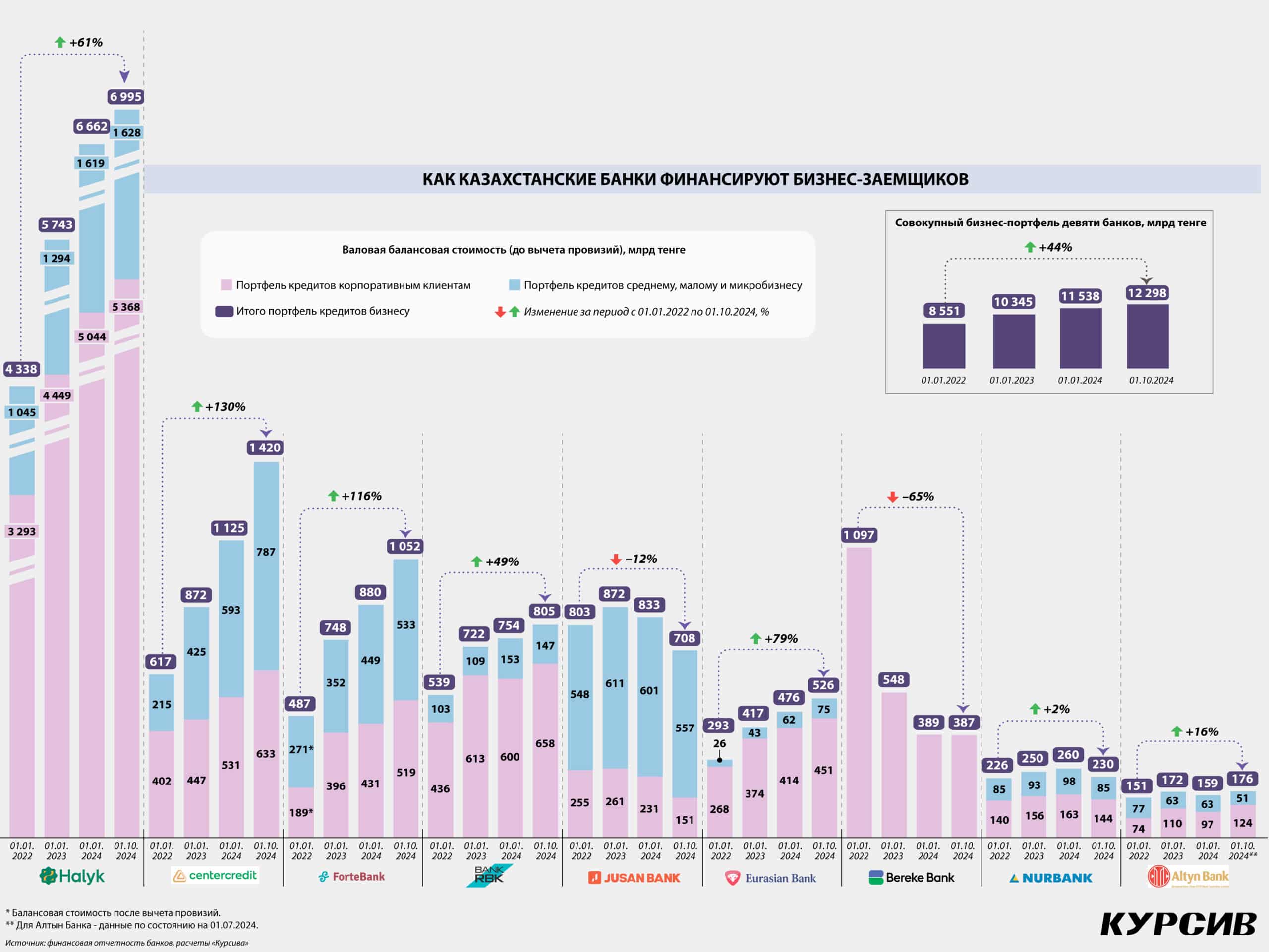

В периметр обзора «Курсива» вошли девять БВУ, располагающих самыми крупными бизнес-портфелями. Отсутствие среди них Kaspi объясняется политикой самого банка по раскрытию информации: в своей публичной отчетности он не раскрывает структуру кредитования в разрезе категорий заемщиков. Гипотетически бизнес-портфель Kaspi может быть сопоставим по размерам с портфелями Jusan или Евразийского. Например, из его позапрошлого годового отчета можно узнать, что в 2022 году Kaspi выдал предпринимателям кредитов на сумму свыше 560 млрд тенге. В прошлом году на рынок бизнес-кредитования вышел Freedom Bank с цифровым продуктом для индивидуальных предпринимателей и за год успел раздать 117 млрд тенге (больше, чем текущие портфели МСБ у Евразийского банка, Нурбанка и Алтына). «Курсив» решил не включать Freedom в инфографику из-за отсутствия по нему исторических данных в силу его относительной молодости.

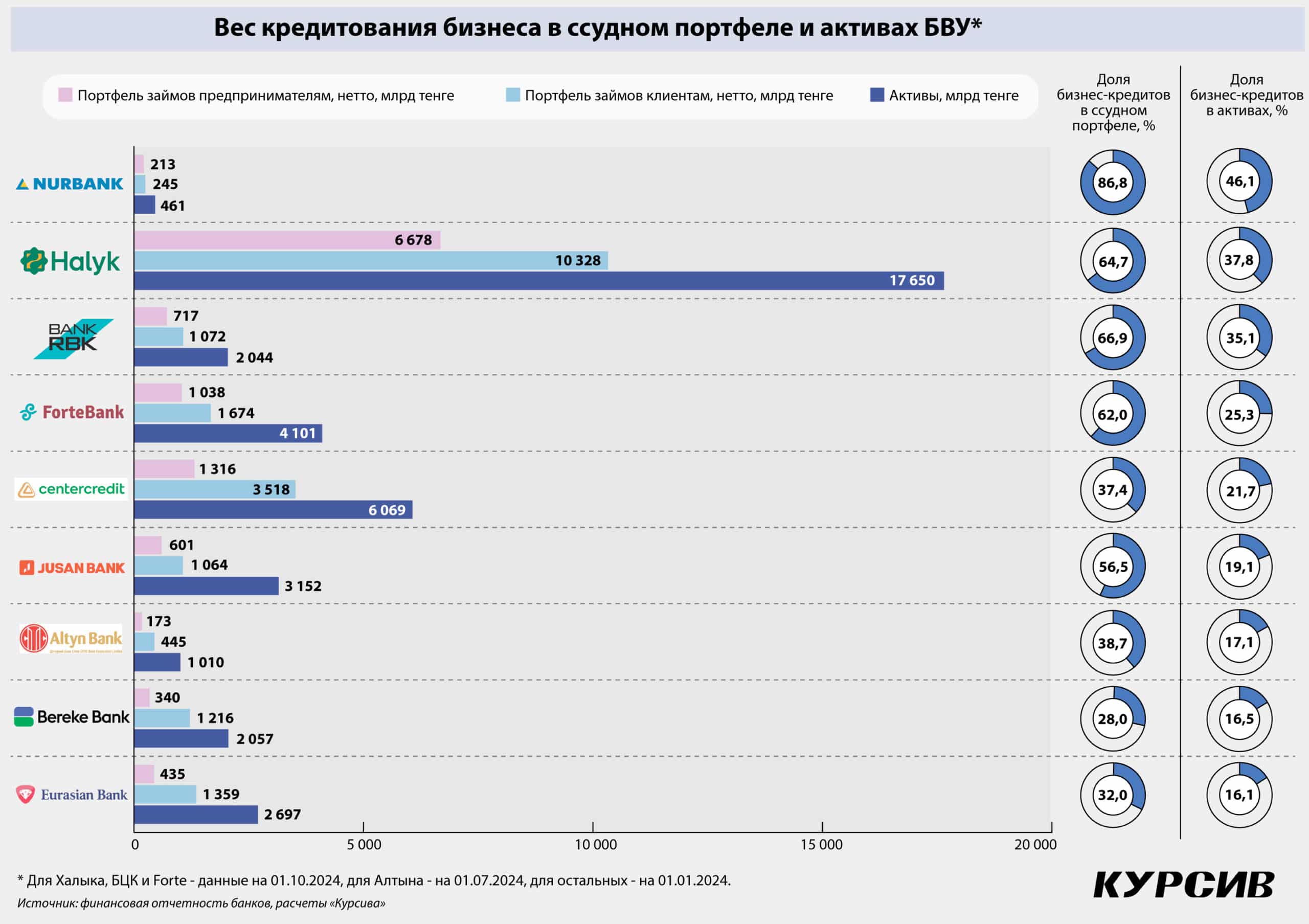

Одним из показателей, характеризующих заточенность того или иного банка на корпоративное кредитование, может служить доля бизнес-портфеля в клиентском ссуднике в целом. Если пропустить Нурбанк (у которого корпоративный портфель не растет, имеет низкое качество, а преобладает просто из-за недоразвитости розничного сегмента), то в топ-3 банков, для которых финансирование предпринимателей является важным направлением деятельности, входят Bank RBK (66,9% бизнес-кредитов в ссуднике), Халык (64,7%) и Forte (62,0%).

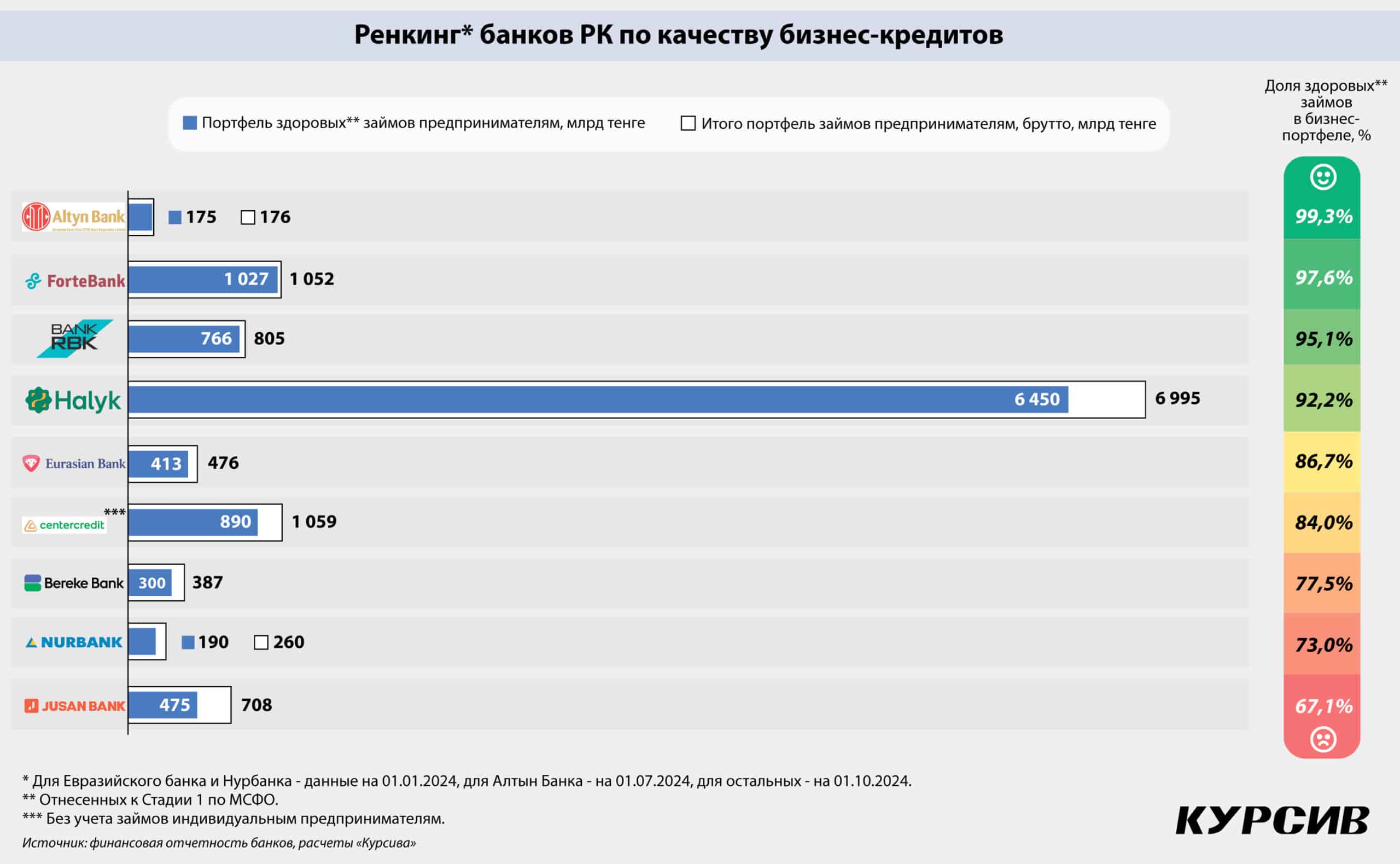

Внутри этой тройки особо выделяется Forte. Во-первых, его бизнес-портфель растет самыми быстрыми темпами в секторе (+116% накопленного прироста за три последних года), если не считать БЦК, который вырос на 130%, но значительная часть данного прироста была достигнута неорганическим путем благодаря покупке и поглощению российской Альфы. Во-вторых, по качеству корпоративных кредитов (97,6% портфеля относятся к Стадии 1 по МСФО, то есть, по оценке банка, являются абсолютно здоровыми) Forte занимает второе место в секторе, уступая только Алтыну (99,3%). Но если корпоративный портфель Алтына (нетто) составляет лишь 173 млрд тенге (самый скромный размер в топ-9), то у Forte он ровно в 6 раз больше (1,04 трлн тенге, третье место после Халыка и БЦК).

Одной из известных проблем в экономике Казахстана является ее неспособность генерировать новые крупные компании. Для банков эта проблема выливается в отсутствие новых крупных платежеспособных заемщиков, что не позволяет динамично наращивать бизнес-портфель. Это подтверждается на примере того же Forte, где концентрация кредитов с начала года увеличилась с 21,9 до 23,7%. Если на 1 января задолженность десяти крупнейших заемщиков перед Forte составляла 322 млрд тенге, то на 1 октября она увеличилась до 417 млрд (притом что весь портфель кредитов крупному бизнесу этого банка равнялся 519 млрд тенге). В разрезе отраслей экономики Forte отдает явное предпочтение металлургии (236 млрд тенге на 1 октября). Одним из лучших корпоративных заемщиков Forte выступает группа «Казцинк», которая была (и, возможно, остается) косвенно аффилирована с владельцем Forte Булатом Утемуратовым через его миноритарную долю в Glencore (контролирующий акционер «Казцинка»): на начало 2024 года остаток долга «Казцинка» перед Forte составлял 73 млрд тенге. Точно такую же сумму должна была банку «Корпорация Казахмыс».

Что касается двух других лидеров в кредитовании бизнеса (Bank RBK и Халык), то они, если верить их отчетности, тоже подходят к финансированию очень ответственно (занимают третье и четвертое места соответственно в ренкинге по качеству кредитов предпринимателям). У Bank RBK (принадлежит медному олигарху Владимиру Киму) бизнес-заемщики сконцентрированы в основном в «обрабатывающей промышленности» (480 млрд тенге на 1 октября) и «финансовой и страховой деятельности» (194 млрд тенге). На начало года у банка был один сверхкрупный должник (130 млрд тенге), причем эти обязательства были полностью обеспечены денежным залогом.

У Халыка диверсификация ссудника выше, чем у ближайших конкурентов. На начало года концентрация кредитов здесь составляла 18% по десяти главным заемщикам, а спустя 9 месяцев даже снизилась до 16%. Приоритетной сферой финансирования для Халыка является «оптовая и розничная торговля» (1,4 трлн тенге на 1 октября). Среди производственных отраслей банк предпочитает энергетику (566 млрд тенге) и металлургию (549 млрд). Опять же, если полагаться на достоверность отчетности, Халык практически не кредитует бизнес-проекты своих акционеров: на 1 октября остатки по кредитам этого банка связанным сторонам составляли лишь 8,6 млрд тенге.