shutterstock, бильд-редактор: Артур Алескеров

Динамика выручки и чистой прибыли

Любой инвестор хочет купить дешевле, а продать дороже. Отобрали недооцененные акции декабря 2024 года на Казахстанской бирже KASE, используя мультипликаторы.

Мультипликаторы лежат в основе стоимостного подхода к инвестированию. Мультипликатор — это коэффициент, который помогает инвестору быстро оценить, дорого или дешево стоит компания по сравнению с ее доходами, прибылью, активами или другими финансовыми показателями. Проще говоря, определить – недооценена ли компания рынком.

В отличие, например, от технического анализа, для использования мультипликаторов не нужны серьезные навыки. Инвестор сравнивает значения между компаниями со средним показателем в отрасли и выбирает акции с лучшими показателями. Считать самостоятельно ничего не придется — мультипликаторы можно найти на сайтах специальных сервисов и в финансовых отчетах публичных компаний.

Разберемся, как все работает. Существуют десятки мультипликаторов для оценки компаний. Для анализа используем несколько базовых коэффициентов.

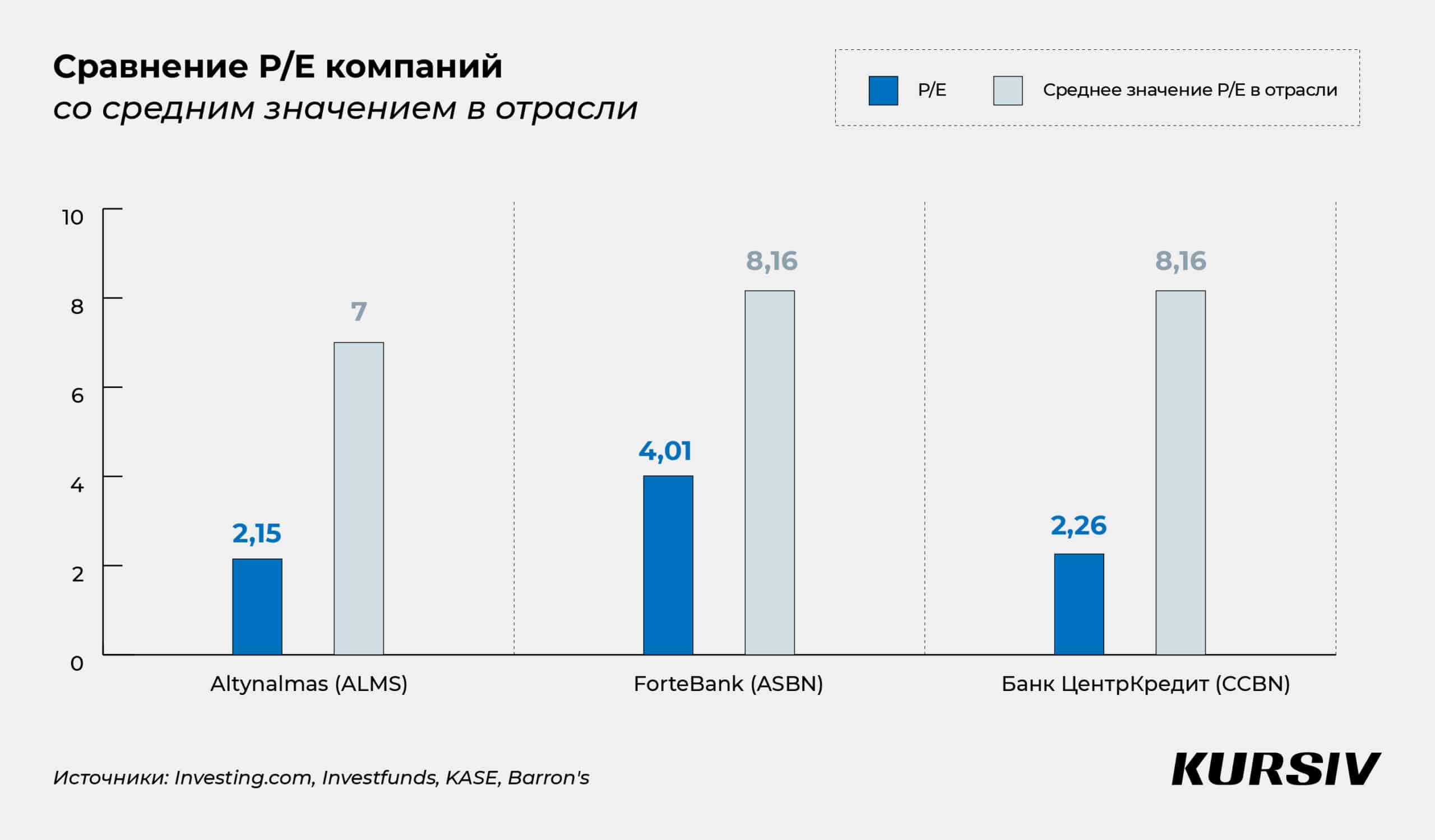

P/E

P/E — отношение рыночной цены компании к чистой прибыли. Другими словами, сколько инвесторы платят за 1 тенге (или доллар) чистой прибыли компании.

P/E помогает быстро оценить, насколько дорого стоит компания относительно ее прибыли. Представим, что вы покупаете кофейню за 10 млн тенге, которая приносит 1 млн тенге чистой прибыли в год. В этом случае P/E равен 10. Это значит, что за такую цену кофейня окупится за 10 лет ее прибыли.

Сравним значения компаний из списка со средними показателями по отраслям.

Показатели всех трех компаний в 2-4 раза ниже среднего по отрасли. При этом значения P/E у каждой ниже 5 — это постоянное значение. Компании недооценены рынком и торгуются ниже справедливой цены.

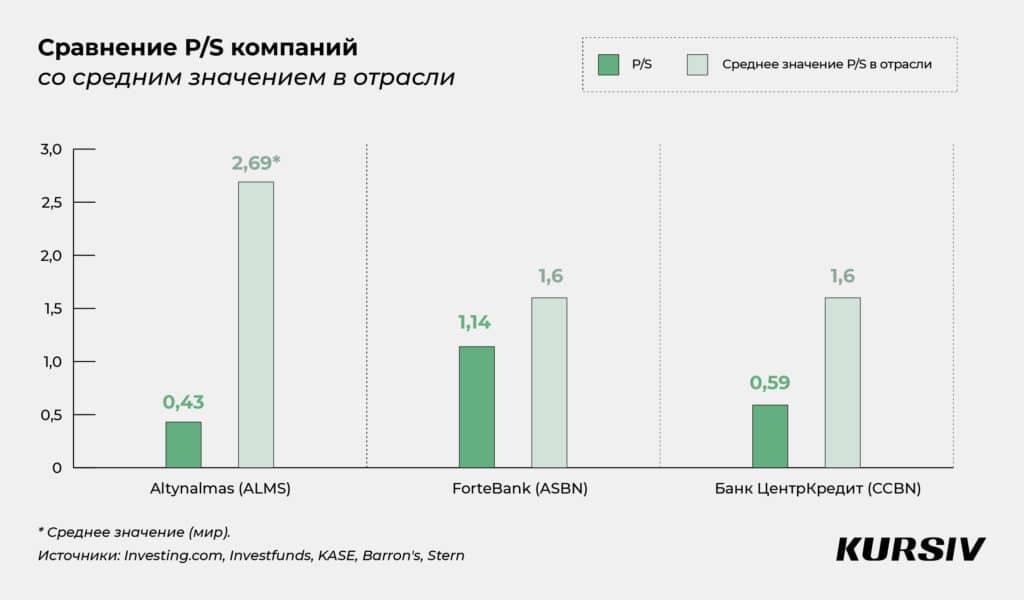

P/S

Отношение рыночной цены компании к выручке. Простая аналогия:

если компания приносит 1 млн тенге выручки в год и ее рыночная цена 10 млн тенге, то P/S = 10.

При значении мультипликатора меньше единицы компанию считают недооцененной.

Используя мультипликаторы P/E и P/S, необходимо учитывать, что их значения варьируются в зависимости от рынка и сектора. К примеру, для быстрорастущих компаний и компаний технологического сектора оценка может быть выше — инвесторы закладывают в цену будущие финансовые потоки компании.

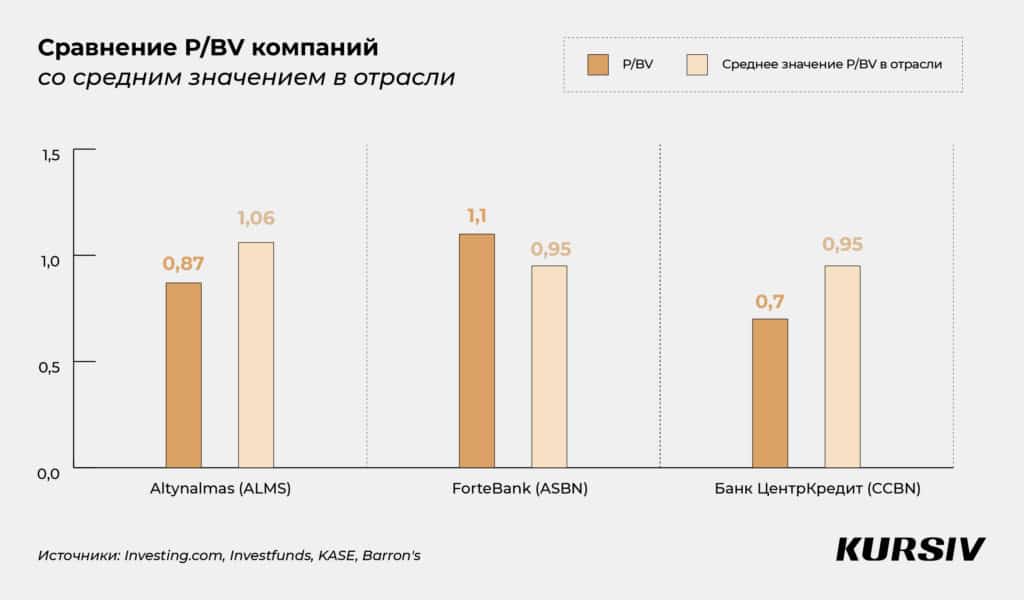

P/BV

P/BV показывает, во сколько раз рыночная цена компании превышает ее чистую стоимость (активы минус долги). Коэффициент позволяет понять, не переплачивает ли акционер за то, что останется от компании в случае ее мгновенного банкротства.

Если вы покупаете дом за 15 млн тенге, а его реальная стоимость по оценке 10 млн тенге, то P/BV = 1,5.

Значение мультипликатора меньше единицы — хорошо, больше единицы — плохо. В нашем случае значения P/BV меньше или почти равны единице. Кроме того, для Altynalmas и Bank CenterCredit P/BV ниже среднего по отрасли.

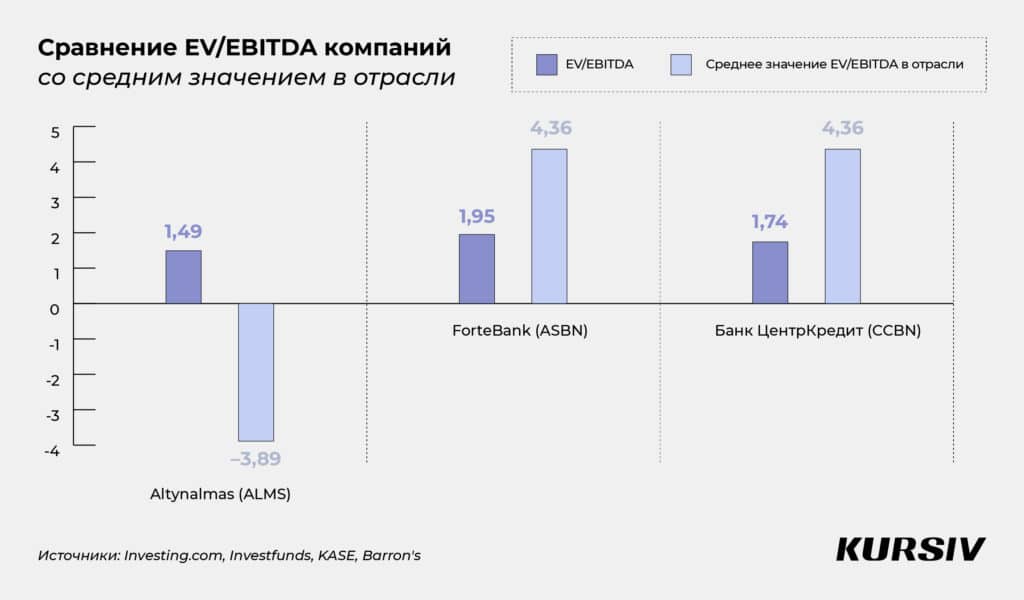

EV/EBITDA

Рыночная оценка единицы прибыли. Он похож на P/E, но вместо рыночной капитализации инвестор может увидеть реальную рыночную цену. Чем меньше показатель, тем лучше. Отрицательные значения, как правило, говорят об убытках.

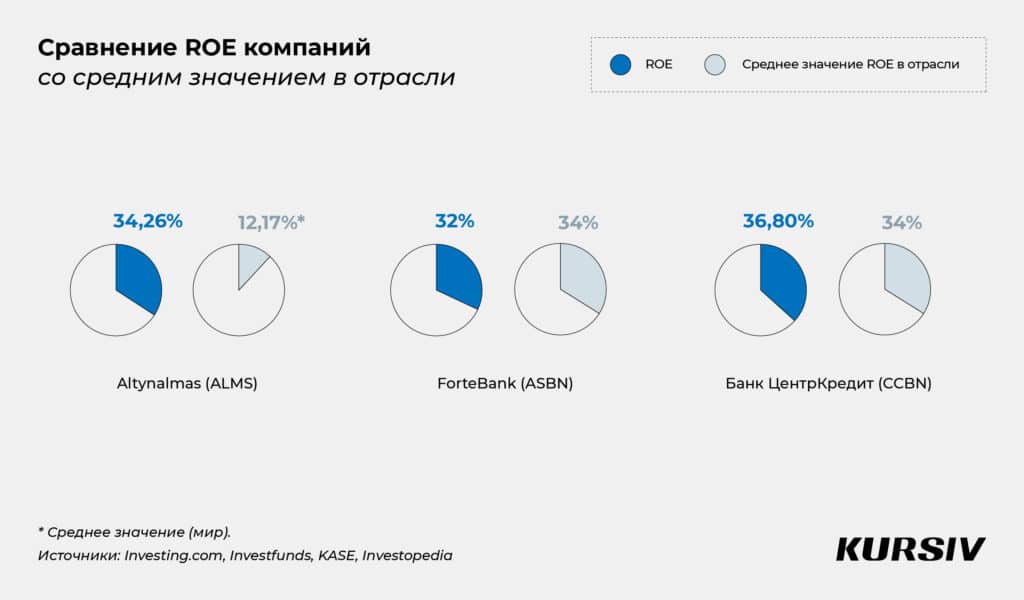

ROE

ROE — рентабельности собственного капитала компании. Используя этот мультипликатор, можно судить об эффективности бизнеса.

Представим два кафе: одно рассчитано на 50 посадочных мест, а другое — на 10. У первого кафе больше капитальных затрат: больше площади, мебель, оборудование. Однако оба кафе приносят одинаковую прибыль. В этом случае показатель ROE будет значительно выше у маленького кафе, так как его меньшие вложения в капитал быстрее окупаются. Инвесторы, скорее всего, выберут именно кафе на 10 мест из-за его большей эффективности и более быстрого возврата на вложенный капитал.

Рентабельность Forte Bank немного отстает от средней по отрасли. Но, к примеру, по рентабельности активов (ROA) Forte Bank выглядит значительно лучше компаний из отрасли — 4.01% против 1,16% в среднем. Рентабельность продаж (ROS) компании также превосходит средний показатель — 46,41% и 31,18% соответственно.

Debt/Equity

Соотношение заемного и собственного капитала. Debt/Equity еще называют коэффициентом финансового левериджа. Оптимальным считают значение 1 — обязательства и собственный капитал находятся в балансе. Если значение больше 2, то финансовое положение компании определяют как неустойчивое. Но так бывает не всегда.

Для примера, Debt/Equity для Altynalmas равен 0,74. Это неплохой результат. Но для банков коэффициент обычно значительно выше, чем в других отраслях, из-за их бизнес-модели, основанной на привлечении депозитов и предоставлении кредитов. К примеру, в Южной Корее и Турции показатель равен 7,2, а в Японии и того больше — 9,9. На этом фоне значения Debt/Equity для Forte Bank 7,44 и Банка ЦентрКредит с 9,5 не выглядят критическими. Однако за динамикой показателя необходимо следить, используя квартальные отчеты компании.

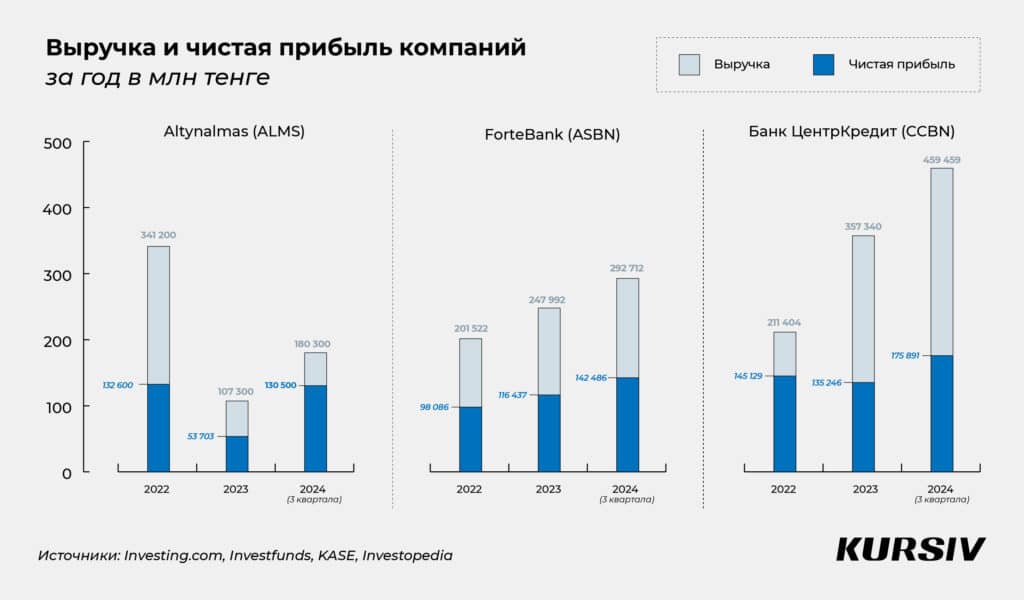

Динамика выручки и чистой прибыли

Инвестору также необходимо следить за динамикой выручки и чистой прибыли, чтобы определить тенденции развития и потенциал роста компании.

Что в итоге

Отобранные акции выглядят привлекательно для инвестиций, но любые значения мультипликаторов со временем меняются. Компании могут показывать плохие финансовые результаты, к примеру, из-за роста долговой нагрузки и расходов.

Перед покупкой ценных бумаг необходимо изучить финансовые отчеты, динамику роста прибыли, эффективность работы с долгами, другие мультипликаторы. И после анализа принять решение о покупке.

Не является инвестиционной рекомендацией