По итогам I квартала 2023 года в секторе инвестиционных компаний РК наблюдается умеренный рост активов и значительное увеличение доходностей на фоне восстановления глобального рынка ценных бумаг.

Благоприятные обстоятельства

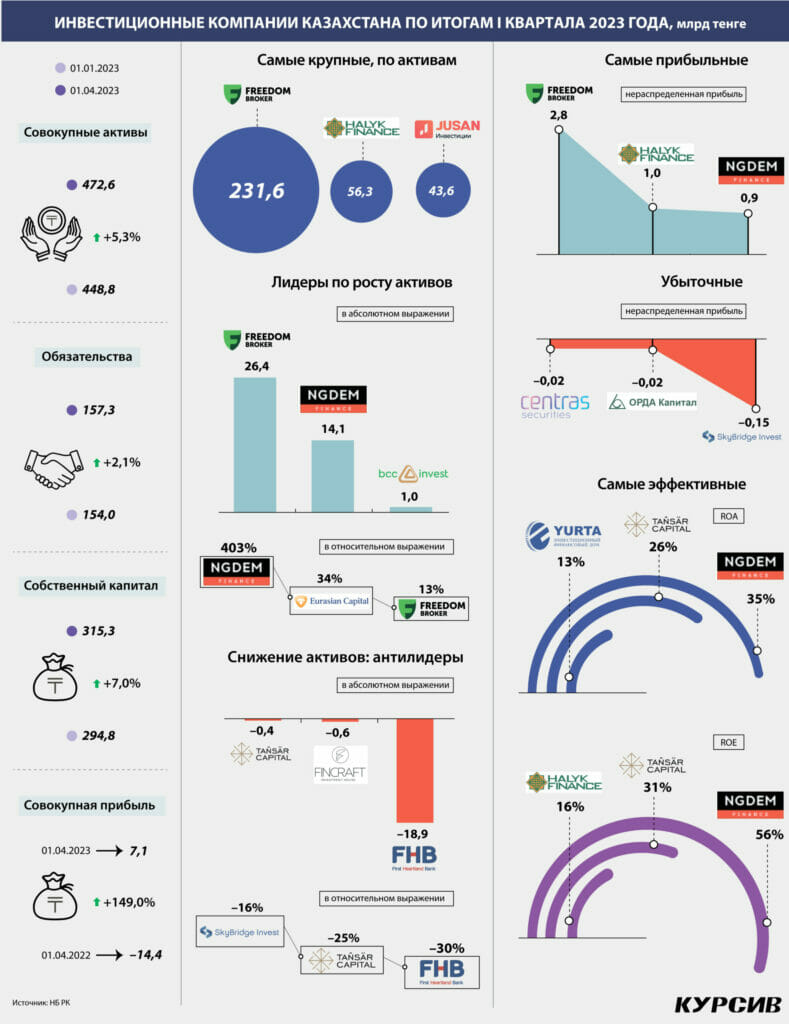

Совокупные активы инвестиционных компаний на начало апреля 2023 года составили 472,6 млрд тенге. За первые три месяца текущего года сектор подрос на 23,8 млрд тенге (5%). В большей степени рост активов обусловлен увеличением стоимости ценных бумаг в портфелях инвесткомпаний, которые «проседали» в 2022 году на фоне роста ставок (+10%). За январь – март текущего года индекс S&P 500 вырос более чем на 7%, а казначейские облигации США прибавили 3%. Обязательства инвестиционных компаний за рассматриваемый период выросли на 2%, до 152,3 млрд тенге, преимущественно за счет роста краткосрочных займов в виде РЕПО.

Рост активов по итогам квартала демонстрируют 12 из 19 компаний сектора. Крупнейший игрок – «Фридом Финанс» – продолжает наращивать объемы. За I квартал объем активов компании вырос на 13%, или 26,4 млрд тенге, – до 231,6 млрд тенге, а доля компании в совокупном объеме активов

сектора составила почти 50%. Компания связывает рост показателя с увеличением портфеля ценных бумаг на 26,9 млрд тенге, или 20,8%, в связи с расширением инвестиционной деятельности. Также в отчетности компании отмечается увеличение уставного капитала на 6 млрд тенге. Отметим, что в конце апреля текущего года стало известно, что Freedom Holding Corp. покупает у холдинга Choco сервисы Aviata и Chocotravel за $32,3 млн (около 14,4 млрд тенге). Завершение покупки планируется до конца года.

На втором месте по объему активов вновь оказался Halyk Finance. Компания прибавила за квартал 1,4%. Активы Halyk Global Markets (6-я позиция), еще одной инвесткомпании «народной» группы, выросли на 2,5%. В случае Halyk Finance показатель вырос за счет увеличения стоимости ценных бумаг. В Halyk Global Markets – за счет операций «обратного РЕПО». При этом компания избавилась от ценных бумаг, учитываемых по амортизируемой стоимости, на 1,7 млрд тенге. Напомним, в прошлом году произошло объединение клиентского бизнеса двух УК на базе более крупной

– Halyk Finance.

Jusan Invest (3-я позиция) потерял 30% от объема активов. За три месяца текущего года показатель сократился на 18,9 млрд тенге – это худший показатель по сектору. Для сравнения: за весь прошлый год компания прибавила 9,4 млрд тенге. По данным отчетности за I квартал текущего года, компания практически избавилась от краткосрочных инструментов в виде «обратного РЕПО» (–10,7 млрд тенге) и размещенных вкладов (–9,3 млрд). Портфель ценных бумаг при этом просел на 8,8 млрд тенге, а наличность увеличилась на 8,7 млрд тенге.

В марте Jusan Invest заявил о намерении приостановить деятельность ИПИФа abyROI – одного из пяти паевых инвестиционных фондов: его стратегия, по мнению компании, более не является коммерчески жизнеспособной из-за низкого объема активов под управлением. Вторая компания холдинга Jusan – First Heartland Capital (5-я позиция) – чувствует себя относительно хорошо: за три месяца активы компании выросли на 1,6%.

Некоторые игроки сектора динамично наращивают активы на балансе. На начало апреля текущего года активы NGDEM Finance выросли до 17,6 млрд тенге. За квартал показатель вырос в пять раз, в результате компания поднялась с 10-го места сразу на седьмую строчку. Согласно финансовой

отчетности, произошло это за счет роста портфеля ценных бумаг в 7,6 раза. В относительном выражении значительный рост активов за квартал показал «Евразийский Капитал» (11-я позиция): компания «подросла» на 660,5 млн тенге, или 33,5%.

«Компания увеличила размер своих обязательств, привлекая денежные средства через операции РЕПО. Эти деньги были направлены на увеличение нашего инвестиционного портфеля, а именно на закупку государственных ценных бумаг. Их объем увеличился на 54,7%, или на 823,7 млн тенге», – комментирует аналитик АО «Евразийский Капитал» Али Сагындыков.

Шесть компаний сектора помимо Jusan Invest показали сокращение объема активов. По итогам I квартала текущего года инвестиционный дом Fincraft потерял 612,8 млн тенге, или 5,2%, от активов за счет сокращения объема дебиторской задолженности. Ощутимо сократились активы у Tansar Capital и SkyBridge Invest – на 416,8 млн тенге (–25,2%) и –252 млн тенге (–15,6%) соответственно.

Снова в плюсе

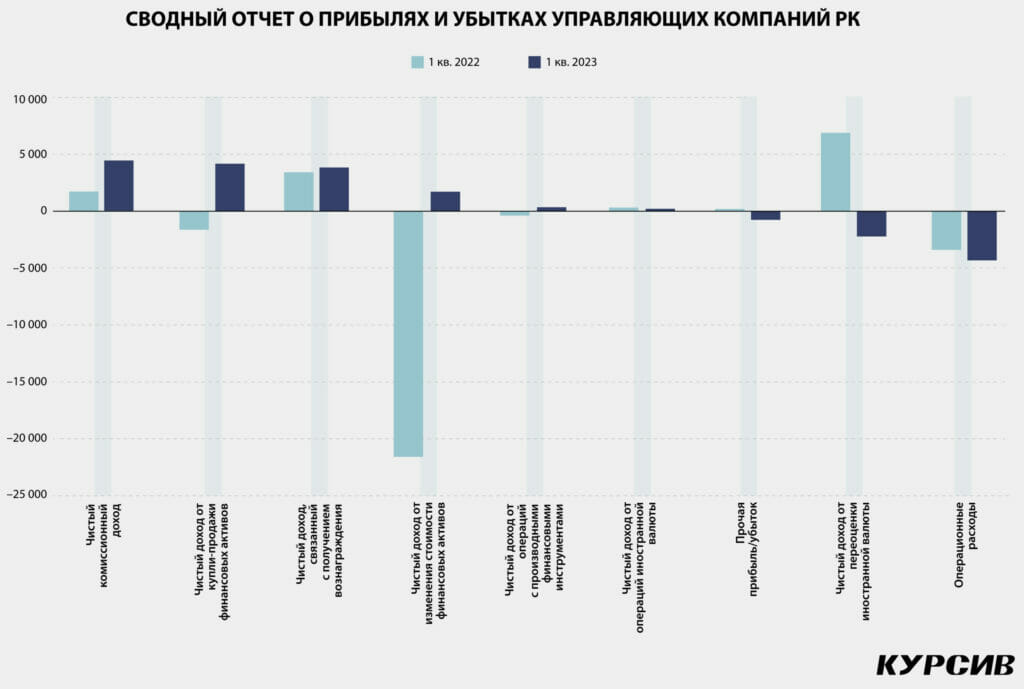

Прибыль сектора по итогам I квартала 2023-го составила 7 млрд тенге против убытка в 14 млрд в аналогичный период прошлого года. От купли-продажи ценных бумаг инвесткомпании заработали 4,2 млрд тенге, а чистая прибыль, связанная с получением вознаграждения, составила

3,8 млрд тенге. При этом операционные расходы составили 4,3 млрд, увеличившись почти на 30%. Чуть меньше сложилась прибыль от изменения стоимости активов – 1,7 млрд тенге. На первый взгляд, показатель не внушительный, но стоит помнить, что в I квартале прошлого года убыток по данной статье составил 21,6 млрд тенге. Курсовые качели принесли сектору в I квартале прошлого

года неплохую прибыль в размере 6,8 млрд тенге. В этом году ситуация иная: тенге за январь – март ослаб в отношении к доллару на 3%, а инвесткомпании потеряли от переоценки валюты 2,2 млрд

тенге.

Больший вклад в совокупный финансовый результат сектора в I квартале текущего года внесли комиссионные доходы компаний в размере 5 млрд тенге – это в два раза больше, чем годом ранее. Около половины комиссионных (2,5 млрд тенге) было заработано за счет брокерских услуг, от

управления активами компании получили доход в размере 554,5 млн тенге, что в полтора раза больше, чем в прошлом году. Значительно выросли комиссионные от услуг андеррайтера – с 134 млн тенге до 1,58 млрд тенге. Стоит отметить, что в I квартале в официальный список KASE были включены 25 выпусков облигаций 11 эмитентов (четыре новых).

Момент роста

В разрезе по конкретным инвесткомпаниям ситуация также скорее позитивная: убыток зафиксирован лишь у трех компаний сектора. Для сравнения: в I квартале прошлого года таких было 13. SkyBridge Invest ушел в минус на 153,1 млн тенге – убыток компании оказался больше, чем в кризисный I квартал прошлого года (–91,7 млн тенге). Сокращение показателя обусловлено значительным ростом операционных расходов, в частности увеличением расходов на оплату труда в 2,4 раза и убытком от переоценки валюты и купли-продажи финансовых активов. УК «Орда Капитал» завершил квартал с убытком 23,4 млн тенге. «Сентрас Секьюритиз», которая входит в десятку крупнейших инвесткомпаний РК, также оказалась в минусе.

Больше всех за рассматриваемый период в абсолютном значении заработал «Фридом Финанс». Чистый доход компании за квартал составил 2,8 млрд тенге. Это в девять раз больше, чем компания получила за тот же период прошлого года.

«Увеличение прибыли было достигнуто за счет эффективного управления собственным портфелем», – отмечают во «Фридом Финансе». В структуре прибыли выделяются прибыль за счет роста стоимости ценных бумаг (711,6 млн тенге против убытка в 116 млн тенге) и прибыль от купли-продажи финансовых активов (1,5 млрд тенге против убытка в 1,2 млрд тенге). Комиссионные доходы компании выросли в девять раз, в основном за счет увеличения поступлений от услуг андеррайтера. По данным KASE, «Фридом Финанс» за I квартал текущего года провел 15 размещений корпоративных облигаций, в том числе крупнейшее розничное размещение облигаций среди микрофинансовых организаций – МФО «ОнлайнКазФинанс» (бренд Solva), в

результате которого было привлечено $20 млн.

Halyk Finance восстанавливает доходность после убыточного для компании 2022 года. Компания заработала почти 1 млрд тенге против отрицательного результата в 2,5 млрд тенге за тот же период прошлого года. При этом комиссионные доходы компании выросли с 2,4 раза и составили 528 млн

тенге. Компания лидирует среди инвесткомпаний по комиссионным от управления активами (207 млн тенге) и услуг маркетмейкера (48 млн тенге).

Схожая картина у Halyk Global – прибыль в 0,5 млрд тенге против убытка 0,95 в прошлом году. Портфели инвесткомпаний «народной» группы консервативные и представлены преимущественно облигациями с инвестиционным рейтингом, цены по которым существенно снижались практически в течение всего прошлого года. Сейчас прослеживается тенденция на их восстановление, которая, по прогнозам аналитиков, продолжится в среднесрочной перспективе.

Чуть больше 0,9 млрд тенге заработал NGDEM Finance при среднем объеме активов за квартал – 10,6 млрд тенге. Тем самым компания вошла в тройку самых прибыльных и возглавила список наиболее эффективных игроков сектора. Прибыль компании от купли-продажи финансовых активов составила 1,3 млрд тенге против убытка в 176 млн тенге годом ранее. Чистый

доход, связанный с выплатой вознаграждения, сложился в размере 423 млн тенге (рост в 24 раза), значительно выросли комиссионные за брокерские услуги – прибыль с 20 до 301 млн тенге.

Компании холдинга Jusan завершили квартал на позитивной ноте – Jusan Invest заработал 776,2 млн тенге (4-е место) благодаря росту стоимости финансовых активов. При этом комиссионные доходы компании оказались меньше, чем в прошлом году, – в два раза упали доходы от брокерских услуг.

First Heartland Capital также оказался в небольшом плюсе – 16 млн тенге. В прошлом году эти ИК были первыми с конца списка прибыльных инвесткомпаний РК с убытком в 4,6 и 6 млрд тенге соответственно. BCC Invest заработал за квартал 697,3 млн тенге – это пятый результат по сектору.

При этом комиссионный доход составил 375 млн тенге, компания неплохо заработала на услугах андеррайтера и управления активами. Традиционно небольшие компании являются наиболее эффективными по показателям рентабельности. Наряду с NGDEM Finance относительно высокий уровень рентабельности активов зафиксирован у Tansar Capital (26,2%). По показателю рентабельности собственного капитала (ROE) в тройке лидеров также оказался Halyk Finance.