Третье исследование корпоративных ESG-практик в Казахстане

Очередное исследование практик казахстанских компаний в сфере устойчивого развития, проведенное Kursiv Research, показывает, что капитаны казахстанского бизнеса уверенно прогрессируют. Один из важных факторов интереса компаний к ESG-тематике – возможность привлекать капитал на более комфортных условиях.

Периметр исследования

В ходе третьего исследования Kursiv Research продолжает фокусироваться на результатах самых крупных компаний Казахстана – участниках списка Kursiv-100 (топ-100 крупнейших компаний публичного интереса по обороту), для которых ESG-повестка является наиболее актуальной в силу масштаба и отраслевой принадлежности. Это компании-недропользователи, финансовые институты, а также государственные институты развития, доля которых от исследования к исследованию растет. В периметре исследования оказывается наиболее продвинутый в плане ESG класс компаний.

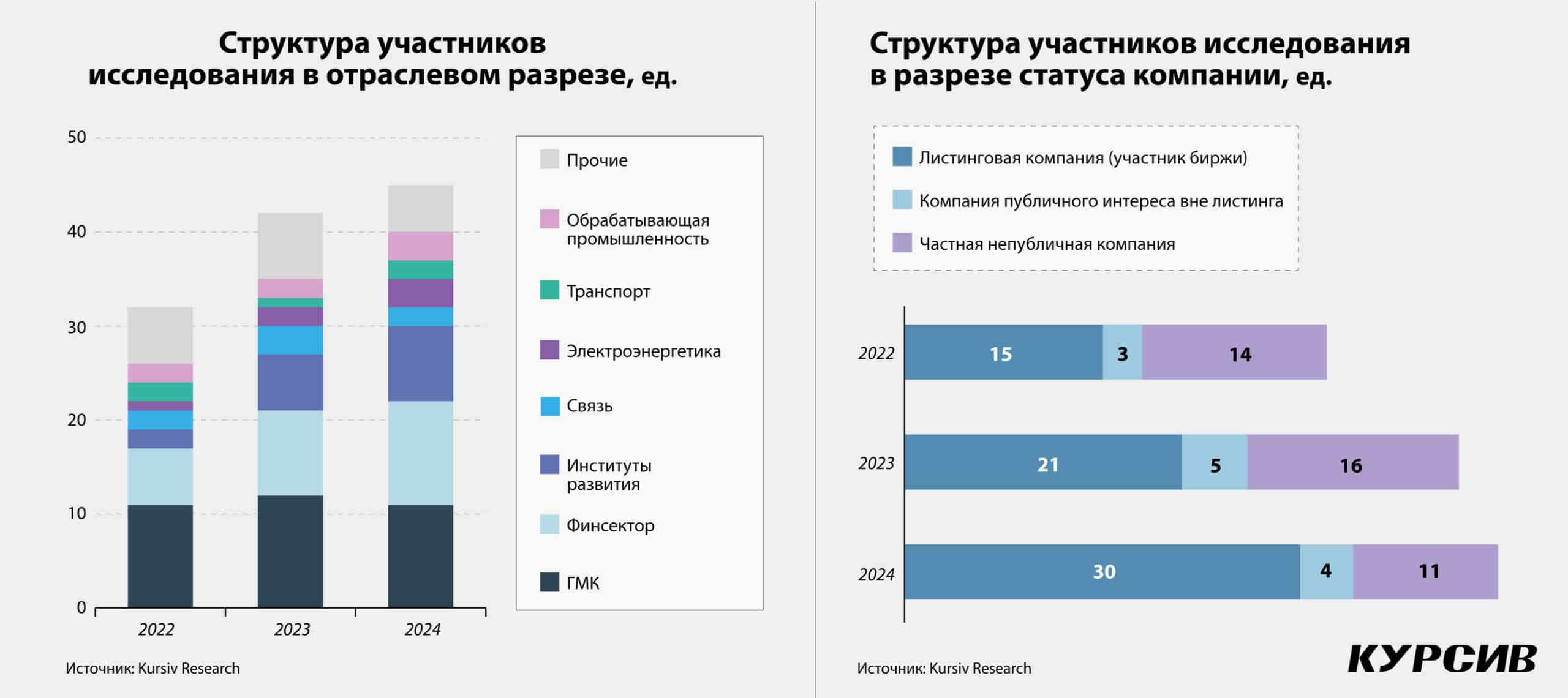

В третьем исследовании корпоративных ESG-практик в РК приняли участие 45 компаний против 42 в исследовании 2023 года и 32 – в работе 2022 года.

В структуре респондентов выделяются компании из трех ключевых секторов, на которые в общей сложности приходится две трети респондентов. Мы собрали по 11 анкет на компании горно-металлургического комплекса (годом ранее 12) и компании финансового сектора (в 2023 – 9), еще 8 анкет (ранее 6) поступило от государственных институтов развития. Остальные участники были представлены электроэнергетикой, нефтегазовым сектором, связью, транспортно-логистическим сектором и обрабатывающей промышленностью.

Участники исследования распределены по трем группам, учитывая их статус: листинговые компании, компании публичного интереса вне листинга и частные непубличные компании. Количество листинговых компаний в нашем третьем исследовании – 30 фирм (в 2023-м – 21), компаний публичного интереса (не представлены на бирже, но публикуют годовые отчеты) – 4 (ранее 5), частных непубличных компаний – 11 (ранее 16).

Отдают отчет себе

Первый блок исследования посвящен качеству раскрытия информации по вопросам устойчивого развития (УР). Хотя качественный состав участников исследования за последний год значительных изменений не претерпел, отмечается сокращение доли компаний, которые готовили и публиковали отчетность в сфере устойчивого развития: если в 2023-м таких было 71% от количества респондентов, то в 2024-м – 60%. При этом растет доля участников, которые готовят отчетность об УР, но в силу разных причин не публикуют – 29% (годом ранее таких в периметре анкетирования не нашлось).

Возможно, это связано с тем, что все больше непубличных компаний-экспортеров готовятся ко внедрению в ЕС механизма трансграничного углеродного регулирования (CBAM), который, как отмечается на официальном портале союза, будет в первую очередь применяться к отраслям, где «существует высокий риск утечки углерода: черные металлы, цемент, удобрения, алюминий и электроэнергия». С 2023 года европейцы запрашивают отчетность у таких экспортеров, с 2026-го ЕС будет взимать углеродный налог.

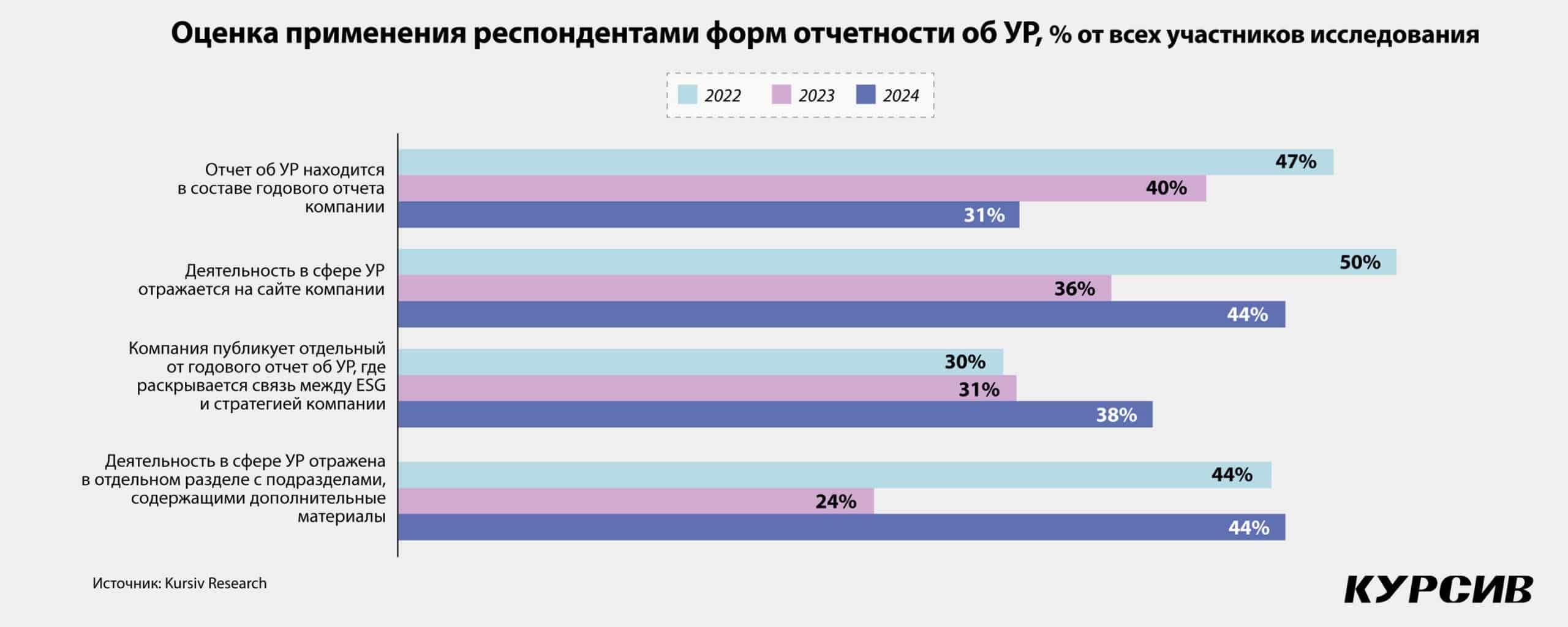

Как меняется формат того, как респонденты раскрывают информацию об устойчивом развитии? Мы фиксируем, что все больше компаний раскрывают информацию в специальном годовом отчете об устойчивом развитии (38% против 31% годом ранее). На сайте отражают такую информацию около 44% респондентов (ранее 36%), а в годовом отчете – 31% (40%).

Разнообразие применяемых компаниями стандартов подготовки отчетности об УР постепенно растет, однако ярко выделяются лишь два стандарта – Global Reporting Initiative (GRI), в соответствии с которыми работают 86% участников (в 2023-м – 62%) опроса, и листинговые правила Казахстанской фондовой биржи (KASE) – 32% (ранее 29%). Набирают популярность и другие стандарты: The Task Force on Climate-related Financial Disclosures (TCFD) – 23% респондентов (годом ранее 19%) и Sustainability Accounting Standards Board (SASB) – 20% (ранее 14%). Несколько респондентов также применяли The Carbon Disclosure Project (CDP), The International Integrated Reporting Council (IIRC) и International Sustainability Standards Board (ISSB).

Исследование третий год подряд фиксирует отсутствие прогресса в применении казахстанским бизнесом отраслевых спецификаций. По мере роста числа участников анкетирования все меньшая доля их сообщает о применении отраслевых спецификаций: в 2024-м таких было лишь 42%, годом ранее – 43%, в 2022-м – 47%.

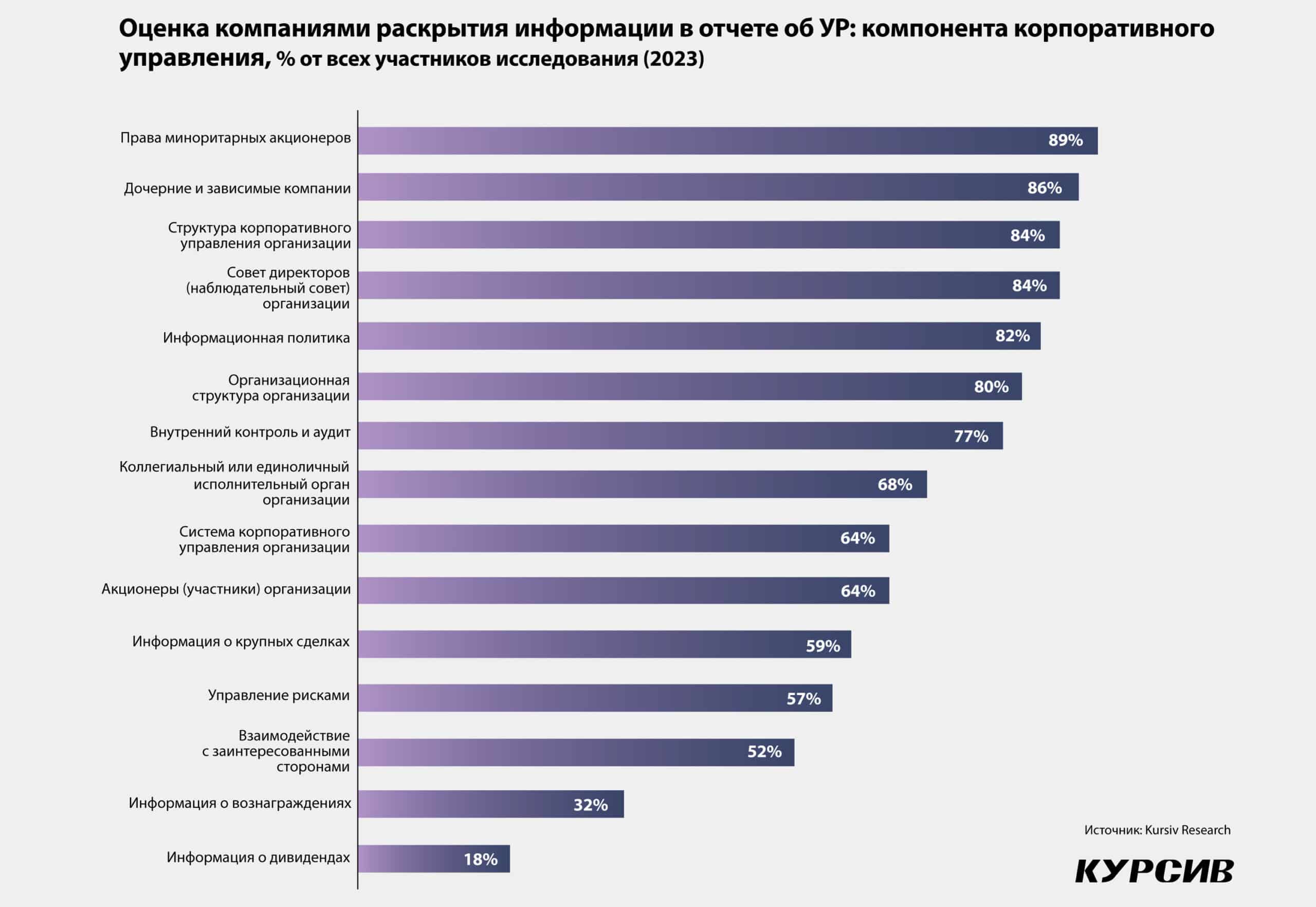

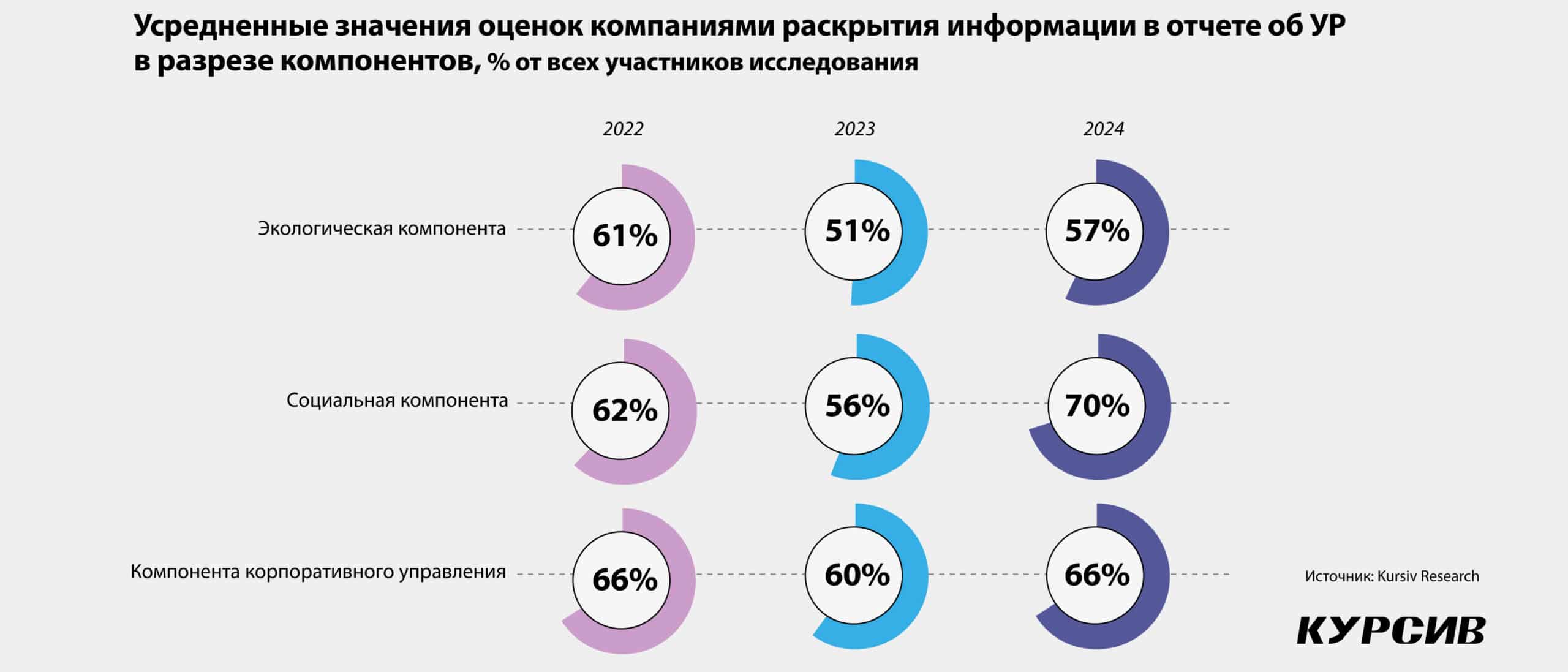

Говоря о детализации раскрытия ESG-информации, мы предлагаем участникам оценить, насколько полно они предоставляют отчетность по субкомпонентам направлений «экология», «социальная ответственность», «корпоративное управление» в соответствии с базовыми для казахстанского рынка стандартами – листинговыми правилами KASE. По итогам третьего исследования мы видим некоторое улучшение усредненных значений оценок компаний по всем компонентам: в «экологии» этот показатель составил 57% против 51% годом ранее, в «социальной ответственности» – 70% против 56%, в «корпоративном управлении» – 66% против 60%.

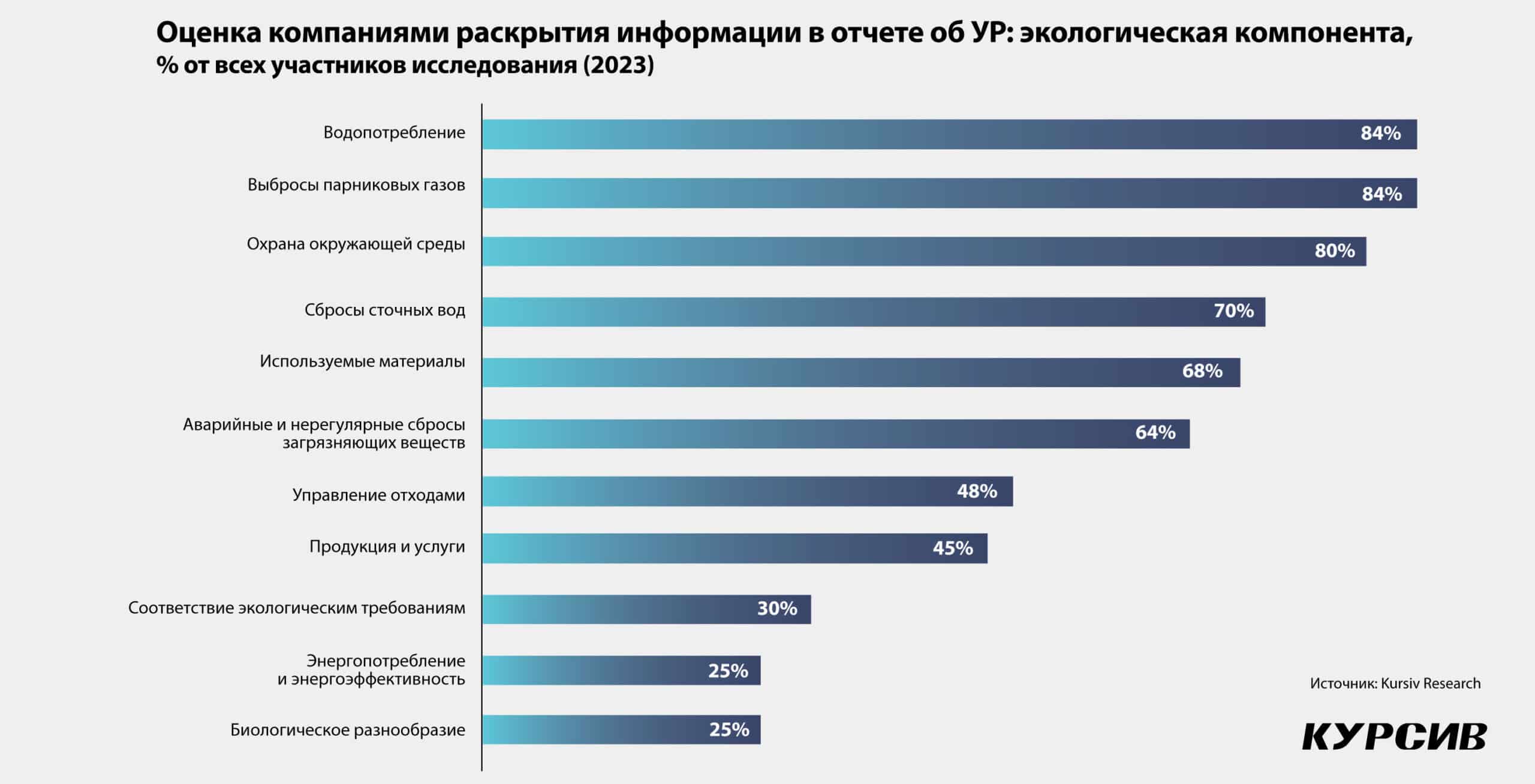

Наибольшие проблемы в «экологии» связаны с такими субкомпонентами, как «биоразнообразие», «энергопотребление и энергоэффективность» и «соответствие экологическим требованиям» – меньше трети участников уверены в полноте раскрытия этой информации. Значительная часть из них – компании, которые не усматривают своего прямого влияния на окружающую среду (финсектор, институты развития).

В «социальной ответственности» проблемы вызывают «частная жизнь потребителей» (респонденты не всегда понимают, что это и как раскрывать эту информацию), «занятость» и «поставщики». Последнее, возможно, связано с соображениями сохранения коммерческой тайны. В «корпуправлении» проблемными аспектами остаются «информация о вознаграждениях и дивидендах», а также «взаимодействие с заинтересованными сторонами».

Большинство респондентов называют технологию сбора отчетности об УР смешанной: какие-то данные специалисты агрегируют вручную, какие-то подгружаются автоматически. Смешанный формат сбора действует в 56% компаний-респондентов (год назад таких было 50%). Еще 31% собирает данные вручную, хотя год назад таких среди респондентов было лишь 21%. Автоматизированным сбором занимается лишь один участник анкетирования, как и год назад.

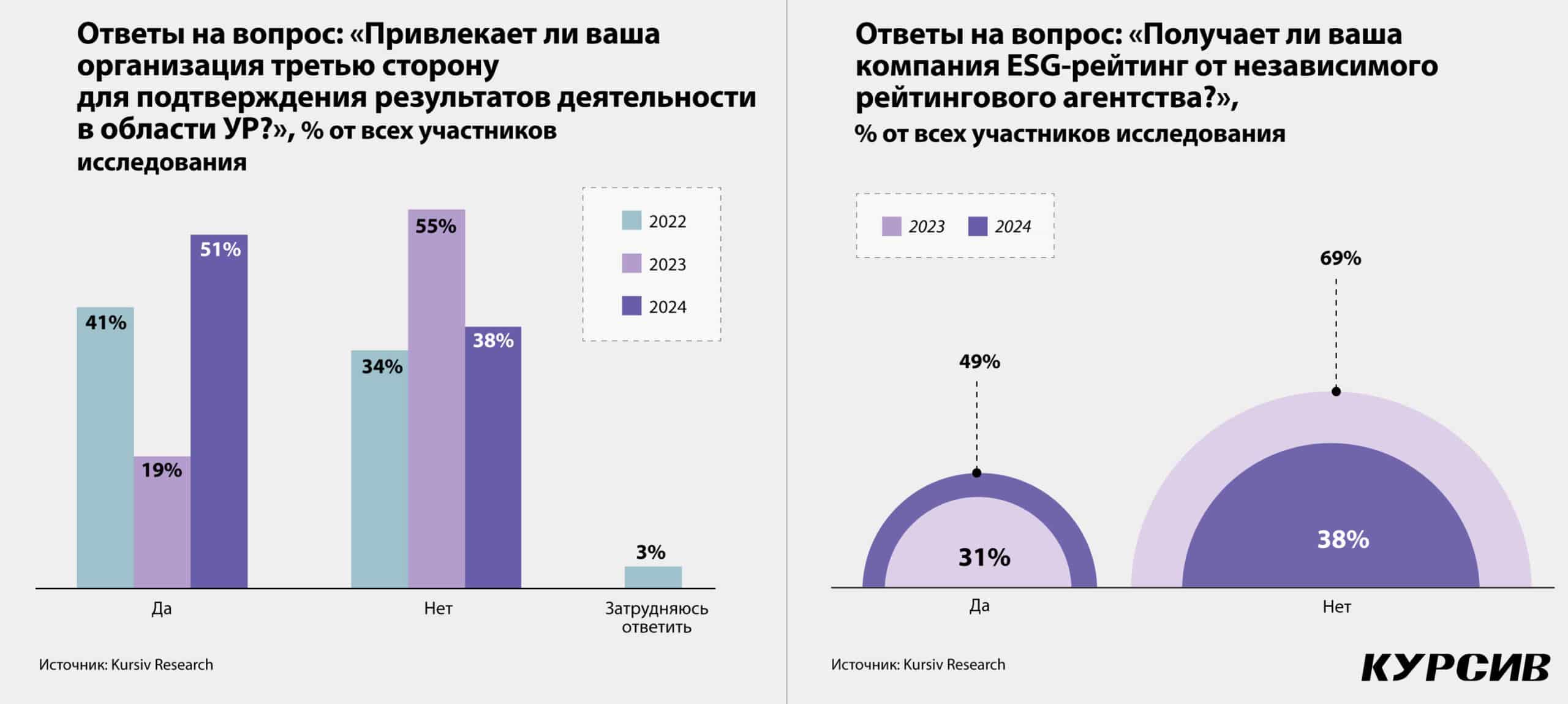

Привлечение третьей стороны для подтверждения (верификации) результатов деятельности в сфере УР – важнейший фактор прогресса. В 2024-м к помощи таких консультантов прибегали 51% наших респондентов, хотя еще годом ранее – лишь 19%. Однако все еще около 38% респондентов до этого уровня не дошли. Заслуживает внимания и то, что в третьем исследовании среди специалистов, заполняющих анкеты, не нашлось ни одного, кто бы затруднился ответить на этот вопрос.

Вполне уверенные в своих ESG-компетенциях компании готовы получать ESG-рейтинги от независимых агентств. За год количество респондентов, получивших такой рейтинг, увеличилось с 31 до 49%.

Инициатива поощряется

Второй блок исследования – уровень проникновения ESG-практик в процесс принятия решений в компаниях-респондентах. Kursiv Research интересовало, насколько детально отражена тема целей устойчивого развития (ЦУР) и управления ESG-рисками в документах крупнейших казахстанских компаний и как в связи с этим распределяются обязанности топ-менеджмента и совета директоров.

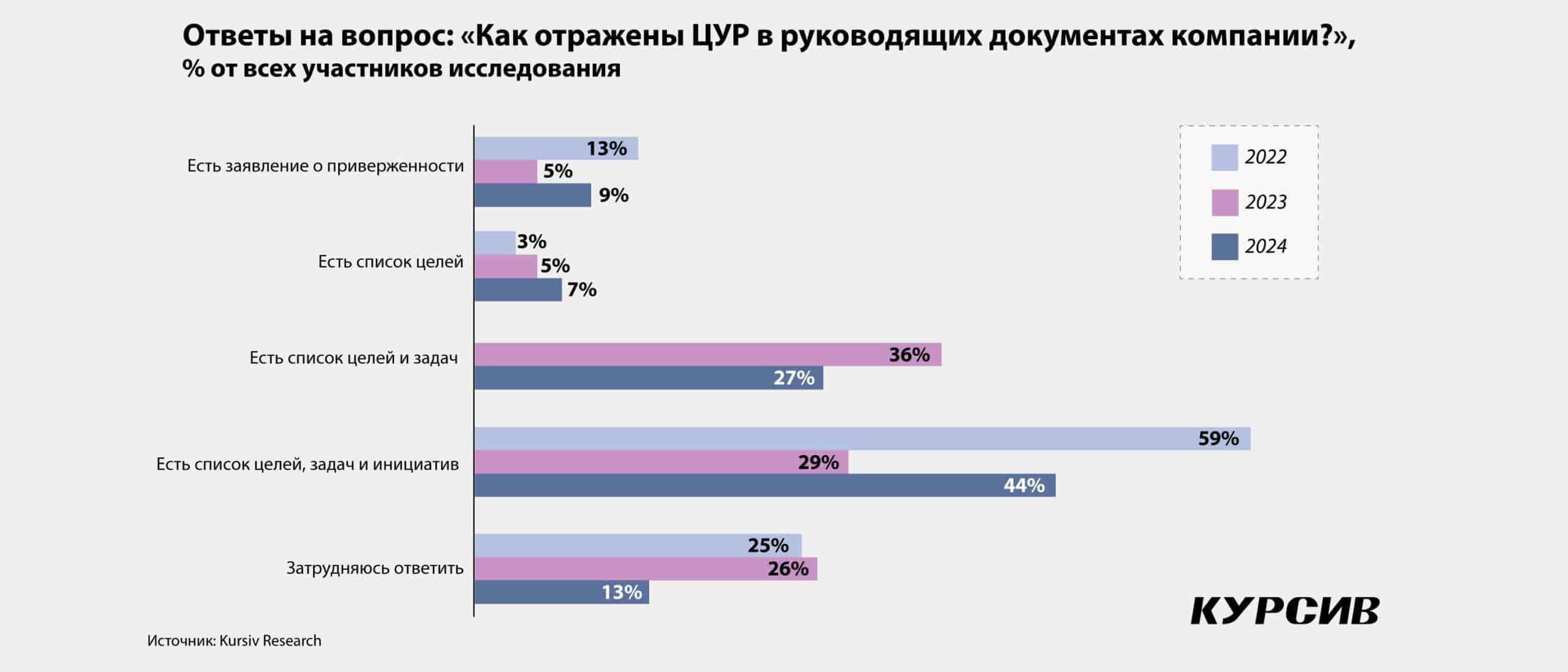

Иерархия глубины проработки ESG-повестки в руководящих корпоративных документах выстраивается так: на стартовом этапе компания, как правило, принимает заявление о приверженности ЦУР, затем формирует список целей, в дальнейшем расширяет документ до перечисления конкретных задач, а на финальной стадии прописывает по каждой из задач инициативы. Данные последних трех исследований демонстрируют, как наиболее активные казахстанские компании проходят этап за этапом. Например, в 2023 году самым популярным ответом на вопрос об уровне проработки ЦУР в корпоративных документах был такой: «Есть список целей и задач» – под этим подписалось 36% участников исследования. В этом году со списком целей и задач определились 27% респондентов, а 44% пошли дальше – добавили к списку целей и задач инициативы (конкретные проекты); в прошлом году таких было лишь 29%.

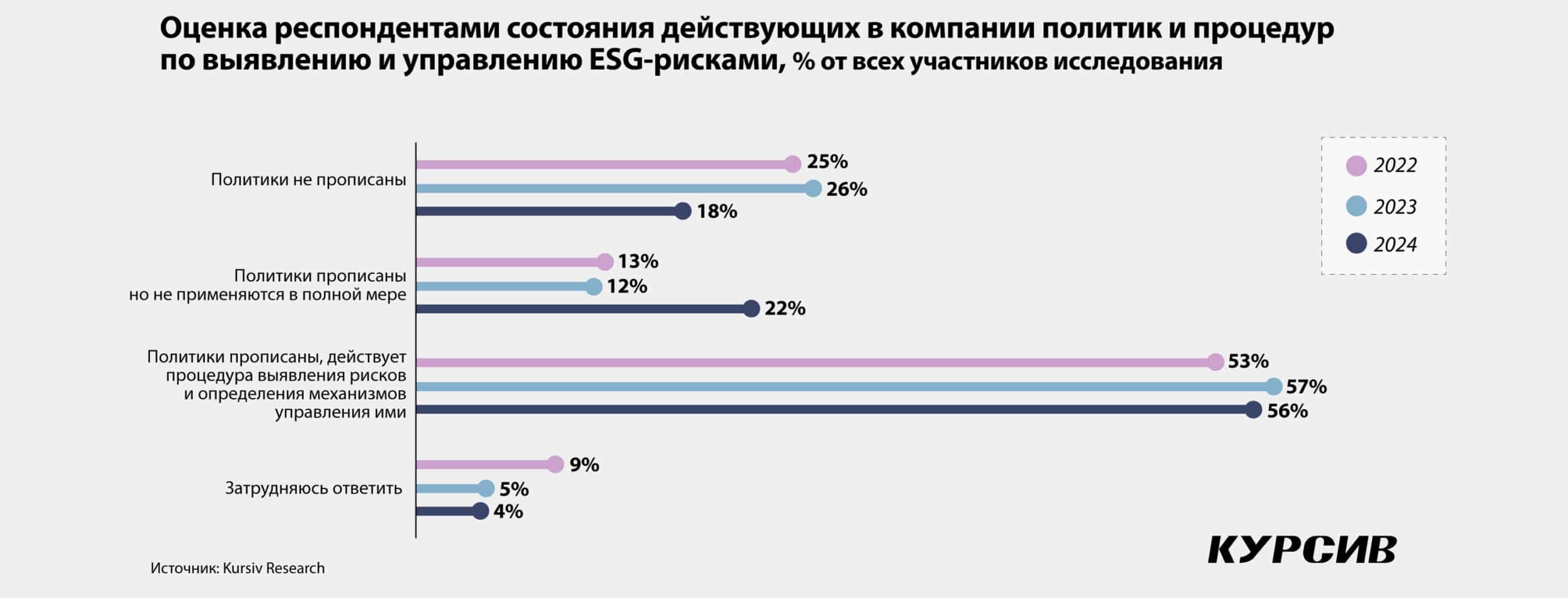

Политики компании в сфере управления ESG-рисками – еще одна важная группа корпоративных документов, уровень проработанности и внедрения которых демонстрирует, насколько реалистичны заявленные цели и задачи. Ситуация с этим в последние три года меняется не столь динамично. Доля компаний, у которых политики приписаны и действует процедура выявления ESG-рисков и управления ими, в 2024 году составила 56%, что примерно равно показателю в последние три года (соответственно 57% в 2023-м и 53% в 2022-м). По сравнению с предыдущими периодами сократилась доля респондентов, у которых политики не прописаны (18% против 26% в 2023-м) и выросла доля тех, у кого политики прописаны, но не применяются в полной мере (22% против 12%). Эта динамика свидетельствует о том, что у небольшой части компаний случился фазовый переход – от деклараций они перешли к регламентирующим операционную деятельность документам, значит, скоро они начнут внедрять практики.

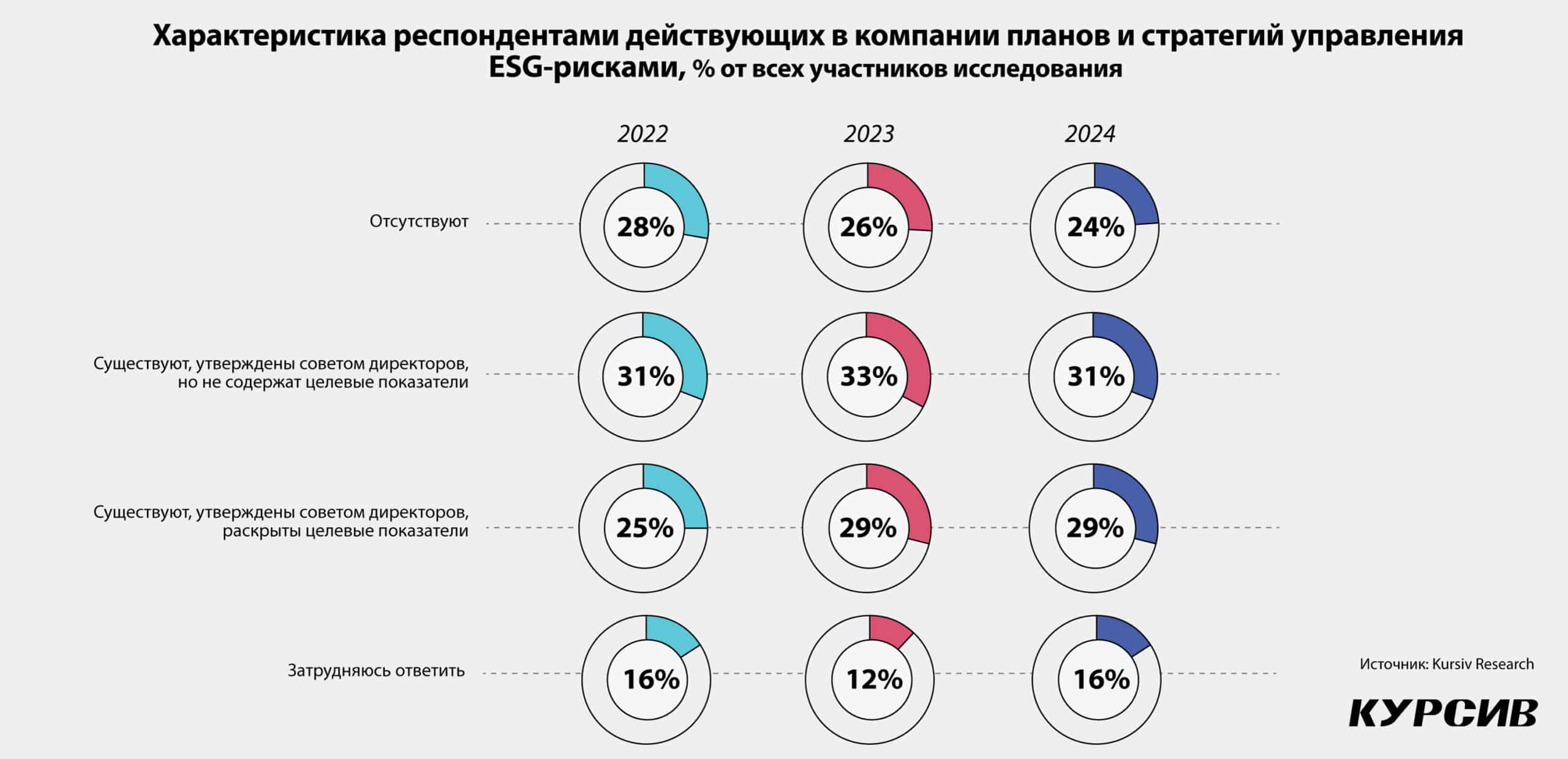

Если говорить непосредственно об управлении ESG-рисками, то в этом году планов и стратегий на этот счет не было лишь у 24% респондентов, годом ранее – у 26%. Утвержденные советами директоров планы и стратегии без целевых показателей есть у 31% участников (годом ранее таких было 33%). Доля респондентов, чьи планы и стратегии управления ESG-рисками, ко всему прочему, содержат целевые показатели, второй год не меняется – 29%.

Уровень проработки ESG-стратегий постепенно улучшается. Если в прошлом году наличием качественных целей могли похвастаться лишь 10% респондентов, в этом – уже 16%. Совмещают качественные и количественные цели 24% (ранее 33%), а документы, содержащие все виды целей, а также карту стейкхолдеров, есть у 47% компаний (ранее 33%).

Растет и уровень внедрения ESG-стратегий: хотя у 31% респондентов (годом ранее – у 40%) такая стратегия не разработана до финального документа, доля респондентов с разработанными стратегиями, но не принятыми СД выросла за год с 14 до 20%, а принятых СД – с 26 до 36%.

Казахстанские советы директоров все активнее вовлекаются в управление ESG-рисками. Впрочем, успех этого процесса не стоит переоценивать: только у 67% СД рассматривает вопросы комплаенса, у 64% – внутреннего аудита, у 60% – политику вознаграждений. Наиболее слабо затрагиваемые СД направления из года в год одни и те же – воздействие на окружающую среду, а также политики низкоуглеродного развития.

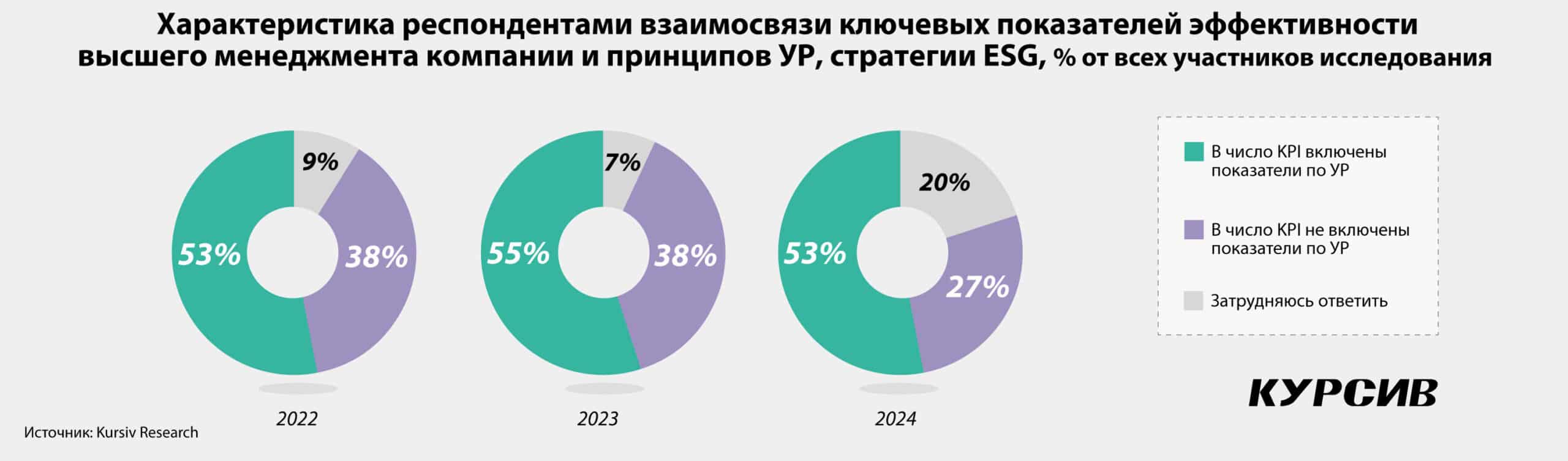

Проблемная зона – уровень правления. Последние три года доля членов правления, в чьи KPI вписаны показатели по устойчивому развитию или метрики ESG-стратегии, не изменилась и находится в диапазоне 53–55% (в 2024-м – 53%). При этом доля ответов, из которых следует, что таких показателей в KPI правления нет, за год сократилась с 38 до 27%. Это свидетельствует о том, что ЦУР зачастую размыты: за этот блок топ-менеджмент, конечно, тоже отвечает, но вывести эффективность на уровень KPI по каким-то причинам пока не удается.

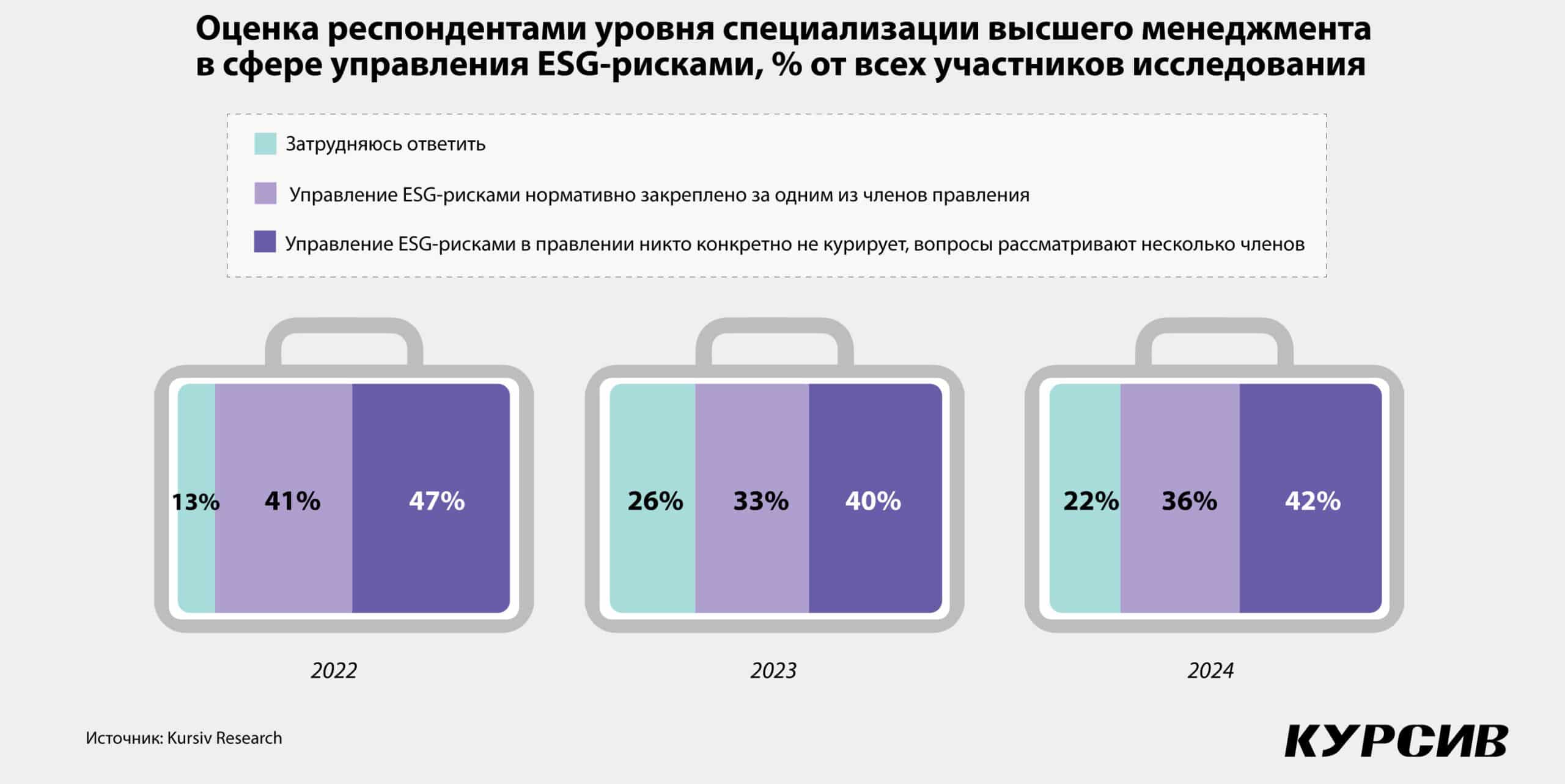

Это подтверждает и распределение ответов на вопрос о специализации членов правления: лишь 42% респондентов говорят о том, что управление ESG-рисками не закреплено ни за одним из членов правления (годом ранее таких было 40%) либо эту тематику курирует несколько членов правления, у 36% (ранее 33%) ответственный за ESG директор в правлении есть.

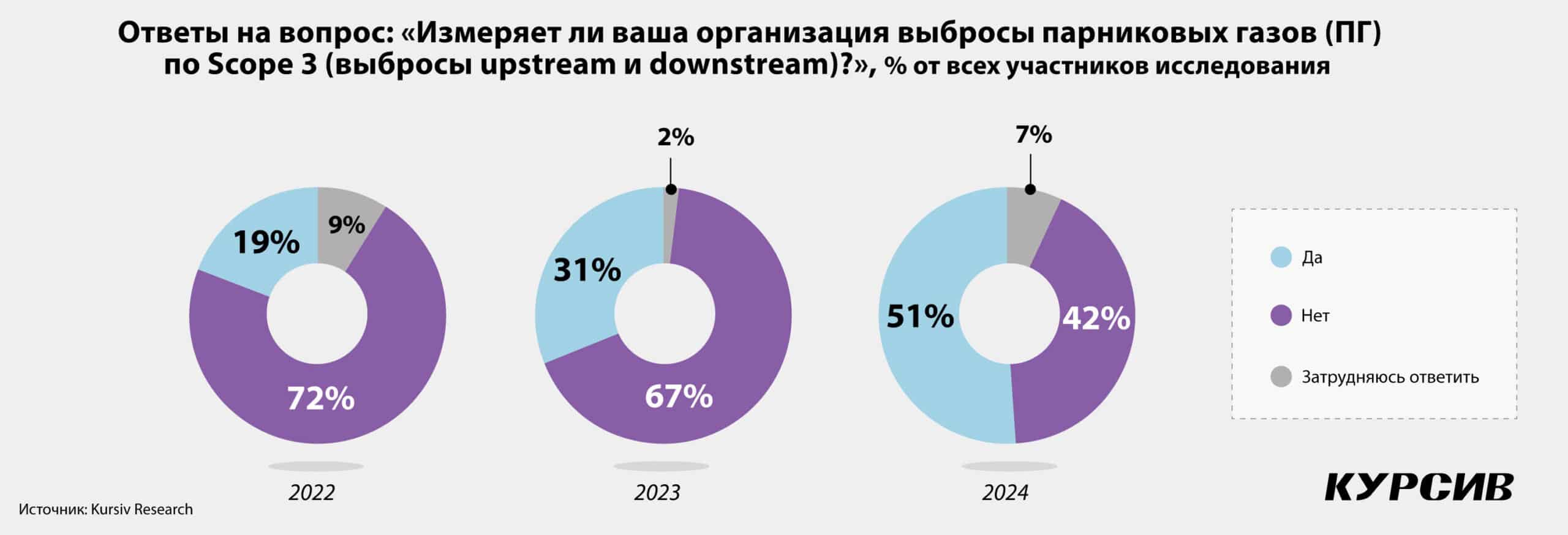

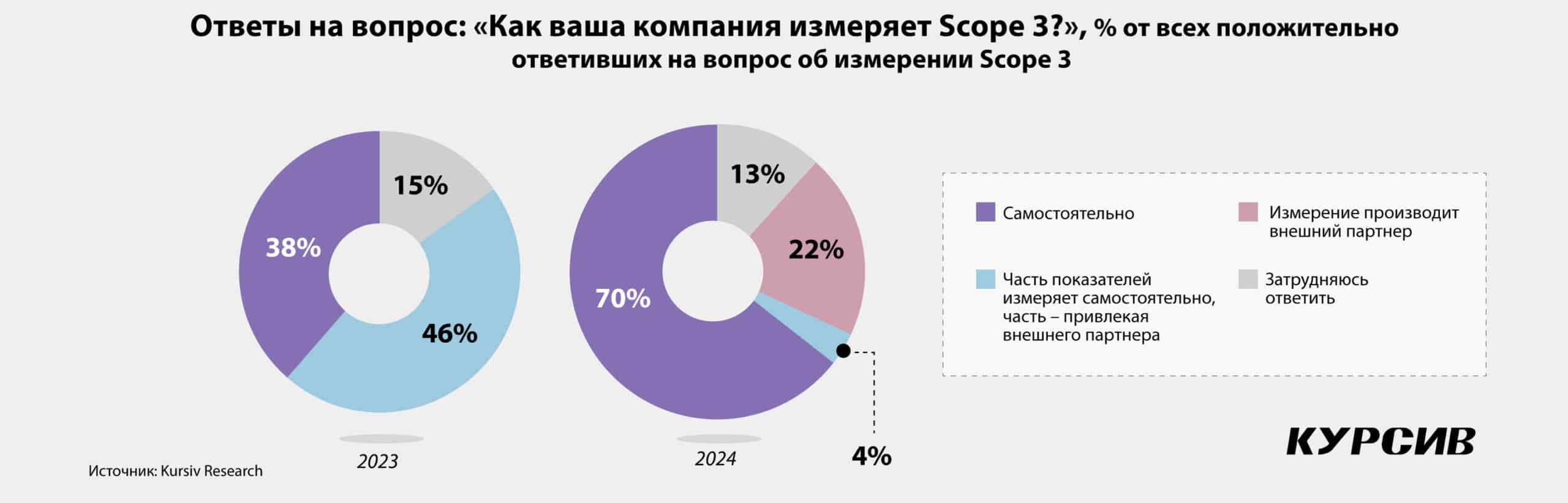

Когда речь идет об ESG в привязке к низкоуглеродному развитию, одной из ключевых метрик является углеродный след компании, а точнее, его полное определение. Если углеродные эмиссии собственно компании, как правило, посчитать не сложно, то эмиссии поставщиков и поставщиков поставщиков (у специалистов последний показатель называют эмиссии по Scope 3), рассчитывают немногие, и наличие таких подсчетов – черта компании, вовлеченной ESG-повестку всерьез. Наше исследование показывает рост доли респондентов, проводящих измерения по Scope 3 с 31% в прошлом году до 51% в этом.

Однако к этим результатам следует отнестись с долей скепсиса: 70% положительно ответивших на предыдущий вопрос в 2024 году измеряют эмиссии по Scope 3 самостоятельно (годом ранее таких было 38%), еще 4% доверяют часть измерений внешнему партнеру, а 22% делегируют измерение внешнему партнеру полностью.

За зеленой деньгой

Одной из конечных целей развития корпоративной ESG-повестки является привлечение финансирования на более комфортных для заемщика условиях, по крайней мере, на зеленые или социальные проекты, а то и для всего бизнеса в целом. Раз компания заботится об устойчивом развитии, логично, что капитал для нее должен быть дешевле, чем для ее конкурента за капитал, который не проявляет ESG-осмотрительности.

В феврале 2024-го«Курсив» рассказывал, что минувший год стал периодом роста активности эмитентов ESG-бондов: по данным Агентства РК по регулированию и развитию финансового рынка, в 2021 году были выпущены ESG-облигации на 88 млрд тенге, в 2022-м – на 67 млрд тенге, при этом объем зеленых кредитов с 2021 года увеличился с 62 до 220 млрд тенге.

Сектор растет в том числе и за счет господдержки. Только на KASE в минувшем году прошло два размещения зеленых бондов, поддержанных Фондом развития предпринимательства «Даму». В октябре 2023 года зеленые бонды рынку предложила KazWind Energy (собственник проекта ВЭС мощностью в 48 МВт в районе города Аркалыка): компания привлекла 3 млрд тенге под 21,75% годовых на 5 лет. Субсидируемый за счет средств «Даму» компонент ставки – 15,75%; заемщик платит лишь 6%.

В конце ноября 2023-го зеленые бонды разместила Black Biotechnology (реализует проект по строительству завода добавок в корма для животных): компания привлекла 1,5 млрд тенге на три года под 21,5%, из которых субсидируемая «Даму» часть составила 15,5%.

Новацией последних двух опросов исследования корпоративных ESG-практик, проводимого Kursiv Research, является вопрос о том, привлекал ли респондент ESG-облигации или займы в последние 24 месяца и планирует ли привлекать данные инструменты в таком же горизонте. Если год назад доля респондентов, положительно ответивших на этот вопрос, была равна 5%, то в нынешнем году – уже 29%. Еще 36% участников сообщили о планах привлечь такое финансирование в ближайшие месяцы (год назад – 5%). Не рассматривают такую опцию вообще лишь 27% опрошенных (в 2023-м – 52%).

Какие именно инструменты финансирования корпоративных проектов в сфере устойчивого развития планируют привлечь наши респонденты? Больше половины – 58% – говорят о зеленых бондах или кредитах, 16% – о гендерных облигациях или кредитах, 11% – об устойчивых облигациях и кредитах, 7% – о социальных бондах или кредитах, 4% планирует привлечь sustainable-linked бонды.

Цели, задачи, методология исследования

Исследование корпоративных ESG-практик в Казахстане, регулярно проводимое Kursiv Research, ставит целью выявить уровень практического внедрения вопросов ESG казахстанскими компаниями в различных отраслях, а также оценить динамику и общую направленность процесса проникновения ESG-практик в корпсектор РК.

В рамках исследования проведено анкетирование, которое позволило собрать и изучить качество корпоративной отчетности в сфере УР, а также уровень проникновения вопросов ESG в корпоративное управление.

Работа выполнялась в несколько этапов. Сначала был сформирован список крупнейших компаний публичного интереса экономики РК с опорой на рейтинг Kursiv-100 по итогам 2022 года. Выбор в пользу крупнейших компаний связан с тем, что повестка УР в мировой практике внедряется в первую очередь крупным корпоративным сектором, в меньшей степени – малыми и средними компаниями. Далее он был дополнен серией крупных непубличных частных компаний из секторов «электроэнергетика», «IT», «девелопмент», «торговля», «обрабатывающая промышленность», а также компаниями в других секторах экономики. Общее количество адресатов анкет – 86.

В течение марта-апреля 2024 года произведена рассылка анкет 86 адресатам и их сбор. Всего собрано анкет на 45 предприятиях. Получен официальный отказ от семи организаций. Наиболее частые причины отказа в этом году – низкий уровень развития данной повестки внутри компании, отсутствие на предприятии специалистов в сфере анализа ESG-рисков и политик. Еще девять компаний из списка 100 крупнейших заинтересовались участием в исследовании либо выразили готовность участвовать, но так и не сообщили о своем конечном решении либо не вернули заполненные анкеты. Оказались недоступными по телефону и электронной почте около 25 адресатов.

Анкеты заполняют корпоративные специалисты по ESG и УР, руководители либо другие уполномоченные на это лица внутри компании.

На втором этапе – в мае 2024 года – проведен качественный и количественный анализ полученных материалов, сформирован отчет и подготовлена версия для публикации в Kursiv Guide.

Учитывая узость круга опрашиваемых компаний, Kursiv Research не претендует на то, что его результаты являются репрезентативными для всего или какой-то значительной части казахстанского бизнеса.

Фокус сдвигается

Отдельная часть исследования – ответы представителей компаний (как правило, это корпоративные специалисты по УР) на открытые вопросы, касающиеся их собственных инициатив, оценки консалтингового и регуляторного полей.

Среди запланированных на ближайший год проектов в сфере управления ESG-рисками десятки проектов, связанных с разработкой и внедрением тех или иных стратегий, политик, стандартов.

«Для нас всегда важны жизнь и здоровье людей, и мы ведем постоянную и системную работу в этом направлении. Среди множества проектов хотели бы выделить усовершенствование системы управления ESG-рисками в целом. Ее подтолкнули работы по соответствию CSRD, по требованиям которой от компании потребуется раскрытие большого количества как качественных, так и количественных показателей устойчивого развития, – рассказывает руководитель по ESG в Евразийской группе (ERG) Кирилл Иванов. – В рамках подготовки мы планируем осуществить оценку влияния рисков устойчивого развития на деятельность компании».

В ЦАЭК, по словам управляющего директора по корпоративному развитию Талгата Жумадилова, в этом году планируется пересмотр корпоративного реестра рисков с оценкой существенности рисков, в том числе ESG-рисков. «КазАзот» сообщает о разработке карты и перечня ESG-рисков. «Алтыналмас» планирует экологический аудит по одному из проектов и получение ESG-рейтинга. Kcell также планирует в этом году получить ESG-рейтинг.

«Тау-Кен Самрук» начнет отражать в годовом отчете информацию по выбросам 1 и 2 охватов, программе биоразнообразия, управлению водными ресурсами, энергопотреблением, инициативе прозрачности добывающих отраслей и другим деталям. В компании West Dala «нацелены на повышение уровня корпуправления, в том числе формирование наблюдательного совета и блока управления рисками».

Есть в списке и проекты создания зеленой мощности. «Мы начали реализацию проекта «План действий и раскрытие по рекомендациям TCFD», Национальный проект «Комфортная школа» с постройкой 359 комфортных школ на 354,8 тыс. ученических мест, в том числе в удаленных населенных пунктах во всех регионах нашей страны. Мы также ведем проработку проектов по строительству солнечных и ветряных электростанций совокупной мощностью до 6 ГВт в партнерстве с крупнейшими мировыми игроками отрасли», – рассказывают в ФНБ «Самрук-Казына».

«Среди наших проектов СЭС 16 МВт на месторождении Кызыл и СЭС 21 МВт на месторождении Варваринское, пилотный лесной климатический проект в рамках добровольной компенсации выбросов парниковых газов», – говорит директор по устойчивому развитию «Полиметалл Евразия» (недавно компания была переименована в Solidcore Resources) Диляра Еденбаева.

Похожая картина и в финансовых организациях. В Jusan Bank планируют принять климатическую стратегию. В Jusan Invest отмечают, что собираются реализовать концепцию зеленого офиса, развивать практику ответственного инвестирования и системного управления ESG-рисками. Банк Фридом Финанс проведет климатическое стресс-тестирование по сценариям АРРФР и обеспечит интеграцию ESG-компонента в систему риск-менеджмента банка.

В НУХ «Байтерек» собираются включить риски по системе экологического менеджмента, системе менеджмента безопасности труда и охраны здоровья (в рамках международных стандартов СТ РК ISO 45001-2019 и СТ РК ISO 14001), а также риски неконтролируемых сбоев, простоев, нарушения функционирования деятельности в регистр рисков холдинга, провести мероприятия по идентификации и оценке, разработке мероприятий по управлению указанными рисками. «Байтерек» планирует провести оценку рисков в соответствии с TCFD.

В Банке развития Казахстана говорят о планах поэтапного раскрытия информации о выбросах Scope 3 у заемщиков, планируется и совершенствование критериев оценки заявителей в рамках инвестиционных проектов, формирования портфеля проектов, потенциально соответствующего ESG-критериям. На уровне СД в БРК собираются создать комитет по ESG. Есть у банка и планы продолжать выпуск зеленых или устойчивых долговых бумаг на международных рынках капитала. В БРК не исключают возможности софинансирования зеленых проектов с международными организациями.

Подготовить реестр ESG-рисков с дальнейшим их внедрением в систему риск-менеджмента, а также разработать методику расчета Scope 3 планируют в Отбасы банке.

Есть и проекты, связанные с интеграцией повестки УР в KPI. «В рамках новой стратегии развития фонда «Даму» на 2024-2033 годы рейтинг устойчивого развития включен как основной стратегический КПД фонда в области устойчивого развития, – сообщила главный менеджер департамента стратегического анализа и корпоративного развития «Даму» Маржан Халмурзаева. – Повышение уровня оценки будет являться результатом реализованных фондом «Даму» целей и задач, направленных на развитие социальных, корпоративных и экологических аспектов и совершенствование практики управления».

«В конце 2023 года Solva запустила пилотный продукт по зеленому финансированию, чтобы оценить спрос и механизм работы. В 2024 году мы планируем продолжить работу в данном направлении, а именно разработать и запустить полноценный зеленый продукт для финансирования покупки энергоэффективного оборудования МСБ клиентами. Мы хотим мотивировать наших клиентов делать выбор в пользу более экологичных вариантов. Также мы рассматриваем возможность выпуска зеленых облигаций для привлечения дополнительного финансирования зеленых продуктов», – сообщили в МФО Solva.

Кроме того, в компании планируют расширить «программы по содействию развития женского предпринимательства», собираются «подтвердить статус углеродно-нейтральной компании, компенсировав выбросы за 2023 год, а также запустить экологические тренинги среди сотрудников». «В конце 2023 года Solva получила ESG-рейтинг от международного рейтингового агентства Sustainable Fitch, в конце 2024 года мы планируем получить рейтинг повторно, улучшив его», – отмечают в МФО.

Говоря о проблемах во внедрении ESG-повестки, респонденты отмечают в списке наиболее актуальных на нынешнем этапе проблемы с регулированием, асимметрией информации по климатическим рискам и о невысоком уровне понимания повестки персоналом.

Старший банкир ForteBank Алия Дельмашева говорит о проблемах с «синхронным продвижением ESG-повестки во всех секторах экономики и едином подходе». «До конца не оформлены четкие требования регулятора к отрасли по части ESG, а именно обязательные и добровольные элементы раскрытия нефинансовой информации», – считают в Jusan Bank.

У собеседника в одном из казахстанских банков вызывает вопросы «доступность публичных данных отраслевых компаний и отсутствие регулирования об обязательности расчетов и раскрытия компаниями». «Проект руководства по управлению экологическими и социальными рисками (ESRM) необходимо привести не только в соответствие с международной практикой, но и с локальным законодательством и спецификой экономики», – добавляет он.

«В Казахстане более ответственное раскрытие информации не сопровождается транспарентной государственной политикой по внедрению как ESG в общем смысле, так и в частных важнейших ее аспектах – декарбонизация, экология, водные ресурсы, – рассказывает Кирилл Иванов из Евразийской группы. – Требования по наилучшим доступным технологиям (НДТ) в энергетике (оборудование фильтрами ТЭС) противоречат государственным целям по декарбонизации. Нет понятного и предсказуемого пути развития углеродного регулирования». Он отмечает и дефицит «реально работающих инструментов, позволяющих получить ощутимое снижение долговой нагрузки для реализации большинства проектов в области ESG, является сейчас наибольшей проблемой на рынке в целом».

В Bereke Bank отмечают «отсутствие стратегических экологических документов с внедрением системы оценки экологических рисков, открытых источников информации об экологическом и климатическом состоянии структур отраслей экономики в разрезе регионов страны». Сетуют специалисты и на дефицит исследований по климатическим и экологическим рискам, что усложняет прогнозирование и способствует составлению анализов лишь на краткосрочную и среднесрочную перспективу, в то время как сами проблемы носят долгосрочный характер (например, засухи и нехватка воды на юге Казахстана и паводки 2024 года на западе и севере страны). «Разработка методических материалов со стороны ответственных ведомств для участников рынка и информационно-аналитическое сопровождение помогли бы более динамично развивать инициативы и проекты в области ESG», – считают в банке. В Jusan Invest говорят о «невозможности предсказывать риски на основе существующих рейтингов ESG», «отсутствии долгосрочного планирования ESG-повестки».

Проблемой консервативных отраслей стало плохое понимание ESG-повестки персоналом. В «Тау-Кен Самруке» отмечают «низкую заинтересованность сотрудников во внедрении ESG-принципов». В другой компании реального сектора говорят о «сопротивлении со стороны традиционных работников сферы к новым трансформациям». В «КазАзоте» отмечают, что сотрудники «могут не понимать, как их действия влияют на экологические, социальные и управленческие аспекты бизнеса». А в «Полиметалле» к этому прибавляют проблемы с «культурой безопасности и распространением стандартов безопасности на подрядчиков».

В Банке Фридом Финанс упоминают дефицит специалистов в области ESG.

В «Самрук-Казына» видят основную сложность в наладке эффективного управления ESG-данными по группе компаний. «Мы сегодня работаем над созданием эффективной системы сбора, расчета, хранения ESG-данных и подготовки соответствующей управленческой отчетности», – говорят в ФНБ.

Есть и вопросы к стоимости ESG-финансирования. «Стоимость привлекаемого ESG-финансирования не существенно ниже рыночного заимствования, – фиксируют в «КазАгроФинансе». – В целях стимулирования развития рынка ESG-финансирования и ESG-проектов необходимо субсидирование по облигациям эмитентов крупного бизнеса, так как стоимость привлеченного финансирования отражается на конечной ставке для клиентов». Предлагается субсидирование эмитентов только в части ESG-связанного финансирования (социальные облигации, зеленые и гендерные облигации). Также в компании сетуют на отсутствие критериев для социальных облигаций.

От консультантов, работающих на рынке ESG-услуг, в ближайшие 12 месяцев респонденты ожидают помощи во внедрении новых стандартов. В Jusan Bank хотели бы получить «предложения по части расчета финансируемых выбросов и внедрения ESRM».

«С ростом интереса к ESG-повестке на рынке увеличивается спрос на услуги и консультации в области ESG. Помимо консультирований по вопросам в области устойчивого развития и оценки деятельности компании, мы ожидаем, что на рынке появятся методики по измерению выбросов парниковых газов по Scope 3», – комментируют в «Алтыналмасе». В «КазАзоте» говорят о запросе на услуги по верификации отчетов по устойчивому развитию и по углеродному следу выпускаемой продукции.

«Мы ожидаем развития сегмента услуг в сфере управления и оценкой ESG-рисков. Это одно из ключевых направлений развития ESG в корпоративном секторе, с учетом трендов в регулировании и стандартах отчетности», – отмечают в «Самрук-Казына». В ForteBank считают, что в ближайшее время вырастет число консультантов, предлагающих услуги по разработке стратегий в области устойчивого развития, формирования и верификации отчетов об устойчивом развитии, а также предлагающих рынку методологическую поддержку по управлению ESG-рисками.

В Отбасы банке ожидают роста числа компаний, «предоставляющих услуги в сфере обучения по вопросам ESG, услуги по диагностике и внедрению ESG, заверение ESG-отчетности». В «Байтереке» надеются на «увеличение продуктов, связанных с автоматизацией сбора данных по устойчивому развитию».